в какой ситуации прибыль падает а доходы при этом растут

Почему обороты есть, а прибыли нет?

Владельцы бизнеса нередко сталкиваются с ситуацией, когда финансовые отчёт показывает высокие доходы компании… а денег в кассе нет. Мы попробуем объяснить этот парадокс и расскажем о принципах управленческого учета — он как раз и отвечает на вопрос «почему выручка есть, а прибыли нет».

Что такое выручка

Для начала скучное определение: доход — это экономическая выгода получателя в финансовом или натуральном эквиваленте, которую можно оценить и учесть. Коммерческие предприятия получают выгоду от продажи товаров и услуг, а поступления из других источников называют внереализационными. Бухгалтерский учёт признает доходом только прирост к капиталу, соответственно, не каждое поступление на счёт можно считать прибылью.

Выручка — это только часть всех поступлений, к ней относят выгоду, полученную от реализации товаров, услуг, работ. Другими словами, это именно вырученные в процессе работы средства — чисто экономический показатель, который рассчитывают, складывая суммы денежных поступлений и дебиторской задолженности.

Выручка — не синоним прибыли, которая и является целью работы коммерческой организации. Прибыль может быть чистая, валовая, балансовая, налогооблагаемая, положительная и отрицательная. Но это в любом выручка минус затраты.

Что влияет на выручку

На выручку влияет целый комплекс факторов — как внутренних, так и внешних.

К внутренним можно отнести качество продукции, технологию производства, объемы выпуска, ассортимент, каналы сбыта, ценовую политику и рекламу. К внешним — государственную политику, платёжеспособность клиентов, инфляцию и конкуренцию.

Причины снижения выручки

Сезонное снижение спроса. Многие товары и услуги лучше продаются в одно время года, а когда высокий сезон проходит, интерес к ним снижается. Например, средства для защиты от солнца и комаров интересуют покупателей летом, а тёплые шапки и рукавицы — осенью и зимой.

Падение спроса в связи с кризисом. Это одна из самых сложных ситуаций для предпринимателей: спрос падает из-за того, что у покупателей попросту нет денег. Сильнее всего при этом страдают производители товаров, не принадлежат к предметам первой необходимости.

Потеря популярности. Причин, по которым товары или услуги теряют популярность, немало. Главная из них — переменчивость моды. Как говорила Мэрилин Монро, дайте девушке правильные туфли, и она сможет покорить мир — вот только понимание того, что такое «правильно», всё время меняется 🙂

Конкуренция. Высокая конкуренция на рынке выгодна для потребителей, но не для предпринимателей. Когда у компании появляется мощный соперник, финансовый поток рискует обмелеть.

Несбалансированный ассортимент. Конечно, на каждую вещь есть свой покупатель… но, подобно тому, как невыставленный счёт остаётся неоплаченным, товар, который годами стоит на полке, тоже приносит нулевую выручку.

Кадровая политика – тоже распространенная причина, подрывающая успех предприятия. Сильнее всего это заметно, когда квалификации не хватает сотрудникам, которые непосредственно работают с потребителями. Доставлять счастье, чтобы клиенты были на всю жизнь, или отпугивать их — что вы выберете?

Как обнаружить причины падения прибыли

Прежде всего, надо выяснить, насколько фактические финансовые поступления отличаются от плановых. Если разница существенная, то необходимо оценить, какие факторы могли повлиять на ситуацию и привести к тому, что выручка есть, а прибыли нет. Или, как говорят некоторые — деньги есть, но денег нет.

Изучите финансовую отчетность за год и ассортимент, чтобы убедиться, что колебания поступлений не связаны со сменой сезонов. Когда сезонность ни при чём, присмотритесь к ценовой политике: если количество проданной продукции с прошлого года не выросло, то, похоже, пришло время менять подход.

Если снижение спроса возникло сразу после того, как снизилась себестоимость продукции, то, скорее всего, причины кроются в низком качестве товаров — и это ответ на вопрос, почему почему средств у компании недостаточно. Не лишним будет также внимательно посмотреть на рекламный бюджет и стратегию продвижения. Часто причина недостаточной прибыльности — недостаток продвижения: потребители просто-напросто не знают о товаре и услуге.

Наконец, никогда не помешает проверить, насколько добросовестно сотрудники исполняют свои обязанности. Может быть и так, что придётся изменить подход к управлению персоналом.

Почему падает прибыль и что с этим делать

Начать следует с причин снижения продаж — их надо установить и внести коррективы в работу. Однако возможна ситуация, когда компания работает отлично, внутренних причин для понижения доходов нет, но прибыль низкая. В таких случаях может помочь снижение себестоимости товара, увеличение объемов производства или расширение ассортимента.

Также стоит подумать о том, чтобы поменять рекламную стратегии, запустить яркую кампанию по продвижению или же освоить новое рынки сбыта.

Резюме

Cейчас рисовали картину очень крупными мазками — за каждой из причин может стоять большая работа маркетолога, продуктолога, аналитика, эйчара — целой команды. Но думаем, что в ситуации, когда выручка есть, а прибыли нет, и это неплохое подспорье и отправная точка.

Конечно,снижение выручки — это проблема, замедление роста и пресловутый выход на плато. Но это может быть и началом нового цикла — истории Starbucks, Nike и Burger King это подтверждают. Главное, не забывать про бухгатерию: она — топливо для управленческого учёта и управленческих решений.

Твой бизнес важнее бухгалтерии. Своё дело ты знаешь лучше, чем кто-либо ещё. Никто, кроме тебя, не воплотит твою задумку. Не разменивайся на мелочи, делегируй задачи близким по духу. Меняй мир, достигай, прорывай, а балансом займёмся мы 🙂

Рассказал всем — Станислав Николаев, маркетолог.

Все статьи мы анонсируем в Телеграме. Ещё там найдёте новости, советы и лайфхаки для предпринимателей. Присоединяйтесь 🙂

Выручка и прибыль: в чем разница?

Выручка — то, на какую сумму бизнес оказал услуг или продал товара, а прибыль — сколько у него осталось от выручки после всех расходов

Лариса Баневич

Читатель Павел спрашивает: «Планирую начать бизнес, читаю про налоги и понимаю, что не могу уловить разницу между прибылью и выручкой. Чем отличается выручка от прибыли?»

Выручка — это на какую сумму продали товара, а прибыль — это сколько остается после расходов

Что такое выручка. Выручка — сумма, на которую компания отгрузила клиенту товар или оказала услуг.

Если магазин за день продал только смартфон за 10 000 ₽, то дневная выручка и будет 10 000 ₽.

Если рекламное агентство в сентябре выполнило услуг на 1 000 000 ₽, то его месячная выручка — 1 000 000 ₽.

Что такое прибыль. Прибыль — это доход минус расход. В зависимости от того, какие именно расходы вычитают, выделяют несколько видов прибыли: маржинальная, валовая, операционная, чистая. Они нужны для финансового анализа, подробно мы их здесь касаться не будем.

Но конечный результат деятельности компании оценивается по чистой прибыли.

Чистая прибыль — это выручка минус вообще все расходы: административные затраты, себестоимость товара, зарплата, реклама, налоги, амортизация, проценты по кредитам.

Чистая прибыль бывает как положительной, так и отрицательной. Если расходов больше, чем выручки, прибыль отрицательная. Если выручки больше, чем расходов, — положительная.

Почему важно отличать выручку от прибыли. Когда бизнес продает товары или оказывает услуги, у него всегда есть выручка. Но не всегда есть прибыль.

Выручка и прибыль взаимосвязаны и важны, через их соотношение можно оценить, насколько хорошо работает бизнес — это показывает рентабельность по чистой прибыли. Рентабельность продаж — это отношение прибыли к выручке. Она показывает, сколько прибыли получает компания с каждого рубля выручки. Если рентабельность за месяц равна 30%, то в одном рубле выручки 30 копеек прибыли.

Рентабельность по чистой прибыли помогает понять, сколько денег собственник может вывести себе в качестве дивидендов или вложить в развитие бизнеса.

Эксперты ответят на ваш вопрос

Эксперты Тинькофф отвечают на вопросы по налогообложению, законам, трудовым спорам и другим проблемам в бизнесе. Чтобы мы разобрали вашу ситуацию, пишите на secrets@tinkoff.ru.

Подписка на новое в Бизнес-секретах

Подборки материалов о том, как вести бизнес в России: советы юристов и бухгалтеров, опыт владельцев бизнеса, разборы нового в законах, приглашения на вебинары с экспертами.

Сейчас читают

Как учредителю вывести прибыль из ООО через дивиденды?

Дивиденды можно вывести деньгами или в натуральной форме — имуществом

Когда ИП пора регистрировать ООО?

Регистрировать компанию нужно, когда бизнес ведут несколько партнеров, его нужно разделить, масштабировать или продать как единое целое. Еще ООО открывают, когда решили заняться деятельностью, недоступной для ИП

Кто должен платить за вывоз мусора: арендатор или собственник?

По умолчанию, каждый арендатор помещения должен заключить договор с региональным оператором и оплачивать счета за вывоз мусора. Исключение — если собственник сам берет на себя эту ответственность

Тинькофф Бизнес защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

© 2006—2021, АО «Тинькофф Банк», Лицензия ЦБ РФ № 2673 — Команда проекта

Чтобы скачать чек-лист,

подпишитесь на рассылку о бизнесе

После подписки вам откроется страница для скачивания

Почему предприниматели неправильно считают прибыль и как это делать корректно

Базовая вещь для любого бизнеса — уметь посчитать чистую прибыль. Но на практике не у всех предпринимателей получается делать это правильно — при подсчёте есть несколько каверзных, но важных моментов.

Разбирает ошибки и рассказывает, как нужно считать прибыль, Ирина Ведергорн, финансовый директор компании «Нескучные финансы».

Финансовый директор в компании «Нескучные финансы»

Ошибка 1. Считать прибыль по деньгам в кассе

Прибыль и деньги — это разные вещи. Прибыль правильно считать по выполненным обязательствам перед клиентом. Деньги лишь следствие.

Например, компания занимается поставкой овощей в магазины. Сначала получает оплату, а потом привозит товар. И вот компания получила деньги, а помидоры сгнили в один момент — поставку совершить не удалось. В итоге обязательства не выполнили, а деньги в кассе. Если предприниматель финансово безграмотен, он потратит деньги, которые не отработал. Будет ли он готов к тому, чтобы их вернуть?

Бывает и наоборот. Представьте, что та же самая компания сначала поставляет овощи, а потом уже получает деньги от клиентов, спустя неделю. В момент отгрузки компания уже выполнила обязательства, хотя деньги ещё не пришли. Есть вероятность, что предприниматель будет временно сидеть без денег и ошибочно думать, что его бизнес убыточный.

В обеих ситуациях получается нестыковка обязательств и денег.

Финансовый результат всегда отражают выполненные обязательства — при подсчёте прибыли выручку нужно считать именно по ним.

Ошибка 2. Неправильно понимать суть расходов

Нельзя считать расходом каждую трату денег. Для бизнеса расход — это когда из компании уходит часть активов.

К примеру, торговая компания вложилась в товар для последующей продажи, и у неё на складе появляется актив — запасы. Когда компания продаёт товар клиенту, она несёт расход — себестоимость товара, чтобы получить выручку — стоимость товара для клиента. Это расход. Итак, мы продали товар и получили доход, а расходом будет являться стоимость этого товара для нас.

Активами бывают не только запасы — ещё оборудование, дебиторская задолженность, незавершённое производство и деньги. На последние стоит обратить особенное внимание.

Многие предприниматели закупку товара для последующей перепродажи посчитают расходом — деньги же потратили, значит, расход. И будут неправы, ведь деньги — это точно такой же актив, как и запасы.

Посмотрим на цифрах: мы покупаем партию товара, для чего тратим

100 000 рублей, и получаем запасы, которые тоже стоят 100 000 рублей. Мы просто поменяли один актив на другой. Из компании ничего не ушло, значит, это не расход.

Расходы появляются только тогда, когда активы реально ушли из компании. Например, себестоимость продукции, выплата зарплат, налогов, аренды.

Ошибка 3. Не сопоставлять расходы с выручкой

Мебельная фабрика купила древесину за 100 000 рублей, чтобы произвести 100 стульев. Из прошлой ошибки мы уже знаем, что пока древесина лежит у нас на складе, это ещё не расход. Расходом — по статье себестоимость — это станет, когда мы продадим сделанные из этой древесины стулья.

За июнь компания продала 65 стульев. На какую сумму признавать расходы в июле? На 65 000 рублей — эта сумма пошла на производство товара и, как следствие, получение выручки.

Или, например, вы залили в автомобиль полный бак бензина (50 литров), чтобы поехать из Москвы в Коломну. Приехали в Коломну, осталось 12 литров бензина. Значит, расходы на поездку равны стоимости 38 литров.

Финансист

на удалёнке

Ошибка 4. Не детализировать расходы

Можно просто взять выручку, вычесть из неё все расходы и получить чистую прибыль. Но такой расчёт не позволит ничего проанализировать.

К примеру, видим, что выручка немного выросла, а прибыль упала. Расходы растут быстрее, чем выручка — но в чём конкретно проблема? Мы стали много тратить на чай-кофе-печеньки? Может, аренда выросла? Или наняли слишком много сотрудников в административный отдел? Возможно, дело вообще в себестоимости и цене материала.

Чтобы выяснить причину, нужно взять эти 30‒50 статей расходов и проанализировать их. Но вряд ли это будет приятно, поэтому лучше разделить расходы на категории.

Компании с одним направлением бизнеса будет удобно разделить расходы на переменные и постоянные

Переменные расходы напрямую зависят от выручки. Выручка растёт — переменный расход растёт вслед за ним. Выручка падает — соответствующим образом падает и переменный расход. Например, к переменным расходам относится себестоимость товара — чем больше мы продаём, тем больше должны изначально закупать.

Постоянные расходы от выручки не зависят. Даже если выручки вообще не будет, мы сколько платили по этим расходам, столько и будем платить. К постоянным расходам относятся аренда, оклады сотрудников и другие.

В итоге получится вот такой отчёт, по которому анализировать ситуацию гораздо проще:

Когда расходы разбивают по такому принципу, то более детально видна картина. В таблице выше, например, в мае компания получила больше выручки, но уже на этапе переменных расходов почти вдвое откинулась по маржинальному доходу. Очевидно, что проблема в расходах.

Выделение прямых и косвенных расходов подойдёт для компании с несколькими направлениями

Например, кофейне с несколькими кофеточками по городу будет интересно знать, сколько зарабатывает каждое из направлений. Для этого лучше составлять отчёт не по переменным и постоянным, а по прямым и косвенным расходам.

Прямые расходы — те, которые относятся напрямую к конкретному направлению. Например, расходы на кофейные зёрна и молоко будут прямыми для каждой кофейни.

Косвенные расходы, наоборот, нельзя отнести к конкретному направлению. Например, в компании есть маркетолог, который развивает не кофеточки по отдельности, а бренд кофейни в целом. Его зарплата будет косвенным расходом.

Делим расходы на прямые и косвенные — и можем посчитать прибыльность компании и валовую прибыль по каждому направлению:

Видим, что точка на Василеостровской самая денежная, но с точки зрения эффективности уступает двум другим. Такой отчёт и позволил это выяснить.

Ошибка 5. Не очищать прибыль от НДС

НДС — это налог, который платят покупатели государству. Бизнес в этой цепочке выступает передаточным звеном: покупатель платит деньги за товар и ещё просит передать свой НДС в бюджет. А государство раз в месяц приходит к бизнесу за своими деньгами, поступившими от граждан.

В итоге НДС-ные деньги проходят через предпринимателя, но ему не принадлежат. Поэтому при подсчёте выручки и расходов нужно вычитать из них сумму налога.

Как правильно считать чистую прибыль

Мнение автора и редакции может не совпадать. Хотите написать колонку для Нетологии? Читайте наши условия публикации. Чтобы быть в курсе всех новостей и читать новые статьи, присоединяйтесь к Телеграм-каналу Нетологии.

Финансовый директор в компании «Нескучные финансы»

Основатель консалт-бюро «Нескучные финансы»

Бизнесом занимаются, чтобы зарабатывать деньги. И часто из-за этого возникает ассоциация: чем больше денег на расчетном счету, тем лучше. А как получить больше денег? Правильно — больше продавать. Но если просто сломя голову побежать увеличивать продажи, есть риск испортить ситуацию. Александр Афанасьев, основатель консалт-бюро «Нескучные финансы», рассказывает, как и почему так получается.

Больше продаж — ниже цена, выше издержки

Давайте сразу обозначим: деньги абсолютно ничего не говорят об эффективности бизнеса. Об эффективности бизнеса говорит только чистая прибыль. И вот она с ростом продаж может пострадать из-за двух факторов.

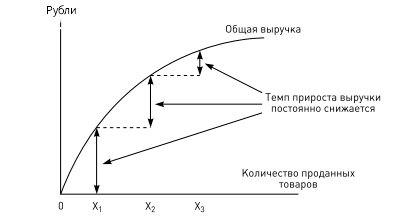

Обобщить эти два фактора можно так: с ростом объема продаж падает темп роста выручки

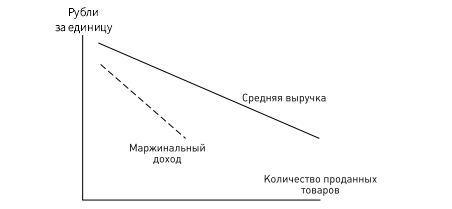

Рост продаж снижает цену. При определенном количестве продаж уже не остается людей, которые готовы купить ваш товар за первоначальную цену. Чтобы увеличить продажи, нужно выйти на новую аудиторию — а для этого придется снизить цену.

Выручка на единицу товара с ростом продаж падает, потому что вы продаете дешевле

Пример. Кирпичный завод продавал кирпичи в розницу по цене 20 рублей за штуку. Потом начал увеличивать обороты и вышел на оптовый рынок, где цена одного кирпича — уже 17 рублей. А в крупный оптом отдавал кирпичи по цене 12 рублей за штуку.

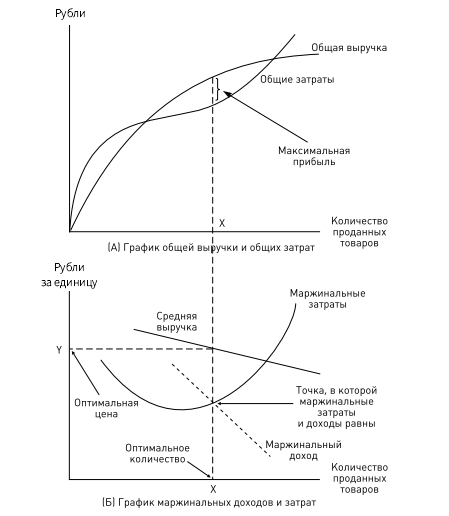

Рост продаж повышает издержки. Чтобы больше продавать, приходится больше тратить: покупать новое оборудование, нанимать дополнительных сотрудников, арендовать площади побольше. Эти новые издержки съедают часть прибыли.

Как растут общие затраты на производство с ростом объема продаж

Пример. Кирпичный завод производил 500 тысяч кирпичей в месяц. На производство тратил 4 миллиона рублей — по 8 рублей на кирпич.

Собственник решил, что продавать надо больше, и расширил производство. Арендовал цех побольше, нанял новых рабочих. Плюс понадобились прорабы, чтобы контролировать рабочих. Менеджеров по продажам тоже стало больше, их пересадили в новый офис, побольше и поприличнее.

Теперь завод делает 2 миллиона кирпичей в месяц, а на производство тратит уже 18 миллионов рублей — по 9 рублей на кирпич.

Зачастую оба этих фактора действуют одновременно: цена снижается, а издержки растут.

Завод стал делать больше оптовых поставок с ценой одного кирпича меньше, чем в рознице. Объем производства вырос в 4 раза, выручка — в 2,2 раза, а прибыль упала на 33%.

Повышать объем продаж нужно ровно до тех пор, пока этот объем перевешивает снижение прибыли на одну единицу товара. Важно не проворонить момент, когда дальнейший рост продаж начинает съедать прибыль.

Больше продаж — больше замороженных денег

Даже если рост продаж не снизит прибыль, он все равно может выйти компании боком.

Пример. Опять возьмем кирпичный завод. Он продает кирпичи крупным строительным компаниям с отсрочкой платежа 30 дней. В месяц делали кирпичей на 700 тысяч рублей, продавали их за 1 миллион. Новые партии для следующих продаж делали на свои деньги.

Менеджеры продаж перевыполнили план и продали кирпичей на 5 миллионов. На производство такого количества кирпичей завод потратил все деньги, а оплата за них придет только через месяц. В течение этого времени нечем платить зарплаты, аренду, не на что покупать сырье. А еще не на что произвести кирпичи, поэтому месяц завод просто стоит, а потом еще неделю делает новую поставку.

У компании действительно стало больше прибыли, но эта прибыль заморожена в дебиторской задолженности и запасах. Причем запасов с ростом продаж нужно больше, и не всегда на их пополнение хватает прибыли.

Такая ситуация сплошь и рядом случается в производстве и строительстве, но и в других сферах тоже бывает. Например, дизайн-бюро понабрало заказов с отсрочками, а платить фрилансерам за выполненные проекты нечем.

Как увеличивать продажи с умом

Точка максимальной прибыли достигается при равенстве маржинальных затрат и доходов