в каком банке переводы без комиссии на другие банки

Топ дебетовых карт с бесплатными переводами на карты других банков 2021 2021

В России много банков и еще больше пластиковых карт. Это делается для того, чтобы потребитель выбрал тот пластик, условия которого больше всего подходят под его потребности. К примеру, для автовладельцев есть специальные банковские продукты, позволяющие возвращать 10% с любых покупок на АЗС! Выпускаются карты с повышенным кэшбэком для путешественников, гурманов, киноманов, клиентов, часто покупающих лекарства в аптеках, и т.д.

В этой статье мы будем разбирать лучшие дебетовые карты для межбанковских переводов. Их обычно заказывают клиенты, постоянно совершающие подобные операции. Для них основной фактор не кэшбэк или проценты на остаток средств, а размер комиссии за операцию.

Лучшие дебетовые карты с переводом средств без комиссии

Что такое межбанковский перевод?

Есть два вида перевода: внутри банка и между банками. Например, у вас и у вашего знакомого есть дебетовые карты Тинькофф. Перечисление средств с одной такой карты на другую классифицируется как внутренний перевод.

Если же вторая карта будет выпущена другим банком, скажем, ВТБ, операция называется межбанковским переводом, и выполняется через Центробанк. Обычно любой банк устанавливает определенный лимит на межбанковский перевод. За его превышение предполагается комиссия. У каждого финансового учреждения своя политика.

Поэтому мы укажем карты с бесплатным межбанком и минимальными сборами за данную операцию.

Другие популярные дебетовые карты

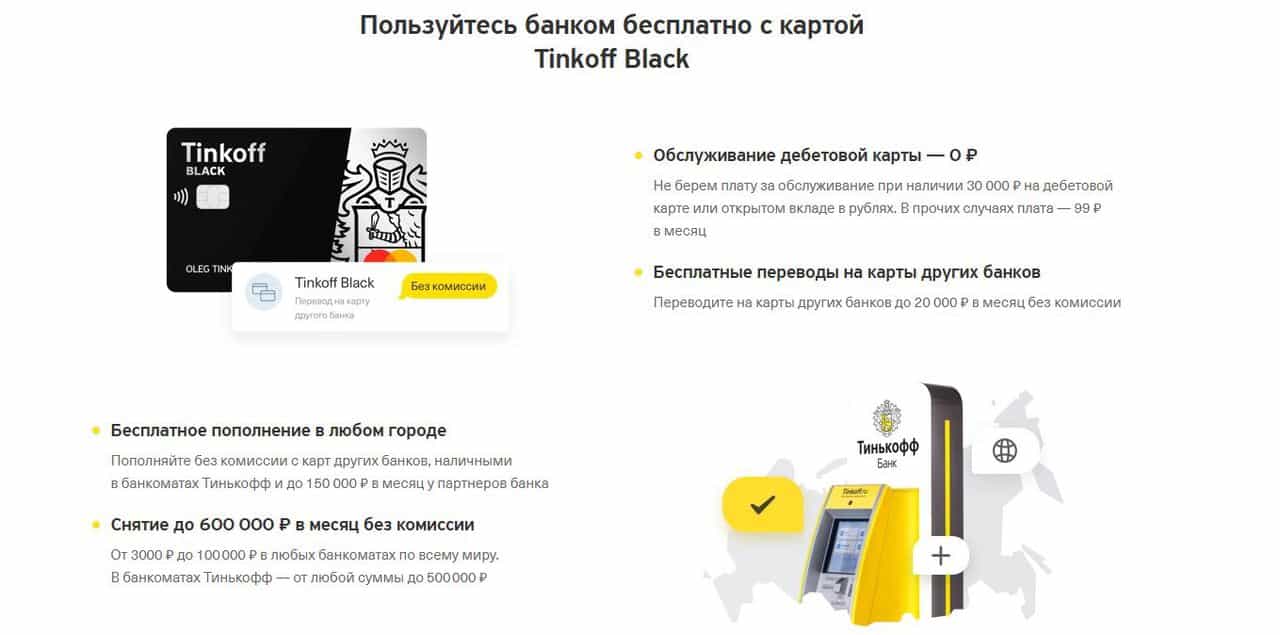

Тинькофф

Дебетовая карта Tinkoff Black с переводами на карты других банков без комиссии разрешает сумму 20 тыс./месяц. Владелец пластика Блэк потеряет 1,5% (минимум, 30 руб.), если этот лимит будет превышен. Однако ограничения касаются транзакций, выполненных при помощи онлайн-сервисов финансового учреждения.

Условия карты следующие:

Opencard

Дебетовая карта от Опенкард предполагает бесплатные переводы на карты других банков в размере до 20 тыс./месяц. Обладатель карты потеряет 1,5% (минимум, 50 руб.), если этот лимит будет превышен.

Условия карты следующие:

Альфа Карта

Здесь обширная линейка карт, поэтому отметим общее нюансы:

Лимит зависит от пакета услуг:

Теперь немного о двух картах с небольшой комиссией за межбанковские переводы. Польза от Home Credit, независимо от суммы, потребует сбор в 10 руб. Плюсами карты являются 7% годовых на остаток, кэшбэк в 1/3% на все покупки/АЗС, развлечения, рестораны. Обслуживание – 99 руб./мес. Если расходы составят 5 тыс./мес. или остаток будет от 10 тыс., карта станет бесплатной.

Клиенты ВТБ могут заказать Мультикарту. Если ежемесячные траты по пластику превысят 5 тыс., вся сумма, потраченная на межбанковские переводы, вернется обратно на счет.

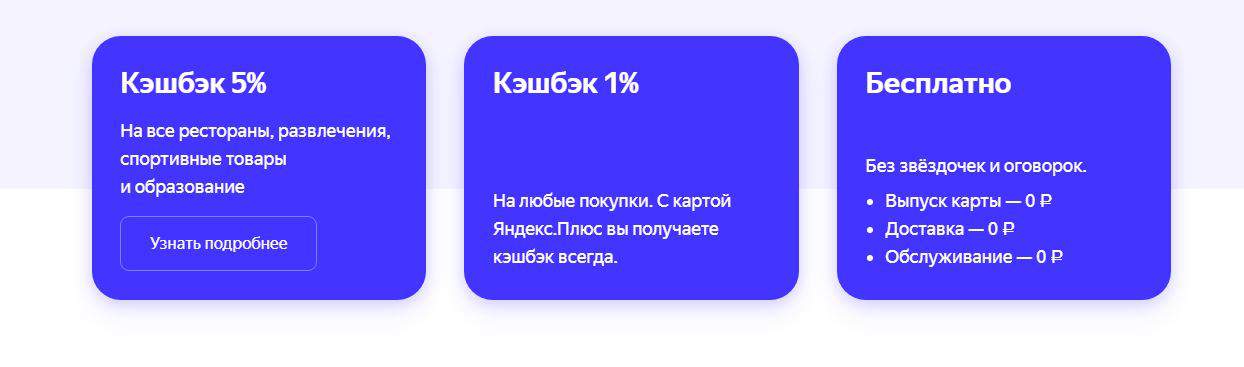

Яндекс Плюс

Эту дебетовку можно получить в двух (Тинькофф, Альфа) банках. Карта, оформленная в Tinkoff, разрешает каждый месяц совершать переводы на карты других банков без комиссии на сумму до 20 тыс. Владелец пластика потеряет 1,5% (минимум, 30 руб.), если этот лимит будет превышен. Отличие пластика, заказанного в Альфа Банке, касается только комиссии при превышении лимита. Здесь – 1,95%. Все остальное аналогично.

Условия карты следующие:

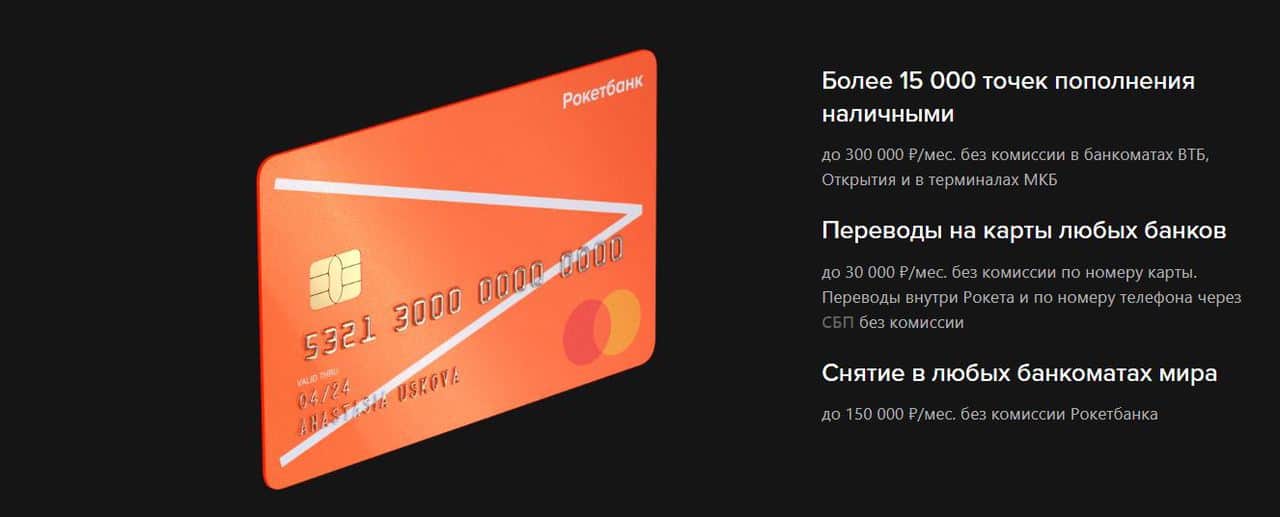

Рокетбанк

Дебетовая карта Рокетбанка с бесплатным переводом предполагает два тарифа: «Уютный космос» и «Открытый космос». Лимит за расчетный период в первом случае составляет 10 тыс. руб., во втором – 150 тыс. При его превышении комиссия составит 1,5% от суммы, но минимальный сбор – 50 руб.

Условия карты следующие:

Переводы по реквизитам счета

Для межбанковского перевода нужно выполнить следующие операции:

Вот, пожалуй, и все. Удачи в переводах. Главное, не ошибитесь при переводе в реквизитах (третий пункт).

Как перевести деньги в другой банк без комиссии: короткий лайфхак

Уже два года в России работает Система быстрых платежей (она же СБП), которая позволяет быстро и без комиссии переводить деньги между разными российскими банками. Объясняем, как воспользоваться новой системой, которая сэкономит вам денег.

Что такое Система быстрых платежей

Это простой способ перевода денег на счет в другом банке, по номеру телефона и без комиссии, который появился в России в начале 2019 года. Он позволяет значительно сэкономить на комиссиях, которые при обычных переводах между разными банками могут составить, например, от 1,5 до 1,95% за операцию.

За месяц другим людям или на собственные счета можно отправить до 100 тыс. рублей и не заплатить ни рубля комиссии. Банк возьмет ее, если сумма переводов превысит 100 тыс. рублей, но даже тогда комиссия составит не больше 0,5%. Стоит отметить, что каждый банк мог установить и собственные лимиты, например, на отправку денег в течение суток.

Для перевода денег без комиссии нужно, чтобы ваши банки участвовали в системе, а вы были подключены к СБП. Сегодня ее поддерживают более 200 организаций, включая Альфа-банк, «Тинькофф Банк», Сбербанк, Райффайзенбанк, «Юмани», МТС Банк, Qiwi, ВТБ и другие крупные банки. Скорее всего, ваши друзья, родные и коллеги уже могут отправлять и принимать переводы через СБП.

3 выгодных сценария, чтобы перевести деньги через СБП

Вы собираете деньги на день рождения коллеги в офисе. Для этого кто‑то предложил счет в Альфа-банке, но у вас Сбербанк. Если перевести 1000 рублей из Сбербанка в Альфа-банк, то с вас возьмут комиссию — 30 рублей. Но если переводить через СБП, то никакой комиссии не будет.

Таким образом, СБП помогает экономить каждый день.

Вы погашаете задолженность по кредитной карте. Деньги храните на счете в Сбербанке, но кредит открыт в «Тинькофф Банке». При переводе 50 тыс. рублей с вас возьмут комиссию — 750 рублей, но при отправке денег через СБП лишних трат не будет.

Таким образом, СБП поможет в переводе больших сумм.

Вы собираетесь купить новый телефон, но хотите получить больший кешбэк, который в данный момент предлагается по карте другого банка. При переводе 80 тыс. рублей между разными банками комиссия может составить около 1000 рублей. Но если ваши банки подключены к СБП, то комиссии за перевод между своими счетами не будет — сумма не превышает 100 тыс. рублей в месяц.

Таким образом, СБП позволяет вам быть более гибкими.

Как перевести деньги через СБП

В приложении каждого банка система подключается по-разному, но банки часто пишут об этом на своих сайтах и могут помочь в чате с поддержкой. Обычно СБП подключается в настройках банковского приложения.

Деньги же отправляются по номеру телефона, привязанному к банковскому счету. Некоторые приложения в качестве одной из опций предложат вам перевод через СБП, другие покажут, какой из банков получателя уже привязан к системе.

В Сбербанке, чтобы подключить СБП, зайдите в профиль, потом в настройки и в самом низу страницы найдите пункт «Система быстрых платежей». В нем отдельно можно подключить систему на исходящие и входящие переводы. Отправить деньги можно на экране «Платежи» — в самом низу будет кнопка «Перевод через СБП».

В приложении «Тинькофф Банка» зайдите в настройки, найдите пункт «Контакты и переводы» и включите в нем СБП. Там же можно назначить карту банка в качестве основной для всех входящих переводов через СБП. Чтобы отправить деньги через систему, нужно выбрать перевод по номеру телефона, далее — нужный контакт, а потом перейти в пункт «В другой банк».

В приложении Альфа-банка зайдите в профиль, потом в настройки и найдите пункт «Переводы по номеру телефона». Там можно включить входящие переводы через СБП, а также сделать карту Альфа-банка основной для этой системы. Деньги также отправляются по номеру телефона — приложение отметит подключенный к СБП счет фразой «Выбран получателем».

Комиссия не пройдёт. Как перевести деньги и не отдать банку ни копейки

Даже в одном банке вы можете перевести деньги другому человеку разными способами. Одни будут платны, другие – без комиссии. Возьмем, к примеру, Сбербанк. Только ленивый не слышал, как сильно госбанк боролся за право сохранить платные денежные переводы. Но в итоге сдался и подключил бесплатную Систему быстрых платежей. При этом запрятал опцию в настройки так, что её можно подключить, только набравшись терпения. Не мудрено, что многие не знают базовые правила бесплатных переводов. Рассказываем, как отправлять деньги без комиссии и экономить.

Способы переводов внутри одного банка различаются. Фото: dp.ru.

В своём банке

Спросите у получателя, какими картами он пользуется. Возможно, у него несколько «пластиков» разных финансовых организаций, и один совпадёт с вашим. Внутрибанковские переводы – в основном бесплатные.

У Сбербанка переводы без комиссии между разными регионами – до 50 000 рублей в месяц. Свыше лимита взимается плата – 1%, но можно подключить подписку и расширить лимиты. У подписки есть несколько тарифов, которые зависят от суммы расширенного лимита. Стоимость тарифов мы разбирали в материале «Сбербанк сделал бесплатные переводы. Но в отмене «роуминга» кроется подвох». Все переводы внутри одного региона в Сбербанке по-прежнему бесплатные.

Откройте дополнительную карту к основной, чтобы отдать её родственнику или супругу. Тогда у вас будет общий счёт, а у близкого человека – деньги под рукой. На допкарте можно установить лимиты на снятие и траты и отдать её ребёнку. Или же оформить детскую карту в своём банке – в большинстве случаев они бесплатные.

До 100 000 рублей без комиссии

Система быстрых платежей Центробанка работает уже больше года, но платежи без комиссии до 100 тыс. рублей появились недавно. В СБП участвуют больше 70 банков и платёжных агентов, поэтому вы быстро переведёте получателю деньги только по номеру телефона. Полный список подключённых финансовых организаций – на сайте sbp.nspk.ru.

В большинстве банков бесплатные переводы по номеру телефона вшиты в функционал мобильного приложения. Вы найдёте сервис в разделе «Платежи и переводы». Кроме Сбербанка. В его случаях придётся покопаться в настройках «Сбербанк Онлайн», чтобы подключить СБП. Как это сделать – читайте в нашей подробной инструкции.

Переводы до 100 тыс. рублей в месяц – без комиссии. Когда лимит исчерпается, взимается плата 0,5% от суммы перевода, но не более 1 500 рублей. Как сэкономить в этом случае? Сравните размер комиссии в своём банке и в СБП. Если внутренние переводы стоят дешевле, лучше воспользуйтесь ими, как превысите лимит в Системе.

Как перевести в другой банк?

СБП работает только в России, в зарубежный банк перевести деньги не получится. Международный перевод проще всего сделать по номеру карты получателя в мобильном приложении. Но за трансакцию придётся платить, иногда – в валюте карты принимающей стороны.

В СБП участвуют более 70 банков. Фото: gannett-cdn.com.

Но есть другой способ, чтобы перевести деньги с меньшей переплатой или без комиссии – по реквизитам. Не путайте с номером карты: счёт, БИК, корреспондентский счёт, ИНН, КПП и другие данные обычно находятся в разделе «Информация о карте». Чтобы не тратить время на постоянный ввод реквизитов, сохраните данные получателя в мобильном приложении.

Некоторые карты можно бесплатно пополнить из другого банка в мобильном приложении. Для этого выберите опцию «Пополнить карту», затем – «С карты другого банка» и введите номер «пластика». Эта хитрость поможет вам перевести без комиссии деньги родственникам или друзьям: скажите номер своей карты получателю денег, чтобы он ввёл его в мобильном приложении. Но говорите данные «пластика» только людям, которым вы доверяете.

Кошельки и социальные сети

В социальной сети «Вконтакте» можно бесплатно перевести от 300 до 75 000 рублей в месяц с MasterCard и Maestro, комиссия на другие суммы – 0,6% + 20 рублей. У переводов с Visa и «Мир» комиссия 0,75%, минимум 35 рублей. На кошелёк VK Pay переводы бесплатные.

Платёжные системы не берут плату за переводы между своими электронными кошельками. Поэтому можно свободно отправлять деньги с «Яндекс.Деньги» или WebMoney на электронный кошелёк получателя.

Но иногда сэкономить не получится. Например, при почтовом или банковском переводе наличных. В этом случае оператор всегда взимает плату.

Пользуйтесь разными финансовыми инструментами, не только переводом с карты на карту. Можно отправить деньги на электронный кошелёк. Главное – не бойтесь читать документы, интересоваться комиссиями и сравнивать стоимость различных способов перевода.

5 способов перевести деньги без комиссии

Сервисы переводов берут комиссию в размере 0,5–1,5% за отправку денег на другую карту. Вот способы не платить за отправку денег другому человеку.

1. Переводить деньги по номеру телефона или карты внутри одного банка

Это универсальный способ отправки денег. Подходит отправителям и получателям, которые обслуживаются в одном банке. Большинство кредитных организаций не берут за это комиссию.

Одно из исключений — Сбербанк России. У него бесплатны переводы с карты на карту только внутри одного региона. Если отправитель — из Москвы, а получатель — из Воронежа, придётся заплатить 1% от суммы перевода, но не больше 1000 ₽.

2. Перевод с карты на карту в пределах заданных лимитов

Некоторые банки предлагают переводы на карты других банков в пределах определённых лимитов. Например, владельцы карт Тинькофф банка могут бесплатно переводить до 20 000 ₽ в месяц на карты других банков через приложение. При превышении этой суммы применяется стандартная комиссия 1,5%, но не меньше 30 ₽. Рокетбанк позволяет бесплатно переводить до 100 000 ₽ на карты других банков каждый месяц при подключении более дорогого тарифа «Всё включено».

3. Перевод по реквизитам счёта

Часть банков предлагает бесплатный перевод денег по реквизитам. Такая услуга доступна, например, клиентам Альфа-Банка (с 30 июня включена во все пакеты услуг), Рокетбанка (5 или 10 переводов в месяц в зависимости от тарифа), Тинькофф банка. Осуществить перевод можно через интернет-банк. Для этого потребуются такие данные:

назначение платежа (например, «за квартиру», «возврат долга», «подарок на ДР»).

Узнать реквизиты можно также через интернет-банк. Перевод будет идти дольше, чем с карты на карту, — 1–5 дней.

4. Через соцсеть «ВКонтакте»

Деньги можно переводить бесплатно в разделе «Сообщения» — но только с карт Mastercard и Maestro. Для перевода выберите получателя, а в меню (выглядит как скрепка) выберите опцию «Деньги». Минимальная сумма для отправки — 100 ₽. Лимит на переводы — 75 000 ₽ в месяц (далее комиссия — 0,6% + 20 ₽). Пока бесплатные переводы предлагаются в рамках акции, которая продлится до 31 августа 2018 года. Впрочем, срок окончания акции сдвигался почти два года.

5. Card2card и партнёры

Ещё один вариант — пополнять счёт в интернет-банке с карты отправителя в другом банке (card2card). Такая возможность есть у клиентов Альфа-Банка, ВТБ, Бинбанка, Рокетбанка, Тинькофф банка и других. Комиссию, правда, может списать банк, с карты которого снимаются деньги, так что лучше проверить это заранее.

Будьте внимательны: не используйте для этих целей кредитные карты — с вас возьмут комиссию, как при снятии денег в банкомате. Также заранее узнайте о лимитах перевода. Например, в Рокетбанке по тарифу «Уютный космос» бесплатно можно перевести от 5000 ₽, в тарифе «Всё включено» — любую сумму (но в обоих случаях не более 100 000 ₽ за одну операцию). Существуют и лимиты на пополнение карты таким образом: скажем, по карте Tinkoff Black он составляет 300 000 ₽ в месяц.

Карты некоторых банков можно пополнить через партнёров — например, положить средства на карту Тинькофф банка без комиссии получится через «Связной» и «Евросеть», системы Contact и «Золотая корона», «Почту России» и в точках других партнёров.

Как выгоднее переводить деньги из банка в банк

Банки предлагают населению все больше способов безналичного перевода средств: по номеру счета, карты или телефона, так что, казалось бы, необходимости снимать наличные, чтобы переложить деньги в другой банк, сегодня уже нет. Однако в этом многообразии не так легко разобраться и выбрать наиболее экономичный и удобный путь. Это подтверждают рассказы клиентов банков на форумах и в социальных сетях.

У одного вкладчика истек срок депозита, сумма которого превышала лимит банка на перевод, поэтому, когда он захотел перекинуть деньги в другой банк, пришлось прибегнуть к старому методу: идти в банкомат и снимать наличные. Другой клиент потерял при межбанковском переводе 12 000 руб. на комиссии. Третий не заметил, что месячная сумма бесплатных переводов по номеру телефона в банке лимитирована, и уплатил за них комиссию, о чем узнал только пост-фактум.

Тем не менее сэкономить на межбанковском переводе можно, утверждают банкиры. Как именно – зависит от суммы, частоты и срочности переводов, а также от банка-получателя.

По номеру телефона

Небольшую сумму просто и дешево перевести в мобильном приложении или онлайн-банке по номеру телефона через сервис Центрального банка – Систему быстрых платежей (СБП), говорят банкиры. Она заработала в прошлом году, и сейчас к ней подключены 67 банков. В конце мая ее участником стал Сбербанк (хотя найти этот сервис внутри приложения госбанка не так легко).

Система быстрых переводов ЦБ стала доступна всем клиентам Сбербанка

Сейчас это наиболее выгодный способ перевода, а деньги зачисляются почти мгновенно, говорит руководитель управления некредитных продуктов Райффайзенбанка Максим Степочкин: ЦБ с 1 мая запретил банкам брать комиссии в СБП за переводы до 100 000 руб. в месяц между физлицами (как друг другу, так и между своими счетами). При большей сумме переводов комиссия не должна превышать 0,5% от суммы и 1500 руб. Это первый опыт законодательного регулирования комиссий за перевод, замечает представитель банка «Санкт-Петербург».

Ряд опрошенных «Ведомостями» банков – Тинькофф, МКБ, Совкомбанк, ПСБ, «Открытие», «Санкт-Петербург» – сообщили, что пока не берут комиссию и за перевод свыше 100 000 руб. в месяц. В Газпромбанке переводы через СБП пока тоже бесплатные, но вопрос о введении комиссий на крупные переводы рассматривается, сообщил представитель банка.

При переводе по номеру телефона меньше вероятность допустить ошибку при указании получателя, отмечает представитель «Юникредит банка»: номер телефона обычно можно загрузить из телефонной книги смартфона, плюс перед подтверждением перевода отображается имя получателя.

Но такой сервис годится в основном для небольших повседневных переводов. Дело в том, что сумма одного перевода в СБП не может превышать 600 000 руб. При этом банки – участники СБП также могут устанавливать дополнительные лимиты на суммы переводов: например, в месяц нельзя переводить более 300 000–1,5 млн руб. Поэтому лучше уточнить лимит у конкретного банка.

Перевод на пятерых

Собственная система переводов по номеру телефона между клиентами довольно давно есть у Сбербанка. Сейчас в ней также подключены «Тинькофф банк», Совкомбанк, СДМ-банк и «МТС банк». Через нее можно переводить деньги только напрямую между Сбербанком и банком-партнером (в случае с «МТС банком» – только в Сбербанк).

В отличие от СБП переводы в этой системе не бесплатны. Комиссия за перевод из Сбербанка составит 1%, но не более 1000 руб. Перевод в Сбербанк из Совкомбанка и «СДМ банка» стоит 1% от суммы, в «МТС банке» – 1,5%. Перевод из «Тинькофф» в Сбербанк бесплатен в пределах месячного лимита в 20 000 руб. (50 000 руб. для владельцев премиальных карт), при его превышении комиссия также составит 1,5%.

Этот сервис также подходит преимущественно для не слишком больших переводов. Так, за операцию из Сбербанка можно перевести до 50 000 руб. в «Тинькофф банк» и Совкомбанк, до 150 000 руб. в СДМ-банк. Максимальная сумма перевода в Сбербанк – 15 000 руб. из «МТС банка», 100 000 руб. из Совкомбанка и 150 000 руб. из других банков – участников сервиса.

По номеру карты

Если банк не подключен к СБП, можно перевести деньги по номеру карты. Но такой способ, как правило, дороже: обычно 1–1,5% от суммы перевода, но не менее 30–50 руб.

Некоторые банки, впрочем, освобождают клиентов от комиссии, если те переводят в месяц небольшую сумму. Например, «Открытие» и «Тинькофф» не берут плату за переводы до 20 000 руб. за месяц.

Стоимость перевода варьируется и в зависимости от того, какие средства клиент переводит – свои или кредитные. Например, владельцы кредиток МКБ платят 1% за перевод собственных средств на карту другого банка и 2,9–4,9% (в зависимости от пакета услуг) от суммы операции из кредитного лимита.

Самому себе

Совершенно бесплатно перевести средства на собственную карту с карты в другом банке зачастую можно, если проводить операцию на сайте или в мобильном приложении банка-получателя. Бесплатно это позволяют сделать «Тинькофф», Райффайзенбанк, МКБ, «Зенит», УБРиР, ВТБ, «МТС банк» и др.

Таким способом можно избежать комиссии не только банка-получателя (входящие комиссии встречается редко), но и банка-отправителя, для которого операция выглядит как оплата в интернет-магазине, отмечает директор департамента розничных продуктов «Абсолют банка» Виталий Костюкевич. Клиент может уплатить комиссию ему за исходящий перевод, но для этого банк должен уметь распознавать такие транзакции как перевод денег в другой банк, а не как оплату в интернет-магазине, рассказывает он. По словам Степочкина, большинство банков не берет комиссию за такие списания с дебетовых карт.

Лимиты на карточные переводы в большинстве крупных банков совпадают или ненамного превышают лимиты для переводов по номеру телефона.

Законодательных ограничений по сумме карточного перевода нет, говорит управляющий директор управления транзакционного бизнеса банка «Открытие» Михаил Щипков, но есть лимиты платежных систем: они устанавливаются индивидуально для каждого банка – эмитента карт и не должны превышать определенное значение, согласованное для банков-эмитентов каждой страны. По словам замдиректора департамента розничных клиентских решений и цифрового бизнеса Росбанка Лидии Кашириной, также ограничения устанавливаются самими банками с учетом требований антиотмывочного законодательства и антифрод-политики.

«Закон о борьбе с отмыванием денег (115-ФЗ) накладывает незначительные ограничения на переводы», – говорит партнер фирмы «Рустам Курмаев и партнеры» Дмитрий Горбунов. При переводе физлицом более 600 000 руб. банки должны уведомить ЦБ об операции, но это маркер, а не стоп-сигнал, подчеркивает он: «Добросовестные клиенты, согласно законодательству, т. е. не входящие в списки по различным криминальным и террористическим направлениям, не имеют никаких ограничений на проведение переводов или совершение сделок. Об их операции, если превышается лимит, извещается ЦБ, но не совершается других действий».

По номеру счета

Классический способ – перевод средств из банка в банк по номеру счета. Он менее удобен по сравнению с другими, но больше других подходит для крупных переводов, например, когда клиент хочет переместить сбережения в другой банк. Разброс комиссий за такой исходящий перевод составляет от 0,5% до 2% в зависимости от банка, суммы и способа перевода – онлайн или в отделении. Отдельные банки могут взимать не процент от перевода, а фиксированную сумму, что особенно выгодно при крупных переводах: банк «Хоум кредит» берет 10 руб. за перевод, Совкомбанк – 50 руб. (исключение – владельцы карт «Халва»).

Но риск заплатить 2% с нескольких сотен тысяч или миллионов рублей за перевод невелик: большинство банков ограничивают плату за перевод определенной суммой и не берут больше 750–4500 руб. за перевод. При крупной сумме такой способ может быть даже выгоднее, чем СБП, указывает Степочкин. Так, Райффайзенбанк за перевод по номеру счета онлайн берет не более 1000 руб., то есть фактически комиссия за перевод 400 000 руб. составит 0,25%. В СБП же за крупный перевод банки могут взять до 0,5% или 1500 руб.

Перевод по реквизитам и перевод по номеру карты совершаются по разным каналам, и у них разная себестоимость, объясняет разницу в комиссиях директор департамента расчетных и сберегательных продуктов ПСБ Наталья Волошина: перевод по реквизитам через расчетную систему ЦБ стоит дешевле, а перевод по номеру карты осуществляется через платежные системы, у которых свои условия. Расходы банков на карточные переводы значительно превышают расходы на транзакции по реквизитам, так как банки несут затраты на комиссии платежных систем, уточняет Щипков.

Перевод, как правило, выгоднее делать в интернет-банке или мобильном банке, где комиссии вдвое ниже, чем в отделении. Так, Сбербанк берет 1% за рублевые и 0,5% за валютные переводы онлайн, тогда как за аналогичный перевод в отделении комиссия составит 2% и 1% соответственно. А в банке «Санкт-Петербург» разница четырехкратная: 0,5% за перевод в интернет-банке против 2% за перевод в отделении.

Еще один плюс в том, что банки более лояльны к размерам переводов по номеру счета. К примеру, в Сбербанке, ВТБ и «Открытии» таким способом можно переводить онлайн до 1 млн руб. в сутки.

Однако стоит учитывать, что переводы по реквизитам счета не моментальны и осуществляются только в рабочие дни, напоминает представитель «Юникредита»: если важно сделать перевод мгновенно, то лучше воспользоваться переводом по номеру телефона или карты. Переводы по реквизитам проводятся дольше, поскольку зависят также от времени осуществления расчетов ЦБ, рассказывает Волошина. По ее словам, средства, как правило, зачисляются в течение 1–2 рабочих дней, но если перевод отправлен клиентом в выходные, то банком-отправителем он будет обработан только в ближайший рабочий день.

Плата за вход

При переводе денег стоит обратить внимание и на то, берет ли комиссию за входящий перевод банк-получатель – издержки за перевод могут возрасти. Такое нечасто, но встречается.

Большинство опрошенных «Ведомостями» банков сообщили, что не берут комиссии за входящие переводы. Но, например, Райффайзенбанк не берет комиссию за входящие рублевые переводы, а входящие переводы в валюте облагает комиссией в 180 руб. независимо от суммы (комиссия взимается в валюте счета по курсу ЦБ на дату зачисления средств). Комиссия не взимается, если сумма перевода меньше или равна ее размеру.

До пандемии Сбербанк взимал комиссию 1,2% за пополнение клиентами своих карт с карт других банков в мобильном приложении «Сбербанк онлайн» и на сайте, но на период до 30 июня эта комиссия отменена.

Некоторые банки берут комиссию только за крупные входящие переводы. Так, «Хоум кредит» берет 0,8% за перевод на его карту более 300 000 руб. Кроме того, банк-получатель может также ограничить максимальный размер перевода.

В тексте была уточнена стоимость перевода из «Тинькофф банка» в Сбербанк по номеру телефона.