что такое свободная маржа в торговле простыми словами

Свободная маржа на форекс — что это такое своими словами, виды маржи

На валютном рынке Форекс маржа – это сумма депозита, которая принимает участие в торговле в качестве залога для открытия позиций с заемными средствами брокера.

То есть, трейдер торгует не своими деньгами, а выбирает нужное значение кредитного плеча 1:100, 1:200, 1:500 и т.д., что значит, что на каждый его доллар приходится 100 долларов средств брокера ⇒

В итоге полученная прибыль делится между торговцем и брокерской компанией, а вот убыток полностью покрывается трейдером, как раз за счет залога. Эта сумма нужна для того, чтобы в случае не прогнозированного движения цены и закрытия сделки с убытком именно эти деньги ушли на покрытие потерянных брокером средств. Размер маржи напрямую зависит от объема сделки и значения кредитного плеча.

Особенности обычной маржи

У многих возникает вопрос: Маржа — что это такое простыми словами? Вот сейчас давайте и разберемся в этом.

В отличие от обычного залога, который списывается при открытии сделки и страхует средства брокера, свободная маржа – это разница между балансом торгового счета и маржой, которая уже участвует в сделках.

В случае, если позиций открытых на счету трейдера нет, что означает, что он ничего не должен брокеру и не может потерять, то все финансовые ресурсы полностью свободны и доступны для торговли – то есть, значение Free Margin равно текущему балансу.

Отличия обычной и свободной Margin, отображение в МТ4

Если говорить простыми словами о том, чем отличается обычная от свободной маржи, то речь идет о двух абсолютно разных величинах: первая показывает, сколько денег у трейдера нет на счету (вернутся лишь после прибыльного закрытия позиции), вторая демонстрирует наличие свободных инвестиций, которые можно использовать для дальнейшего открытия сделок.

В некоторых случаях брокер может предлагать клиентам бонусы или торговые кредиты – средства, которые отображаются на счету, могут брать участие в залоге, но не могут быть сняты с текущего счета, так как являются виртуальными. В таких случаях уровень Free Margin может увеличиваться и быть равным Free Margin = (Equity+Bonus) – Margin.

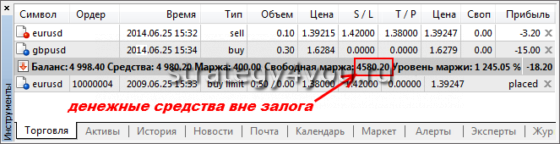

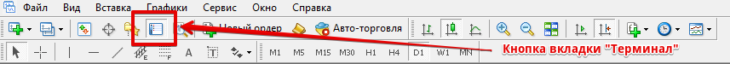

Чтобы понять, что такое свободная маржа на мт4,

достаточно посмотреть на терминал, где отображаются такие значения:

Подсчеты и определение уровня

По достижении маржин колл запрещено открывать дополнительные позиции, так как депозит исчерпан и еще один залог покрыть неоткуда. Брокер не позволяет рисковать своими средствами.

При достижении уровня стоп аут брокер начинает закрывать сделки в принудительном режиме – это значит, что убыток равен залогу и терять свои средства он не намерен.

Позиции закрываются поочередно, начиная с наиболее убыточной. Чтобы избежать этих проблем, не стоит открывать очень большие лоты с внушительным кредитным плечом.

Благодаря подсчетам свободной маржи трейдер может понять, какое количество сделок и на какие суммы он может заключить в конкретный момент времени, что также немаловажно для определения дальнейших действий.

Что такое маржинальная торговля на бирже, и как она работает

Любой, кто интересуется сферой биржевых инвестиций встречал упоминания понятия маржинальная торговля. Но что это такое, и для чего нужен этот инструмент? Разбираем в нашем новом материале.

Примечание: любая инвестиционная деятельность на бирже связана с определенным риском, и при торговле можно потерять средства – это нужно учитывать. Мы не призываем использовать возможность маржинальной торговли, а рассказываем об этом инструменте. Кроме того, для осуществления инвестиций вам понадобится брокерский счет, открыть его можно онлайн. Вы можете изучить торговый софт и потренироваться в совершении операций с помощью тестового доступа с виртуальными деньгами.

Когда используется маржинальное кредитование

Начать инвестировать на бирже сегодня очень легко – брокерский счет открывается онлайн, для покупки многих акций, производных инструментов или валюты не нужно значительных сумм денег. Но и получить значительную прибыль при минимальных вложениях трудно.

Если вы купите за тысячу рублей одну акцию, которая затем вырастет в цене на 50%, вы получите 500 рублей дохода. В процентном соотношении все это выглядит неплохо, но в реальности денег будет совсем немного.

Для обхода этой ситуации с небольшим объемом начальных активов используется так называемое маржинальное кредитование. Его суть в том, что инвестор получает от брокера, по сути, кредит на совершение инвестиций. При этом клиент должен оставить залог для обеспечения кредита – это могут быть акции, валюта и другие активы.

В итоге трейдеры могут совершать операции с акциями, валютой, производных инструментов (фьючерсы и т.п.), физически не обладая ими или не внося на счет полную сумму нужных для покупки денег.

Как это работает

Основное понятие при маржинальной торговле – это кредитное плечо, то есть соотношение собственных средств к заемным.

Как это работает проще показать на примере:.

Представьте, что вы купили 10 бумаг компании Лукойл на свои деньги. Гипотетические расчеты по сделке могут выглядеть так:

С этой прибыли нужно заплатить брокеру за предоставление кредитного плеча. Кредитом вы пользовались пять дней по ставке 13% годовых – эту часть нужно будет вычесть из итоговой суммы.

Итог: вы заработали больше пяти тысяч рублей. Вместо 1,1 тыс. руб.

Брокерские компании самостоятельно определяют правила маржинального кредитования клиентов. В ITI Capital по умолчанию возможность торговли с плечом доступна всем клиентам, у которых на счету есть деньги или ценные бумаги из списка ликвидных ценных бумаг.

Топ-10 списка ликвидных ценных бумаг на конец сентября 2019 г.

За использование заемных средств при совершении операций «внутри дня» плата не взимается, она берется при переносе позиций между двумя торговыми сессиями в разные дни.

На величину и ставку по маржинальным займам влияет целый набор риск-параметров – они меняются и рассчитываются на основе текущей рыночной ситуации, волатильности и т.п. Один из важных факторов из этого набора – уровень риска клиента. Клиенты делятся по этому показателю на несколько групп:

Логика довольно проста – чем больше ресурсов можно взять в долг у брокера, тем больше будет заработок в случае удачного развития событий на рынке.

Если что-то пошло не так: маржин-колл

Понятно, что инвестиции с привлечением заемных средств – это само по себе довольно рискованное занятие. Поэтому необходимо понимать, и что происходит в случае неудачного развития событий на рынке.

В том случае если цена акций или другого инструмента, купленного с привлечением маржинального займа, идет не в том направлении, что ожидал инвестор, или при падении стоимости других инструментов из его портфеля, баланс счета может снижаться слишком сильно. Тогда брокер отправляет клиенту так называемый маржин-колл.

Маржин-колл — это предупреждение со стороны брокера о том, что средств клиента больше не хватает на то, чтобы открывать новые позиции и обеспечивать текущие. При получении такого оповещения, инвестор должен дополнительно внести средства на счет, чтобы восстановить возможность обеспечения своих сделок.

Если клиент уверен, что в скором времени рыночная ситуация изменится, то какое-то время он может игнорировать маржин-колл. Однако в том случае, если этого не произойдет, и активы продолжат терять в стоимости, брокер автоматически закроет позиции – то есть продаст акции, валюту и т.п. по текущей рыночной цене. Это позволит брокеру полностью вернуть выданный инвестору займ.

Оптимизация маржинальной торговли

При использовании маржинального кредитования трейдеры сталкиваются с различными ограничениями. Одно из основных – разделение ресурсов по разным рынкам. К примеру, на Московской бирже есть фондовый, срочный, валютный рынки. И для использования маржинальных займов раньше инвестору нужно было иметь ресурсы для обеспечения сделок на каждом из этих рынков – это физически не очень удобно, плюс увеличивает затраты на обеспечение позиций.

В нашей торговой системе под названием MATRIx клиентам доступен сервис единой денежной позиции (ЕДП). Благодаря ему ограничения разных рынков можно обойти. В рамках сервиса ЕДП инвесторы получают общий счет, который объединяет:

Это открывает инвесторам возможности использования общего риск-менеджмента (функция доступна в торговом терминале SMARTx), построения сложных арбитражных стратегий, наконец, суммы гарантийного обеспечения операций оказываются ниже, чем при жестком разделении брокерских счетов по разным рынкам, доступное плечо также повышается.

Как правильно вести маржинальную торговлю: 4 простых совета

Маржинальное кредитование при торговле на бирже помогает увеличивать доходность инвестиций. При этом неважно, падает рынок или растет – инвестор получает возможность для совершения более масштабных операций и сделок, чем смог бы осуществить только с привлечением собственных средств. Соответственно, и заработать можно больше.

При использовании этого инструмента есть и риски, которые нужно учитывать. Для избежания ситуации маржин-колла и принудительного закрытия позиций достаточно соблюдать несколько простых правил:

Просто о марже и кредитном плече

Очень многие трейдеры имеют смутное представление о таких базовых понятиях, как кредитное плечо и маржа. Конечно, чтобы открыть или закрыть сделку, знать значение этих двух терминов не обязательно. Однако со временем, когда трейдер начинает вникать в тонкости торговли на Forex, ему необходимо будет в них разобраться.

Что такое кредитное плечо

Так что же такое кредитное плечо и маржа и как они между собой связаны. И начнем с первого понятия — кредитного плеча. Каждый трейдер при открытии счета выбирал или принимал предложенное значение кредитного плеча. Обычно это выглядит в форме пропорции: 1:10, 1:100, 1:500 и так далее.

Альпари предлагает следующий диапазон кредитных плеч: от 1:1 до 1:1000. Но что означают эти цифры? А означают они следующее: во сколько раз большей суммой в своей торговле благодаря кредитному плечу сможет оперировать трейдер. Например, 1:1 позволит трейдеру распоряжаться лишь своей суммой депозита.

А при значении 1:1000 трейдер сможет заключать сделки на сумму, превышающую его депозит в 1 000 раз. Это финансовая поддержка, которую оказывает брокер своим клиентам, чтобы они могли торговать со своим размером депозита на Forex. Это своего рода кредит, который автоматически получает трейдер от брокера.

Но при этом, даже если трейдер потеряет все свои средства, то средства брокера останутся в целости и сохранности. Чем больше кредитное плечо, тем больше сделок сможет открыть трейдер при одной и той же величине депозита. И зависеть это будет от маржи.

Что такое маржа

Маржа тесно связана с кредитным плечом. Она представляет собой залог, который блокируется на счету у трейдера, когда он открывает сделку. Если у нас будет два счета с одинаковым депозитом, но на них будут разные кредитные плечи, и мы заключим на обоих счетах две абсолютно идентичные сделки, то маржа — средства, которые будут заблокированы брокером для торговли — будет разной.

Чем больше кредитное плечо, тем меньше будет залог, который будет замораживать брокер на счету у трейдера. Соответственно при большем кредитном плече трейдер сможет открыть больше сделок, получить больше прибыли или убытка. Поэтому и говорят, что большое кредитное плечо более опасно. Однако данное утверждение далеко от правды, потому что иметь возможность сильно рисковать и действительно рискованно торговать — это две большие разницы.

Как взаимосвязаны кредитное плечо и маржа

Теперь разберем, как рассчитывается маржа и кредитное плечо влияет на ее размер. Пропорция кредитного плеча показывает, какую часть от объема сделки покрывает трейдер за счет своих средств (это и есть маржа), а какую часть покрывает брокер. Например, кредитное плечо 1:100 означает, что одну сотую часть сделки оплачивает трейдер, а все остальное ему предоставляет брокер в качестве кредита.

Подтвердим это расчетами, однако предварительно необходимо запомнить, что для валютных пар, где американский доллар (USD) является основной валютой (USDJPY, USDCHF), расчет идет без участия текущего курса, а для валют, где доллар является второстепенной валютой, принимается во внимание также текущий курс. Почему так происходит, читайте ниже.

Расчет маржи для USDCHF

Давайте представим, что у трейдера есть торговый счет в долларах США с кредитным плечом 1:500. Это означает, что при открытии сделки у трейдера удержат маржу в размере 1 / 500 от ее объема, а остальные средства предоставит брокер. Откроем сделку на продажу по валютной паре USDCHF величиной 1 лот (100 000 единиц базовой валюты). Поскольку в паре USDCHF базовой валютой является американский доллар, то мы продаем 100 000 USD.

Так как счет у трейдера был открыт в долларах, то ему ничего не нужно пересчитывать с помощью валютного курса пары — продали 1 лот, счет в долларах США, маржу удержали также в американских долларах:

Маржа = Лот / Кредитное плечо = 100 000 USD / 500 = 200 USD.

Именно 200 USD и удержал у трейдера брокер во время продажи 1 лота.

Если бы у трейдера было кредитное плечо 1:100, то аналогичный расчет показал бы, что в этом случае маржа составила бы 1 000 USD. При таком кредитном плече трейдер мог бы открыть сделки в 5 раз меньше по объему. Давайте теперь разберем, как рассчитывается маржа для тех валютных пар, где американский доллар не является базовой валютой.

Расчет маржи для EURUSD

Рассмотрим пример для валютной пары евро / доллар. Очевидно, что если мы будем продавать 1 лот базовой валюты, то это будет уже не американский доллар, а евро. Поскольку депозит в долларах США, а маржа будет блокироваться в этой же валюте, то трейдеру необходимо будет узнать, сколько понадобится долларов США в эквиваленте. Тут пригодится курс открытия сделки:

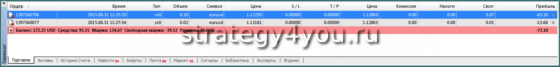

На скриншоте видно, что при продаже 1 лота евро по цене 1.23398 у трейдера удержали маржу в размере 246.80 USD.

Рассчитаем самостоятельно маржу с учетом кредитного плеча и валютного курса:

Маржа = (Лот × Курс) / Кредитное плечо = (100 000 EUR × 1.23398) / 500 = 246.80 USD.

Подводя итог вышесказанному, можно сделать некоторые выводы. Во-первых, кредитное плечо позволяет торговать трейдеру суммой, большей, чем у него есть на самом деле. Однако трейдер не сможет потерять средства брокера, а только свои. Так что в случае потерь трейдер не будет что-то должен брокеру. Во-вторых, чем больше кредитное плечо, тем больше допустимый объем сделок, так как с увеличением кредитного плеча уменьшается залоговая маржа. В-третьих, большое кредитное плечо не увеличивает риск торговли, если, конечно, этого не допустит сам трейдер.

Баланс, Средства, Маржа и Уровень – о чем рассказывает терминал MetaTrader 4

Несмотря на разнообразие всевозможных торговых терминалов, платформа MetaTrader 4 по-прежнему остается самым популярным инструментом для торговли на валютном рынке Форекс. Интерфейс торговой платформы MetaTrader 4 интуитивно понятен и не требует для использования какого-то специального образования. Тем не менее, казалось бы, самые простые вещи, иногда вызывают вопросы у начинающих трейдеров.

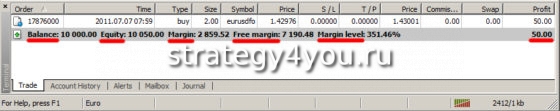

Для того, чтобы оценить свой торговый счет или принять решение на открытие или закрытие сделки, трейдеру необходимо постоянно контролировать основные показатели своего счета. В терминале MetaTrader 4 пять таких показателей: Баланс, Средства, Залог или Маржа, Свободно или Свободная Маржа, Уровень. Эти показатели доступны во вкладке «Терминал».

Рассмотрим подробнее, что означает каждый из пяти показателей торгового счета.

Показатель «Баланс» вашего счета в MT4

Баланс – это показатель, который отображает сумму денежных средств на торговом счете трейдера. Особенностью показателя «Баланс» является то, что он не учитывает прибыль или убыток по открытым сделкам, а фиксирует только имеющиеся средства, а также плюс и минус по закрытым сделкам.

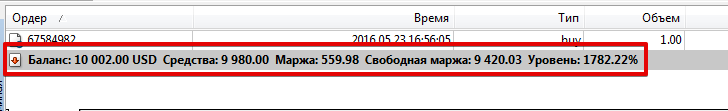

Например, на счете имелось 10 000 долларов. Было закрыто две сделки. Одна с прибылью 500 долларов, другая с убытком 498 долларов. Таким образом, баланс составляет 10 000 + 500 – 498 = 10 002 доллара.

Показатель «Средства»

Показатель «Средства», в отличие от показателя «Баланс», учитывает также текущие результаты по открытым сделкам. Простыми словами, Средства – это деньги, которые будут на балансе, если закрыть все открытые сделки.

Например. Баланс составляет 10 002 доллара. Открыта сделка на покупку в паре EUR/USD. Текущий убыток по сделке составляет 22 доллара. Соответственно, показатель «Средства» равен 10 002 – 22 = 9 980 доллара. То есть, если трейдер закроет сделку прямо сейчас, с убытком в 22 доллара, сумма 9 980 долларов из показателя «Средства» перейдет уже в «Баланс».

Показатель «Залог» или «Маржа»

Как известно, легкую доступность торговли на валютном рынке Форекс обеспечивает кредитное плечо, что позволяет уплачивать трейдеру лишь часть суммы, необходимой для открытия ордера. Показатель «Маржа» как раз отображает эту сумму. Размер залога зависит от величины используемого кредитного плеча. Чем больше плечо, тем меньше сумма залога. При кредитном плече 1:10 размер залога для открытия сделки составит 10% от необходимой суммы, при плече 1:100 залог составит уже 1%.

Например, трейдер открывает сделку на покупку в паре евро/доллар объемом 1 стандартный лот. Как известно, стандартный лот – это 100 000 единиц валюты. То есть, трейдер покупает 100 000 евро за доллары. Текущая цена – 1,11995. Таким образом, для открытия сделки необходимо 111 995 долларов. Кредитное плечо на торговом счете равно 1:200, то есть, для открытия сделки трейдеру необходимо 111 995 : 200 = 559,98 долларов мы и видим в показателе «Маржа» (результат округлен с 559,975).

Показатель «Свободно» или «Свободная маржа»

Показатель «Свободная маржа» отображает количество средств на счете, доступных для открытия сделок. Рассчитывается он просто: Свободно = Средства – Залог (Маржа)

Соответственно, в нашем примере, показатель «Свободно» составляет 9 980 (Средства) – 559,98 (Залог) = 9 420,03 (результат округлен, поскольку на самом деле залог составляет 559,975 долларов).

Показатель «Уровень»

Показатель «Уровень», пожалуй, самый важный из всех вышеприведенных. Он отображает отношение показателя «Средства» к показателю «Маржа», выраженное в процентах.

Вернемся к нашему примеру. Показатель «Уровень» будет равен 9 980 (Средства) : 559,98 (Залог) х 100% = 1782,22%.

Показатель «Уровень» напрямую связан с устойчивостью открытых сделок. Почему он так важен? Обычная математика. Чем больше сделок открыто, тем больше знаменатель, в котором у нас показатель «Маржа». Если убыток по одной или нескольким сделкам растет, соответственно, в числителе значение показателя «Средства» уменьшается, а знаменатель «Маржа» остается без изменений.

Форекс брокеры и ДЦ в своих регламентах торговли, которые почему-то мало кто смотрит, указывают пороговое значение показателя «Уровень», при достижении которого открытые сделки будут закрыты принудительно. Частенько такая ситуация становится неприятным сюрпризом для трейдеров и вызывают претензии к компаниям.

Теперь, когда непонятные цифры и проценты обрели достаточно внятный смысл, трейдер сможет более адекватно оценить свои торговые возможности, приумножив свой показатель «Баланс» и никогда не встречаясь с Маржин Коллом.

Что такое маржа на Форекс: объясняю простыми словами на понятном языке

Приветствую всех новичков и старожилов.

Любой трейдер так или иначе использует заемные средства, чтобы увеличить потенциальную отдачу от инвестиций. Инвесторы часто используют маржинальные счета, когда хотят инвестировать в акции или валюты, используя деньги, «взятые в долг» у брокера, чтобы контролировать большую позицию, стартуя с минимальным капиталом.

Так они могут рискнуть сравнительно небольшим депозитом, но купить лот, который при иных условиях был бы им не по карману. Что такое маржа на Форекс — тема животрепещущая для отечественного начинающего инвестора, который преимущественно не обременен деньгами. Поэтому предлагаю углубиться в Форекс и узнать все в подробностях.

Что такое маржа на Форексе простыми словами

Если не вдаваться в подробности, это деньги, что обязаны лежать не счету у трейдера, дабы открыть сделку на Форексе. А вся прелесть такова: при торговле ты не оплачиваешь отдельно эту привилегию — отчисляешь брокеру его стандартный процент/спред и все.

Маржинальная торговля позволяет трейдерам увеличить размер начальной позиции. Но нужно не забывать, что это обоюдоострый меч, поскольку увеличивает прибыль и убытки. Если цена идет не туда, счет на Форексе опустошится в мгновение ока, потому что торгуем крупным лотом.

Что такое уровень маржи

Что такое свободная маржа на forex

Так называется сумма на торговом балансе Форекса, что используется для открытия новых позиций. Рассчитывается как капитал, из которого вычли использованную маржу.

Пример свободной маржи

Отрицательная маржа

Когда маржа внезапно уходит в минус, часть сделок (столько, сколько нужно, чтобы выйти из минуса) будут автоматически закрыты, если срочно не пополнить депозит.

Как взаимосвязаны кредитное плечо и маржа

Кредитное плечо — это «увеличенная торговая сила», доступная при использовании маржинального счета на Форексе. Это виртуальный «заполнитель» разницы между суммой, что реально есть, и той, что мы хотим оперировать.

Зачастую кредитное плечо выражено в формате «X:1 ».

Что такое маржин-колл (margin call) и как его избежать

Рекомендую избегать этих вещей, чтобы не рисковать напрасно своим депозитом на Форексе.

Нюансы в трейдинге, которые нужно знать о марже

Торгуя с маржей, помните о следующем:

Почему нельзя открывать сделку на весь размер депозита

Здесь все очевидно. Любой мало-мальски подкованный трейдер знаком с основами мани-менеджмента. Есть общее правило для фондового рынка — не использовать более 10% депозита в одной сделке. Для Форекса это и вовсе 1–3%. Нужно оставить себе шанс пережить неудачный период, экономно расходуя депозит. Помним, что чем длиннее плечо, тем сильнее вероятные просадки на Форексе.

Как рассчитать маржу на Форексе в терминале мт4

В большинстве торговых терминалов значения маржи выводятся на главную страницу. В МТ4 они видны во вкладке «Торговля». В частности здесь общий баланс, доступные средства и свободная маржа на Форексе.

Расчет максимального лота при маржинальной торговле

Если у нас с математикой все более или менее норм, тогда посчитаем по формуле:

Например, собираясь купить 10 000 денежных единиц по цене 1,26484 с кредитным плечом 400:1, мы получим чуть больше 31 доллара необходимой маржи. Это тот самый минимальный «залог» для открытия сделки на Форексе.

Как рассчитать маржу для криптовалюты

Маржинальная торговля с использованием криптовалюты принципиально не отличается от обычной. Здесь тоже можно использовать заимствованные деньги, чтобы увеличить свою покупательную способность. Но учитывая природу криптовалют, маржинальная торговля с их использованием более рискованная.

Поэтому среднее плечо здесь 5:1-3:1. Например, вкладывая 25 долларов и используя 4:1, мы занимаем 75 долларов, чтобы купить кусок битка на 100 долларов.

Практический пример по расчету

Размеры маржи устанавливает брокер. Трейдер выбирает оптимальный размер, руководствуясь своими целями.

Расчет маржи для USD/CHF

Предположим, что в нашей валютной паре доллар США — базовая валюта (как в соотношении USD/CHF). Чтобы открыть сделку со стандартным лотом и кредитным плечом 1:300, будем считать по формуле 100000/300=333, где 100000 — это лот, а 300 — длина плеча. Полученные 333 доллара — нужная маржа по валютной паре.

Расчет маржи для EUR/USD

Для других валютных пар, где основная валюта не доллар, необходимо соотнести курс базовой валюты к USD. Например, если EUR/USD стоит 1,1469, а плечо 1:300, для сделки на один лот нужно 100000/300×1,1469=382,3 доллара маржи.

Применение маржи в трейдинге

Для инвестора маржинальная торговля — это возможность торговать за пределами существующего капитала. И это работает со всеми активами.

Советы по торговле

Вот пару советов от меня, как торговать на Форексе с заемными средствами эффективнее:

Пример маржинальной торговли

Прогнозируя рост или падение цены, он открывает длинную либо короткую сделку. Если цена идет куда надо, трейдер получит прибыль. Если нет, просадка перекрывает лежащую на депозите тысячу, сделка закроется, трейдер потеряет деньги.

Заключение

Конечно, маржинальная торговля — это полезный инструмент для тех, кто хочет заняться трейдингом на Форексе, имея ограниченный стартовый капитал. При правильном использовании торговля с заемными средствами способствует быстрому росту прибыли и дает больше возможностей для диверсификации портфеля.

Этот метод торговли может также усилить убытки и включает дополнительные риски. Таким образом, делаем вывод, что без знания особенностей Форекса, дополнительного обучения и обкатки на симуляторе на реальный рынок выходить нельзя.

Слишком высок риск слить все деньги. Что касается криптовалют и других волатильных инструментов, как, например, металлы, сюда могут соваться только опытные трейдеры, которые в целом имеют хороший уровень и успешную статистику.

Кстати, будет интересно узнать, нравится ли вам Форекс, любите ли вы торговать на заемные средства и какое ваше любимое кредитное плечо.