что такое рко в бухгалтерии простыми словами

Что такое расчетно-кассовое обслуживание?

РКО – расчетно-кассовое обслуживание – это комплекс услуг, которые предлагаются при открытии расчетного счета для бизнесменов. Стоимость РКО зависит от того, насколько много полезных предложений включено в пакет услуг. Ни один представитель бизнеса – ни ИП, ни юридическое лицо – не имеет право принимать оплату от клиентов на личные счета. Расчетный счет и РКО нужны всем представителям бизнес-сферы. Поэтому важно разобраться, что это и в каком банке лучше оформить счет и сопутствующие бонусы.

Что такое расчетно-кассовое обслуживание?

Что чаще всего предлагают банки в рамках РКО:

Это базовый набор операций, который напрямую связан с расчетным счетом. Но есть и бонусы от банков для более комфортного ведения бизнес-процессов:

Функции расчетно-кассового обслуживания

Главная функция РКО – обслуживание расчетного счета, помощь банка в его ведении.

Еще одна распространенная функция, пользующаяся популярностью у клиентов – содействие в регистрации статуса индивидуального предпринимателя. Банки дают пошаговую инструкцию и помогают заполнить необходимые документы.

Еще одна функция – упрощение ведения бизнеса с помощью дополнительных услуг и мобильных приложений (таких, как, например, онлайн-бухгалтерия).

Кому нужно РКО?

РКО необходимо всем компаниям, которые сталкиваются не только с наличным, но и с безналичным расчетом. Это индивидуальные предприниматели, юридические лица, а иногда даже и самозанятые.

РКО необходим и в том случае, когда расчет часто происходит наличными деньгами. Счет нужно открыть в том случае, если оборот наличности больше, чем 100 000 рублей.

Формально в российском законодательстве нет обязанности кому-либо открывать расчетный счет. Но есть косвенные ограничения (пример с наличкой и лимитом в 100 тысяч), которые фактически вынуждают предпринимателей открывать счет. Но ничего плохого в этом нет – РКО значительно облегчает работу компании, хоть на это и приходится потратиться.

Как выбрать банк?

Выбор банка должен строиться в первую очередь не на высоких финансовых показателях или отзывах клиентов, но на том, какие тарифы и какие услуги он предлагает. Главное – выбрать, какие функции первоочередные и сравнить, где ими будет удобнее пользоваться.

Расходно-кассовый ордер

Расходно-кассовый ордер – это документ, который фиксирует выплаты, произведенные из кассы организации. Он относится к первичной бухгалтерской документации и чаще всего используется при передаче кассовой наличности на расчетный счет в банке, выплате заработной платы, выдаче денег под отчет, возмещениях сотрудникам перерасходов по авансовым отчетам, выплатам на командировочные расходы и т.д.

Важно учитывать, что сумма, вписываемая в «расходник» не должна превышать ста тысяч рублей (все, что превышает этот лимит необходимо проводить путем безналичного расчета).

Основные правила по оформлению расходно-кассового ордера

Документ не имеет стандартного, единого образца, рекомендованного к применению. Это значит, что предприятия и организации могут самостоятельно разрабатывать его бланк или же использовать один из распространенных шаблонов.

При разработке расходно–кассового ордера всегда нужно учитывать то, что он должен обязательно включать в себя наименование организации, которая его оформляет, сведения о том, на кого он выписывается, а также размер выдаваемой суммы. Кроме того, документ необходимо удостоверять подписью руководителя предприятия, бухгалтера и кассира.

Выписывать документ можно как в рукописном виде (что в последнее время встречается все реже), так и на компьютере. Заполняется «расходник» в одном экземпляре непосредственно тем сотрудником, который занимается выдачей наличности, но некоторые сведения в него вносит получатель финансовых средств.

Следует отметить, что к расходно-кассовому ордеру зачастую прилагаются документы, которые служат основанием для выдачи наличных денег из кассы (приказы, распоряжения руководства, копии договоров и т.п.) при этом, если на приложении есть подпись директора предприятия, то сам ордер удостоверять его подписью уже не обязательно.

Ставить печать на документе не нужно, поскольку он относится ко внутренней документации предприятия и к тому же с 2016 года требование к юридическим лицам о применении в деятельности печатей и штампов отменено.

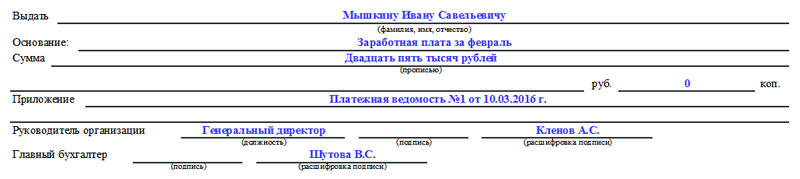

Инструкция по оформлению расходно-кассового ордера

Часть первая

В начале документа указывается полное наименование предприятия, которое выдает деньги (с указанием его организационно-правовой формы). Затем в «окошко» под названием ОКПО (Общероссийский классификатор предприятий и организаций) вписывается соответствующий код (но не обязательно). Далее указывается номер документа в соответствии с внутренней документацией фирмы, а также дата его составления (она должна совпадать с днем выдачи финансовых средств из кассы).

Следующее, что нужно заполнить – это специальная таблица. Первое, что в нее вносится –

Часть вторая

Во вторую часть ордера вносятся сведения о том, кому выдаются средства (фамилия, имя отчество полностью), основание для их выдачи – наименование хозяйственной операции (выдача материально помощи, аванс на командировку и т.д.), а также вписывается сумма прописью.

Затем чуть ниже указывается информация о прилагаемом документе (его наименование, номер и дата составления). В качестве приложения может выступать доверенность, квитанция, приказ, заявление, договор и т.п.

После внесения вышеозначенной информации расходно-кассовый ордер должен быть заверен руководителем организации или любым лицом, уполномоченным на подписание такого рода документов вместо него, а также бухгалтером, которые таким образом дают согласие на выдачу средств. Подписи нужно обязательно расшифровывать.

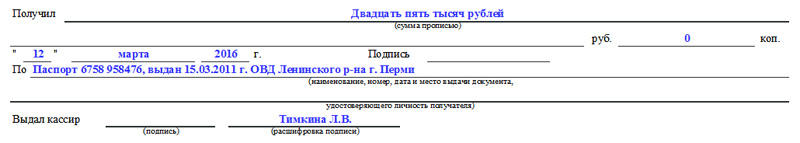

Следующие строки заполняются непосредственно тем, кто получает деньги. Этот человек должен от руки прописью опять же указать выданную ему сумму (копейки – цифрами), а в оставшееся незаполненным место поставить прочерк. Затем он же указывает дату получения денег и расписывается. Без оформления этих строк документ не будет действительным, а деньги, проходящие по данному расходно-кассовому ордеру, будут считаться присвоенными работником, их выдавшим.

Далее в документ вносятся паспортные данные или сведения из любого другого документа, служащего удостоверением личности гражданина, получающего деньги из кассы предприятия и кассир, непосредственно осуществляющий их выдачу, также ставит на «расходнике» свою подпись.

После оформления расходно-кассового ордера

После того, как «расходник» будет оформлен, информацию о нем необходимо внести во внутренний журнал регистрации документов.

Хранить расходные ордера нужно, как и любые другие документы бухгалтерского учета и отчетности не менее пяти лет.

Что такое расчетно-кассовое обслуживание

РКО или расчетно-кассовое обслуживание — это банковские услуги для бизнеса. Сюда могут входить обслуживание счета, касса, эквайринг, лизинг и другие сервисы. Обычно под РКО подразумевают такие услуги:

Пользоваться всеми опциями необязательно, но чаще всего они включены в стоимость обслуживания.

Сколько стоит РКО

В каждом банке свои тарифы. В среднем расчетный счет обходится в 500—5000 рублей в месяц, но есть и бесплатные тарифы. Например, тариф «Ничего лишнего» без абонентской платы. Чтобы выбрать тариф, нужно учитывать несколько параметров.

Подсчитайте количество транзакций. Спрогнозируйте, сколько переводов вы будете отправлять каждый месяц, и посмотрите в тарифах, во сколько это вам обойдется.

Проверьте доступность системы «клиент-банк». Эта система позволяет проводить все операции онлайн. В современных банках она включена по умолчанию и входит в стоимость, но в некоторых финансовых организациях придется доплачивать.

Узнайте стоимость карты. Если планируете пользоваться корпоративной картой, проверьте, во сколько обойдется вам карта вашего банка.

Проверьте скорость техподдержки. Если ваш бизнес предполагает тесное взаимодействие с банком, попробуйте позвонить в поддержку еще до открытия счета, чтобы узнать, как быстро они реагируют на звонок и решают проблему. Для этого задайте несколько простых вопросов.

Как открыть расчетный счет для ООО

Чтобы открыть счет для юрлица, обычно достаточно оставить заявку на сайте банка и дождаться звонка менеджера. Счет будет готов через 5 минут, но пользоваться им нельзя — сначала нужно заключить договор. Потребуются такие документы:

Банки самостоятельно формируют список требуемых документов, поэтому лучше уточнять полный перечень у менеджера.

Как открыть расчетный счет ИП

Как и в случае со счетом юрлица, предпринимателю достаточно оставить заявку на сайте банка и предоставить документы:

Список документов отличается. Некоторые банки предлагают открыть счет для ИП только по паспорту, а в других банках требуется бухгалтерская отчетность за прошлый период и рекомендации из предыдущего банка.

РКО операций с иностранной валютой

Если работаете с иностранными компаниями, то вам потребуется сразу три счета:

Обычно все три счета входят в услугу под названием «валютный счет». Поэтому для предпринимателя часто остается секретом, что он открыл сразу три счета.

Если вы работаете с иностранными компаниями, то проходите валютный контроль, когда переводите им деньги. При прохождении контроля вы подтверждаете банку, что деньги заработаны честным путем, а банк отчитывается о переводе перед ЦБ. Чтобы проходить валютный контроль без бумажной волокиты и всего за два часа, откройте расчетный счет в Модульбанке: и специалисты будут готовить для вас все необходимые документы.

С расчетного счета обычно невыгодно выводить деньги, но с опцией «Зелёный лимит» вы сможете переводить на карту любые суммы с небольшой комиссией — от 0,75%.

Что такое расчетно-кассовое обслуживание?

Основной деятельностью любого банка является расчетно-кассовое обслуживание физических лиц и индивидуальных предпринимателей. Комплекс услуг включает следующие процедуры с финансовыми потоками:

С клиентом заключается договор, после чего открывается счет, по которому в дальнейшем будут производиться финансовые операции. В зависимости от типа валюты и специфики предпринимательской деятельности количество открытых счетов может отличаться.

Юридическим и физическим лицам предлагают различные пакеты банковских продуктов. Некоторые из сервисов могут предоставляться на бесплатной основе. Тарифы на платные услуги строго регулируются государственным законодательством, требования которого являются обязательными для всех коммерческих банков.

В процессе создания договора стороны могут вносить определенные требования и дополнения в условия. Несоблюдение правил соглашения наказывается взысканиями в виде пени, размер которой также контролируется законодательными органами. Основной обязанностью финансовой организации является обеспечение оперативного и бесперебойного движения денежных средств клиента с высоким уровнем безопасности проведения всех процедур.

Правовое регулирование расчетно-кассового обслуживания

Ведение иностранного или рублевого счета включает осуществление большого перечня операций. Правовое регулирование в сфере банковского дела позволяет населению безопасно хранить, использовать и размещать собственные сбережения или прибыль от оперативной коммерческой деятельности, а также получать проценты по депозитным вкладам.

Работа банков в сфере РКО контролируется следующими нормами:

Главным регулирующим механизмом выступает договор, заключенный между сторонами. Использовать услуги банковской организации могут любые коммерческие компании. Индивидуальные предприниматели самостоятельно выбирают финансовое учреждение для получения РКО.

Открытие счета является необходимой мерой для доступа к основному пакету банковских сервисов, который позволяет создавать грамотный поход к ведению оперативной коммерческой деятельности. Государственное законодательство регламентирует следующие обязанности перед клиентом:

В договоре могут быть прописаны специфические особенности, права и обязанности сторон.

Расчетно-кассовое обслуживание юридических лиц

РКО для юридических лиц – это комплекс услуг, направленный на удовлетворение потребностей предприятий и организаций. Данная сфера деятельности обеспечивает оперативное и бесперебойное движение денежных потоков.

Важной особенностью РКО для юридических лиц является доступ к валютным операциям, которые возможно производить при наличии трех счетов:

Валютное обслуживание включает:

Важной частью работы в данной сфере является проведение операций с наличными денежными средствами. Финансовая организация предоставляет не только основные (прием, выдача, учет), но и дополнительные услуги (перерасчет, инкассация, эквайринг в сети Интернет).

Расчетно-кассовое обслуживание физических лиц

Работа с физическими лицами является отдельной сферой деятельности банков. Перспективность данного направления заключается в довольно большой аудитории клиентов. Населению предоставляются следующие услуги:

Гражданам предоставляется ряд дополнительных услуг, которые могут быть направлены на финансовый контроль и автоматизацию выплат физического лица. В договоре прописываются особые правила и требования по желанию клиента.

Наличие банковского счета позволяет физическому лицу:

Современные интернет сервисы играют важную роль в функционировании системы предоставления РКО населению.

Расчетно-кассовое обслуживание безналичных операций

В РКЛ безналичных операций входит:

Каждый индивидуальный предприниматель вправе самостоятельно выбирать комплекс услуг, который максимально удовлетворит запросы коммерческой деятельности. Экономические отношения между клиентом и финансовой организацией строятся на создании определенных поручений и своевременном их выполнении.

На сегодняшний день создавать поручения возможно в реальном и виртуальном пространстве. Последний способ является более экономичным и комфортным, так как не требует личного присутствия в отделении. Интернет-банкинг позволяет создавать поручения и запросы в режиме онлайн, что способствует значительному сокращению времени на проведение операций.

Расчетно-кассовое обслуживание валютных операций

Многим компаниям приходится взаимодействовать с иностранными партнерами в процессе реализации коммерческих целей. Такое положение вещей вынуждает постоянно использовать евро или доллары США для урегулирования экономических отношений.

Необходимо открыть сразу три счета при заключении договора с финансовой организацией, чтобы законно использовать валюту другой страны. На текущий юридическое лицо может зачислять денежные средства для дальнейшего использования и получения прибыли. На транзитном счете осуществляется контроль и размещение выручки предприятия. Третий счет необходим для учета той иностранной валюты, которая была куплена на национальном рынке.

По договору банк может осуществлять продажу или покупку валюты на основе созданного поручения от юридического лица. При этом каждый клиент обязуется продавать на рынке часть валюты, которая была выручена от международной предпринимательской деятельности. Финансовая организация берет на себя ответственность за проведение конверсионных операций. Большую роль в структуре валютных операций отыгрывает использование денежных средств в процессе реализации сделок в импорте и экспорте.

Эквайринг

Используя услугу эквайринга, клиент может полностью избавиться от наличных денежных средств. В торговых точках, в которых установлены специальные терминалы, возможно произвести оплату товаров, работ и услуг с помощью банковской кредитной карты. Данный сервис предоставляется только крупными финансовыми организациями, которые имеют достаточную платежеспособность для:

Эквайринг действует не только в реальном, но и виртуальном пространстве. Граждане, имеющие пластиковую карту банка-эквайера, могут производить расчеты в режиме онлайн, получать отчеты о совершенных покупках и заполнять специальные формы для транзакций. Интернет-эквайринг предполагает следующий порядок проведения финансовой операции:

В данном случае банк берет на себя ответственность за верификацию и отслеживание запросов.

Интернет-эквайринг

Интернет-эквайринг доступен тем предприятиям, деятельность которых соответствует запросам международных платежных систем. Для подписания договора требуются следующие условия:

Услуга предоставляется только сайтам тех компаний, которые содержат необходимую информацию о реализуемых товарах и услугах.

Важную роль в процессе предоставления данной услуги отыгрывают процессинговые центры, которые координируют расчеты в сети Интернет. Все платежи обрабатываются в автоматическом режиме для обеспечения функционирования электронной коммерции в целом. Некоторые банки имеют собственные процессинговые центры, однако другим финансовым организациям приходится прибегать к поддержке сторонних партнеров.

Операции с наличными денежными средствами

Основным финансовым инструментом при совершении операций с наличкой является чековая книжка, которая отличается универсальностью и удобством использования. Она дает возможность индивидуальному предпринимателю производить:

Еще одним не менее важным инструментом является корпоративная карта. Доступ к ее получению открывается после создания специального счета в кредитной организации. Подписание договора возлагает на банк следующие обязательства:

Юридическое лицо сдает в кассу наличку, после чего сотрудник оформляет приходный ордер стандартизированной формы. После этого деньги зачисляются, а уполномоченный сотрудник оформляет отчет о проведенной процедуре.

Крупным компаниям важно контролировать наличные денежные средства. Для обеспечения данной потребности используется процедура инкассации, которая доступна только после открытия счета и подписания дополнительного договора.

Государственное законодательство строго регулирует деятельность кредитного сектора экономики, поэтому устанавливает определенные требования к ценообразованию в сфере банковских услуг.

Расчетно-кассовое обслуживание в банках России

В банках России РКО предоставляется на условиях платности. Однако на ряду с созданием цен на услуги кредитные организации могут работать над разработкой специального пакета бесплатных дополнительных услуг. Так, например, интернет-банкинг находится в свободном доступе для всех граждан России, которые подписали договор с кредитной организацией.

РКО в России предоставляется физическим и юридическим лицам. Для каждой группы клиентов пакет банковских продуктов может иметь существенные отличия.

Все коммерческие банки функционируют только в рамках правил и регламентов действующего государственного законодательства. В зависимости от платежеспособности кредитные организации могут постоянно расширять ассортимент своих продуктов с целью максимального удовлетворения запросов населения.

Что такое РКО и кому оно нужно

Расчетно-кассовое обслуживание – это обеспечение проведения финансовых операций, а также предоставление других услуг, связанных с обслуживанием клиентов банка.

Заключить договор с банком на расчетно-кассовое обслуживание могут и компании, и индивидуальные предприниматели. Финансовое учреждение предложит им разные пакеты услуг с предварительно разработанными тарифами РКО для юридических лиц и ИП. Часть сервисов предоставляется бесплатно, а за другие придется вносить фиксированную оплату. Последний вопрос регулируется государством.

Правовое регулирование

Ведение счета в банке включает совершение большого числа денежных операций. Благодаря правовому регулированию клиенты могут оставаться уверенными в сохранности средств, их безопасном использовании, перемещении, накоплении прибыли.

Работу финансовых организаций в сфере предоставления РКО регулируют:

Главная роль регулятора достается договору, который заключается между клиентом и банком. В нем в обязательном порядке указываются обязанности и права сторон, детально прописываются условия сотрудничества.

РКО физических лиц

Такое направление работы банков является достаточно перспективным за счет широкой аудитории потенциальных клиентов. В рамках РКО физические лица имеют доступ к:

Договор может предусматривать наличие дополнительных услуг, необходимых для автоматизации совершения платежей и выплат.

При наличии счета в банке физические лица могут:

РКО предприятий

Действие расчетно-кассового обслуживания юридических лиц направлено на удовлетворение потребностей компаний.

РКО для предприятий имеет важную особенность: возможность осуществления валютных операций.

Такое обслуживание банковского счета включает:

Не остаются без внимания и операции с наличными. Банк может предоставлять только основные (учет средств, их выдачу и прием) или за дополнительную плату добавлять специальные услуги, выбранные клиентом (инкассация, перерасчет, эквайринг).

РКО безналичных платежей

В число предоставляемых в этой области услуг входят:

Комплекс услуг клиент выбирает самостоятельно.

РКО операций с иностранной валютой

Для взаимодействия с заграничными партнерами и проведения валютных операций предприятию нужно открыть сразу три счета:

Продажа и покупка иностранной валюты проводятся банком на основе созданного предприятием поручения. Также, согласно действующему законодательству, компании обязаны продавать на рынке часть валюты, заработанной в процессе международных отношений.

Эквайринг и интернет-эквайринг

Услуги предназначены для совершения безналичных платежей в торговых точках и интернет-магазинах. Для получения возможности воспользоваться ими необходимо заключение отдельных договоров.

Контроль за движением наличных

Основной финансовый инструмент для операций с наличными – чековая книжка. Ее наличие позволяет:

Второй важный инструмент – корпоративная карта. Получить ее можно после создания специального счета в банке. Подписание соответствующего соглашения обязывает финансовое учреждение:

После сдачи в кассу наличных, сотрудником банка оформляется приходный ордер. Зачисление средств подтверждается отчетом о проведенной процедуре.

Большие предприятия, для контроля за движением наличных средств, дополнительно, включают в договор услугу инкассации.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.