что такое fpo на бирже

Допэмиссия акций (FPO) — что это такое, для чего проводят

Что такое допэмиссия простыми словами.

Допэмиссия или дополнительная эмиссия (от англ. FPO, Follow-on Public Offering) — это дополнительный выпуск акций компанией, которая уже существует в роли акционерного общества.

Что значит дополнительной эмиссия:

Если у компании было 1 млн акций, принято решение сделать допэмиссию на 10%. Тогда общее число увеличится до 1,1 млн. Причём часть могут продать как всем желающем, так и в пользу одного мажоритария.

Если акционер владеет 10000 акций, то доля составляла 1%. После допэмиссии его доля снижается до 0,909% (10000/1100000).

Какие цели проведения допэмиссий:

Обратная процедура называется buyback (байбек, обратный выкуп акций). В этом случае число, находящееся в свободном обращении уменьшается, что позитивно сказывается на биржевых котировках. Доля каждого акционеры увеличивается.

Байбэки широко распространенны на западном рынке. На нашем рынке обратные выкупы можно пересчитать по пальцам. Да и сумма выкупов у наших компаний существенно меньше.

Отличие допэмиссии от IPO и SPO

IPO (ай-пи-о, англ. «Initial Public Offering» — первичное публичное предложение) — это специальная регламентированная процедура выхода компании на биржу акций для широкого круга инвесторов.

SPO (от англ. «Secondary Public Offering» — вторичное размещение акций) — это перепродажа уже выпущенных акций другому владельцу. Чаще всего SPO проводится с целью увеличить free float или просто продать часть компании.

При процедуре SPO количество выпущенных акций не изменяется.

Главное различие IPO и SPO от допэмиссии в том, что они не создают новых акций.

Допэмиссия — всегда ли это плохо

Поскольку выпуск дополнительных акций размывает долю действующих акционеров, то чаще всего это негатив. Такие акции вряд ли будут расти на новостях о допэмиссии.

Есть и положительные черты допэмиссии. Например:

Также важна стоимость размещения акций в момент допэмиссии. Если она ниже рыночной котировок, то это вызовет обвал биржевых котировок к этому уровню. В это случае акционеров не только размывают, но и продажа дополнительного пакета акций происходит дешево. Значит, будет привлечено меньше денежных средств, а это ещё один негатив.

Миноритарии не в праве быть против допэмиссии. Это решение принимается на уровне собрания директоров. Только в случае размещения более 25% акций потребуется голосования всех акционеров.

Законодательство

Процесс проведения допэмиссии регулируется законами:

Некоторые компании регулярно проводят допэмиссии, их биржевые котировки не растут:

Последующее публичное предложение (FPO)

Что такое дополнительное публичное предложение (FPO)?

Последующее публичное предложение (FPO) – это выпуск акций для инвесторов компанией, акции которой котируются на фондовой бирже. Последующее размещение – это выпуск дополнительных акций, производимый компанией после первичного публичного предложения (IPO). Последующие предложения также известны как вторичные предложения.

Ключевые выводы

Как работает дополнительное публичное предложение (FPO)

Публичные компании также могут воспользоваться FPO через документ предложения. FPO не следует путать с IPO, первичным публичным размещением акций для населения. FPO – это дополнительные выпуски, возникающие после регистрации компании на бирже.

Типы дополнительных публичных предложений

Существует два основных типа дополнительных публичных предложений. Первый является разводняющим фактором для инвесторов, поскольку совет директоров компании соглашается увеличить количество акций в обращении или количество доступных акций. Этот вид последующего публичного предложения направлен на сбор денег для сокращения долга или расширения бизнеса, что приводит к увеличению количества акций в обращении.

Другой тип дополнительного публичного предложения – неразводняющий. Этот подход полезен, когда директора или крупные акционеры продают частные акции.

Разбавленное дополнительное предложение

Разводненные последующие предложения происходят, когда компания выпускает дополнительные акции для привлечения финансирования и предложения этих акций на публичном рынке. По мере увеличения количества акций прибыль на акцию (EPS) уменьшается. Средства, собранные во время FPO, чаще всего направляются на сокращение долга или изменение структуры капитала компании. Вливание денежных средств положительно сказывается на долгосрочных перспективах компании и, следовательно, на ее акциях.

Неразбавленное дополнительное размещение

Неразводненные последующие предложения происходят, когда держатели существующих частных акций выносят ранее выпущенные акции на публичный рынок для продажи. Денежные поступления от неразводненных продаж поступают непосредственно акционерам, размещающим акции на открытом рынке.

Во многих случаях эти акционеры являются основателями компании, членами совета директоров или инвесторами, предшествующими IPO. Поскольку новых акций не выпускается, прибыль на акцию компании остается неизменной. Последующие предложения без разбавления также называются предложениями на вторичном рынке.

Предложение на рынке (банкомат)

Предложение на рынке (банкомат) дает компании-эмитенту возможность при необходимости привлекать капитал. Если компания не удовлетворена имеющейся ценой акций в конкретный день, она может воздержаться от размещения акций. Предложения через банкоматы иногда называют распределением контролируемого капитала из-за их способности продавать акции на вторичном торговом рынке по текущей преобладающей цене.

Пример дополнительного предложения

Последующие предложения распространены в инвестиционном мире. Они предоставляют компаниям простой способ увеличения капитала, который можно использовать для общих целей. В результате компании, объявляющие о вторичном размещении, могут столкнуться с падением стоимости акций. Акционеры часто негативно реагируют на вторичные предложения, поскольку они размывают существующие акции, а многие из них размещаются по ценам ниже рыночных.

В 2015 году у многих компаний были дополнительные предложения после того, как они стали публичными менее чем за год до этого. Shake Shack была одной из компаний, акции которой упали после новостей о вторичном размещении. Акции упали на 16% на новостях о существенном вторичном размещении по цене ниже существующей.

В 2017 году в результате последующих размещений акционерный капитал компаний был привлечен на сумму 142,3 миллиарда долларов. Всего в 2017 году насчитывалось 737 FPO. Это означает рост числа FPO на 21% по сравнению с 2016 годом. Однако стоимость FPO снизилась на 3% по сравнению с прошлым годом в 2017 году.

SPO акций — что это такое и зачем проводится

В финансовых новостях иногда появляются новости о проведении SPO компании. Что это такое? Хорошо ли это для бизнеса компании? Давайте поговорим про этот термин.

Что такое SPO акции простыми словами

Цели продажи могут быть разные. Например, увеличить коэффициент Free Float, чтобы увеличить вес в индексе MSCI Russia.

Напомним, что акция — это долевая ценная бумага, которая даёт право на совладение частью компании. Количество во владении определяет долю инвестора в бизнесе. Держателей называют акционерами.

Крупные инвесторы не торгуют своими пакетами на фондовой бирже. Их часть акций лежит просто в депозитарии. Чаще всего их называют мажоритарными акционерами. Небольших держателей называют миноритариями (их пакеты менее 0,01% от общего выпуска на каждого инвестора).

Коэффициент free float показывает число акций находящихся в свободном обращении от их общего числа. Чем больше фри флоат, тем лучше для котировок компании. Они становятся более ликвидными.

Большинство начинающих инвесторов знакома с IPO (первичное публичное предложение). Айпио — это первичный выход акций на биржу через фонды, банки. В случае с SPO происходит просто перепродажа уже находящегося в обращении пакета ценных бумаг.

Когда речь идет про SPO, то имеется ввиду продажа непубличной части акций. То есть они не котировались на фондовом рынке, поскольку были во владении у стратегического инвестора (который владел ими с долгосрочными целями).

Кто проводит процедуру SPO:

Например, государство могло владеть 55% компании. Чтобы не потерять контрольный пакет оно может продать 5% и все равно остаться главным акционером. Тем не менее чаще всего пакеты продают другие крупные компании, исходя их своих личных интересов. Например, нужны деньги на другие инвестиции и прочее.

FPO и SPO — в чём различия

Во время SPO не происходит дополнительной эмиссии акций (FPO, Follow-on Public Offering). Общее число ценных бумаг остается неизменным. Фактически просто пакет акций меняет своего владельца, становясь доступным для рядовых инвесторов.

На первый взгляд может показаться, что SPO должно негативно влиять на курс акций, поскольку крупный акционер продает свою долю. Значит, с бизнесом что-то не так, он как инсайдер хочет зафиксировать часть прибыли по высоким биржевым котировкам.

Но в современном финансовом мире появились биржевые фонды ETF, которые стали оказывать значительное влияние на котировки акций. Речь идет о тех, которые копируют фондовые индексы (IMOEX, MSCI Russia).

Как связан ETF и SPO

Фондовые индексы включают в свой состав акции в разных процентных соотношениях. При этом есть ряд требований к каждой компании для включения его в индекс и максимально допустимым вес. Одно из требований предъявляется к коэффициенту free float. Чем он выше, тем лучше.

Компания проводя SPO, тем самым увеличивает долю free float. Фондовые индексы периодически делают ребалансировку весов. Если до этого маленький показатель free float мешал увеличению веса в индексе, то после SPO ситуация может изменится и вес будет увеличен. Далее ETF-фонды докупают акции на рынке, приводя свои пропорции компаний в соответствии с индексом.

Влияние ETF фондов довольно велико, поскольку в них инвестируют многие инвесторы. Поэтому они создают большие перетоки денег из-за изменений веса в индексе.

Кто является покупателем пакета акций

Обычно покупателем выступает инвестиционные банки и фонды, которые в дальнейшем продают этот пакет для широкой публики. Процесс этот может занимать долгое время, т.к. вряд ли найдется сразу такое большое число покупателей.

Возможно, покупателем будет новый стратегический акционер.

Как определяется цена SPO

Вопрос определения цены продажи пакета акций по SPO является довольно сложным. С одной стороны если разместить цену дороже, то можно очень долго искать покупателя. Долгое проведение SPO также будет негативно влиять, поскольку инвесторы поймут, что никто не заинтересован в покупке.

Если же размещать с дисконтом по более низкой цене, то это будет несправедливо по отношению к текущим акционерам.

SPO (вторичное размещение) акций — что это и как на нем заработать

Становясь публичными, предлагая часть акций в свободную продажу на биржевых площадках, эмитенты, как правило, рассчитывают привлечь капиталы инвесторов или получить другие, иногда нематериальные, выгоды. Компания выводит ценные бумаги на фондовый рынок в рамках первичного (IPO), вторичного (SPO) размещения или дополнительной эмиссии (FPO). Конечно, наиболее привлекательным для инвесторов считается участие в IPO, но и вторичное размещение может оказаться интересным моментом для выгодного вложения средств.

Что такое SPO?

Первичное публичное размещение (Initial Public Offering, IPO) подразумевает начальное предложение части акций компании в свободную продажу на фондовом рынке. Участниками торгов становится неограниченное число покупателей (инвесторов). В результате IPO компания превращается из частной в публичную, а привлеченный капитал становится частью уставного.

Вторичное публичное размещение (Secondary Public Offering, SPO) в отличие от IPO подразумевает лишь увеличение числа ценных бумаг компании, свободно обращающихся на рынке (free-float).

Такое определение показывает основные отличия SPO от IPO:

Таким образом, источником для SPO становятся уже имеющиеся акции эмитента, которые принадлежат крупным акционерам (владельцам компании, ее соучредителям, венчурным фондам и т. д.).

Важно! Не следует путать вторичное размещение с повторным (дополнительной эмиссией). В первом случае на торги выставляется часть имеющихся акций, во втором эмитируются дополнительные ценные бумаги. Последнее «размывает» доли держателей и далеко не всегда является удачной идеей как для самой компании, так и для инвесторов.

Вторичное размещение акций может быть обусловлено рядом причин:

К сведению! Примером SPO может служить продажа государственных долей в нескольких крупных российских компаниях. Поводом для такого решения стало признание того, что высокая доля госучастия препятствует развитию конкуренции и, соответственно, росту компаний, отраслей и экономики в целом.

В большинстве случаев аналитики расценивают SPO как положительное явление:

Однако эти закономерности работают далеко не всегда. Например, драйвером SPO может стать понимание владельцами компании факта, что потенциал развития проекта исчерпан. В этом случае логичным шагом с их стороны становится фиксация прибыли. Однако для инвесторов покупка ценных бумаг эмитента в случае такого вторичного размещения обернется не прибылью, а реальными убытками.

Есть еще фактор, который может принести инвесторам как солидный доход, так и значительные потери. Речь идет о цене акций во время SPO. Как правило, держатели акций предложат на рынке ценные бумаги по вторичному размещению с неплохим дисконтом. Это делается, чтобы подогреть интерес покупателей и обеспечить повышенный спрос на акции. Именно здесь открывается для инвестора неплохая возможность заработать.

Однако следует помнить и о некоторых нюансах:

Для инвесторов, желающих заработать на вторичном размещении, наиболее интересен другой сценарий:

Примером может стать развитие событий в ноябре 2016 года после SPO компании «Интер РАО». 15 ноября, благодаря увеличению числа free-float акций, она была включена в индекс MSCI Russia. Следующие 5 торговых дней принесли увеличение стоимости акций компании на 7,5 %. Те, кто приобрел акции во время вторичного размещения, получили неплохую прибыль.

Как заработать на SPO инвестору?

Для этого ему необходимо:

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

IPO: что это, примеры, инвестиции

Возможно в финансовых колонках новостных изданий вы сталкивались с информацией о том, что некая компания провела IPO, после чего ее основатели стали миллионерами. Но что такое IPO? Так ли уж выгодна эта схема для руководителей компании и ее первых инвесторов? И что общего и различного у IPO с популярным сегодня термином ICO? Ниже мы узнаем ответы на эти и другие вопросы.

Что такое IPO? Первичное размещение акций

IPO (айпио) — это первое публичное предложение акций (IPO = Initial Public Offering) компании для продажи на бирже. Часто IPO также называют первичным размещением. Что это значит?

Допустим, у нас имеется некая относительно небольшая компания. Предположим далее, что эта компания хочет привлечь дополнительный капитал для каких-либо целей (открытие нового производства, модернизация оборудования, расширение в другие регионы, инвестирование в смежный бизнес и т.д.). В таком случае, если она удовлетворяет ряду требований, то может провести первичное размещение своих акций и стать публичной. Это и есть суть IPO.

Проведение IPO практически во всех странах мира регулируется государством. Законы большинства стран обязывают компании, которые хотят провести IPO, перед размещением акций изменить свой статус с закрытого на публичный. Для подготовки выхода акций на биржу обычно требуется не менее 200 000 долларов.

В большинстве случаев проведение публичного размещения требуется для привлечения новых инвестиций, которые могут быть потрачены на различные цели. IPO акций компании могут делать и для того, чтобы защититься от поглощения более крупными игроками. Кроме того, проведение IPO усложняет осуществление рейдерского захвата, поскольку в таком случае владельцами компании становятся держатели акций.

К сожалению, IPO акций не позволяет получить объективную рыночную оценку стоимости активов компании. Дело в том, что во время первичного размещения акций на бирже может происходить завышение реальной стоимости ценных бумаг; завышение при этом вызвано не объективным положением вещей, а чувством эйфории и оптимизма игроков на бирже. Эти чувства подогреваются стороной, размещающей акции — однако со временем эйфория проходит и рыночная стоимость акций начинает падать.

Также перед проведением IPO могут использоваться различные хитрые схемы оценки компании, с помощью которых возможно завысить реальную стоимость активов (за счет этого создается дополнительный ажиотаж, из-за чего акции могут на короткое время сильно вырасти в цене). Например, на этапе формирования отчетности можно все доходы учесть в одном учетном периоде, а все расходы — в другом; в таком случае произойдет завышение доходов компании, хотя реальному положению дел эти доходы не соответствуют.

Плюсы и минусы IPO

Компания, публично проводя первичное размещение своих акций на бирже, привлекает капитал, который может использовать с целью своего развития. Видной компании, обладающей высокой ликвидностью своих активов и большой рыночной капитализацией, проще выживать на рынке, перенося спады в деятельности и глобальные кризисы.

Успешно развивающийся честный бизнес (где в частности соблюдаются права миноритарных акционеров) выгоден всем: руководству компании, ее инвесторам, государству. Все известные компании имели какое-то начало и можно сказать, что все они вышли из IPO, как каждый из нас вышел родом из детства.

Публичность компании означает ее открытость и более строгие требования к отчетности, чем раньше. Как отмечалось выше, этот минус для компании компенсируется возрастающей сложностью ее поглощения или рейдерского захвата, что особенно существенно для развивающихся стран.

Процедура IPO обычно стоит немалых затрат — однако в случае грамотно выстроенного бизнеса они с лихвой отбиваются объемом привлеченных от инвесторов средств. Очевидно одно: каковы бы ни были минусы, выход на IPO это естественный шаг для зрелой компании и во многом в ее силах уменьшить для себя издержки и увеличить плюсы от этой операции.

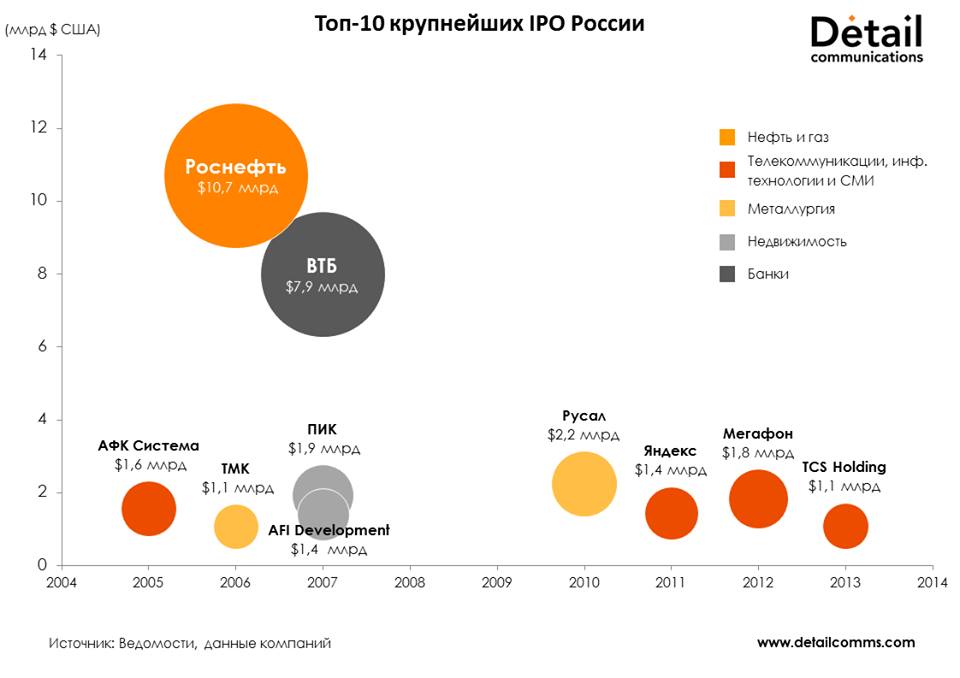

Крупнейшие IPO в России и в мире

Перейдем к практике первичного размещения и рассмотрим для начала десятку крупнейших российских компаний, выходивших на IPO с 2004 по 2014 годы:

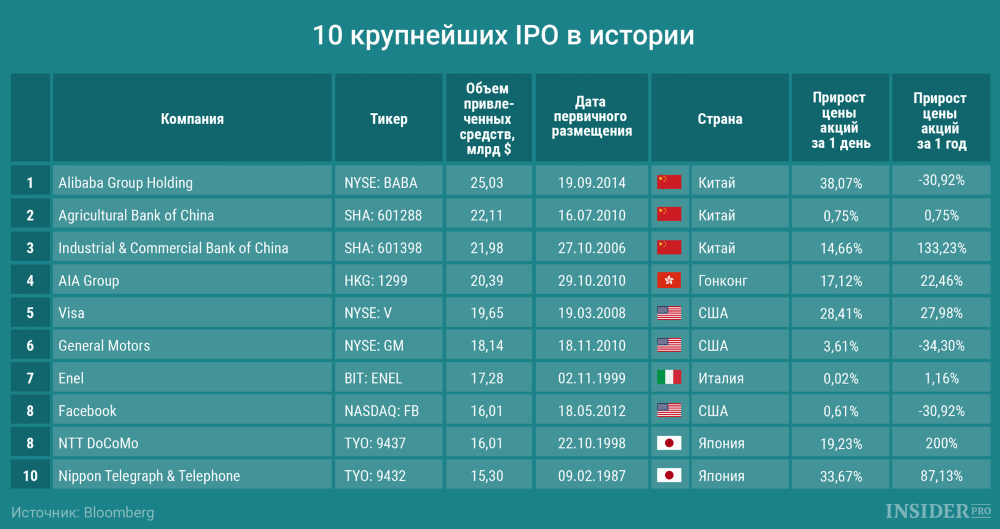

На что можно обратить внимание в этой таблице? Цена акций после первого дня торгов никогда не была отрицательной — а в шести случаях из десяти прибыль составила двузначное число. Причина уже обсуждалась — размещающая акции сторона, а также сам эмитент заинтересованы в ажиотаже вокруг компании, что на очень коротком отрезке порождает спекулятивный рост.

Однако если смотреть ситуацию за год, то картина меняется — три из десяти компаний оказались в довольно глубокой просадке. По привлеченному капиталу крупнейшие мировые IPO оказались примерно на порядок выше российских аналогов.

IPO, SPO и FPO

Наряду с термином IPO существует похожий на него SPO (Secondary Public Offering, т.е. вторичное публичное размещение акций). SPO возникает, поскольку владельцы компании после IPO акций всегда сохраняют за собой некоторые количество не выставляющихся на бирже бумаг, но с течением времени могут захотеть продать часть из них, фиксируя прибыль.

Продажа обычно осуществляется через инвестиционные банки, которые постепенно выкладывают акции в свободное обращение, чтобы избыток предложения не снизил цену. Разумеется, банк закладывает в услугу свою комиссию, поэтому для владельца прибыль от SPO скорее всего будет ниже рыночной. Рынок обычно реагирует на SPO положительно.

SPO нельзя путать с FPO (Follow-on Public Offering), т.е. повторным размещением. Повторное размещение предполагает дополнительную эмиссию акций компании, предпочитающей взять в долг не при помощи облигаций, а поделившись правами на участие в бизнесе. Как правило, это приводит к негативной реакции рынка, поскольку новый выпуск «размывает» долю актуальных держателей акций и дает возможность передачи влияния на компанию по серым схемам.

Этапы первичного размещения

Первичное размещение компании происходит в несколько этапов:

1. Предварительный этап

Компания нанимает один или несколько инвестиционных банков для вывода своих акций на биржу. Конечно, она может самостоятельно организовать выход на биржу, однако на практике это встречается крайне редко из-за особенностей процедуры IPO.

Инвестиционные банки проводят оценку рыночной стоимости компании, приводят в порядок документы и так далее. Затем инвестиционные банки получают в собственность около 10-15% акций компании по цене размещения или ниже — так что они заинтересованы подогревать интерес инвесторов к эмитенту. Инвестиционные банки в таком случае выполняют функции андеррайтера.

2. Подготовительный этап

На данном этапе банк-андеррайтер выполняет следующие функции — разработка процесса IPO, составление бизнес-плана, проверка компании на соответствие национальным и межгосударственным стандартам и законам, избавление от слабых и непрофильных активов и так далее.

3. Фактическое проведение IPO

Теперь необходимо вывести акции на биржу. Сперва составляется так называемый инвестиционный меморандум, в котором указывается следующая информация — общее количество акций, их стоимость на начало торгов, определение размера дивидендов и так далее. Затем происходит регистрация компании на бирже и в государственных органах. После регистрации проводится мощная PR-компания, которая должна привлечь внимание потенциальных покупателей акций к IPO. Процедура IPO завершена.

Практика инвестиций в IPO

Что нужно сделать на практике для инвестиций в привлекательные акции, выходящие на биржу? Понятно, можно купить компанию в первый день ее появления и держать сообразно своим представлениям. Но акцию можно взять и заметно раньше. Каким образом?

Дело в том, что некоторые брокеры сотрудничают с венчурными фондами, которые покупают доли бизнеса в перспективной компании и при удачном стечении обстоятельств доводят их до IPO. Поэтому предусмотрительно подав заявку на приглянувшееся IPO можно поучаствовать в нем небольшой суммой, начиная от нескольких сотен долларов.

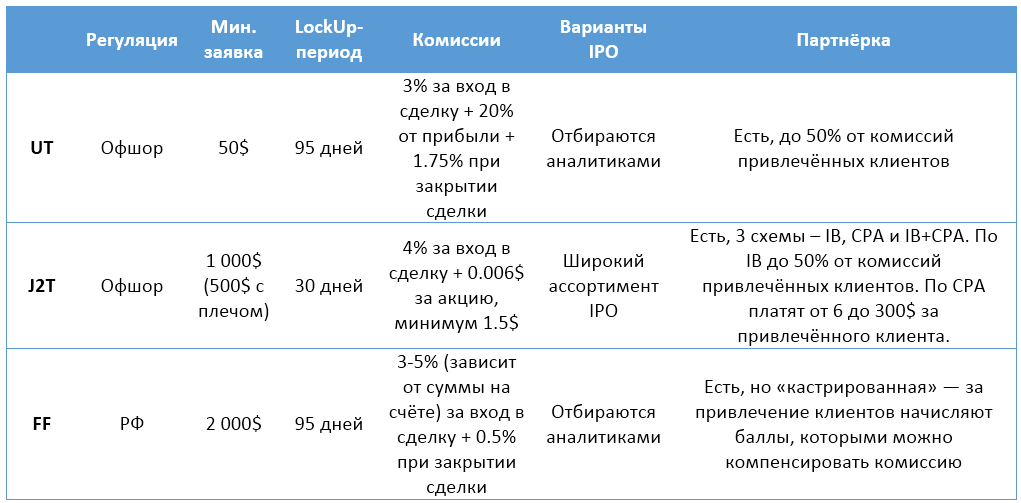

Здесь стоит отметить пару важных вещей. Комиссии брокеров достигают 5%, что очень немало. В отношении регулирования наиболее «серым» является United Traders — он же наиболее жаден до прибыли, хотя и предлагает минимальную входную сумму.

Период LockUp это срок (отсчитываемый с момента первого дня акции на бирже), раньше которого инвестор может продать акцию только со штрафом 10-20%. Все эти минусы должна перевесить более выгодная цена покупки акции – ниже, чем в первый день на бирже – и дальнейший рост котировок в течение LockUp. Насколько это вероятно? Читаем дальше.

Удачные и неудачные IPO?

Когда говорят о вложениях в IPO, довольно часто упускают из виду наиважнейший момент — а на какой именно срок были сделаны инвестиции? Бумаги эмитентов IPO можно держать 1 день, три месяца, полгода, год, три, десять… по этой причине понятие «удачного или неудачного» первичного размещения требует уточнения.

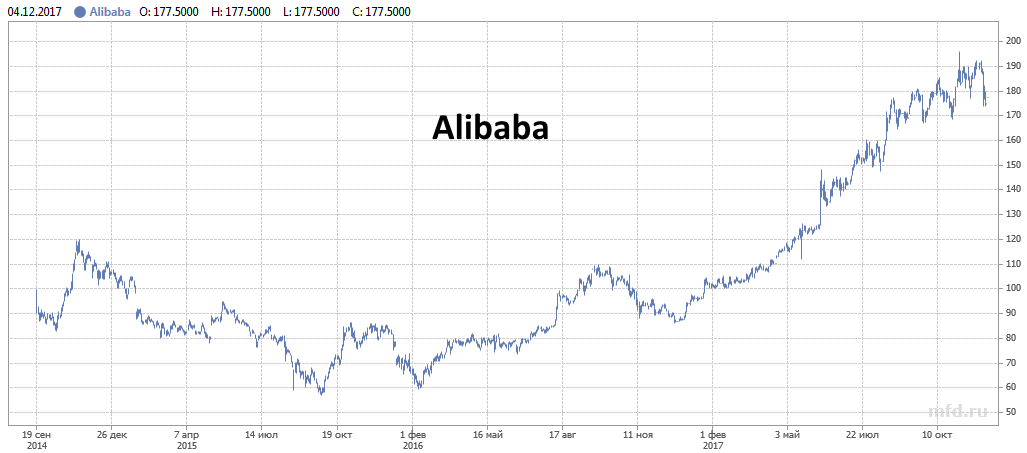

В остальных случаях сроки становятся очень важны. Рассмотрим Alibaba Group — первое IPO этой компании было проведено еще в 2007 году на Гонконгской бирже и только осенью 2014 на бирже Нью-Йорка:

Alibaba Group. Китайская компания, которая задействована в сфере интернет-коммерции. В состав этой бизнес-структуры входят такие компании, как AliExpress, Taobao и другие. IPO было произведено в сентябре 2014 года по цене 68 долларов за акцию за день до начала торгов.

Как видно из таблицы выше, после первого года убыток вкладчиков составил около 30%. Неудачное IPO? Посмотрим на текущие котировки:

Следовательно, акция вернулась к своей начальной биржевой цене спустя лишь почти два года — однако на сегодня она торгуется в районе 175 долларов, что относительно начала IPO вполне неплохо. Очень похожа ситуация с другой компанией из десятки крупнейших IPO:

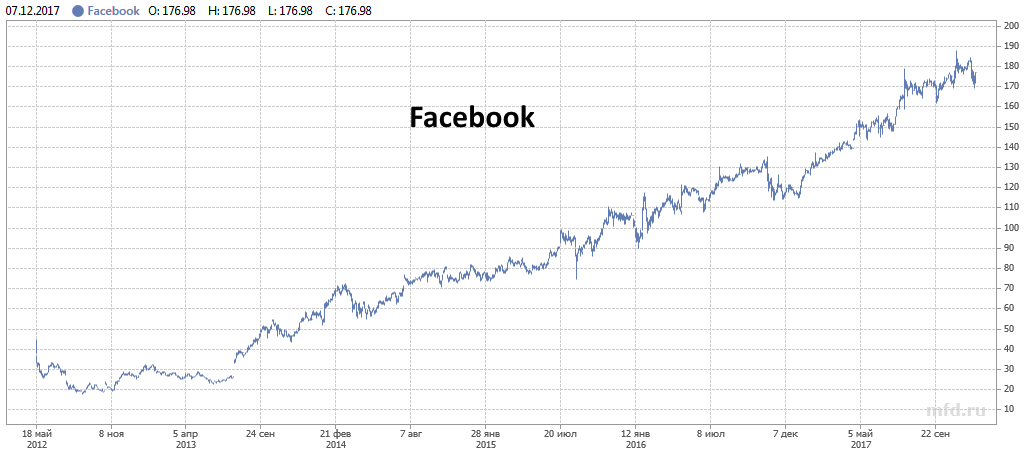

Facebook. Транснациональная социальная сеть. IPO было произведено в 2012 году; стартовая цена одной акции — 38 долларов. Спустя несколько месяцев стоимость акций сильно упала. К середине 2013 года ситуация улучшилась и на сегодняшний день цена 1 акции составляет около 170 долларов.

Итого — две компании с просадкой около 30% в первый год все же оказались бы удачным вложением на сегодняшний день. Видимо, про явно неудачные IPO стоит говорить лишь в случае, когда цена акции не превышает цены размещения спустя более пяти лет с момента IPO. В качестве таких примеров подойдут две российские компании:

ВТБ. Российский коммерческий банк. IPO было проведено в 2007 году. Первоначальная стоимость акции составляла 13,6 копеек. Какое-то время цена стоимость акций росла, однако затем произошел серьезный обвал, который длится до сих пор. Сегодня стоимость 1 акции ВТБ составляет порядка 5-6 копеек.

Диверсифицированные продукты

Исследование Димсона и Марша 2015 года показало, что есть четкая зависимость между временем, прошедшим с момента IPO компании и доходностью соответствующего индекса:

Иначе говоря, зрелые и стабильные бизнесы (фактически биржевой индекс) на дистанции в 35 лет обеспечивают примерно трехкратное преимущество над молодыми компаниями, которые выбывают из индекса спустя три года или раньше. Преимущество последних видно только в 2000 году на пике пузыря доткомов — когда появлялось множество молодых IT-компаний, пользовавшихся ажиотажным спросом у инвесторов.

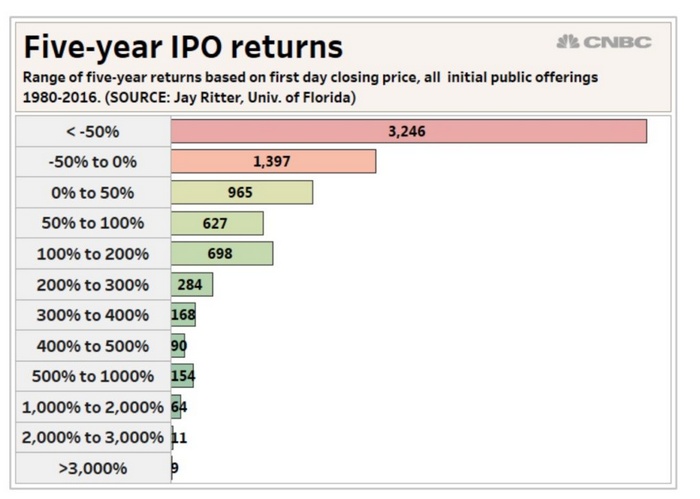

Таким образом, по результатам данного исследования пытаться обыграть рынок молодыми компаниями не кажется хорошей идеей. На дистанции в 5 лет по статистике за 1980-2016 годы убыточными оказались более 60% IPO:

Биржевые фонды на IPO

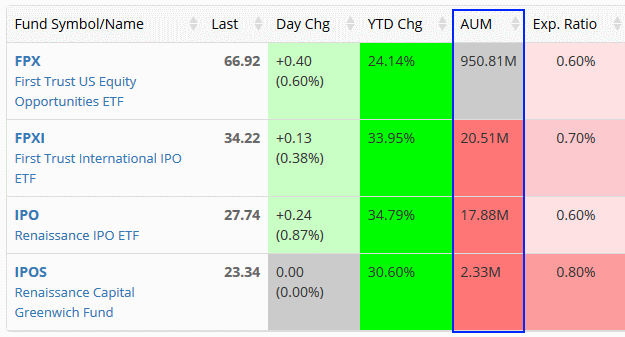

Тем не менее никто не мешает нам провести самостоятельное исследование, для которого можно воспользоваться биржевыми фондами ETF. Я знаю четыре фонда, которые работают с первичным размещением:

First Trust US Equity Opportunities ETF (FPX)

Renaissance IPO ETF (IPO)

First Trust International IPO ETF (FPXI)

Renaissance International IPO ETF (IPOS)

Ликвидность первого фонда в десятки раз выше остальных:

В индексе должны отсутствовать компании, чьи акции повысились в первые дни на 50% или более — ввиду частой слабости последующих результатов. Ограничение по каждой акции — не более 10% рыночной капитализации индекса IPOX-100. Компании включаются в индекс на седьмой день торгов после первичного размещения и исключаются спустя 1000 торговых дней.

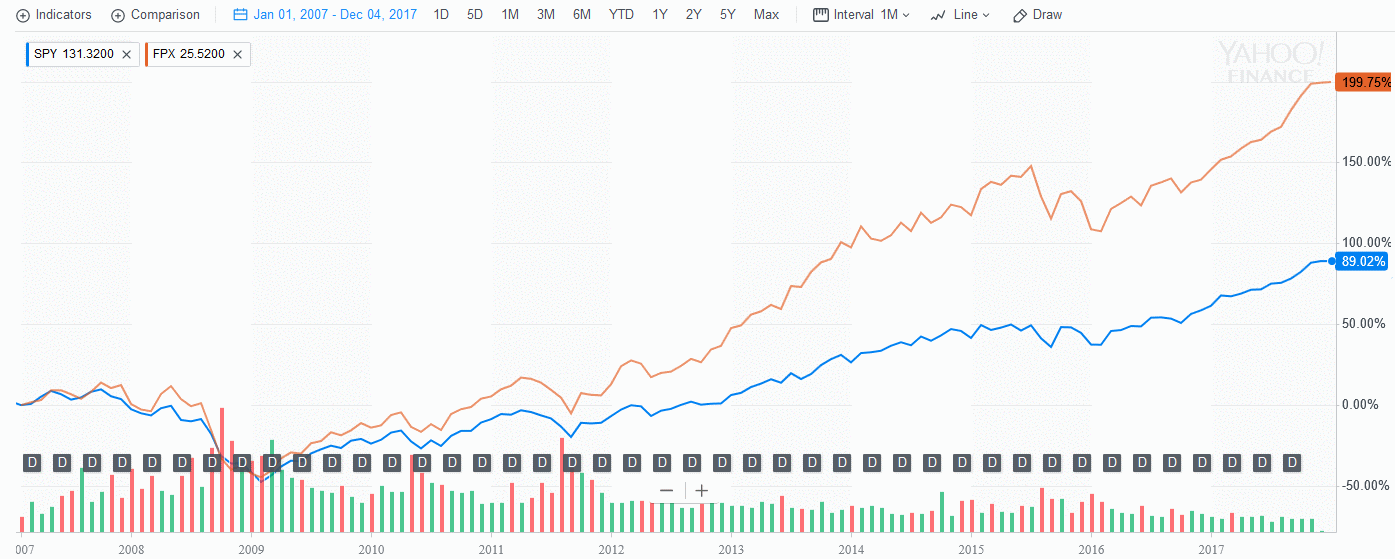

Фонд FPX работает с 2007 года — какие же результаты он показывал по сравнению с биржевым фондом SPY, т.е. американским рынком?

Вопреки ожиданиям, тут мы видим скорее обратную картину, чем в предыдущем случае — на протяжении всех 10 лет, включая кризис 2008 года, фонд FPX показывал себя лучше рынка, причем более, чем в два раза. Вполне вероятно, что принятое в индексе ограничение по исключению сильно растущих на старте эмитентов способствовало лучшей доходности. И тем не менее не стоит забывать, что найти инструмент, постоянно переигрывающий рынок, невозможно. Это можно проиллюстрировать вторым биржевым фондом с тиккером IPO.

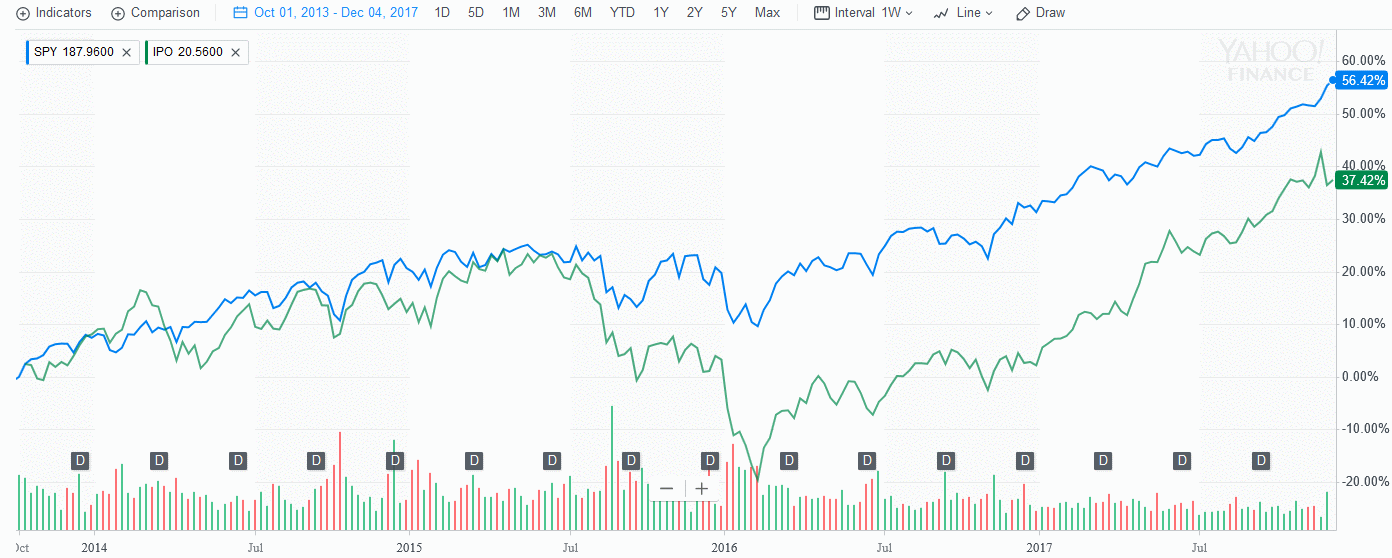

Согласно стратегии фонда, индекс IPO «Ренессанс» включает примерно 80% новых публичных компаний, взвешен по капитализации и налагает 10%-ный лимит долю актива. Некоторые IPO добавляются в режиме реального времени, остальные во время ежеквартального пересмотра индекса. Компании удаляются через два года после даты их появления на бирже. Таким образом, фонд похож на предыдущий — хотя тут нет ограничения на первоначальный рост акций, а сами они выбывают из индекса примерно на год раньше.

Фонд заметно моложе предыдущего — запущен с осени 2013 года и его ликвидность пока невысока. На графике хорошо видно сильное падение индекса во второй половине 2015 года, что было связано с просадкой крупных эмитентов и их большой долей. Результат соответствующий — фонд заметно отстал от американского рынка.

Стоит ли исходя из этого инвестировать в фонды на IPO — вопрос открытый. История подтверждает возможность хороших результатов на 10-летнем интервале, однако это был очень благоприятный для рынка период. Интересным выглядит появление фонда, который будет удерживать акции лишь в течение первого дня — похоже, что эта стратегия имеет очень неплохие шансы на долгосрочный успех.

Как определить проблемное IPO?

Аналитики издания Forbes считают, что определить проблемное IPO можно по наличию следующих ситуаций:

Отчетная документация показывает, что темпы роста прибыли за несколько последних периодов необычайно высоки, а представители компании прогнозируют их сохранение

Компания эксплуатирует «модное» направление, не имея четкого бизнес-плана при утрате его популярности

Сравнение IPO и ICO

ICO или Initial Coin Offering (первичное размещение монет») — это аналог IPO с тем лишь отличием, что вместо акций используются специальные криптографические токены, а продаются эти токены на специальных криптобиржах. Т.е. ICO реализуется в виде эмиссии компанией собственных криптовалют особого типа, которые называют токенами.

После эмиссии ICO-токены размещаются на криптовалютной бирже, где они покупаются за стандартные криптовалюты (часто, но не всегда, используется валюта биткоин ). Криптовалюты очень волатильны, поэтому стоимость ICO-токена сильно зависит от их курса.

Основные отличия IPO и ICO представлены в таблице:

Параметр

IPO (продажа акций)

ICO-проекты (продажа криптоакций)

Понятно, что по всем приведенным позициям участие в ICO на сегодня представляет для инвестора несравненно больший риск, чем IPO. В конце июля 2017 года американский регулятор SEC опубликовал официальное заявление, согласно которому процедура ICO попадает под федеральный закон о ценных бумагах, а токены следует приравнять к акциям. Тем не менее SEC только начинает контролировать эту область, где на фоне бурного роста биткоина уже встречаются обещания десятков и сотен процентов прибыли в месяц.