в какой сектор экономики входит золотодобыча

Перспективен ли сектор золотодобычи

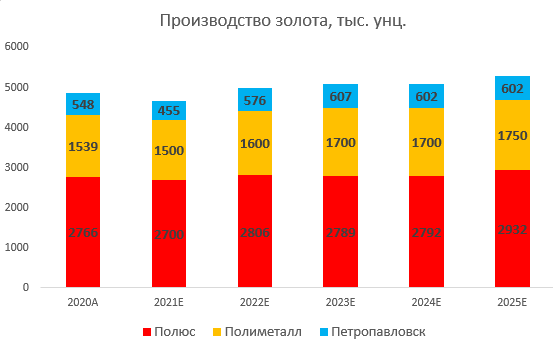

При этом, если вы долгосрочный инвестор в акциях золотодобывающих компаний, вам важен рост бизнеса в натуральных объемах, независимо от волатильности цен. По этой причине мы решили проанализировать новые проекты золотодобытчиков, чтобы понять, насколько каждая из компаний сможет нарастить производство золота в ближайшие годы.

В статье мы расскажем:

На горизонте 7 лет Полюс почти удвоит свое производство за счет Сухого Лога

В связи с теми проектами, над которыми сейчас работают компании, мы решили посмотреть, насколько каждая из компаний сможет нарастить свой бизнес в натуральных объемах. На горизонте 5 лет Полиметалл нарастит большую добычу золота в относительном выражении (15-17% за 5 лет). Но при этом к 2027-2028 году Полюс займет лидирующую позицию за счет запуска Сухого Лога (+90% к объему за 7–8 лет).

Полюс

К 2025 году на месторождении «Благодатное» будет увеличена переработка руды 4000 до 13 000 тыс. тонн, что в годовом выражении даст прирост к производству золота в размере 140-150 тыс. унций.

В 2025 году производство Полюса составит 2900-2950 тыс. унц. (+6-7% за 5 лет).

В 2027 году запустится «Сухой Лог» — крупнейшее по запасам золоторудное месторождение в мире. В 2027 году планируемый объем добычи на Сухом Логе составит 600 тыс. унц., а в 2028 году проект выйдет на полную мощность и будет добывать около 2,3-2,4 млн унц золота. Таким образом, Полюс к 2027-2028 году станет безоговорочным лидером по производству золота в России. Рост производства золота за 7-8 лет окажется на уровне 90%.

Полиметалл

Во 2 квартале 2022 года на проектную мощность выйдет месторождение «Нежданинское», которое будет производить золоторудный концентрат для переработки на АГМК. Ожидаемый выпуск золота составит от 155 до 180 тыс. унций в год.

В 2025 году месторождение «Ведуга» выйдет на полную мощность, которая будет обрабатывать 1500 тыс. тонн руды, что эквивалентно 190-210 тыс. унц. в год.

В связи с истощением рудников на Дукате и Омолоне, производство золота к 2025 году на этих месторождениях сократится вдвое с 400 до 200 тыс. унц.

Общий рост добычи Полиметалла за 5 лет составит 200–250 тыс. унц до 1750 тыс. унц. (+15–17%).

Петропавловск

В июне этого года на Пионере будут созданы флотационные мощности на 3600 тыс. тонн руды, а в 3 квартале 2022 г. мощность флотационной линии Маломыра увеличится на 1800 тыс. тонн руды. Такое увеличение приведет к росту ежегодного выпуска золота на 70-80 тыс. унций. Общий выпуск золота к 2025 году увеличится до 600 тыс. тонн (+9-10% за 5 лет).

Сектор золотодобычи интересен

Мы считаем сектор золотодобытчиков перспективным, потому что он выигрывает от ускорения инфляции (более подробно про влияние роста инфляции на различные отрасли мы писали в своей предыдущей статье). При этом мы не считаем всех троих золотодобытчиков одинаково интересными на горизонте года.

Статья написана в соавторстве с аналитиком Марком Пальшиным

Золото – где и сколько в России и мире добывают золота? Кто и для чего покупает золото?

Золото – драгоценный металл, исторически игравший важную роль в денежном обращении и создании предметов роскоши. В современном мире большая часть золота используется для производства ювелирных украшений, инвестиций и в технологическом секторе (преимущественно в электронике).

В начале 20-го века добыча золота в России ограничивалась 30-40 тоннами в год. В СССР в 1960-1980-х гг. добыча металла ежегодно увеличивалась и достигла пика в 300 тонн (доля РСФСР – около 50%). В России 1990-х гг. из-за общеэкономического кризиса и снижения цен на сырьевых рынках наблюдалось сокращение производства золота до 100 т. С 2000 г. на фоне роста мировых цен и частных инвестиций в отрасль (в т.ч. иностранных), а также повышения доходов населения, добыча золота начала восстанавливаться и к 2019 г. достигла рекордных 329 тонн (без вторичного золота).

Общее производство золота в России в 2019 г. составило 368 тонн, оно делится на золото в слитках (93%): добычное, попутное (при добыче других металлов), вторичное (из переработанного сырья), и полученное из товарных концентратов (7%).

Большая часть золота в стране добывается на золоторудных месторождениях (70%), а остальное – на россыпях (20%) и комплексных месторождениях с другими металлами (10%).

Добытое золото преимущественно остается в стране, а экспортные поставки колеблются от 5% до 30% от производства. Основные покупатели российского золота в слитках – Великобритания и Швейцария, а товарных золотосодержащих концентратов – Китай.

Производство золота ведется в 26 регионах России, но основные запасы и добыча сконцентрированы на территории Восточной Сибири и Дальнего Востока. На Красноярский и Хабаровский края, Иркутскую, Магаданскую и Амурскую области, Якутию и Чукотку приходится 85% производства. В этих регионах расположены крупнейшие месторождения золота в стране – Олимпиада, Благодатное, Павлик, Албазинское.

В Красноярском крае кроме добычи на золоторудных месторождениях значительную роль играет попутное золото, добываемое на медно-никелевых залежах.

В России функционирует несколько сотен золотодобывающих компаний, но больше половины рынка контролируют 5 крупнейших предприятий. Основной производитель – компания Полюс, один из крупнейших золотодобытчиков в мире, его доля в добыче – 25% (в запасах – 40%). Второй и третий игроки по уровню добычи – Полиметалл (10%) и Южуралзолото (5%).

Россия– один из мировых лидеров золотодобывающей отрасли. Общемировые запасы золота – 50-63 тыс. т., по их размеру Россия занимает 1-3 место в мире (5-7,5 тыс. т. или 10-12%) в зависимости от методики оценки запасов. Среди других стран по запасам золота выделяются: Канада, ЮАР, США, Мексика и Австралия.

Ежегодно в мире добывается 3,5 тыс. тонн золота, в 2019 г. Россия вышла на 2 место после Китая с 9% долей. К крупнейшим золотодобывающим странам также относятся: Австралия, США и Канада.

За последние 10 лет (2010-2019 гг.) мировой рынок добычи золота вырос на 25%. Россия демонстрирует наибольшие темпы роста среди стран-производителей (+126 т. или +62%). Активно увеличивается производство в африканских государствах (за исключением ЮАР), Австралии, Канаде и постсоветских республиках – Узбекистане и Казахстане.

Разбор секторов экономики для начинающих инвесторов фондовой биржи

Сектор — группа компаний со схожими бизнес-моделями. Секторы рынка регламентированы глобальным стандартом классификации отраслей (ГСКО). То есть, речь сейчас не пойдёт о моём собственном понимании рынка. Мы будем обсуждать классификацию, которую придумали умные дядьки с бородой.

1. Энергетика (Так умные дядьки почему-то назвали нефтегазовый сектор)

В сектор входит: нефть, газ, уголь и оборудование для этого вот всего.

Пример на американском рынке: Exxon Mobil (XOM), PetroChina (PTR), Royal Dutch Shell (RDS.A), Devon Energy (DVN)

На рынке РФ: Лукойл (LKOH), Газпром (GAZP), Роснефть (ROSN), Сургутнефтегаз (SNGS).

Самая низкая доходность на рынке США, но самые высокие дивиденды: 3,8%. Сектор рискованный. Котировки акцией зависят от цен на сырье. А ещё от сделок ОПЕК, состояния рынка и твиттера Трампа (светлая ему память). В общем, этот сектор тяжело поддаётся прогнозированию.

2. Материалы (сырьевой сектор)

В сектор входит: химикаты, сельскохозяйственные материалы, пластик, стройматериалы, упаковка, драгоценные и промышленные металлы и минералы. Сюда же относятся золотодобытчики.

Пример на американском рынке: Alcoa (AA), WestRock (WRK), Du Pont (DD), Mosaic (MOS), Sherwin-Williams (SHW).

На рынке РФ: Норильский никель (GMKN), АЛРОСА (ALRS), Русал (RUAL), Северсталь (CHMF), Полиметалл (POLY), ФосАгро (PHOR).

По этому сектору есть несколько фондов, но все они касаются золотодобытчиков. Например, FinEx Золото (FXGD) или Тинькофф Золото (TGLD), ВТБ Фонд Золото (VTBG)

Сектор цикличный и довольно разношерстный. Например, экологическая упаковка, вероятней всего, тренд на будущее. Металлурги падают при кризисе, а золото — растёт. Поэтому, сложно сделать однозначные выводы.

В сектор входит: аэрокосмическая промышленность, авиакомпании, морской транспорт, грузоперевозки, машинное оборудование, железнодорожная промышленность.

Примеры на американском рынке: всем вам известный Boeing (BA), General Electric (GE), Lockheed Martin (LMT), Caterpillar (CAT), Danaher (DHR).

На рынке РФ: Аэрофлот (AFLT), Трансконтейнер (TRCN), НМТП (NMTP), Камаз (KMAZ).

Сектор также довольно цикличный, и зависит от состояния рынка. У компаний из этого сектора не редко бывает высокая долговая нагрузка. Также, этот сектор часто пользуется поддержкой государства.

4. Потребительские товары повседневного спроса

В сектор входят: то, что нужно людям вне зависимости от ситуации на рынке. Еда, напитки, алкоголь, табак, косметика, ну и супермаркеты, где можно купить все эти товары.

Примеры на американском рынке: Wal-Mart Stores (WMT), Procter & Gamble (PG), Tyson Foods (TSN), Philip Morris (PM), Costco Wholesale (COST).

На рынке РФ: Магнит (MGNT), Детский мир (DSKY), ГДР X5 RetailGroup (FIVE), Черкизово (GCHE), Лента (LNTA).

Этот сектор рынка можно использовать как защитный актив. Он не цикличный, но и не особо быстро растёт. Люди и в момент кризиса буду покупать хлеб, но и не станут есть больше хлеба в период экономического роста.

5. Потребительские товары выборочного спроса

А вот тут уже то, что покупают люди когда закрыты основные базовые потребности: автомобили, мотоциклы, одежда, предметы роскоши, отели, рестораны, свадебные услуги, круизы.

За 10 лет этот сектор показал рост на 382%, во многом благодаря Amazon

Примеры на американском рынке: конечно Amazon (AMZN), Alibaba (BABA), McDonald’s (MCD), Nike (NKE), Carnival (CCL).

На рынке РФ: М-видео (MVID), Озон (OZON), Обувь России (OBUV).

Это цикличный сектор, и хорошо растёт только после кризиса, когда повышается доход населения. Разумеется, пока у людей нет зарплат, мечту о круизах они временно откладывают.

Это огромный сектор, в который входят: разработчики лекарственных препаратов, поставщики мед.оборудования, медицинская страховка и биотехнологии.

Второй по величине и третий по динамике роста сектор: за последние 10 лет вырос на 261%

Примеры на американском рынке: Pfizer (PFE), Johnson & Johnson (JNJ), UnitedHealth Group (UNH), AbbVie (ABBV), Amgen (AMGN), Gilead (GILD), Eli Lilly (LLY).

На рынке РФ сложно найти примеры. Немного медицины есть в АФК-системе (AFKS), если можно так выразиться.

Также, есть фонд NASDAQ Bioteh (TBIO), который на 98% состоит из акций здравоохранительного сектора. Он обязательно будет в моём портфеле, когда я доберусь до диверсификации по сегментам.

Сектор считается не цикличным, потому что люди болеют вне зависимости от экономической ситуации в стране. При этом, сектор хорошо растёт, потому что биотехнологии развиваются. Но у них есть свои сложности с конкуренцией, испытанием новых препаратов, патентами и тд. Поэтому, акции биотехнологий достаточно волатильны. Поэтому-то я и хочу фонд.

Сектор состоит из банков, страховых компаний, брокеров и тд.

Примеры на американском рынке: JPMorgan (JPM), Bank of America (BAC), Wells Fargo (WFC), Visa (V), Masterkard (MA), Goldman Sachs (GS).

На рынке РФ: Сбербанк (SBER), TCS Group (TCSG), ВТБ (VTBR)

Из всего сектора платёжные системы растут быстрей всего. Сам сектор вырастает сразу после окончания кризиса быстрей всех остальных. Так как компании этого сектора выдают кредиты бизнесу и частным лицам, котировки акций зависят от реального положения дел в экономике.

8. Информационные технологии (IT-сектор)

Это любимый инвесторами сектор. Программное обеспечение, детали для гаджетов, материнские платы, смартфоны, интернет-услуги.

Примеры на американском рынке: Apple (APPL), Microsoft (MSFT), Cisco (CSCO), Nvidia (NVDA), Intel (INTC), IBM (IBM), Adobe (ADBE).

На рынке РФ: ээээ Яндекс (YNDX)? Не особо богата IT-компаниями земля русская.

Также, стоит отметить классные фонды от FinEx (FXIM) и (FXIT).

Самый большой и самый прибыльный сектор индекса S&P 500. Его, несомненно, любят инвесторы. Не смотря на то, что есть определенные риски: компании должны идти в ногу со временем, чтобы выигрывать в конкурентной борьбе.

9. Коммуникационные услуги

За этим скучным названием скрывается всё, что мы с вами очень любим: производители компьютерных игр, услуги связи, сми, развлечения, интерактивные медиа, социальные сети, онлайн-кинотеатры.

Самый молодой сектор в индексе S&P 500, сформирован в 2018 году.

Примеры на американском рынке: Facebook (FB), Googl (GOOGL), Walt Disney (DIS), Netflix (NFLX), Twitter (TWTR), AT&T (T).

На рынке РФ: МТС (MTSS), Ростелеком (RTKM), Мэйл-ру (MAIL).

Большинство компаний этого сектора зарабатывают на рекламе, поэтому сектор считается достаточно цикличным. Я, как маркетолог, люблю этот сектор, и покупаю неоправданно много акций.

10. Коммунальные услуги

Это газ, электричество, вода, возобновляемые ресурсы. Всё, что предоставляется для частных лиц.

Примеры на американском рынке: NextEra Energy (NEE), Exelon Corp (EXC), Consolidated Edison (ED)

Очень консервативная отрасль. Возможности роста у этих компаний ограничены. Но и влиянию кризиса они особо не подвержены. Что бы не случилось, вода, газ и электричество всё равно нужны людям.

Сюда входит: управление, аренда, разработка, промышленная и жилая недвижимость.

Примеры на американском рынке: American Tower (AMT), Simon Property Group (SPG), ProLogis (PLD), Welltower (WELL), Equinix (EQIX), Ventas (VTR), Weyerhaeuser (WY). И, конечно, REIT, про которые можно написать отдельно.

На рынке РФ: Группа ЛСР (LSRG), ПИК (PIKK)

Сектор низкодоходный, консервативный, но с большими дивидендами. Это и делает его привлекательным для инвесторов.

Конечно, это очень краткое описание. По каждому сектору можно было бы расписать отдельную статью. Но, я надеюсь, что этот материал поможет вам увидеть общую картину, и пересмотреть баланс портфеля.

🏅 Обзор: золотодобывающая индустрия

Пандемия коронавируса стала «черным лебедем» для финансовых рынков в 2020 году. Повышение рисков в экономике и сопутствующая мягкая денежно-кредитная политика мировых регуляторов привела к более 20% росту цен на золото. Данный материал посвящен золотодобывающей индустрии: от добычи до перспектив цен на золото в ближайшем будущем.

Добыча и запасы

🏅 Общемировая добыча золота за всю историю составляет 197,6 тыс. тонн. Чтобы визуально осознать этот объем, представьте огромный золотой куб с ребром

22 м. Добыча ценного металла ведется со времен медного века, причем 85% от общего объема за всю историю человечества было произведено за последние 120 лет.

Операционная сторона добычи этого благородного металла не сильно отличается от других полезных ископаемых. Не буду долго останавливаться, пройдусь по основным:

🛠 Разведка. Долгий и наукоёмкий процесс, который включает такие дисциплины, как геология, химия, география и инженерия. Где-то каждый тысячный разведанный участок становится продуктивным рудником.

🔩 Завершение добычи и рекультивация. Вывод рудника из эксплуатации, демонтаж инфраструктуры, реабилитация земли и восстановление окружающей среды.

🌏 Теперь перейдем к крупнейшим регионам по объему добычи золота. По данным World Gold Council на конец 2019 года на долю азиатского региона (включая Океанию) приходилось 28,8% общемирового производства. Далее следуют Африка — 24,2%, Центральная и Южная Америка — 16,3%, бывшие страны СССР — 15,8% и Северная Америка — 14%. Доля Европы

🔝 ТОП-5 стран выглядит следующим образом:

🇨🇳 Китай (10,8% мирового производства)

🇷🇺 Россия (9,3%)

🇦🇺 Австралия (9,2%)

🇺🇸 США (5,7%)

🇨🇦 Канада (5,2%)

📊 Среднегодовая добыча в мире за последние 5 лет составляет

3500 тонн ценного металла, а средний темп роста производства с 2010 года, так называемый CAGR, где-то 2,6%. Причем в Канаде он выше всех из ТОПов:

6,7%, хотя в последние годы замедляется. В Китае и США добыча в последние годы значительно снижается. Основные причины: забота об окружающей среде, снижение среднего содержания металла в руде, а также общее истощение запасов. В России и Австралии производство растет (3-5% в год) за счет разработки новых месторождений.

📈 Подходя к теме запасов, стоит сказать, что их основными держателями в физическом виде являются Центральные банки или Министерства финансов в составе золотовалютных резервов. В основном они служат в качестве «подушки безопасности» для правительств, но также используются для стабилизации национального курса валюты и тд.

🏦 Общий мировой запас у Центральных банков на начало декабря 2020 года составляет около 34,4 тыс. тонн золота. На первые 10 крупнейших держателей золота приходится

75% мировых правительственных запасов.

🇺🇸 США (8133 т.)

🇩🇪 Германия (3362 т.)

🌍 МВФ (2814 т.)

🇮🇹 Италия (2452 т.)

🇫🇷 Франция (2436 т.)

🇷🇺 Россия (2299 т.)

🇨🇳 Китай (1948 т.)

💬 Отдельно стоит сказать про Россию и Китай, которые практически синхронно, начиная с 2015 года, нарастили свои запасы на 85% к текущим уровням. Наша страна сделала это исключительно исходя из геополитических причин, а Китай придерживается политики дедолларизации.

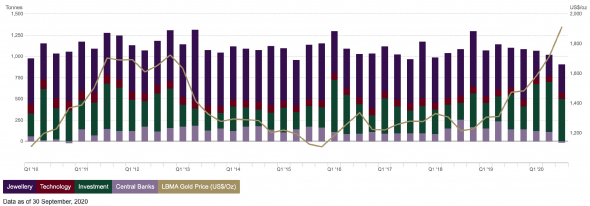

Потребление золота

Стоит сразу обозначить основные сегменты (доля от общего спроса в 2019 г.):

💍 Ювелирные изделия (48,6%)

🏭 Технологии (7,4%)

💰 Слитки и монеты (19,8%)

🏢 ETF (9%)

🏦 Центральные банки (15,2%)

📃 С ювелирными изделиями более-менее все понятно, а если говорить про сегмент технологий, то тут золото широко используется в производстве электроники, в аэрокосмической индустрии, стоматологии, фармакологии и тд. Спрос на слитки и монеты, а также покупки физического золота со стороны ETF образуют инвестиционный спрос на металл. В отдельную категорию выделяют покупки золота со стороны ЦБ в целях пополнения золотовалютных резервов.

Теперь немного подробней остановлюсь на каждом сегменте.

💍 Ювелирные изделия. Спрос в данном сегменте за 9 месяцев текущего года снизился на 46%. Около 58% мирового рынка ювелирных изделий контролирует Китай (32,1%) и Индия (25,7%), причем падение спроса в текущем году в этих странах составляет 44% и 57% соответственно. Такая негативная динамика в Индии объясняется более тяжелыми последствиями социальных ограничений, введенных в стране из-за пандемии. В целом падающий спрос объясняется отменой и переносом свадеб, которые «генерят» основную выручку для данного сегмента.

🏢 ETF. Спрос на физическое золото со стороны фондов вырос на 168%. ETF являются простыми и достаточно удобными инструментами для пассивного инвестирования. В текущее кризисное время фонды, инвестирующие в золото, пользовались спросом со стороны инвесторов в целях хеджирования портфеля. Такой спрос привел к наращиванию позиций физического металла со стороны фондов.

Структура рынка потребления золота (World Gold Council)

📊 В целом, рынок золота является профицитным. Суммарное предложение за 9 месяцев текущего года снизилось на 5,4% до 3394 т. Суммарный спрос снизился на 13% до 2911 т., что образовало еще больший профицит в рыночном равновесии. С 2010 рынок золота является профицитным, за исключением 2011-2013 гг., которые выделились аномальным спросом консервативных инвесторов на золотые слитки и монеты, а также значительным спросом со стороны ЦБ. Причина: тренд на хеджирование позиции после финансового кризиса.

Компании-золотодобытчики

🌏 Совсем не удивительно, что крупные публичные компании, а главное, разумеется, для моих читателей те, которые они могут купить, являются представителями крупнейших стран производителей золота. Это компании из Китая, США, Канады, Южной Африки и России. Опять же совсем не обязательно, что эти компании ведут добычу только в пределах своей страны, наоборот, они имеют широкие регионально диверсифицированные портфели проектов.

💰 Сразу отмечу, что половина рассматриваемых мной компаний доступна только для квалифицированных инвесторов, но, с другой стороны, акции всех российских игроков могут купить рядовые инвесторы без особого инвестиционного статуса. Перейдем к небольшому анализу.

📊 Крупнейшими по капитализации представителями индустрии являются американская Newmont и канадская Barrick Gold. Компании имеют рыночную капитализацию >40$ млрд., добывают больше всего ценного металла (>5 млн унций в год), а также владеют крупнейшими запасами (>70 млн унций). Если говорить про оценку по мультипликаторам, то Newmont выглядит дороже Barrick Gold: 17 против 14 по показателю P/E и 8 против 5 по показателю EV/EBITDA соответственно. Долговая нагрузка Newmont немного выше, чем Barrick Gold, однако у обеих компаний она находится ниже 0,5 по Net Debt/EBITDA.

🛠 Выделяя представителей «второго эшелона», я бы отметил канадский Kinross Gold. По основным мультипликаторам компания торгуется чуть хуже флагманов, однако имеет широко диверсифицированный портфель проектов, а к 2023 году планирует нарастить добычу на 20%.

🇷🇺 Переходя к российским флагманам, стоит выделить знакомые всем Полюс Золото и Polymetal. Компании считаются одними из самых переоцененных в отрасли, особенно Полюс (>11 по EV/EBITDA). Это далеко не случайно: компания имеет самую низкую себестоимость добычи золота в мире. Polymetal тоже неплох: компания имеет одну из самых высоких дивидендных доходностей в отрасли (

3,7%) и в целом немного недооценена по отношению к своим запасам и добыче. Уже не говорю про высокую операционную эффективность каждой.

📈 Теперь посмотрим, как же торговались компании в текущем календарном году на фоне «ралли» котировок золота. Отечественные производители здесь безусловные лидеры. Вы, вероятно, скажете, что такой рост обеспечился не только высокими ценами на золото, но и значительным ослаблением рубля. Вы будете правы, но «в долларах» бумаги этих компаний также растут лучше, чем зарубежные представители: >75% у Полюса и >40% у Polymetal. Фьючерсы на золото в текущем году прибавляют

22%, схожую или лучшую динамику (20-40%) демонстрируют зарубежные золотодобытчики. Тем не менее, на мой взгляд «наши» с инвестиционной точки зрения лучше, а из зарубежных и доступных для рядовых инвесторов я выделил Newmont, который сейчас как раз находится на неплохих уровнях.

💬 Покупая акции компаний-золотодобытчиков вы берете на себе индивидуальный риск отдельно взятой компании. Для более консервативных инвесторов существуют «золотые» ETF, которые повторяют динамику базового актива.

Цены на золото и перспективы

🏖 Золото как актив считается «тихой гаванью» в инвестиционном мире. При повышении рисков в экономике спрос на золото повышается и котировки начинают расти. Благородный металл как базовый актив является драйвером для ценообразования, так называемых зависимых активов, в данном случае золотодобывающих компаний и «золотых» ETF. Давайте подтвердим это на цифрах.

Расчет корреляций различных видов активов

📊 Корреляция между котировками на золото и динамикой акций крупнейших золотодобывающих компаний космическая. У зарубежных Newmont и Barrik Gold она составляет 95% и 85% соответственно, а отечественных Полюс Золото и Polymetal >95%. Причем никаких фундаментальных отклонений не наблюдается на разных «дистанциях»: как на горизонте 5 лет, так и на горизонте 1 года. У ETF аналогичное значение составляет >99%.

📈 Говоря в целом про инвестирование в такие активы, очевидно, что они имеют высокое значение бета (волатильность к базовому активу). Для примера, котировки золота за 5 лет выросли на 66%. При этом рассматриваемые выше акции показали более чем трехкратный рост, а популярный ETF iShare Gold Trust прибавил 73% на том же рассматриваемом горизонте времени.

🤔 Доказав на цифрах огромное влияние цен на золото на другие связанные активы, остается понять, куда двинутся котировки.

🏦 Существует огромное множество факторов, которые влияют на цены, но главенствующим является мягкая монетарная политика ФРС и других регуляторов по всему миру. Цикл смягчения денежно-кредитной политики, который начался в середине прошлого года, впервые за 3,5 года (к тому моменту) привел к отрицательной реальной доходности 10-летних американских облигаций. Она в свою очередь делает вложения в американский госдолг менее привлекательными. Отрицательные реальные ставки в экономике – это сильный драйвер для высоких цен на золото.

Реальная доходность 10-летних американских «трежерис»

📉 С начала 2020 года реальные ставки снова ушли в отрицательную зону, что создало благоприятную почву для цен. Коронакризис, который привел к околонулевым ставкам в экономике, еще сильней поддержал эту тенденцию. Причем ставки регулятор обещает сохранять на текущем уровне до конца 2023 года. Плавный рост инфляционных ожиданий, который произойдет на фоне вялого восстановления экономики только поддержит цены на золото. Вдобавок позитивом являются «точечные акции» в виде «вертолетных денег», а при Байдене их вполне вероятно можно ожидать еще. В целом, не зря крупные американские инвестбанки отправляют котировки сырья на 3000$.

❗ С другой стороны, обратной корреляции между индексом S&P500 и золотом мы не наблюдаем, но важно отметить, что в период ужесточения денежно-кредитной политики корреляция снижается. Все логично: повышение ставок в экономике негативно влияет на золото и котировки перестают повторять динамику широкого рынка.

💬 Суммируя вышесказанное, я ожидаю высоких цен на золото в ближайшие несколько лет. Очень вряд ли снова увидеть их ниже 1600-1700$. Именно поэтому акции золотодобытчиков для более рисковых, и ETF — для менее рисковых, являются хорошими объектами для инвестирования в ближайшие 2-3 года.