в какой последовательности должно осуществляться исправление ошибок

Способы исправления в бухгалтерском учете и отчетности

Что такое существенная ошибка в бухгалтерском учете?

Основной нормативный акт, регулирующий порядок исправления ошибок в учете — ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (утверждено приказом Минфина от 28.10.2010 № 63н). Согласно ПБУ ошибкой не может быть неточность в учете или отчетности, возникшая из-за появления сведений уже после внесения в учет факта хозяйственной деятельности.

ПБУ 22/2010 делит ошибки в учете на существенные и несущественные. Существенная ошибка — та, которая сама по себе или в совокупности с другими ошибками за отчетный период способна повлиять на экономические решения пользователей, принимаемых на основе бухотчетности за этот отчетный период.

Законодательство не устанавливает фиксированный размер существенной ошибки — налогоплательщик должен выявить его самостоятельно в абсолютном или процентном выражении. Уровень существенности, свыше которого ошибка считается существенной, должен быть указан в учетной политике.

Чиновники в некоторых нормативных актах рекомендуют установить уровень существенности равным 5% от показателя статьи отчетности или суммарного размера актива или обязательства (п. 1 приказа Минфина от 11.05.2010 № 41н, п. 88 приказа Минфина от 28.12.2001 № 119н). Мы предлагаем установить одновременно и абсолютный, и относительный показатель определения существенной ошибки. Абсолютный показатель фирма может установить в произвольном размере.

Пример формулировки для учетной политики:

Ошибка признается существенной, если сумма искажений превышает … тыс. руб. или величина ошибки составляет 5% от общего размера актива (обязательства), значения показателя бухгалтерской отчетности.

О том, чем нужно руководствоваться при составлении бухгалтерской учетной политики, читайте в материале «ПБУ 1/2008 «Учетная политика организации» (нюансы)».

Если отдельная ошибка не является существенной, согласно установленному критерию, но в отчетном периоде аналогичных ошибок много — например, бухгалтер неправильно принимает к учету средства индивидуальной защиты, — то рассматривать эти ошибки нужно в совокупности, поскольку суммарно они могут быть признаны существенными.

Для существенных ошибок в бухгалтерском учете установлены отдельные правила исправления.

Исправление ошибок в бухгалтерской документации

Алгоритм исправления неточностей в бухучете зависит от того, где была совершена ошибка — в первичке и регистрах или в самой отчетности, сроков выявления ошибки и от того, является ли она существенной.

Существуют следующие способы исправления в первичке и регистрах:

ВНИМАНИЕ! Есть ряд документов, исправления в которых недопустимы. К ним относятся кассовые и банковские документы.

О том, как составить такую справку, читайте в статье «Бухгалтерская справка об исправлении ошибки – образец».

Способы исправления ошибок в бухгалтерском учете за 2020 год

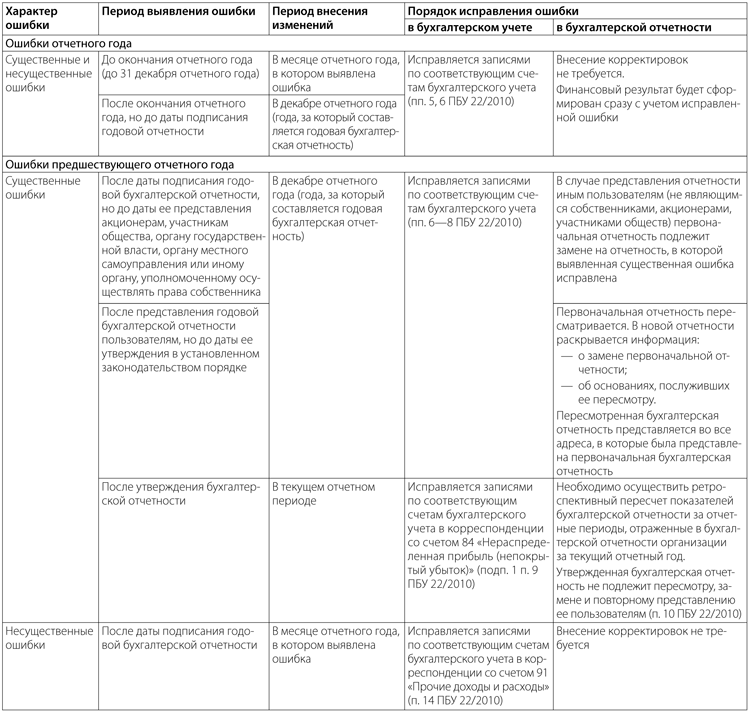

Порядок исправлений зависит от существенности ошибки и периода выявления:

ВНИМАНИЕ! Новую отчетность нужно обязательно представить всем адресатам, кому представлялась предыдущая неисправленная отчетность.

Бухгалтер ООО «Перспектива» в мае 2021 года обнаружил, что не отразил в операциях за 2020 год арендную плату в размере 100 000 руб. Это существенная ошибка согласно учетной политике ООО «Перспектива», к тому же она выявлена после утверждения отчетности за 2020 год. Бухгалтер сделает проводку:

Дт 84 Кт 76 на сумму 100 000 руб. — выявлен ошибочно не отраженный расход за 2020 год.

Кроме того, ООО «Перспектива» должно сдать уточненку по налогу на прибыль за 2020 год.

Также при исправлении существенной ошибки, обнаруженной после утверждения годовой отчетности, нужно произвести ретроспективный перерасчет показателей бухгалтерской отчетности — это процедура приведения показателей отчетности в соответствующий вид так, как будто ошибка не была допущена. Например, если после ретроспективного пересчета данных показатель прибыли за 2020 год уменьшился с 200 000 руб. до 100 000 руб., то в отчетах 2021 года в графах сравнительных данных за 2020 год следует указывать уже не 200 000 руб. (по утвержденному отчету), а 100 000 руб. (по исправлению). Эту процедуру разрешено не делать компаниям, применяющим упрощенные способы ведения бухучета.

Информацию о выявленных существенных ошибках прошлых лет, которые были исправлены в отчетном периоде, нужно обязательно указывать в пояснительной записке к годовой бухотчетности. Юрлицо должно указать характер ошибки, сумму корректировки по каждой статье отчетности и корректировку вступительного сальдо. Если организация указывает информацию о прибыли, приходящейся на 1 акцию, то в пояснительной записке также указывается сумма корректировки по данным о базовой и разводненной прибыли на 1 акцию.

Какие еще сведения нужно указывать в пояснительной записке, рассказывается в статье «Составляем пояснительную записку к бухгалтерскому балансу (образец)».

В соответствии с письмом Минфина от 22.01.2016 № 07-01-09/2235 организация имеет право самостоятельно разработать алгоритм исправления ошибок в учете и отчетности на основании действующего законодательства. Выбранный порядок рекомендуем закрепить в учетной политике.

Исправление ошибок в налоговом учете

Если положения ПБУ 22/2010 являются актуальными для юрлиц, поскольку самозанятое население не обязано вести бухучет, то порядок исправления ошибок в налоговом учете касается и предпринимателей, и организации.

Согласно ст. 314 НК РФ исправлять ошибки в налоговых регистрах нужно корректурным способом: должна быть подпись лица, исправившего регистр, дата и обоснование исправления.

Порядок исправления ошибок в налоговом учете подробно расписан в ст. 54 НК РФ.

Если ошибка в расчете налоговой базы за прошлые годы была обнаружена в текущем отчетном периоде, то нужно провести перерасчет налоговой базы и суммы налога за период совершения ошибки.

Если определить период совершения ошибки нельзя, то перерасчет производится в том отчетном периоде, в котором найдена ошибка.

Ошибки в налоговом учете, в результате чего налоговая база была занижена, а значит, и недоплачен налог в бюджет, нужно не только исправить, но и предоставить в ИФНС уточненку за период совершения ошибки (ст. 81 НК РФ). Однако если ошибка обнаружена в ходе налоговой проверки, то подавать уточненку не нужно. При этом сумма недоимки или переплаты будет зафиксирована в материалах проверки, и налоговики внесут эти данные в карточку лицевого счета компании. Если же фирма передаст в налоговый орган уточненку, то данные в карточке задвоятся.

Если на конец года имеет место спор с ИФНС и велика вероятность доначислений налогов (штрафных санкций), то в бухотчетности надо признать оценочное обязательство. Подробнее об этом – в материале «Налоговый спор = оценочное обязательство».

В том случае, когда компания переплатила налог из-за собственной ошибки, она может подать уточненку или же не исправлять ошибку (например, сумма переплаты незначительная). Еще один вариант, которым может воспользоваться фирма, — уменьшить налоговую базу в периоде обнаружения ошибки на величину завышения налоговой базы в предыдущем периоде. Так можно сделать при расчете транспортного налога, НДПИ, УСН и налога на прибыль.

ВНИМАНИЕ! Таким способом нельзя воспользоваться при выявлении ошибок по расчету НДС, поскольку исправлять завышенный НДС можно только путем сдачи уточненки за период совершения ошибки.

Если фирма работала в убыток и выявила ошибку в прошлом периоде, которая увеличит убыток, то эти расходы включать в расчет налога за нынешний период нельзя. Компании следует подать уточненку с новыми суммами расходов и убытка (письмо Минфина от 23.04.2010 № 03-02-07/1-188).

Что делать, если выявлены ошибки в первичных документах, детально разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Путеводитель по налогам.

Штрафы за ошибки в учете

Ошибки в бухгалтерском учете и при составлении отчетности чреваты для компании штрафом. Причем с 10.04.2016 размеры штрафов за неправильное ведение учета выросли — со вступлением в силу закона от 30.03.2016 № 77-ФЗ.

Ст. 15.11 КоАП в новой редакции содержит следующий перечень нарушений и наказаний за них:

Новая редакция ст. 15.11 КоАП

Старая редакция (действует по нарушениям, совершенным до 10.04.2016)

Искажения в учете, которые привели к занижению налогов и сборов на 10% и больше

Искажения в учете, которые привели к занижению налогов и сборов на 10% и больше

Искажения любой статьи бухотчетности на 10% и больше

Искажения любой статьи бухотчетности на 10% и больше

Фиксация мнимого, притворного объекта бухучета или не совершившегося события

Ведение счетов бухучета вне регистров

Составление бухотчетности не на основе сведений из регистров бухучета

Отсутствие первички, регистров учета или аудиторского заключения

Штраф за нарушение, выявленное впервые: от 5 000 до 10 000 руб.

Штраф за нарушение, выявленное впервые: от 2 000 до 3 000 руб.

Штраф за повторное нарушение: от 10 000 до 20 000 руб. или дисквалификация ответственного должностного лица на срок до 2 лет

Оштрафовать могут в течение 2 лет с момента нарушения

Оштрафовать могут в течение 1 года с момента нарушения

Таким образом, чиновники расширили перечень нарушений в бухучете и отчетности, за которые будут отныне штрафовать, и увеличили санкции, а также срок, в течение которого компанию могут наказать.

Итоги

Ошибки в бухгалтерском и налоговом учете — головная боль бухгалтера, поскольку это означает перерасчет статей бухотчетности и сумм уплаченных налогов. А если ошибку выявили налоговики на проверке, то компания еще и заплатит штраф, а должностное лицо будет дисквалифицировано (в случае если нарушения выявлялись неоднократно).

Как вносить исправления в первичные документы

Способ 1: исправить исходник

Исправление ошибок в первичных бухгалтерских документах разрешает закон о бухучете (от 06.12.2011 № 402-ФЗ). При внесении исправлений в исходный документ ошибочную информацию зачеркивают, записывают верную, ставят пометку: «Исправлено» или «Исправленному верить» и указывают дату внесения исправлений. На документе должны быть проставлены подписи лиц, которые составили данный документ, с указанием их Ф. И. О. Если на момент внесения исправления кто-то из них уволился, рекомендуем заверить исправление подписью руководителя. Ставить на исправительной надписи печать закон не требует.

Выглядит это примерно следующим образом:

ОБРАТИТЕ ВНИМАНИЕ! В каких первичных документах не допускаются исправления? Запрещается исправлять кассовые и банковские документы: приходный и расходный кассовый ордера, платежные поручения (п. 16 Положения по бухучету и отчетности, утв. приказом Минфина от 29.07.1998 № 34н). Такой ошибочный документ нужно заменить новым с верными данными.

Способ 2: сделать замену

Вместо правки исходного документа можно оформить другой — исправительный. Несмотря на то, что законом о бухучете такой способ исправления не предусмотрен, чиновники это разрешают (см., например, письмо ФНС от 05.03.2018 № СД-4-3/4226@). Порядок внесения исправлений в этом случае должен быть подобен выписке исправительного счета-фактуры. То есть в нем должно быть указание на то, что это исправительный документ, приведены номер и дата исходного документа, а также порядковый номер и дата исправления.

Алгоритм исправления ошибок в счете-фактуре хорошо описан в КонсультантПлюс. Чтобы его посмотреть, переходите в Готовое решение. Пробный полный доступ к правовой системе можно получить бесплатно.

Этот же способ используют, когда требуются исправления в первичных документах, составленных в электронной форме.

Исправляем ошибки в бухгалтерском учете и отчетности

Не являются ошибками в бухгалтерском учете и отчетности неточности или пропуски, выявленные в результате получения новой информации, которая не была доступна на момент отражения (неотражения) фактов хозяйственной деятельности (п. 2 ПБУ 22/2010). Правила ПБУ 22/2010 в данном случае не применяются, а выявленные в текущем периоде доходы (расходы) прошлых лет, которые не нашли своего отражения в учете по объективным причинам (не вследствие ошибки), вносят записями периода их обнаружения, при этом не нужно корректировать бухгалтерские записи прошлых периодов.

Факторы исправления ошибок в бухгалтерском учете и отчетности

На порядок исправления ошибок в бухгалтерском учете и отчетности влияют два фактора:

Ошибка признается существенной, если она в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, принимаемые ими на основе отчетности этого периода (п. 3 ПБУ 22/2010).

Первым отчетным годом для вновь созданной коммерческой некредитной организации является период с даты государственной регистрации по 31 декабря того же календарного года включительно (ч. 2 ст. 15 Закона № 402-ФЗ). Если же государственная регистрация произведена после 30 сентября, то первым отчетным годом, как правило, является период с даты ее государственной регистрации по 31 декабря календарного года, следующего за годом регистрации, включительно (ч. 3 ст. 15 Закона № 402-ФЗ).

Организация самостоятельно определяет уровень существенности ошибки исходя как из величины, так и характера соответствующей статьи (статей) отчетности (п. 3 ПБУ 22/2010).

При этом следует принимать во внимание влияние ошибки на все показатели, представленные в отчетности за период, в котором она была выявлена (в том числе показатели отчетного года и сравнительные показатели всех представленных в отчетности предыдущих периодов) ( п. 3 ПБУ 22/2010; письмо Минфина России от 24.01.2011 № 07-02-18/01).

Критерий оценки ошибки для признания ее существенной организации необходимо закрепить в учетной политике. Можно установить как общий критерий существенности, так и индивидуальные критерии для отдельных (наиболее значимых для организации) статей баланса.

Одним из вариантов определения существенности ошибки может быть установление определенного процентного отношения величины искаженной статьи бухгалтерского баланса к группе статей (итогу по разделу) баланса или сумме (итогу) всех составляющих счетов баланса (валюте баланса).

В таблице ниже приведен порядок исправления ошибок в бухгалтерском учете и отчетности в зависимости от рассмотренных выше факторов.

Порядок исправления ошибки в бухгалтерском учете и отчетности

Оформление исправления ошибок бухгалтерского учета и отчетности

Исправления ошибок в регистрах бухгалтерского учета должны содержать (ч. 8 ст. 10 Закона № 402-ФЗ):

Оформление исправления ошибки производится бухгалтерской справкой (ч. 1 ст. 9 Закона № 402-ФЗ), в которой должны быть отражены все необходимые записи (исправительные, дополнительные проводки, события, явившиеся причиной ошибки, и др.). Справку составляют на основании документов, подтверждающих вновь выявленные обстоятельства или наличие ошибки, в произвольной форме с указанием обязательных реквизитов, предусмотренных ч. 2 ст. 9 Закона № 402-ФЗ.

В зависимости от ситуации исправления могут быть внесены:

Информация о существенных ошибках бухгалтерского учета предшествующих отчетных периодов, исправленных в текущем, в обязательном порядке должна быть раскрыта в пояснениях к годовой отчетности (п. 15 ПБУ 22/2010). В пояснениях приводят сведения:

Если определить влияние существенной ошибки бухгалтерского учета на один или более предшествующих отчетных периодов, представленных в отчетности, невозможно, то в пояснениях необходимо раскрыть причины этого, а также привести описание способа отражения исправления существенной ошибки и указать период, начиная с которого внесены исправления (п. 16 ПБУ 22/2010).

Ошибки бухгалтерского учета и отчетности: исправительные проводки

В бухгалтерском учете прибыль прошлых лет, выявленную в отчетном году, отражают в составе прочих доходов по кредиту счета 91 субсчет «Прочие доходы» на дату ее выявления (пп. 8, 16 ПБУ 9/99, утв. приказом Минфина России от 06.05.1999 № 32н; План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утв. приказом Минфина России от 31.10.2000 № 94н).

Убытки прошлых лет, выявленные в отчетном году, отражают в составе прочих расходов по дебету счета 91 субсчет «Прочие расходы» на дату их выявления (п. 12 ПБУ 10/99, утв. приказом Минфина России от 06.05.1999 № 33н).

Согласно Положению № 34н (п. 80 Положения по ведению бухгалтерского учета и отчетности в РФ, утв. приказом Минфина России от 29.07.1998 № 34н) такие доходы и расходы относятся на финансовый результат организации отчетного года, в котором они были выявлены.

В форме отчета о финансовых результатах прочие доходы отражают по строке 2340 «Прочие доходы». Убытки прошлых лет, выявленные в отчетном периоде, отражают по строке 2350 «Прочие расходы».

Если записями текущего года исправлена существенная ошибка предыдущего периода, выявленная после утверждения бухгалтерской отчетности, то сумму выявленного дохода (убытка) в отчете о финансовых результатах не указывают, а изменяют величину нераспределенной прибыли (строка 1370 бухгалтерского баланса) (п. 9 ПБУ 22/2010).

Ольга Волкова, эксперт службы Правового консалтинга ГАРАНТ

Ошибки в бухгалтерском учете и отчетности: порядок исправления

«Аудиторские ведомости», 2011, N 1

Разъясняется порядок исправления ошибок в бухгалтерском учете и отчетности согласно ПБУ 22/2010. Приводятся конкретные примеры отражения исправлений в бухгалтерском учете и отчетности коммерческих организаций.

Начиная с годовой бухгалтерской отчетности за 2010 г. применяется ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (Приказ Минфина России от 28.06.2010 N 63н). При разработке ПБУ 22/2010 был использован МСФО 8 «Учетная политика, изменения в бухгалтерских оценках и ошибки».

Положение устанавливает правила исправления ошибок и требования к раскрытию информации о существенных ошибках в бухгалтерском учете и отчетности. Распространяется ПБУ 22/2010 на всех юридических лиц, зарегистрированных на территории Российской Федерации, за исключением кредитных организаций и бюджетных учреждений.

ПБУ 22/2010 включает три раздела:

Раздел 1. Общие положения.

Раздел 2. Порядок исправления ошибок.

Раздел 3. Раскрытие информации в бухгалтерской отчетности.

Ошибки могут быть вызваны:

Порядок исправления ошибки зависит не только от момента времени, когда она выявлена, но и от ее существенности.

Ошибка отчетного года, выявленная до окончания этого года, исправляется записями (дополнительными или сторнировочными) по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка.

Согласно п. 6 ПБУ 22/2010 ошибка отчетного года, выявленная после окончания этого года, но до даты подписания бухгалтерской отчетности за этот год, исправляется записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года (года, за который составляется годовая бухгалтерская отчетность).

Существенная ошибка предшествующего отчетного года, выявленная после даты подписания бухгалтерской отчетности за этот год, но до даты представления такой отчетности акционерам акционерного общества, участникам общества с ограниченной ответственностью, органу государственной власти, органу местного самоуправления или иному органу, уполномоченному осуществлять права собственника, и т.п., исправляется в порядке, установленном п. 6 ПБУ 22/2010, т.е. в декабре отчетного года (года, за который составляется годовая бухгалтерская отчетность).

Если указанная бухгалтерская отчетность была представлена каким-либо иным пользователям, то она подлежит замене на отчетность, в которой выявленная существенная ошибка исправлена. Таким образом, стандарт вводит понятие пересмотренной бухгалтерской отчетности.

В бухгалтерском учете организации были произведены следующие записи.

31 декабря 2010 г. на основании справки бухгалтер сделал в учете следующие корректирующие записи:

Согласно п. 14 ПБУ 22/2010 несущественная ошибка предшествующего отчетного года, выявленная после даты подписания бухгалтерской отчетности за этот год, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка. Прибыль или убыток, возникшие в результате исправления указанной ошибки, отражаются в составе прочих доходов или расходов текущего отчетного периода (счет 91 «Прочие доходы и расходы»).

В декабре в бухгалтерском учете были произведены следующие записи:

В феврале 2011 г. после подписания бухгалтерской отчетности за 2010 г. при сверке взаиморасчетов было обнаружено, что сумма отраженной в учете выручки занижена на 80 руб. Данная ошибка (0,7%) является несущественной для организации и не может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности. Исправление данной ошибки производится в учете в момент ее обнаружения.

В феврале в бухгалтерском учете делаются записи:

Существенная ошибка предшествующего отчетного года, выявленная после представления бухгалтерской отчетности за этот год акционерам акционерного общества, участникам общества с ограниченной ответственностью, органу государственной власти, органу местного самоуправления или иному органу, уполномоченному осуществлять права собственника, и т.п., но до даты утверждения такой отчетности в установленном законодательством Российской Федерации порядке, исправляется в порядке, установленном п. 6 ПБУ 22/2010, т.е. в декабре отчетного года (года, за который составляется годовая бухгалтерская отчетность).

При этом в пересмотренной бухгалтерской отчетности раскрывается информация о том, что данная бухгалтерская отчетность заменяет первоначально представленную бухгалтерскую отчетность, а также об основаниях составления пересмотренной бухгалтерской отчетности. Пересмотренная бухгалтерская отчетность представляется во все адреса, в которые была представлена первоначальная бухгалтерская отчетность.

Существенная ошибка предшествующего отчетного года, выявленная после утверждения бухгалтерской отчетности за этот год, исправляется следующим образом. Во-первых, производятся записи по соответствующим счетам бухгалтерского учета в текущем отчетном периоде. При этом корреспондирующим счетом в записях является счет 84 «Нераспределенная прибыль (непокрытый убыток)». Во-вторых, путем пересчета сравнительных показателей бухгалтерской отчетности за отчетные периоды, отраженные в бухгалтерской отчетности организации за текущий отчетный год, за исключением случаев, когда невозможно установить связь этой ошибки с конкретным периодом либо невозможно определить влияние этой ошибки накопительным итогом в отношении всех предшествующих отчетных периодов.

Пересчет сравнительных показателей бухгалтерской отчетности осуществляется путем исправления показателей бухгалтерской отчетности, как если бы ошибка предшествующего отчетного периода никогда не была допущена (ретроспективный пересчет). Ретроспективный пересчет производится в отношении сравнительных показателей начиная с того предшествующего отчетного периода, представленного в бухгалтерской отчетности за текущий отчетный год, в котором была допущена соответствующая ошибка.

Как видим, ПБУ 22/2010 внесло кардинальные изменения в порядок исправления существенной ошибки предшествующего отчетного года, выявленной после утверждения бухгалтерской отчетности за этот год.

Согласно ПБУ 22/2010 в пояснительной записке к годовой бухгалтерской отчетности организация обязана раскрывать следующую информацию в отношении существенных ошибок предшествующих отчетных периодов, исправленных в отчетном периоде:

Главным документом, на основании которого вносятся исправления в бухгалтерский учет, является бухгалтерская справка. Для коммерческих организаций унифицированной формы бухгалтерской справки не существует, каждый бухгалтер разрабатывает ее самостоятельно. Справка должна иметь обязательные реквизиты (п. 2 ст. 9 Федерального закона от 21.11.1996 N 129-ФЗ «О бухгалтерском учете», в ред. от 27.07.2010):

Из содержания справки должно быть четко видно, какая ошибка исправляется, по какой причине это происходит и на какую сумму производится исправление. Если были задействованы первичные документы, то все они в справке перечисляются и их копии прикладываются к ней. В справке должны быть приведены исправительные записи, в том числе сторнировочные.

Рассмотрим порядок исправления существенной ошибки предшествующего отчетного года, выявленной после утверждения бухгалтерской отчетности за текущий год, на конкретном примере.

Пример 4. Организация при составлении бухгалтерской отчетности за 2009 г. допустила существенную ошибку, приведшую к занижению себестоимости на 130 000 руб. и соответствующему завышению чистой прибыли в бухгалтерской отчетности. Чистая прибыль оказалась завышенной на 48,1%, что позволило классифицировать данную ошибку как существенную в отчетности за 2009 г.

В бухгалтерском учете текущего отчетного периода (2010 г.) будут сделаны следующие записи:

При составлении отчетности за 2010 г. в отчет о прибылях и убытках не включаются прочие расходы в размере 130 000 руб. В сопоставимых данных за 2009 г. эта сумма показывается по строке «Себестоимость продаж» как корректировка. Фрагмент отчета о прибылях и убытках представлен ниже.

Отчет о прибылях и убытках за 2010 г. (фрагмент)

В пояснительной записке к бухгалтерской отчетности за 2010 г. можно представить отчет о нераспределенной прибыли по предлагаемой ниже форме, который облегчит составление формы N 3 «Отчет об изменении капитала», раздел «Корректировки в связи с изменением учетной политики и исправлением ошибок».

Отчет о нераспределенной прибыли за 2010 г.

Причина изменения вступительного сальдо на 31 декабря 2009 г. по сравнению с 1 января 2010 г. раскрывается в отчете об изменениях капитала.

Отчет об изменении капитала, раздел «Корректировки в связи с изменением учетной политики и исправлением ошибок» (фрагмент)

В бухгалтерском балансе за 2010 г. вступительные остатки на 1 января по статьям дебиторской и кредиторской задолженности и нераспределенной прибыли должны быть скорректированы.

Бухгалтерский баланс на 31 декабря 2010 г. (фрагмент)

В пояснительной записке к годовой отчетности за 2010 г. подробно раскрываются причины корректировки вступительных остатков и их сумма (см. ниже).

Примечание к бухгалтерской отчетности за 2010 г.

Документом, на основании которого вносятся исправления в бухгалтерский учет и отчетность, является бухгалтерская справка.

Алгоритм действий при новом порядке исправления ошибок представлен на схеме.