в каком году банк русский стандарт запускает программу потребительского кредитования

Пресс-центр

Банк Русский Стандарт запускает «Программу Доверия», которая позволяет заемщикам реабилитировать кредитную историю

Банк Русский Стандарт первым на рынке запускает продукт «Программа Доверия», который позволяет реабилитировать кредитную историю за счет пошагового восстановления платежеспособности клиента в рамках реструктуризации.

Новый уникальный продукт Русский Стандарт предоставляет на льготных условиях своим клиентам, попавшим в сложную финансовую ситуацию. «Программа Доверия» – это накопительная кредитная линия, которая может быть предоставлена только тем клиентам, которые доказали свою надежность и хорошую платежную дисциплину в рамках реструктуризации. «Программа Доверия» становится новой положительной страницей в кредитной истории заемщика, что открывает ему новые горизонты для удовлетворения своих потребностей.

«Программа Доверия» предусматривает финансовое оздоровление и «перезапуск» кредитной истории клиента поэтапно. Кредит доверия со стороны банка увеличивается с каждой выплатой по реструктуризации. Восстановление репутации добросовестного заемщика и реабилитация кредитной истории возможны только после полного погашения реструктурированной задолженности.

По итогам накопления кредитного лимита в рамках выплат по реструктуризации клиентам банка в рамках «Программы Доверия» смогут совершать покупки во всех торговых точках, где принимаются к оплате банковские карты.

«Программа Доверия» доступна только при наличии специального предложения от банка в любом отделении Русского Стандарта.

«Наш банк продолжает придерживаться новой стратегии работы Collection, в рамках которой мы не только возвращаем средства в банк, а главное – помогаем клиентам преодолеть сложную финансовую ситуацию, в которой они оказались, восстановив их финансовую репутацию. Мы выбрали уникальный для рынка комплексный подход с широким набором инструментов, которые способствуют возврату долга, например: поиск работы, индивидуальный график платежей, рассрочка, а теперь и «Программа Доверия». С новым продуктом мы не просто помогаем клиентам справиться с бременем задолженности в рамках реструктуризации, но и содействуем в исправлении испорченной кредитной истории. Банк дает своим заемщикам шанс начать писать кредитную историю с чистого листа, чтобы вернуться к долгосрочному финансовому сотрудничеству, пользоваться новыми выгодными предложениями по банковским продуктам», – прокомментировал Эдуард Быстрай, руководитель Дирекции по работе с проблемными активами Банка Русский Стандарт.

Банк Русский Стандарт был основан в 1999 году одним из крупнейших российских предпринимателей – Рустамом Тарико. Сегодня Русский Стандарт входит в число лидеров банковской индустрии. На российском рынке банк имеет многолетний опыт работы: Русский Стандарт стал пионером в ключевых видах банковских услуг в России. Русский Стандарт первым запустил POS-кредитование, открыв потребителям возможность покупки товаров в магазинах в кредит. Банк первым запустил кредитные карты и обеспечил доступ к лучшим мировым сервисам. Впервые банк предложил пакетные продукты – «Банк в кармане».

На сегодняшний день банк имеет одну из самых больших эквайринговых сетей в стране. Банк является эмитентом карт крупнейших платежных систем мира: VISA International®, Masterсard WorldWide®, American Еxpress®, Diners Club international®. В числе первых в России банк запустил новые современные мобильные платежные сервисы, предоставив клиентам дополнительные преимущества этих удобных, модных и инновационных технологий. Русский Стандарт делает ставку на развитие расчетных услуг, высокотехнологичных финансовых сервисов и предлагает инновационные решения в области платежей и переводов, а также различных дистанционных каналов.

Кредит в банке Русский Стандарт

Банк Русский стандарт является российским коммерческим учреждением, осуществляющим кредитную деятельность. Правовая форма этого банка — акционерное общество. Головной офис Русского Стандарта располагается в Москве. Представляет кредитное учреждение банковские продукты, востребованные у широких слоев населения.

О банке

Изначально он имел название «Агроопторгбанк». Его деятельность была зарегистрирована в Центральном банке в 1993 году. Изначальной целью создания кредитной организации было осуществление взаимных расчетов между учреждениями и предприятиями. Но из-за нестабильности экономики в России банк Русский Стандарт прекратил свое существование как организация для взаиморасчетов и перестал активно действовать на финансовом рынке.

В 1999 год произошла реорганизация банка в связи с приобретением его новым руководством. Сумма сделки составила 100 тыс. долларов. Его приоритетным направлением на данный момент является потребительское кредитование и выдача кредиток.

Помимо этого, банк активно привлекает свободные денежные средства физических лиц во вклады. Также в банке есть эквайринг, расчетно-кассовое обслуживание, овердрафты, кредитные линии, международные переводы и расчеты.

Условия предоставления кредита

Банк Русский стандарт предлагает несколько кредитных программ для физических лиц. Каждая из них имеет свои преимущества и недостатки.

Кредит наличными

Эта программа является самой популярной у клиентов банка Русский стандарт. Выгодность ее заключается в нецелевом использовании выданных денежных средств. По кредитной программе банк предлагает следующие условия:

Преимуществами представленной программы является также то, что:

Кредит наличными для постоянных заемщиков

Такая программа предлагается банком Русский стандарт индивидуально для своих клиентов. Получить такой кредит можно только при отсутствии просроченных платежей и своевременной оплате займа в установленной договором сумме.

Все остальные условия аналогичны предыдущему варианту.

Потребительский кредит плюс

Данная программа от банка Русский Стандарт представляет собой мини-кредит для получения заемных средств до заработной платы. Подходит гражданам, которым необходима небольшая сумма для приобретения какого-либо товара. Условия потребительского займа таковы:

При оформлении займа денежные средства поступают на уже оформленную карту «Банк в кармане».

Потребительский кредит 24

Банк Русский Стандарт предлагает кредиты на улучшенных условиях. Программа рассчитана на определенную категорию клиентов, которые желают занять солидную сумму денежных средств. Условия по этому предложению:

Кредит на приобретение товара

Не всегда желания человека совпадают с возможностями. Именно поэтому банк Русский стандарт решил выйти на рынок микрокредитования и товарного кредитования. Теперь не стоит задумываться о нехватке денежных средств при покупке товаров и услуг. Недостающие деньги можно получить в форме потребительского кредита в этом банке.

Финансовая организация предлагает выгодные банковские продукты для приобретения товаров без переплаты. Для получения кредита не нужно в обязательном порядке посещать отделение. Достаточно просто подойти к стойке информации на территории магазина-партнера банка и оформить кредитный лимит в торговой точке. Это позволяет экономить время физического лица.

Что нужно

Для оформления в банке Русский стандарт потребительского кредита необязательно отправляться именно в его отделение. Достаточно зайти на официальный сайт банка и заполнить представленную там анкету. Стоит указывать только реальные данные, иначе потенциальному заемщику откажут в выдаче кредитных средств.

Как только анкета будет обработана, с клиентом свяжется сотрудник банка для уточнения данных. При положительном решении финансовой организации клиента пригласят прийти в отделение для личной подачи документов и получения заемных денежных средств.

Пакет документов

Для приобретения кредитных обязательств физическому лицу понадобится предоставить следующий пакет документов:

Требования к клиенту

Основными требованиями к будущему заемщику становятся:

Потенциальный заемщик должен иметь положительную кредитную историю или вовсе быть без нее. У него не должно быть текущей задолженности по другим кредитам иных банков.

Русский стандарт часто оформляет кредит гражданам, у которых заработная плата не менее 20 тыс. рублей. Связано это с минимальной суммой, необходимой для проживания среднестатистическому человеку, она утверждена законодательством в размере 10 тыс. рублей. При наличии ребенка размер дохода должен быть порядка 30 тыс. рублей.

Для небольших кредитов банк не просит предоставлять справку по форме 2-НДФЛ, второй документ, удостоверяющий личность, а также правоустанавливающие документы на имущество. Но если потенциальный клиент затребует существенную сумму денежных средств, то он обязан предоставить все вышеперечисленные документы.

Кредит в банке Русский стандарт подходит для широких слоев населения. Потребительские кредиты в Русском стандарте выгодны пенсионерам. При предоставлении документа, подтверждающего выход на пенсию, гражданин вправе рассчитывать на снижение стоимости банковского продукта на несколько пунктов.

Подача заявки и получение кредита

Собрав все необходимые документы, потенциальный заемщик не знает, как ему действовать далее. Часто специалисты банков не говорят, как взять заем дешевле и легче. Брать кредит лучше онлайн.

Для того чтобы взять кредит, нужно:

Получить деньги по кредиту в банке Русский стандарт можно как наличными, так и на банковскую карту, в зависимости от выбранной программы.

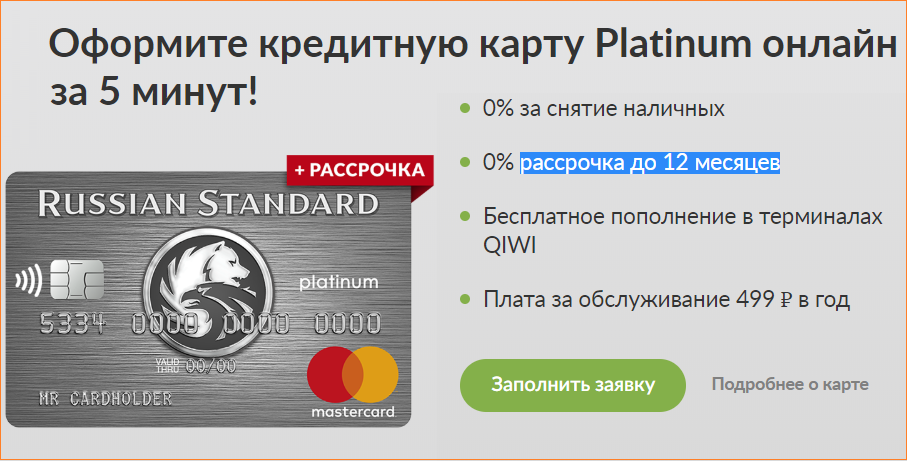

(!) Мы же рекомендуем Вам воспользоваться более удобным и выгодными предложением — Оформить онлайн кредитную карту Platinum от банка «Русский Стандарт» с возможностью бесплатно снимать наличные (кредитные деньги — до 300.000 рублей)!

Чем карта выгоднее кредита наличными?

Оплатить кредит в банке Русский стандарт можно несколькими способами:

Стоит помнить, что вносить денежные средства необходимо заблаговременно и в сумме, оговоренной в договоре.

Кредитование в банке Русский стандарт — выгодное предложение для всех физических лиц. Представленные программы позволяют реализовать свои мечты, не откладывая их до завтра.

Реальная история кредитования в банке Русский Стандарт(РСБ)

Минули те времена, когда кредиты выдавались под огромные проценты с неясным графиком погашения задолженности без оформления соответствующих документов. Потребительские карты отправлялись по почте в порядке так называемого в юриспруденции «публичного договора оферты» в уведомительном порядке. Как это происходило? Вы покупали товар в магазине в кредит с банком, у которого был заключен договор о предоставлении денежных средств и выплачивали суммы продавцу. После полного погашения задолженности к Вам на почту приходила в конверте карта на Ваша имя, поскольку данные были сообщены магазином в банк, с предложением получить карту потребительского кредитования на «выгодных условиях».

Ни договора, ни графика платежей, ни срока договора, ни ставки процента и вольное установление банком штрафов за просрочку и неустоек. Именно на таких условиях получила кредит в банке «Русский Стандарт» моя сестра. Пришла в магазин, приобрела мебель, а потом получила карту и платила ежемесячные платежи с кредита в 10000 рублей около 7 лет суммами, которые до сих пор диктуют по телефону граждане, представляющиеся представителями банка.

Подобная неразбериха в системе кредитования на рубеже перехода к рыночной системе экономики стала причиной возникновения такого явления в России, как коллекторские агентства. Что представляют собой эти организации? По сути, их деятельность подпадает под состав правонарушений, установленных уголовным законодательством как «мошенничество» и «вымогательство». И продолжают эти явления существовать и пой сей день, вымогая из граждан и организаций достаточно крупные суммы.

Знакомство с коллекторами банка

Познакомиться с коллекторами или представителями банка (в ходе телефонного разговора достаточно сложно установить) пришлось не только руководителю и бухгалтерии предприятия, но и всем родственникам, соседям и соседям родственников моей сестры. После получения потребительского кредита Банка «Русский Стандарт» в 2004г. она исправно пополняла счет ежемесячно на 1000 рублей, как ей было сообщено по телефону при активации карты. Один раз она задержала платеж, может быть на день-два. Но потом позвонила оператору банковского учреждения, уточнила сумму неустойки и продолжила дальше исправно платить.

Сомнения в законности «телефонных требований» банка возникли через два года исправной оплаты. Появился логичный вопрос: когда же будет погашена задолженность по оплате? Банковские сотрудники начали «бомбить» по всем фронтам: звонили по 5-10 раз на работу начальнику, родителям и даже моему директору, который к ней и ее долгам не имеет совершенно никакого отношения. Сумма долга росла каждый день, набегали какие-то невероятные пени в размере по 300 рублей в день. Они оплачивались в тот же день. На утро задолженность дорастала уже до 500 рублей, которые тут же переводились на карту, но это никак не влияло на уменьшение суммы долга.

Коллекторы или служба безопасности банка не постеснялась позвонить соседке-старушке сестры, инвалиду, с угрозами, что они придут и опишут все имущество в ее квартире в счет погашения долга. Три-четыре раза приезжали домой к сестре двое мужчин крепкого телосложения, которые пытались зайти в квартиру для «описи находящегося имущества, в частности техники». Не сложно догадаться о том, что никакого постановления компетентных органов и полномочий на это у них не было. Видно, что коллекторы-охранники – профессионалы своего дела. При «выбивании» денег они пользуются такие методы, как психологическое давление, запугивание, угрозы имущественной расплаты.

Продолжается эта история с кредитом в Банке «Русский Стандарт» и не дает покоя ни заемщику, ни его окружению уже почти 10 лет. Что делать, подавать в суд, в Центробанк на лишение лицензии? Определить, кто на самом звонит и приходит домой для «описи арестованного имущества» невозможно. Ни документы, ни должность представителей банка не называется. Несколько раз они звонили ко мне на работу в юридический отдел. На просьбу представиться, они начинают хамить, а потом угрожать. Меры борьбы с этими лицами, действующими от имени банка «Русский стандарт»существуют, но есть ли время и возможности для этого? Поскольку сестра отказалась от моей помощи, охранники и коллекторы продолжают заниматься вымогательством и по сей день.

Отметим, что законодательством России уже давно урегулирована система взыскания задолженности и неустоек с заемщиков. Правда, сделать это можно только в течение 3-х лет, именно такой срок прописан в гражданском законодательстве для подачи искового заявления. Решение принимается судом в срок не более 1 месяца в одностороннем порядке даже без вызова сторон. Если сумма не превышает 30000 рублей, дело рассматривается по упрощенной процедуре без вызова сторон в минимальные сроки. Судебный акт сразу отправляется для исполнения в службу судебных приставов, которые предъявляют исполнительный лист на месту работы, нахождения имущества должника для последующего взыскания. Об этом неоднократно заявляла представителям банка моя сестра.

Но вероятно у банка нет соответствующих документов об обосновании задолженности в таком невероятном размере, да и сроки уже давно ушли. Остается только возможность незаконного преследования граждан коллекторскими агентствами.

Наверно стало лучше

Около 4 лет назад мне срочно понадобился кредит на потребительские цели в размере 50 тысяч рублей. Сумма небольшая, но деньги были нужны срочно, в течение 2-х дней. Поскольку во многих учреждениях банковской структуры процесс получения денег излишне бюрократизирован, например, в ВТБ 24 заявили, что будут рассматривать заявку в течение 1 месяца, и я обратилась в банк «Русский стандарт». Сравнила предварительно ставки, проценты, сроки кредитования нескольких банков, убедилась, что они предоставляют кредиты на обычных условиях. После истории с картой 10-летней давности, эта мера была для меня вынужденной.

Кредит был предоставлен по процентной ставке 18% год с налоговым периодом в 55 дней на 3 года. Уведомления о сумме долга и графике его погашения в случае, если с карты снимаются денежные средства (а снять можно не все 50000 рублей, а частями любую сумму) приходят исправно на электронную почту с полной расшифровкой, если даже карта не активирована. В этом случае баланс задолженности показывает 0.

В отличие от того же Сбербанка, получая подобный карточный кредит, в котором о сумме задолженности и насчитанный процент можно только догадываться выводя невероятные формулы по расчету. Несколько раз после этого брала кредит в банке «Русский стандарт». Удобная система, банкоматы по приему платежей в разных районах города. Один раз допустила просрочку в один день. Пришла в банк, взяла распечатку с банкомата по задолженности по карте, сверила с суммой долга, распечатанной сотрудником банка тут же. Оплатила. Погасила со временем всю сумму задолженности и получила новый кредит. Считаю, что банк «Русский стандарт» перешел с новыми клиентами на новые условия работы, доступные и удобные для потребителей. Ну а старые долги, которые невозможно получить через ссуд, остается «добывать» только коллекторским способом.

Русский Стандарт

АО «Банк Русский Стандарт»

Продукты банка

Популярные предложения банка

\n \n»,»content»:»\u042d\u0444\u0444\u0435\u043a\u0442\u0438\u0432\u043d\u0430\u044f \u043f\u0440\u043e\u0446\u0435\u043d\u0442\u043d\u0430\u044f \u0441\u0442\u0430\u0432\u043a\u0430 \u043f\u043e\u0437\u0432\u043e\u043b\u044f\u0435\u0442 \u0441\u0440\u0430\u0432\u043d\u0438\u0432\u0430\u0442\u044c \u0432\u043a\u043b\u0430\u0434\u044b \u0441 \u0440\u0430\u0437\u043d\u044b\u043c\u0438 \u0443\u0441\u043b\u043e\u0432\u0438\u044f\u043c\u0438: \u043d\u0430\u043f\u0440\u0438\u043c\u0435\u0440, \u043f\u043e \u043e\u0434\u043d\u043e\u043c\u0443 \u0432\u043a\u043b\u0430\u0434\u0443 \u043f\u0440\u043e\u0446\u0435\u043d\u0442\u044b \u043d\u0430\u0447\u0438\u0441\u043b\u044f\u044e\u0442\u0441\u044f \u0440\u0430\u0437 \u0432 \u043c\u0435\u0441\u044f\u0446 \u0438 \u043a\u0430\u043f\u0438\u0442\u0430\u043b\u0438\u0437\u0438\u0440\u0443\u044e\u0442\u0441\u044f, \u0430 \u043f\u043e \u0434\u0440\u0443\u0433\u043e\u043c\u0443 \u0432\u044b\u043f\u043b\u0430\u0447\u0438\u0432\u0430\u044e\u0442\u0441\u044f \u0432 \u043a\u043e\u043d\u0446\u0435 \u0441\u0440\u043e\u043a\u0430. \u042d\u0444\u0444\u0435\u043a\u0442\u0438\u0432\u043d\u0430\u044f \u0441\u0442\u0430\u0432\u043a\u0430 \u043f\u043e\u0437\u0432\u043e\u043b\u044f\u0435\u0442 \u043f\u0440\u0438\u0432\u0435\u0441\u0442\u0438 \u044d\u0442\u0438 \u0434\u0432\u0430 \u0432\u043a\u043b\u0430\u0434\u0430 \u043a \u043e\u0431\u0449\u0435\u043c\u0443 \u0437\u043d\u0430\u043c\u0435\u043d\u0430\u0442\u0435\u043b\u044e \u0438 \u043f\u043e\u043d\u044f\u0442\u044c, \u043a\u0430\u043a\u043e\u0439 \u0438\u0437 \u043d\u0438\u0445 \u0432\u044b\u0433\u043e\u0434\u043d\u0435\u0435.»>’ >

Особые условия

без подтверждения дохода

срок рассмотрения от 1 до 3 дней

обеспечение не требуется

Категория заемщика

Возраст

Стаж работы

Курсы валют банка

О банке

Контакты

Русский Стандарт

Финансовый рейтинг

\n \n»,»content»:»\u0412 \u0440\u0430\u0437\u0434\u0435\u043b\u0435 \u0440\u0430\u0437\u043c\u0435\u0449\u0430\u044e\u0442\u0441\u044f \u0440\u0435\u0439\u0442\u0438\u043d\u0433\u0438, \u043f\u0440\u0438\u0441\u0432\u043e\u0435\u043d\u043d\u044b\u0435 \u0431\u0430\u043d\u043a\u0430\u043c \u0430\u0433\u0435\u043d\u0442\u0441\u0442\u0432\u0430\u043c\u0438 \u00ab\u042d\u043a\u0441\u043f\u0435\u0440\u0442 \u0420\u0410\u00bb, \u041d\u041a\u0420 \u0438 Moody\u2019s. \u0420\u0435\u0439\u0442\u0438\u043d\u0433\u043e\u0432\u044b\u0435 \u0434\u0435\u0439\u0441\u0442\u0432\u0438\u044f \u0430\u0433\u0435\u043d\u0442\u0441\u0442\u0432 \u0410\u041a\u0420\u0410, Fitch \u0438 S&P \u043d\u0430 \u0441\u0430\u0439\u0442\u0435 \u043d\u0435 \u043e\u0442\u043e\u0431\u0440\u0430\u0436\u0430\u044e\u0442\u0441\u044f.»>’ >

Народный рейтинг

Справка Банки.ру

АО «Банк Русский Стандарт» – крупный по размеру активов столичный банк с розничной специализацией, контролируемый создателем одноименного водочного бренда Рустамом Тарико. Основными направлениями деятельности являются розничное кредитование и вложения на долговом рынке. Основу ресурсной базы составляют вклады частных лиц.

Банк был зарегистрирован в марте 1993 года под наименованием «Агрооптторг».

После кризиса 1998 года кредитная организация была приобретена структурами создателя водочного бренда «Русский Стандарт» Рустама Тарико (стоимость сделки – порядка 100 тыс. долларов США) и получила свое нынешнее наименование.

В сентябре 2004 года банк вошел в систему страхования вкладов.

Владельцы банка «Русский Стандарт» взяли за основу бизнес-идею не выдержавшего кризиса 1998 года Межкомбанка – ориентацию на розничное кредитование по скоринговым моделям, а также привлекли к работе его команду. В создании концепции нового банка участвовали специалисты консалтинговой компании McKinsey, разрабатывавшие также концепцию водки «Русский Стандарт».

В кредитном учреждении недолгое время трудились Александр Зурабов из «Менатепа» и первый зампред ЦБ, ныне покойный Андрей Козлов.

«Русский Стандарт» стал одним из «первопроходцев» рынка потребительского кредитования и фактически основоположником в России нового банковского направления бизнеса – высокомаржинального потребительского кредитования (необеспеченные кредиты физическим лицам по повышенным процентным ставкам).

Развитие бизнеса банка долгое время фондировалось за счет большого объема публичных заимствований (облигаций, еврооблигаций) как на внутреннем, так и на зарубежных рынках. Двери на рынок иностранных инвестиций кредитной организации помогали открыть менеджеры American Express и Международной финансовой корпорации (IFC), которая с 2003 по 2006 год владела небольшим пакетом акций банка. Иностранные партнеры банка неоднократно пытались войти в его капитал, однако основной собственник предпочитал развивать банк самостоятельно и отказывался от сделок.

По мере развития и насыщения рынка потребительского кредитования и увеличения конкуренции на нем банк приступил к новым проектам – развитию автокредитования и кредитования посредством кредитных карт. В настоящее время фининститут остается крупным игроком на рынке кредитования населения. Отметим, что управленческая команда, ранее развивавшая потребительское кредитования в «Русском Стандарте» и сделавшая его лидером рынка, впоследствии развивала аналогичное направление в Сбербанке России.

За первое полугодие 2015 года банк понес убытки в размере 22 млрд рублей (по МСФО), что привело к снижению капитала с 16 млрд рублей до 0,6 млрд рублей. Рустам Тарико был вынужден докапитализировать банк долями собственных алкогольных компаний на общую сумму около 15 млрд рублей. Банк предпринимал ряд мер по стабилизации структуры пассивов и увеличению уровня достаточности капитала. В частности, в сентябре 2015 года держателям субординированных еврооблигаций банка «Русский Стандарт» на 550 млн долларов США был предложен план по реструктуризации обязательств.

В октябре 2015 года Банк России и Высокий суд Лондона одобрили предложение кредитной организации по реструктуризации еврооблигаций со сроками погашения в апреле 2020 года и в январе 2024 года. До получения одобрения более 80% держателей еврооблигаций проголосовали за процедуру реструктуризации. В соответствии с условиями сделки инвесторы получили начисленные проценты и 18% от номинальной стоимости бумаг, а остальная сумма была обменена на облигации специальной компании Russian Standard Ltd, контролируемой Roust Holding Limited. Эти облигации были обеспечены залогом 49% акций банка «Русский Стандарт». Объем выпуска составил 451 млн долларов, срок погашения — в 2022 году. В результате сделки по реструктуризации банк сумел завершить 2015 год с прибылью.

В декабре 2015 года «Русский Стандарт» получил в капитал 5 млрд рублей от АСВ по программе докапитализации через ОФЗ. Кроме того, в состав субординированных займов, полученных банком, входил кредит от ВЭБа, привлеченный в октябре 2009 года, на сумму 4,96 млрд рублей и со сроком погашения в декабре 2019 года.

В октябре 2017 года Russian Standard Ltd. не выплатила купон инвесторам – около 7,3 млн долларов, после чего держатели бумаг потребовали досрочного погашения бондов. В марте 2018 года компания предложила инвесторам выплатить 25% от номинала облигаций либо 20% от номинала плюс часть прибыли банка. Однако этот вариант не устраивал инвесторов, которые намеревались запустить процедуру изъятия акций банка. По различным оценкам, этим кредиторам принадлежало свыше 27% дефолтных бондов.

В сентябре 2018 года представители инвесторов (в их числе компании Aleia Trading Inc., хедж-фонд Farragut Square Global Master Fund, Pala Assets Holdings Limited и Amundi Asset Management) направили письмо в ЦБ с жалобой о непрозрачности сделки по продаже банком 6% алкогольного холдинга Roust Corporation в декабре 2017 года аффилированной с «Русским Стандартом» компании.

По данным СМИ, в июне 2019 года та же группа инвесторов наняла для переговоров с Russian Standard Ltd. инвестиционное подразделение «Альфа-Групп» – компанию А1.

В феврале 2020 года стало известно, что инвестфонд Pala Assets Holdings, являющийся одним из владельцев дефолтных бондов компании Рустама Тарико Russian Standard Ltd., подал иск в Арбитражный суд Москвы на 3,6 млрд рублей к самому Тарико, а также его компаниям «Русский Стандарт» (головная компания одноименного банка) и «Русский Стандарт-Инвест». Как сообщалось в СМИ, Pala Assets считает, что на такую сумму снизилась стоимость акций банка, которые заложены по дефолтным облигациям.

В апреле 2020 года «Коммерсант», ссылаясь на сообщение инвестфонда Pala Assets, писал, что группа кредиторов дефолтных евробондов Russian Standard Ltd. на 451 млн долларов намерена обратить взыскание на 49% акций банка «Русский Стандарт», которые служат залогом. Как отмечалось, акции банка будут распределены среди всех держателей облигаций пропорционально их доле в общем объеме эмиссии. В сентябре того же года в Арбитражный суд Москвы был подан иск от имени держателей облигаций ЗАО «Компания «Русский Стандарт» и ООО «Русский Стандарт-Инвест» об обращении взыскания на 49% акций банка. Иск был подан лондонским филиалом Citibank. В январе 2021 суд отклонил иск.

На 1 сентября 2021 года объем нетто-активов банка составил 302,8 млрд рублей, объем собственных средств – 31,0 млрд рублей. За январь – август 2021 года кредитная организация демонстрирует прибыль в размере 0,5 млрд рублей.

Сеть подразделений:

головной офис (Москва);

141 кредитно-кассовый офис;

38 дополнительных офисов;

12 операционных офисов.

Владельцы:

Рустам Тарико – 100,00%.

Рустам Тарико выступает основным совладельцем холдинга «Русский Стандарт», куда, помимо банка, одноименного кредитного бюро и страховой компании «Русский Стандарт Страхование» (финансовое направление), входит одноименный производитель водки премиального сегмента, а также один из крупнейших в России дистрибуторов премиальных спиртных напитков иностранного производства «Руст» и производитель вин Gancia.

Совет директоров: Рустам Тарико (председатель), Сергей Берестовой, Сергей Икатов, Михаил Хмель, Ирина Александрова.

Правление: Сергей Берестовой (председатель), Эдуард Быстрай, Елена Петрова, Наталья Чернышова (главный бухгалтер).