можно ли взять автокредит после процедуры банкротства

Можно ли взять автокредит после банкротства

Жизнь на банкротстве не заканчивается, и вы решили двигаться дальше. А чтобы двигаться было быстрее и комфортнее — нужно приобрести автомобиль. Однако собственных денежных средств (как наличных, так и безналичных) после завершения процедуры у вас, скорее всего, не осталось. И перед вами встает вопрос, можно ли взять автокредит после банкротства. В этой статье постараемся ответить на вопрос о том, как его взять. И дадут ли его вообще.

По данным 4 тыс. кредиторов, передающих сведения в Национальное бюро кредитных историй (НБКИ), в августе 2021 года средний размер выданных автокредитов (на новые автомобили и автомобили с пробегом) составил 1,14 млн. руб.

По сравнению с предыдущим месяцем средний чек автокредита вырос на 2,6%. В июле 2021 года эта сумма составила 1,11 млн. руб. В то же время за год, по сравнению с августом 2020 года (0,87 млн. руб.), данный показатель увеличился на 31,3%.

Итак, вы накопили долгов на целый пароход. И вот в один прекрасный день вам надоело прятаться от ваших кредиторов и коллекторов, вздрагивать от каждого звонка в дверь, на телефон или даже на вибрацию пейджера. И вы решились пройти процедуру банкротства. Часть долгов удалось раздать за счет реализации имущества (если было что продать на торгах и нашелся покупатель), а вот остальное пришлось «простить».

И вот как дальше жить, если нужна машина? Перед человеком встают следующие вопросы:

Возможно, ли получить автокредит после завершения процедуры банкротства физического лица?

Вопрос злободневный и достаточно интересный. Давайте немножечко порассуждаем и представим следующую ситуацию. Есть человек, который неделю назад объявил себя банкротом (в судебном или внесудебном порядке), и списал большую часть долгов.

Причина такого решения суда? А у него нет дохода или нет имущества на их покрытие. И вот пришел этот человек в банк и просит деньги на покупку автомобиля (неважно какого, LADA Гранта или Lamborghini Huracan). Для более абсурдности ситуации можно попытаться прийти в тот же банк, который уже ранее выдавал кредит, и задолженность по нему была списана при процедуре банкротства.

И что сделает банк? Если вы думаете, что сразу же выдаст такому «надежному» клиенту чемодан денег, то мы боимся вас разочаровать. Нет, ну и сотрудники службы безопасности банка не возьмут его за руки и за ноги, и с криками «мошенник» не потащат его в сторону ближайшего леса или водоема. Скорее всего, специалист вежливо откажет, ссылаясь на некий отдел по одобрению кредитов, который вправе это сделать без объяснения причин.

Не одобрили кредит, хотя после

банкротства прошло уже 5 лет.

Что делать?

Надеюсь, для вас не будет большим открытием или шоком узнать тот факт, что банки являются коммерческими организациями, а не благотворительными. Их главная цель — получение прибыли. А если постоянно списывать и «прощать» невозвратные долги всем клиентам, можно не то чтобы прибыль не увидеть, а «пойти ко дну».

В теории можно закатить скандал в отделении банка, лить слезы и сыпать угрозами гипотетических жалоб в Центральный банк, Прокуратуру и даже суд (возможно, даже, прости Господи, в Европейский по правам человека).

Утаивание важной информации будет лишним поводом для отказа в выдаче денежных средств.

Если вы рассчитываете, что сможете обхитрить банк, скрыв от него факт банкротства, то у нас для вас плохие новости. Информация о признании банкротом (человека, индивидуального предпринимателя или организации) размещается в открытых общедоступных источниках. Например, на сайте Федресурс. Это профессиональный портал, где скапливается вся информация о банкротстве физических и юридических лиц.

Кроме того, в соответствии с законами «О банкротстве» и «О кредитных историях», финансовый управляющий направляет информацию о банкротстве в бюро кредитных историй.

Можно также проверить наличие исполнительных производств и причины их завершения (такой, как отсутствие имущества должника) на официальном сайте службы судебных приставов.

Как можно получить автокредит после завершения банкротства?

Для получения любого кредитного продукта (кредитной карты, ипотеки, автокредита) необходимо иметь стабильный доход, чтобы специалист, который одобряет выдачу займа, был уверен в возврате денежных средств.

Хотя при автокредите у банка больше возможностей для возврата своих средств (хотя бы частично), так как автомобиль будет находиться в залоге у кредитной организации. Однако досрочное расторжение договора автокредитования и изъятие транспортного средства происходит в судебном порядке. Кроме того авто нужно будет реализовать после изъятия. А это — лишнее время и, соответственно, дополнительные финансовые потери.

Поэтому не стоит рассчитывать на заемные банковские средства при покупке железного коня в первый год — два после завершения процедуры банкротства.

Как вариант можно попробовать одолжить необходимую сумму у друзей или родственников, если они рискнут дать взаймы обанкротившемуся человеку.

Обязательно ли исправлять кредитную

историю для одобрения кредита?

Спросите юриста

Этапы получения кредита для незадачливого банкрота

По данным БКИ «Эквифакс» за 8 месяцев 2021 года выдано 616,6 тыс. автокредитов. Это на 29.0% больше, чем за 8 месяцам 2020 года. Общий объем выданных средств — 620,1 млрд руб., с ростом на 63,9%.

Если вас не оставляет вопрос, как получить кредит в банке после процедуры банкротства, то для начала нужно доказать банку вашу платежеспособность. Ни одна кредитная организация (официальная, разумеется) не предоставит вам в долг денежные средства, если у вас не будет официального заработка.

Не стоит ждать, что вам одобрят покупку автомобиля в кредит, если вы всего месяц как устроились на работу, даже на высокооплачиваемую (например, ТОП-менеджером одной из крупных газодобывающих компаний). Вы должны показать сотруднику банка, который одобряет кредитные сделки, достаточный и стабильный уровень дохода.

Для этого можно оформить дебетовую карточку, на которую будет поступать ваша баснословная заработная плата. Во многих банках кредиты вообще доступны только тем работникам, которые проработали на официальной работе минимум 6 месяцев.

Вы так же можете попробовать для начала взять небольшой потребительский кредит (ну скажем на чайник или робот-пылесос), выплатить его и подправить вашу кредитную историю. Либо оформить кредитную карту тоже на небольшую сумму, пользоваться предоставленным кредитным лимитом и своевременно возвращать деньги банку.

Если же ваша процедура завершилась реструктуризацией долгов или мировым соглашением без объявления вас банкротом и реализации имущества (что свидетельствует о наличии у вас дохода), то этот факт значительно увеличивает шансы на одобрение кредита.

Кроме того, никто не запрещает оформить (получить) автокредит на супругу (супруга) или детей, которых не коснулись ограничения, связанные с вашим банкротством, при условии достаточного уровня дохода у последних. И автомобиль, соответственно, будет оформлен не на вас.

В какой банк лучше всего обращаться

за кредитом на машину после банкротства?

Спросите юриста

В каком банке можно получить автокредит после банкротства?

Если вы раздумываете, над тем, в каком банке лучше всего получить автокредит после банкротства и дадут ли его вообще, то советуем исключить те кредитные организации, в которых ранее уже получали и не вернули заемные средства. Терзают смутные сомнения, что специалисты по выдачи займов этого банка с радостью захотят одобрить такой кредит.

Можете для начала попробовать подать заявку на получение кредита в крупные банки с государственным участием, такие как Сбербанк, ВТБ, Газпромбанк, Почта-банк. Есть мнение и не только наше, что эти организации относятся более лояльно к обанкротившимся гражданам, чем другие. Но опять же — если вы списали долг перед Сбером, то идти в тот же Сбер, да еще и в то же самое отделение за новым кредитом — смысла не имеет.

При этом даже в колл-центрах банков вам могут ответить, что банкротов они не кредитуют. Понятно, что бесполезно и оставлять заявки на кредит через сайты банков, так как данные о банкротах находятся в открытом доступе, и после того, как вас «пробьют» по базе, вам придет автоматический отказ. Все вопросы в том случае, если у вас есть в анамнезе графа «банкротство» решаются индивидуально, в отделении – менеджер банка должен видеть ваши документы.

Дают ли МФО займы на приобретение

автомобиля? Закажите звонок

юриста

Попробуйте обратиться те банки, у которых есть готовые кредитные программы для покупки автомобиля. Например, в РГС-банк.

Категорически не советуем брать для покупки автомобиля займ в МФО. Даже если очень хочется иметь машину. Вы просто не потянете выплату процентов.

Исключение — покупка подержанного автомобиля в ломбарде за небольшую сумму. Если у ломбарда «затоварка», то он может пойти вам на встречу и попросить «родственное» МФО рассмотреть вашу заявку на льготных условиях, например, под 60-70% годовых. Как правило, автоломбарды — это контора о двух головах — сам ломбард и при нем МФО (или наоборот, МФО приобрело ломбард).

Но нужен ли вам старый автомобиль, за который придется переплатить минимум в 2 раза? Решать вам.

Также вы можете обратиться к кредитному брокеру, который поможет в подборе и оформлении кредита. Он подскажет, где выгоднее взять и какие документы нужно предоставить, а возможно посоветует, как приукрасить кредитную историю.

Если все-таки найдется кредитная организация, готовая предоставить вам денежные средства на осуществление мечты — покупку автомобиля, будьте готовы на «особые» условия по кредиту. Банку нужны будут дополнительные гарантии возврата долга. Такие как, повышенная процентная ставка по кредиту, обязательная страховка, поручительство и т.д., что может повлечь за собой дополнительные затраты. Хотя если человеку так хочется иметь свой личный автомобиль, дополнительные затраты его расстроят, но не остановят!

Если остались какие-либо вопросы по указанной теме обращайтесь за правовой помощью к юристам нашей компании, имеющим большой практический опыт в решении сложных правовых проблем. Наши высококвалифицированные специалисты помогут вам в разрешении, казалось бы, безвыходных юридических вопросов с максимально положительным результатом для вас и ваших близких.

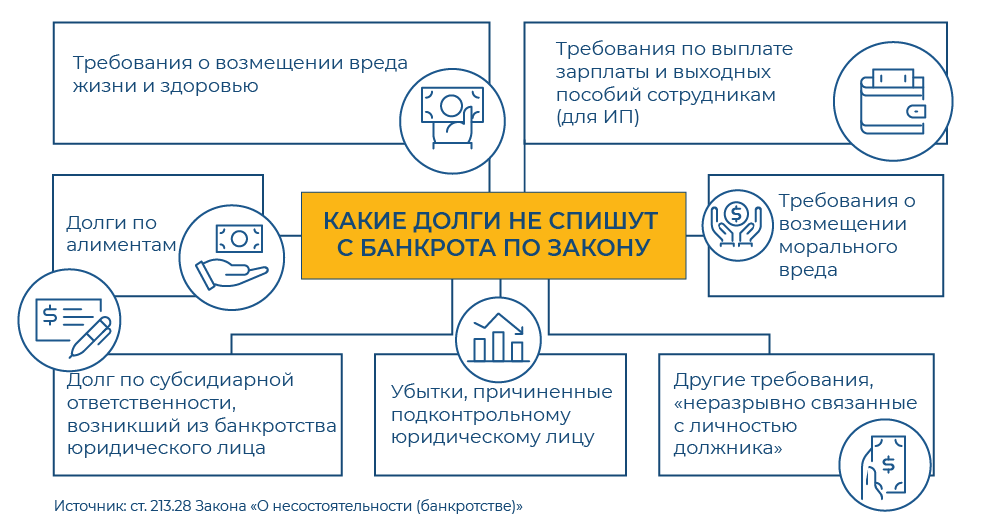

Выхода нет: когда банкротство не спасет от долгов

Должник обязан стремиться рассчитаться с кредиторами, насколько это возможно. Поэтому суды учитывают действия должника перед банкротством или уже во время процедуры. И оценивают его «добросовестность», которая может толковаться судами по-разному. При этом нужно ориентироваться на поведение должника в целом. Суду необходимо разбираться в таких моментах самостоятельно, даже если сами стороны не акцентируют на них внимания. На это в апреле обратил внимание Верховный суд.

Анализ судебной практики показал, что под «недобросовестностью» суды могут понимать самое разное поведение должника.

Не помог управляющему

Закон запрещает несостоятельному гражданину избавляться от долгов, если его привлекли к уголовной или административной ответственности за неправомерные действия при банкротстве, преднамеренное или фиктивное банкротство. Так произошло в деле № А33-3243/2017. Оксана Бровченко отказалась передать финансовому управляющему свои банковские карты. За это АС Красноярского края привлек ее к «административке» по ч. 7 ст. 14.13 КоАП. Суд решил, что она «воспрепятствовала деятельности управляющего», и вынес ей предупреждение. Из-за этого три инстанции признали, что должница вела себя недобросовестно, и не стали списывать ее долги по итогам банкротных процедур.

Чтобы не оказаться недобросовестным, должник обязан всячески сотрудничать с финансовым управляющим, не допуская злоупотреблений.

Павел Герасимов, партнёр, генеральный директор юридического бюро Падва и Эпштейн Падва и Эпштейн Федеральный рейтинг. 29 место По количеству юристов ×

А в деле № А82-14038/2016 должницу Маргариту Малышеву не освободили от долгов по другой причине. Она не предоставила управляющему никаких документов: ни сведений о кредиторах и должниках, ни информации о банковских счетах, ни данных о своих доходах. Кроме того, Малышева вообще не приходила в суды на заседания по своему делу. При этом она продала квартиру и машиноместо, и денег от их продажи хватило бы на оплату требований кредиторов. Но деньги она не передала. Суды решили, что в таком случае освободить Малышеву от долгов нельзя.

Набрал долгов

Распространенная ситуация: чтобы расплатиться с уже существующими долгами, человек набирает новые. Но не всегда такое поведение суды оценят как недобросовестное.

В деле № А40-41410/2016 основными кредиторами Алексея Рябцева оказались другие граждане, его знакомые. Он продолжал брать у них в долг миллионы рублей, хотя знал, что не сможет вернуть деньги. При этом он даже не платил и по старым займам. Кроме того, он также скрыл от управляющего информацию о нескольких своих кредиторах и о том, что у него есть автомобиль. Суды признали такое поведение недобросовестным и не стали списывать долги.

А вот в банкротстве Сергея Киреева ситуация была другой: его основными кредиторами были банки. В 2012 году он взял крупный кредит, в 2015 — еще несколько. Три инстанции признали такое поведение недобросовестным, ведь Киреев наращивал свои долги без возможности их погасить, а также отказался заключать с банками мировое соглашение. Но Верховный суд обратил внимание, что в этом деле не было выявлено признаков преднамеренного банкротства.

Кроме того, при получении кредитов должник предоставлял банкам полные и достоверные сведения о своем финансовом состоянии. А прекращение расчетов с кредиторами произошло по «объективным причинам»: из-за снижения зарплаты на 30%. Судьи экономколлегии признали его поведение неразумным, но не увидели в нем недобросовестности. А неразумное поведение не должно быть поводом для неосвобождения гражданина от долгов (дело № А41-20557/2016).

Если кредитором выступает банк, то поведение гражданина по принятию на себя обязательств, превышающих его активы, не может быть истолковано как «недобросовестное». Банк как профессиональный субъект оборота должен сам проводить проверку гражданина.

При этом если гражданин набрал кредитов, предоставив недостоверные сведения о своем положении, его от долгов не освободят, обращает внимание Улезко. В деле № А40-142506/2016 Никита Коршунов брал кредиты, предоставляя банкам «липовую» справку о своих доходах. Арбитражный суд Московского округа признал такое поведение недобросовестным, и в итоге АСГМ не стал освобождать должника от обязательств по итогам процедур.

Спрятал имущество

Часто должники в преддверии банкротства начинают «прятать» свое имущество от кредиторов. Что-то продадут, что-то подарят своим родственникам. Но так делать нельзя, и Верховный суд в апреле это подтвердил.

В 2008 году Александр Михайлов начал работать в «Инвестгазпроме». Почти сразу он договорился с работодателем о покупке авто в долг. Компания купила сотруднику УАЗ Патриот за 700 000 руб., а деньги оформила под 2% годовых. Стороны договорились, что сумму Михайлов должен вернуть до 2014 года. Деньги должны были удерживать из его зарплаты. Но сотрудник предпочел не выплачивать долг, а спустя всего три дня после перевода денег уволился.

Деньги в итоге взыскали через суд, но и после этого Михайлов не стал возвращать их. Он продал автомобиль, а еще подарил свою долю на земельный участок и квартиру своей супруге. В процедуре банкротства управляющий оспорил эти сделки, и имущество вернулось в конкурсную массу. Но денег для оплаты всех долгов не хватило. При этом суды трех инстанций все равно решили освободить Михайлова от долгов (дело № А72-18110/2016).

Экономколлегия рассмотрела спор и решила, что суды не исследовали изначальное поведение Михайлова. Долг у него образовался из-за того, что он взял у работодателя заем, обещал вернуть деньги, но тут же уволился. Только это позволяет усомниться в добросовестности должника и не освобождать его от обязательств, отметил ВС. Но в случае Михайлова нижестоящие инстанции закрыли глаза и на другие злоупотребления с его стороны: после взыскания денег через суд он сразу продал машину и подарил жене земельный участок и долю в квартире.

При новом рассмотрении дела Арбитражный суд Ульяновской области учел эти обстоятельства и решил не списывать с Михайлова долги по завершении банкротства.

Отказался от наследства

Интересное решение по банкротному спору несколько лет назад вынес Арбитражный суд Северо-Кавказского округа. Безработный Иван Неретин, имея долг перед своим знакомым, в 2011 году отказался от наследства, а через год взял несколько кредитов. В 2016 году суд признал Неретина банкротом. Три инстанции, которые поддержал и ВС, расценили его поведение при отказе от наследства как недобросовестное. Таким образом он попытался уклониться от погашения долгов. В итоге долги с него не списали (дело № А53-1344/2016).

По мнению Александры Улезко, это разбирательство — яркая иллюстрация того, что «автономия воли» гражданина в случае возбуждения банкротства ограничена. И любые действия и даже бездействие, которые потенциально повлекут за собой уменьшение конкурсной массы, расценят порой как недобросовестные. Эксперт предполагает, что практика может продолжить развиваться не в пользу должников и суды по такой логике начнут признавать «недобросовестным» неподачу потенциально выигрышного иска в суд или отказ от него. Ведь гражданин мог бы выиграть спор, и за счет полученных денег пополнилась бы конкурсная масса.

Как объявить себя банкротом по новому закону. Что важно знать

Как процедура банкротства работает сейчас

Для признания себя банкротом по действующему законодательству нужно обращаться в арбитражный суд по месту регистрации. Это касается тех, кто не может выплачивать долги от ₽500 тыс. Если человек сам подает заявление, то сумма может быть меньше, однако решение остается на усмотрение судьи. Кроме того, должнику назначают финансового управляющего, которому нужно платить за работу. Также нужно заплатить госпошлины арбитражных судов.

В случае, если у человека есть доходы, то ему могут дать рассрочку по выплате долгов на три года. Если нет, то его имущество продадут. Кроме единственного жилья, его продать не могут. Полученные средства пойдут на погашение долгов, но если их будет не достаточно, то оставшуюся часть спишут.

По данным Единого федерального реестра сведений о банкротстве, за шесть месяцев 2020 года финансово несостоятельными признали 42,7 тыс. россиян. Это на 47% больше, чем за аналогичный период прошлого года. В июне суды признали банкротами в 2,2 раза больше граждан, чем годом ранее. Их число составило 11,5 тыс. человек. Ни в один другой месяц с 2015 года, когда вступил в силу закон о банкротстве физлиц, не было такого количества рассмотренных дел о финансовой несостоятельности.

Руководитель проекта «Федресурс» Алексей Юхнин объяснил РБК, что подобная ситуация связана с ограничениями, введенными из-за пандемии коронавируса. По его словам, суды на время самоизоляции рассматривали меньше дел о банкротстве, а затем наверстали упущенное. Однако Юхнин полагает, что связанные с COVID-19 факторы не будут влиять на число банкротств как минимум до весны 2021 года.

Как закон изменится с сентября

Когда новый закон вступит в силу, то граждане смогут воспользоваться внесудебной процедурой банкротства. В Госдуме отмечали, что судебная процедура не всем по карману — она обходится примерно в ₽100 тыс., а новая будет бесплатной. Должнику не будут предоставлять финансового управляющего, и судебных госпошлин тоже не будет. За рассмотрение заявления и включение данных в реестр также не нужно будет платить.

Кроме того, изменится сумма долга, которая может стать основанием для банкротства. Процедурой можно будет воспользоваться, если у человека долги от ₽50 тыс. до ₽500 тыс. Однако в отношении должника должно быть прекращено исполнительное производство из-за невозможности взыскать средства. То есть пристав не нашел у него ни имущества, ни денег, которые могли бы покрыть долги.

Когда человек подает заявление о банкротстве, то ему больше не начисляют проценты, пени и штрафы, поэтому размер долга не растет. Но это не относится к некоторым категориям долгов, например, задолженности по алиментам, по возмещению морального вреда или вреда, причиненного здоровью и жизни. Такие долги продолжат расти, и их нужно будет выплачивать.

Как подать заявление на банкротство

Документ можно подать через многофункциональные центры госуслуг (МФЦ) по месту жительства или пребывания. В заявлении должнику нужно перечислить кредиты и размер невыполненных обязательств. В течение одного рабочего дня МФЦ должен проверить данные на сайте Федеральной службы судебных приставов, чтобы подтвердить прекращение исполнительного производства и отсутствие новых исполнительных листов.

Затем не более чем за три дня информация о начале внесудебного банкротства должна появиться в Едином федеральном реестре сведений о банкротстве. Центр госуслуг вернет заявление, если не найдет нужных данных.

Решение можно обжаловать в арбитражном суде по месту жительства либо написать новое заявление через месяц. Повторно подать на банкротство можно будет не ранее чем через десять лет.

Что ждет должника после подачи документов

Процедура банкротства будет длиться полгода. В этот период человек не может брать новые займы и кредиты.

Внесудебное банкротство прекратится, если должник получил в собственность имущество. Например, в наследство, в дар, в результате оспаривания сделки. Тогда он обязан сообщить об этом в МФЦ в течение пяти рабочих дней.

Кредиторы тоже могут прекратить процедуру банкротства, если должник не указал их в заявлении, занизил размер долга либо если у него найдут имущество. В этом случае банкротство будет проходить через суд. Если претензий со стороны кредиторов не будет и человека признают банкротом, то ему спишут долги.

Кроме того, если человека признали банкротом, но в заявлении он указал сумму долга меньшую, чем есть на самом деле, то ему спишут долги именно того размера, который он написал. Если больше — то спишут сумму реальных долгов.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Можно ли взять автокредит после процедуры банкротства

Представьте ситуацию, неделю назад завершили процедуру банкротства, все долги перед кредиторами списали и вы больше ничего не должны банкам. Часть имущества пришлось продать в счет погашение долгов, а другую часть списали, т. к. у вас больше нечего взять. Вы хотите начать все сначала и купить новый автомобиль, но денег нет, т. к. все пришлось отдать кредиторам. Рассказываем, в каких банках могут оформить автокредит после банкротства и что делать, если банки отказывают.

Дадут ли автокредит после банкротства?

Если не прошло пяти лет после того, как вас признали банкротом, в выдаче автокредита откажут. Не имеет значения, будет это автокредит или потребительский кредит, банки не выдают деньги обанкротившимся людям.

Будучи банкротом, вы можете прийти в банк и подать заявку на автокредит. Не важно, какой автомобиль вы собираетесь приобрести, новую Ауди или Ладу Гранту. Но менеджеры вежливо откажут.

Можно ли скрыть информацию о банкротстве?

Когда заемщик подает заявку на получение кредита, он обязан указать в анкете, что проходил процедуру банкротства за последние пять лет. Если прошло более пяти лет, указывать не нужно. Скрыть сведения о банкротстве от банка не получится, все данные о банкротстве доступны в открытых источниках. Сотрудники банка все равно узнают, что вы проходили процедуру банкротства. Сведения хранятся в БКИ вместе с кредитной историей заемщика.

Как получить автокредит после банкротства?

Банкроту никто не запрещает устраиваться на работу и получать зарплату на карту. Вы начинаете новую жизнь, а со всеми долгами рассчитались. Но банки не доверяют таким клиентам. В течение пяти лет вы не сможете оформить автокредит.

Устройтесь на работу, отработайте минимум шесть месяцев и подайте заявку на кредитную карту. В оформлении кредитной карты банк не откажет, но вам нужно вовремя платить по счетам, чтобы доказать свою состоятельность. Если вовремя отдавать долги по кредитной карте, банк увеличит лимит денег. Но на это потребуется 5-6 месяцев.

После менеджеры сами могут перезвонить и предложить кредит на небольшую сумму, например, на 30−40 тыс. руб. На получение автокредита влияют условия завершения процедуры банкротства. Если с кредитором заключили мировое соглашение, рассчитались с долгом благодаря продаже имущества или ценных вещей, банк может пойти навстречу и выдать небольшую сумму для покупки авто.

Когда есть кредитная карта, которой пользуетесь более шести месяцев, попробуйте подать заявку на автокредит, даже если с банка не звонили. Вероятность, что банк одобрит заявку — высока, но предварительно менеджеры рассчитают кредитную нагрузку.

Если банк отказал, а вы живете семьей, оформите кредит на родственника. Машина будет принадлежать ему, но можно будет оформить страховку и на вас.

В какие банки обращаться за автокредитом, если стали банкротом?

Сразу исключите из списка те банки, которые списали долги и не заключили с вами мирового соглашения. Без мирового соглашения с банком кредитор занесет вас в «черный список» на ближайшие пять лет. Потребительские и автокредиты выдают обанкротившимся людям крупные банки с государственным участием. Например, ВТБ или Сбербанк. Но если списали долги перед ВТБ без мирового соглашения, обращаться заново туда будет бессмысленно.

Банки работают на прибыль, поэтому в стране нет специальных программ для обанкротившихся граждан. Кредиторы иногда выдают бывшим банкротам небольшие суммы, но под высокий процент и на жестких условиях. Например, разрешат оформить кредит на 100 тыс. руб. на три года по ставке 25%, а за одну просрочку будут ежедневно начислять 1% к сумме долга.

Не торопитесь сразу после банкротства подавать заявки в крупные банки. Предварительно позвоните менеджерам и поинтересуйтесь, работает ли кредитор с банкротами. Дело в том, что некоторые банки, такие как Альфа Банк или Почта Банк, стараются избегать банкротов, поэтому сразу отказывают.

Помимо обращения в крупные банки с государственным участием, обращайтесь к кредиторам, которые предлагают автокредиты. Например, попробуйте получить автокредит в Росгосстрах банке.

Помните, что если удастся найти банк, который даст деньги на покупку машины банкроту, ставка по процентам будет выше, чем для клиентов с положительным кредитным рейтингом. Попробуйте привести финансового поручителя, чтобы повысить свои шансы на одобрение заявки.

Как еще получить деньги на авто банкроту?

Взять деньги в долг банкроту можно в МФО, но ставка по процентам будет высокой и при просрочке компания наложит штраф 50% от суммы долга. Не рекомендуем обращаться в МФО из-за высоких ставок по процентам.

Если срочно нужен авто после банкротства и все банки отказывают в выдаче денег, можете взять подержанный автомобиль в автоломбарде. Но у этого решения свой недостаток — за машину придется переплатить почти в два раза.

Самый безопасный и надежный вариант получения автокредита после банкротства — обращение и консультацию у кредитного брокера МБК. Рассмотрим вашу заявку, проанализируем документы и подберем банк, в котором дадут деньги на лояльных условиях.

Чек-лист: как получить автокредит банкроту?

Сразу после банкротства улучшайте кредитный рейтинг. Устройтесь на работу и оформите кредитную карту, вовремя платите по счетам. Менеджеры через 5−6 месяцев поднимут кредитный лимит по карте и могут позвонить и предложить оформить кредит на более крупную сумму.

Не стоит обращаться в банк за автокредитом, который списал вам долги по банкротству, т. к. все равно откажут.

Обращайтесь в крупные банки с государственным участием, если и они откажут, воспользуйтесь услугами МБК.

Если живете в семье, никто не запрещает оформить автокредит на супруга или супругу, если на родственника из-за вашего банкротства не наложили ограничения.

Подпишитесь на нашу рассылку, и будьте в курсе актуальных статей по кредитованию и финансам.