можно ли вернуть страховку по кредиту в русском стандарте

Адвокат рассказал, как можно вернуть навязанную банком страховку

Но тут неожиданно вспомнила: год назад, когда я досрочно погасила потребительский кредит в другом банке, у меня так и осталась действующая проплаченная страховка. И я подумала, зачем мне дважды страховать мою жизнь, в индуизм и несколько жизней я, вроде, не верю. Смело пошла в банк, чтобы расторгнуть договор прежнего страхования.

Заявление я все-таки написала. В итоге пришел пространный ответ банка, коротко сводившийся к следующему. Во-первых, я добровольно застраховала свои здоровье и жизнь сроком на пять лет. Во-вторых, «была уведомлена, что при досрочном погашении задолженности по кредитному договору, возврат платы за присоединение к договору страхования не осуществляется». Далее следовал вердикт, что подобные споры в судах всегда разрешались исключительно в пользу банка. Последнее, видимо, чтобы окончательно охладить мой пыл, если надумаю идти в суд. Про него я и вправду было подумала. Ведь как же так? В случае с ОСАГО, например, давно доказано судебной практикой, что навязывать страховку, в которой человек не нуждается, противозаконно. А как же с банками?

Способ их перехитрить есть только один, поделился лайфхаком Рафаэл Арутюнян. Можно в течение пяти дней после того, как взяли кредит и заключили договор страхования, пойти расторгнуть последний и получить обратно свои деньги за страховку. Дело в том, что законодательно предусмотрена возможность отказаться без ущерба для себя от договоренностей, которые вы, тщательно все взвесив, посчитали для себя невыгодными. Но после того, как эти пять дней истекли, надеяться по сути уже не на что. Ведь вы сами приняли решение о кредите со страховкой, пусть и навязанное вам банком. Отсудить в этом случае вряд ли что-то удастся, хотя, по сути, вам и продали продукт, который вам не нужен.

Впрочем, банки уже изобрели «противоядие» против ушлых клиентов. Часто сегодня вносятся в договор пункт, из которого следует, что они оставляют за собой право поднять процент по кредиту, если клиент расторг договор страхования еще до срока выплаты долга. Так что покой клиентам и банкирам только снится, борьба продолжается.

Но есть другой случай, говорит Рафаэл Арутюнян, если страховая сумма разбита по месяцам, и вы решите вернуть остаток при досрочном погашении кредита, то вам обязаны вернуть все до копейки за оставшийся до конца срока кредита период. Все это касается только потребительских кредитов, в случае с ипотекой включаются другие правила.

При этом часть банков уже сделали своей рекламной фишкой установку, что они в отличие от других не навязывают никаких страховок.

Как оформить отказ от страховки по кредиту в Русском Стандарте

Как отказаться от страховки в Русском Стандарте:

В зависимости от прошедшего времени и условий договора, страховая сумма может быть возвращена полностью, частично или не возвращена совсем.

Для чего при заключении кредитного договора сотрудники банка пытаются навязать заемщику страховку? С помощью дополнительных обязательств б анк защищает себя от внезапных финансовых потерь.

При наступлении страхового случая банк получит сумму долга с процентами, а застрахованное лицо погасит кредит за счет страховых средств.

В банке Русский Стандарт к таким случаям относятся:

Для погашения кредита деньги поступят из СК сразу на счет банка после соответствующего заявления.

Удастся ли вернуть страховку в Русском Стандарте в 2021 году

Ст. 958 ГК РФ предусматривает право гражданина на досрочное прекращение услуги страхования.

Возврат всей суммы возможен при соблюдении нескольких условий:

Какую сумму удастся вернуть

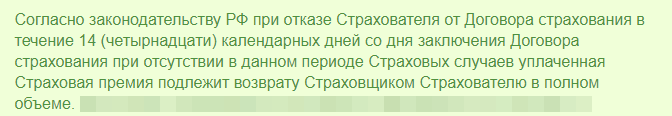

Возврат в период охлаждения

Период охлаждения обычно равен 14 календарным дням (10 рабочим). Страховая компания вправе продлить его, но это редкая практика. В течение 14-дневного периода возвращение полной суммы, уплаченной за страховку, — обязанность банка.

Не смогут вернуть страховку:

При наступлении страхового случая период охлаждения не работает.

Порядок действий при расторжении договора

Простая инструкция, как отказаться от страховки в Русском Стандарте при личном посещении офиса или по почте:

Единого образца заявления у Русского Стандарта нет. Попросите бланк заявления в банке или напишите его от руки.

Вся информация подается только лично или заказным письмом.

СК в течение 10 дней рассматривает законность отказа от страховки и затем перечисляет деньги на указанный в бланке счет. В случае отказа на возмещение СК обязана дать его в письменном виде. При обращении в суд это станет доказательством правоты заемщика.

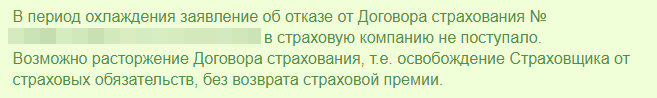

После 14 дней

Часто заемщик медлит с отказом и потом ищет способы, как вернуть страховку по кредиту в Русском Стандарте после периода охлаждения.

Но если этот период прошел, а заявления не было, денег банк не вернет.

Если задержка произошла по вине сотрудников банка, решение принимается в пользу клиента (при предоставленных доказательствах).

При погашении кредита в срок

Страховая премия не возвращается, т. к. заканчивается договор страхования вместе с кредитным.

При погашении кредита досрочно

При досрочном погашении кредита ежемесячные выплаты по страховке не прекратятся.

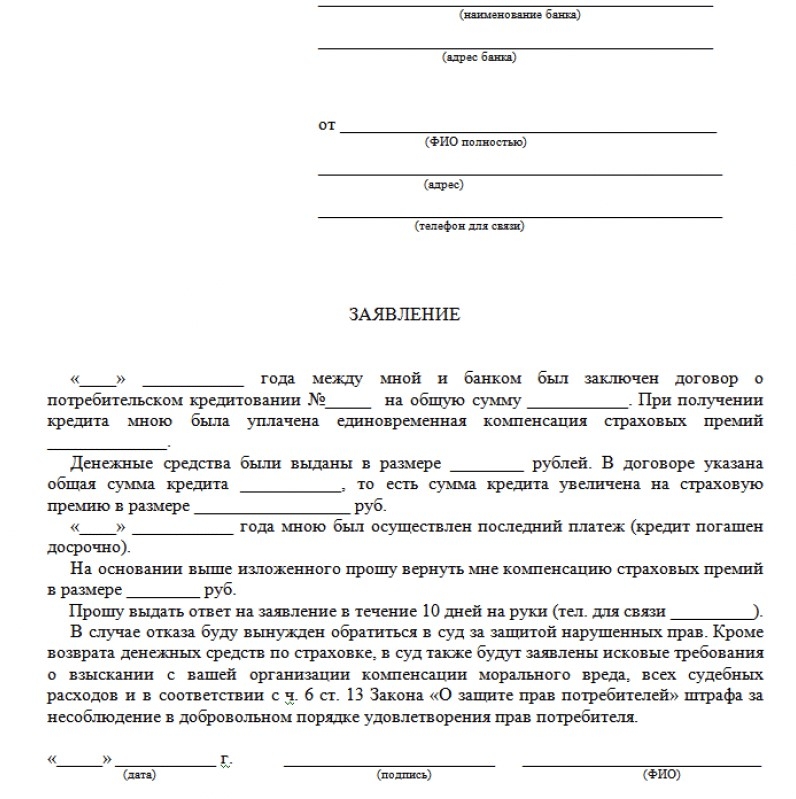

Чтобы оформить возврат страховки по кредиту в Русский Стандарт Страхование, вам понадобятся:

В заявлении на возвращение неиспользованной части страховки указываются:

Прилагаются копии паспорта заемщика (первая страница и прописка), кредитного договора, договора страхования и чека об оплате (при оплате наличными в кассу банка).

Если иное не предусмотрено договором страхования, в течение 21 дня на указанный счет возвращается часть суммы, обычно очень маленькая. Не вернутся предыдущие выплаты и процент за издержки.

Изменения в законодательстве

По новому законодательству, с 01.09.2020 банки в течение 14 календарных дней с подачи заявления обязаны вернуть заемщикам неиспользованную часть страховой суммы при досрочном погашении кредита, в т. ч. ипотечного. Для заемщиков, оформивших коллективный договор страхования, появилась возможность отказаться от страховки через исключение себя из числа застрахованных лиц. Изменения коснулись договоров, заключенных после вступления закона в силу.

На настоящий момент в случае отказа от страховки банк вправе:

Если деньги не возвращают

Нередки случаи, когда банк всячески пытается не возвращать страховую сумму. Но существуют и правомерные причины:

В остальных случаях на стороне заемщика Закон о защите прав потребителя (п. 2 ст. 16, ст. 10, ст. 13) и Гражданский кодекс РФ (ст. 935).

Если на просьбу разъяснить, обязательна ли страховка в Русском Стандарте, сотрудник банка начинает активно навязывать услугу, но вам не хочется конфликтовать, подпишите договор. А после подписания напишите заявление по установленному образцу.

Работает в этой ситуации и способ с расторжением договора в период охлаждения.

До подписания кредитного договора неправомерное поведение сотрудника получится пресечь жалобой на его действия. Жалоба пишется в произвольном порядке на имя директора банка, заверяется числом и подписью.

Записывайте на диктофон все переговоры в банке и СК, в случае конфликта это прямые доказательства ущемления ваших прав.

Если банк не хочет разбираться самостоятельно, пишите жалобу на сайты Центробанка РФ, Роспотребнадзора и в Федеральную антимонопольную службу.

После этого шансы уладить ситуацию возрастут многократно.

Как вернуть деньги при отказе от навязанной банком страховки?

Пришли в банк за кредитом, а вам продали страховые услуги? На отказ от них у вас есть две недели. И не верьте, если в страховой компании вам говорят, что на договор коллективного страхования это правило не распространяется. Пропустили 14-дневный срок без уважительной причины – деньги не получится вернуть, даже если сомнительные консультанты убеждают вас в обратном и обещают помочь

В каком случае получится отказаться от навязанной страховки и вернуть деньги?

Действующим законодательством предусмотрено несколько вариантов возврата страховой премии. Вернуть ее можно в течение первых 14 дней после заключения договора страхования («период охлаждения») или после досрочного погашения кредита.

Обычно в банке клиента не информируют об этом вовсе или предупреждают только о втором варианте. Между тем возможность возврата страховой премии в «период охлаждения» предусмотрена Указаниями Банка России от 20 ноября 2015 г. № 3854-У. Этот период составляет 14 дней. Деньги за неоказанные услуги должны быть возвращены заемщику по первому требованию после получения его заявления.

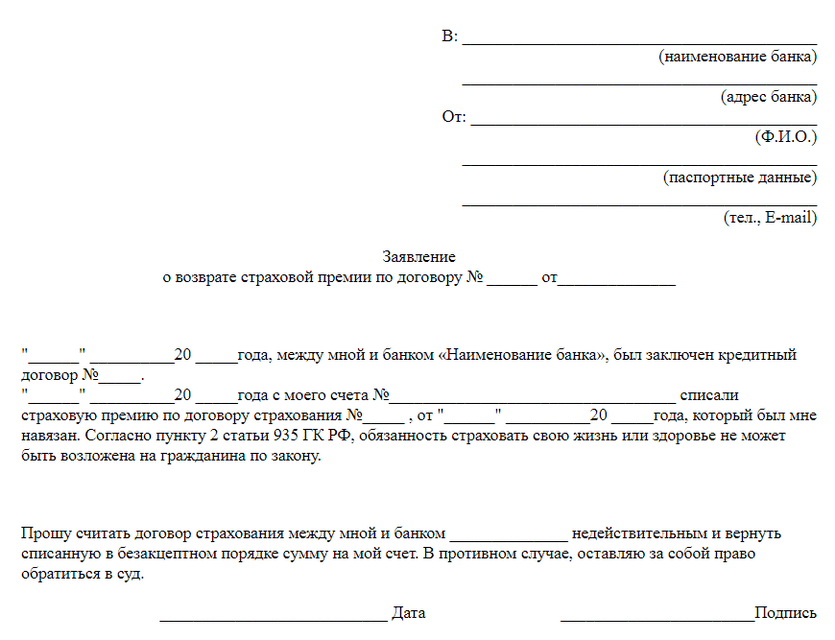

Что нужно сделать для расторжения договора страхования и возврата премии?

Заемщику необходимо внимательно изучить договор страхования, особенно условия его расторжения.

По закону требуется немного: направить уведомление в письменном виде в адрес страховой организации. Сделать это нужно в течение 14 дней с даты заключения договора. Уведомление можно подать лично в офисе компании или направить заказным письмом.

По общему правилу уведомление подлежит направлению в страховую организацию, но может быть подано и через банк, оформивший полис. Только вот банки часто отказывают в приеме таких заявлений, хотя и не все (наименование указывать не будем).

На практике в договоре часто предусматривают дополнительные условия его расторжения, например:

Дополнительные требования не предусмотрены законом, и обычно их можно проигнорировать. Но мы рекомендуем внимательно изучить условия расторжения договора страхования, обозначенные в нем же, и по возможности их соблюсти. Заверять нотариально документы, конечно, не нужно, но вот приложить копию договора или продублировать заявление на дополнительный адрес – почему бы и нет. Это поможет избежать спора, а значит, сэкономить время и силы.

Страховая компания отказывается расторгать договор, хотя правило 14 дней соблюдено. Как быть?

Отказ в возврате страховой премии не редкость. Страховые компании цепляются за любую мелочь: не соблюдена форма заявления, неточно указаны наименование и реквизиты договора, уведомление направлено не на тот адрес, конверт получен по истечении 14 дней и т.д.

Если вы все сделали правильно, но получили отказ по формальным основаниям, вероятно, вернуть деньги удастся, только уже в суде. Причем перед подачей искового заявления в суд придется обратиться к финансовому уполномоченному. С 2021 г. порядок обжалования отказа страховой компании в возврате страховой премии выглядит следующим образом: сначала направление жалобы в адрес финансового уполномоченного, затем подача искового заявления в суд.

Дополнительным эффективным механизмом обжалования продолжает оставаться обращение в Банк России. Направить жалобу можно письмом или через сайт ЦБ в разделе «Интернет-приемная».

При обращении в судебные органы срок возврата денежных средств может составить от полугода до года. Именно поэтому важно правильно и четко составить уведомление о расторжении договора и решить все вопросы в течение «периода охлаждения».

Как подать жалобу финансовому уполномоченному?

Финансовый уполномоченный осуществляет досудебное урегулирование споров между финансовыми организациями (в том числе страховыми и кредитными организациями) и их клиентами. Подробнее об этом можно узнать на сайте уполномоченного. Институт этот не очень эффективный, но обязательный.

Жалобу при отказе в возврате страховой премии можно подать почтовой корреспонденцией или через сайт финансового уполномоченного. При этом второй вариант существенно экономит время: срок рассмотрения жалобы, поданной онлайн, составляет 15 дней, а бумажные жалобы рассматриваются 30 дней; да еще и на почтовую пересылку время уйдет. Кроме того, поскольку требования к содержанию жалобы и прилагаемым документам жесткие, аппарат уполномоченного часто отказывает в их принятии по формальным основаниям. При подаче жалобы через сайт вы узнаете об этом в тот же день, а потому сможете оперативно устранить замечания и направить ее повторно.

Требования к документам выше, чем у судов. Причем мы сталкивались даже с необоснованными отказами в принятии обращений из-за несоблюдения претензионного порядка, хотя документы, подтверждающие направление претензий, были приложены. По необоснованным отказам позже получено положительное решение ЦБ РФ. Поэтому обращение к финансовому уполномоченному лучше готовить со специалистом.

После рассмотрения вашего обращения вам будет направлено решение финансового уполномоченного. Только имея на руках такое решение, вы сможете обратиться в суд.

Как подать заявление в суд?

Требования о расторжении договоров страхования вытекают из отношений по защите прав потребителей и могут быть предъявлены в суды общей юрисдикции: при сумме страховой премии до 100 тыс. руб. – в мировой суд, при сумме премии свыше 100 тыс. руб. – в районный или городской суд.

Государственная пошлина при подаче таких исков не уплачивается.

Обычно на рассмотрение спора уходит не менее 6 месяцев. Судебная практика складывается в пользу потребителей: суды обычно удовлетворяют их требования, если соблюдены условия расторжения договора (в основном – срок направления уведомления). Однако о возможных результатах обращения в суд можно говорить только после тщательного анализа договора и ситуации в целом. Помните: необоснованный иск приведет лишь к трате времени и денежных средств.

Можно ли расторгнуть договор коллективного страхования?

В Интернете, в том числе на сайтах страховых компаний, вы можете найти информацию о том, что на договоры коллективного страхования не распространяется «период охлаждения». Но это не так.

Практика заключения договоров коллективного страхования сложилась именно как попытка обойти требования Указаний Банка России о расторжении договоров в течение 14 дней. Некоторые банки и страховые компании стали использовать страховые продукты, которые формально не подпадали под действие Указаний ЦБ. Применение этих продуктов сводится к тому, что в качестве страхователя выступает банк (а не потребитель, как при заключении личных договоров страхования), заемщик является лишь застрахованным лицом и не может предъявлять требования о возврате уплаченной страховой премии.

Однако после вынесения Верховным Судом РФ 31 октября 2017 г. Определения № 49-КГ17-24 ситуация для заемщиков, застрахованных по договорам коллективного страхования, изменилась. Суд рассмотрел спор между гражданином и кредитной организацией, которая отказала в возврате денежных средств, уплаченных клиентом за участие в программе добровольного коллективного страхования от потери работы, несчастных случаев и болезней заемщиков кредитов, хотя от участия в этой программе он отказался спустя 5 дней. Тогда Верховный Суд указал, что «период охлаждения» должен применяться и к договорам коллективного страхования (позже, в сентябре 2018 г., Суд указал, что при присоединении заемщика к коллективному договору страхования он сам становится страхователем и на него распространяются общие положения Правил страхования от несчастных случаев и болезней. Читайте об этом в новости «ВС подтвердил право заемщиков вернуть уплаченную банкам страховую премию при отказе от страховки»).

(В материале «Как отвязаться от навязанной страховки» вы найдете дополнительную информацию о том, что необходимо сделать для возврата страховой премии по договорам коллективного страхования. А в статье «Берете кредит – узнайте о рисках коллективного страхования» вы прочитаете, почему вернуть свои деньги без потерь удается не всегда).

Распространяется ли «период охлаждения» на иные услуги, кроме страхования?

Сегодня специальные правила отказа действуют только в отношении страховых продуктов. Но 2 июля 2022 г. вступят в силу изменения, внесенные в Закон о потребкредите (Федеральные законы от 2 июля 2021 г. № 327-ФЗ, № 328-ФЗ и № 329-ФЗ). Новые положения закона предусматривают, что если при предоставлении кредита заемщику за отдельную плату предлагается дополнительная услуга, оказываемая кредитором или третьим лицом, то у него должно быть право отказаться от нее в течение 14 календарных дней со дня выражения согласия на ее оказание. В случае отказа заемщика от услуги ему должны быть возвращены уплаченные за нее денежные средства за вычетом стоимости фактически оказанной части услуги.

Заявление заемщика об отказе от услуги и возврате средств направляется оказывающему ее лицу и подлежит рассмотрению в течение 7 рабочих дней. Если услугу оказывает третье лицо и оно не исполняет обязанность по возврату уплаченных денежных средств, заемщик вправе требовать их возврата от кредитора.

Можно ли расторгнуть договор страхования по истечении 14 дней?

По общему правилу истечение 14-дневного срока лишает потребителя права на возврат страховой премии. Расторжение договора страхования возможно, но денежные средства будут удержаны в полном объеме. Впрочем, есть перечень исключений, суть которых сводится к доказыванию уважительности пропуска двухнедельного срока (например, госпитализация). Но в любом случае будьте готовы к тому, что уважительность причины пропуска придется доказывать в суде. Добровольно страховые компании такие требования не удовлетворяют, даже если причина пропуска выглядит убедительно.

На рынке действует много фирм, обещающих возврат премий за страховые услуги, в том числе по истечении 14 дней. В большинстве случаев это обман или предложение сомнительных схем перекредитования. Попытки вернуть деньги таким образом могут привести лишь к финансовым потерям – как минимум вам придется оплатить услуги «консультантов».

Как вернуть часть страховой премии при досрочном погашении кредита?

С 1 сентября 2020 г. при досрочном погашении кредита банки (страховые компании) обязаны возвращать заемщикам часть страховой премии, уплаченной в связи с подключением заемщика кредитором к программе личного страхования в качестве застрахованного лица или при самостоятельном заключении заемщиком договора страхования, обеспечивающего исполнение кредитных обязательств.

Денежные средства подлежат возврату на основании заявления заемщика за вычетом суммы, пропорциональной времени, в течение которого на него распространялось страхование, при условии отсутствия в этот период страховых случаев.

В июле 2021 г. Центральный банк еще раз уточнил, что заемщик, досрочно погасивший долг, имеет право получить обратно часть страховой премии по всем рискам, которые покрывает страховка (если не произошел страховой случай). Соответствующие разъяснения ЦБ направил всем страховым компаниям (Информационное письмо от 13 июля 2021 г. № ИН-06-59/50).

Заявление для возврата части страховой премии подается в страховую компанию с приложением справки из банка о выплате кредита. Порядок обжалования отказа аналогичен описанному выше.

ЦБ разъяснил право заемщика на возврат денег за страховку по отдельным рискам

14 июля Банк России опубликовал Информационное письмо «О возврате части уплаченной страховой премии по отдельным страховым рискам при досрочном исполнении заемщиком обязательств по договору потребительского кредита (займа)». В письме отмечается, что такие разъяснения необходимы в связи с поступающими обращениями граждан по вопросу отказа страховщиками в возврате части уплаченной страховой премии по отдельным страховым рискам при полном досрочном погашении кредита.

ЦБ напомнил, что согласно ч. 12 ст. 11 Закона о потребительском кредите в случае полного досрочного исполнения заемщиком, являющимся страхователем по договору добровольного страхования, обязательств по договору потребительского кредита страховщик на основании заявления заемщика обязан возвратить страховую премию в срок, не превышающий 7 рабочих дней со дня получения заявления заемщика. При этом из страховой премии вычитается та часть, исчисляемая пропорционально времени, в течение которой действовало страхование. Такое положение применяется только при отсутствии наступления страхового случая.

В письме Банк России также указал на ч. 2.4 ст. 7 Закона о потребительском кредите, из которой следует, что к договорам страхования, заключенным в целях обеспечения исполнения обязательств заемщика по договору потребительского кредита, относятся договоры: когда кредитор предлагает разные условия договора кредита, в части срока возврата и (или) полной стоимости, в части процентной ставки и иных платежей, включаемых в расчет полной стоимости кредита; либо когда выгодоприобретателем по договору страхования является кредитор, получающий страховую выплату в случае невозможности исполнения заемщиком обязательств, и страховая сумма подлежит пересчету соразмерно задолженности.

В документе отмечается, что Банком России были выявлены случаи, в которых с заемщиками заключается договор страхования, предусматривающий несколько страховых рисков. В таких случаях, как указывает ЦБ, страховщики при полном расторжении страхового договора периодически возвращают часть премии только по одному из рисков – тому, который в договоре связывается с обеспечением обязательств заемщика по кредиту, от возврата остальной части страховой премии страховщики отказываются.

Центробанк разъяснил, что нормы Закона о потребительском кредите не выделяют в рамках договора страхования по договору потребительского кредита риски, служащие целям обеспечения исполнения обязательств по договору, и риски, не преследующие такую цель. Таким образом, Банк России пришел к выводу о недопустимости частичного возврата страховой премии заемщику, обратившемуся к страховщику на основании ч. 12 ст. 11 Закона по причине наличия в указанном договоре различных рисков. По мнению ЦБ, необходимо исключить из деятельности страховых организаций подобные практики, поскольку это может свидетельствовать о нарушении прав и законных интересов потребителей.

Заместитель председателя МКА «Альфа», преподаватель Финансового университета при Правительстве РФ Кирилл Данилов отметил, что рассматриваемое письмо не является новеллой в правовом регулировании отношении по потребительскому кредиту. По его мнению, Банк России целенаправленно обращает внимание страховых компаний на норму ч. 12 ст. 11 Закона о потребительском кредите, которая должна императивно применяться в случае досрочного погашения потребительского кредита заемщиком.

Как отмечает эксперт, на практике страховые компании нередко «придумывают» различные ухищрения, чтобы не возвращать полученную страховую премию при досрочном погашении кредита, даже если такой возврат предусмотрен собственными правилами страховщика. «Такое положение дел, безусловно, нарушает права заемщиков, которым порою ничего не остается, кроме как обращаться в суд и через суд взыскивать премию, которая причитается им по закону», – считает Кирилл Данилов.

Адвокат рассказал, что в своей личной практике столкнулся с ситуацией, когда одна известная страховая компания отказала клиенту в возврате части страховой премии после досрочного погашения потребительского кредита. «Специалисты страховщика пояснили, что единожды уплаченная страховая премия в принципе возврату не подлежит. После того, как мною было указано на конкретный пункт правил страховщика, предусматривающий возврат премии, разговор изменился. Но выяснилось, что возврат все равно не положен, потому что банк не подтвердил страховщику погашение кредита, а подтвердить сей факт должен был только банк», – поделился Кирилл Данилов. Эксперт пояснил, что только после получения мотивированной претензии заемщика страховщик согласился выплатить полученную ранее страховую премию пропорционально времени, на которое договор страхования прекращался.

«Я искренне надеюсь, что рассматриваемое письмо Банка России будет стимулировать страховые компании не нарушать законодательство, а адвокатам и доверителям оно поможет отстоять свою правоту в спорах со страховщиками», – добавил Кирилл Данилов.

Адвокат КА Самарской области «Дом права» Андрей Носов полагает, что письмо Банка России по вопросам возврата части уплаченной страховой премии является своевременной мерой реагирования на многочисленные злоупотребления со стороны страховых организаций. «Ни для кого не секрет, что основным законным интересом любой страховой компании является максимальное снижение вероятности страховой выплаты при максимальном сохранении страховых премий, что, как известно, вступает в противоречия с интересами страхователей», – считает адвокат.

По мнению Андрея Носова, с учетом того обстоятельства, что Закон о потребительском кредите в значительной степени призван урегулировать отношения кредитования с участием граждан, т.е. экономической слабой стороной, Центральный Банк РФ взял на себя ответственность и разъяснил порядок применения отдельной нормы права, поставив логическую точку в спорах о порядке применения данной нормы. «Уверен, что подобные разъяснения, учитывая их нормативный характер, будут способствовать существенному снижению количества спорных ситуаций и помогут в значительной степени разгрузить судебную систему», – заключил адвокат.