Как трейдеру заработать на падении

Как зарабатывать на падении акций

Фондовый рынок даёт множество возможностей для заработка. И не все они связаны с бурным ростом рынка. Существуют способы увеличить свой счёт и в сложные времена, когда акции падают.

Чтобы воспользоваться такой возможностью, должна быть подключена услуга маржинального кредитования. В настоящий момент любой клиент может воспользоваться заёмными средствами брокера, однако ЦБ РФ хочет ограничить эту возможность.

Суть заработка на падении акций в том, что вы открываете короткие позиции (шорт), т.е. берёте у брокера ценные бумаги в долг и продаёте их на рынке, а позднее, когда цена падает, выкупаете и возвращаете их назад брокеру. Это выглядит простым на бумаге, но в реальности есть несколько сложностей. О некоторых нюансах я писал в одной из статей серии «Мифы и реальность фондового рынка». По факту ваш финансовый результат будет больше похож на выигрыш в лотерею: конечно, есть счастливчики, сорвавшие джекпот, но большая часть соискателей просто зря потратится на лотерейный билет.

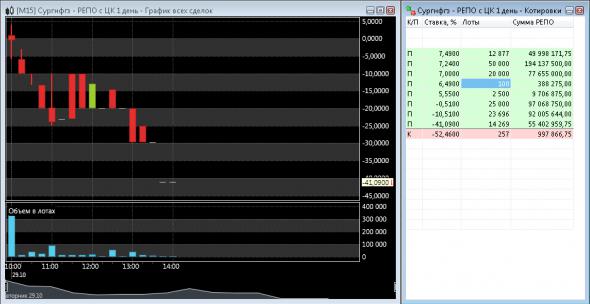

Помимо опасности, что рынок банально может пойти не туда, есть ещё не совсем очевидный подводный камень. Для клиента открытие короткой позиции — секундное дело, нужно только нажать кнопку «Продать». Брокеру сложнее. Чтобы вы смогли продать акцию, которой у вас нет, её нужно где-то взять. Хорошо, если у брокера есть собственные активы. При этом даже когда брокер крупный, его ресурсы ограничены. Если открывается возможность открыть шорт, то, помимо вас, будет ещё много желающих зашортить, и акций может не хватить на всех. Брокер начнёт занимать ценные бумаги на открытом рынке. Здесь всё становится ещё интереснее. Дело в том, что ставка, по которой можно занять акции на рынке, — плавающая. И этот процесс сильно напоминает покупку бумаг при помощи стакана, только вместо цены акции — стоимость фондирования.

Думаю понятно, что желающие зашортить какую-то акцию в определённый момент появляются не только у вашего брокера. Поэтому на стакан репо налетают и другие участники рынка. Такой ажиотаж видят владельцы акций и не торопятся сдавать в аренду свои ценные бумаги по низким ставкам. По мере роста спроса ставки репо возрастают. Ваш брокер здесь будет участвовать только до тех пор, пока рыночная ставка репо будет ниже той, которая зафиксирована в вашем тарифном плане. И если спрос на акции очень высокий, то он может выйти из этого аукциона досрочно. В итоге вы получаете такой же результат, как если бы занимали акции у самого брокера — ценные бумаги не дадут.

Таким образом, мало того, что вам нужно подобрать удачное время для открытия позиции, надо ещё найти акции для этого. Учитывая все сложности, если вы столкнулись с тем, что брокер не разрешает открыть короткую позицию, не стоит звонить в техподдержку с возмущениями или писать на трейдерских форумах, какой плохой у вас брокер. Лучше просто отказаться от сделки, вполне возможно, что этим вы убережёте себя от убытков.

Как зарабатывать на падении акций – Короткие сделки (шорт)

Как начать торговать на бирже: Инструкции и Примеры, Обучение

Какие ценные бумаги можно шортить и как можно заработать на падении акций. Особенности коротких сделок и комиссии.

Тренды не длятся вечно, нередки ситуации, когда акции отдельных компаний начинают дешеветь. Это идеальное время для того чтобы зарабатывать на падении рынка, для трейдера важна лишь волатильность, а не направление движения графика. Что касается того, как заработать на падении акций, то внешне процесс не отличается от торговли в Buy. Но ряд нюансов все же есть, например, чтобы заработать на падении рынка акций трейдер вынужден брать акции в долг у брокера. Ниже речь пойдет обо всех особенностях непокрытых продаж, их стоимости и подводных камнях работы в шорт.

Особенности шортов (Shorts – короткие сделки)

Что касается терминологии, то шорт называется так из-за того, что на фондовом рынке нисходящие движения развиваются быстро, но непродолжительно. Из-за этого продавать означает шортить, а покупать – работать в лонг (длинная позиция, так как растущий тренд может быть растянут на десятилетия).

Продажи могут быть 2 типов:

В данном случае брокер одалживает ценные бумаги клиенту. За эту услугу компания берет небольшой процент.

Механизм короткой продажи

Брокер занимает нужные ценные бумаги клиенту. Затем трейдер закрывает короткую позицию, выкупая то же число бумаг, они возвращаются брокеру, а прибыль/убыток трейдера формируется за счет разницы между ценами продажи и покупки акций.

По этой схеме решается вопрос, как зарабатывать на падении акций. В зависимости от брокера меняется лишь объем комиссий, плата за перенос позиции на следующий день, маржинальные требования.

Как зарабатывать на падении акций

Механизм продаж несколько отличается от лонгов, но непосредственно на торговлю это не влияет. В терминале нужно лишь указать объем позиции и нажать на кнопку «Продать». Все остальное происходит автоматически.

Ключевая сложность та же, что и при покупках – определить точку входа и выхода из рынка. Нужна рабочая стратегия, без нее зарабатывать не получится.

Что касается методов работы, то при торговле в Sell работает:

Также в торговле учитываются фундаментальные факторы – квартальные отчеты, даты отсечки (день, когда формируется реестр акционеров для выплат дивидендов).

Фундаментальные факторы очень важны и часто хорошо предсказуемы. Политические и экономические меры также могут быть предсказуемы или по ним можно получить достаточно своевременную информацию, чтобы успеть открыть сделку на продажу в нужный момент.

Дивиденды при короткой позиции

Когда принимается решение о выплатах дивидендов, цена акций падает, так как из оборота выходят большие суммы на выплаты. Формируется так называемый дивидендный ГЭП.

На первый взгляд это выглядит идеальным моментом для того, чтобы шортить акции. Но эта схема не сработает.

Если продать акции непосредственно перед датой отсечки, то с шортящего трейдера будет удержан дивиденд. В итоге убытки могут превысить прибыль.

Какие акции можно шортить

Основной критерий возможности выполнять непокрытые продажи – ликвидность акций. С бумагами 2 и 3 эшелона такой стиль торговли может принести убытки из-за невозможности сразу закрыть сделку.

Обычно шортят голубые фишки и акции ряда крупных компаний. Каждый брокер вправе выдвинуть дополнительные требования к акциям и формирует свой список бумаг.

В 2006 году ФСФР выпустила приказ согласно которому в качестве обеспечения от клиентов брокеры могли принимать только акции, входящие в список ликвидных ЦБ. Московская биржа ежеквартально публиковала список ликвидных ЦБ и уже из этого списка брокеры выбирали акции, по которым были возможны непокрытые продажи.

В начале 2016 года это требование было отменено. Брокеры смогли принимать в качестве обеспечения все бумаги, которые принимает как обеспечение банк НКЦ. Перечень бумаг, по которым возможны непокрытые продажи, расширился, но брокеры продолжают фильтровать список таких акций по собственным критериям.

Что касается того, какие акции можно шортить, то список этих бумаг должен находиться в описании тарифов на обслуживание клиентов на сайте брокера. Обычно идет разделение клиентов по уровням риска, также требования разнятся для российских и иностранных ценных бумаг.

Информация приводится отдельно для торговли в Buy и в Sell, там же – маржинальные требования для бумаг каждой компании.

Stop Loss и Take Profit

Стоп позволяет контролировать убыток, а тейк-профит – зафиксировать профит на удобном уровне. Можно использовать так называемый ручной стоп и тейк, вручную закрывая позиции при достижении заранее определенных уровней. Есть вариант и с автоматическим стопом, когда сделки ликвидируются без участия трейдера.

Что касается того как выйти из шорта, то закрытие позиции производится за счет встречной сделки того же объема. Если продано 10 акций Ferrari, то для ликвидации позиции покупается тот же объем.

Значимость стопа и тейк-профита при непокрытых продажах не одна и та же:

Что касается того как закрыть шорт правильно, то используется несколько методов:

Подойдет любой из описанных вариантов.

Почему короткие позиции по умолчанию более рискованны по сравнению с лонгами

Если сравнивать длинные и короткие позиции, то последние окажутся менее выгодными с точки зрения математического ожидания прибыли. Это связано с тем, что убыток по длинным позициям ограничен, а по коротким формально нет.

Эти расчеты не означают, что шортить акции бессмысленно и на этом нельзя заработать. Это скорее показывает важность анализа и отбора точек входа в Sell. Если работать по сильным сигналам, то и на продажах можно получать профит.

Существуют специальные инвестиционные фонды, которые зарабатывают на падениях рынка, создавая ETF, копирующих корзину какого-нибудь индекса. Это специфический инструмент, его состав подобран так, что котировки акций фонда падают при росте индекса (а значит и акций компаний, входящих в его корзину) и растут при падении индекса.

Например, есть ETF, который растет при падении немецкого индекса DAX. Список таких ETF можно посмотреть тут: etfdb.com/themes/inverse-short-etfs.

Есть обычные инверсные биржевые фонды и варианты с плечом х2 – х3. На роль долгосрочного инвестиционного инструмента они не подходят.

Преимущества и недостатки коротких позиций

Из преимуществ непокрытых продаж внимания заслуживают:

Недостатки также есть:

Несмотря на наличие серьезных недостатков возможность непокрытых продаж все же благо для трейдеров. Что касается того, можно ли заработать на падении акций, то это может дать профит, но нужно тщательнее подходить к выбору точек входа и помнить, что при продажах риски выше чем при работе в Buy.

Резюме

Продажа акций без покрытия – отличная возможность для заработка на падении котировок ценных бумаг. Сделки такого типа сопряжены с большим риском по сравнению с лонгами, но шорты способны приносить прибыль. Базовые правила сохраняются независимо от направления торговли – нужна жесткая дисциплина, манименеджмент и обязательно использование стопов.

Брокеры не заставляют клиентов шортить, так что эту возможность стоит рассматривать как расширение торговых возможностей. Если появляются хорошие сигналы в Sell, их можно брать в работу и увеличивать за счет этого депозит.

«Получайте удовольствие. Вот так что-то открыть, узнать, сохранить, принять решение и реализовать его практически сразу. Наслаждайтесь тем, что вы делаете, на финансовых рынках много возможностей.»

Как заработать на падении котировок акций?

Содержание статьи

Есть мнение, что на растущем рынке любой трейдер может зарабатывать, а вот если рынок падает, то мало кто может использовать эту ситуацию для получения прибыли. И действительно, сильное падение акций ведущих компаний скорее воспринимается как хорошая возможность купить акции и получить прибыль в долгосрочной перспективе именно от роста.

Однако, если трейдер хочет брать от рынка всё и зарабатывать не только на росте, но также и на падении стоимости акций, стоит разобраться, как это происходит и оценить риски от такой сделки. Ведь если мы купили и цены движутся вверх, то нам все равно насколько цена вырастет — это может быть и 100%, и 200%. Если же мы продали, то потенциальный убыток может быть большим в случае сильного роста стоимости компании.

Как совершить сделку на продажу?

Естественно, сразу возникает вопрос: как можно продать то, чего у нас нет. Здесь и приходит на помощь брокерская компания, через которую трейдер имеет возможность совершать подобные операции. Кстати, у нас есть отличная статья по выбору компании для торговли.

Суть операции сводится к тому, что вы просто берете определённое количество акций у брокера в долг. Затем продаете их по текущей цене, которая есть на рынке, тем самым у вас образовывается задолженность вернуть эти акции брокеру. Это первая часть операции – открытие позиции.

Почему брокер предоставляет такую возможность?

За использование такой своеобразной услуги, как выдача акций в долг частному трейдеру, брокер берёт определенный процент. Стоимость обычно отражена в условиях торговли: чаще всего это банальная комиссия за открытие и закрытие позиции. Таким образом, брокер заработает на своей комиссии за счет предоставления акций в долг, а трейдер, в свою очередь, имеет возможность получить доход от прогнозируемого падения.

Получу ли я дивиденды за такую сделку?

Опытные трейдеры не рекомендуют продавать акции перед выплатой дивидендов. Дело в том, что акции, взятые в долг, не принесут дивидендов: их получит реальный владелец акций, который удерживает по ним длинную позицию. А трейдер, продавший акции, по сути, и заплатит владельцу эти дивиденды.

Получается, что мы не имеем возможности рассчитывать на дополнительный доход с этой операции в виде выплаты дивидендов, можно получить прибыль только за счет серьезного падения.

Есть ли риски при продаже акций?

Риски от спекулятивных операций присутствуют всегда. Есть мнение, что риск получения серьёзного убытка от короткой позиции гораздо выше, нежели риски при покупке акций.

Здесь мы действительно можем говорить о высоком риске в момент открытия сделки на продажу.Однако, как в примере с Apple, падения акций происходят, и на этом можно зарабатывать, а контроль рисков — важная часть трейдинга.

Продавать или не продавать?

В современном трейдинге мы довольно легко можем не только покупать, но и продавать акции. Даже самые перспективные компании сталкиваются с трудностями, и в этот момент стоимость компании может заметно снизиться, в результате чего трейдер, открывший сделку на продажу, может получить хорошую прибыль.

Конечно, у такой операции есть минусы в виде повышенного риска и отсутствия дивидендов. И, казалось бы, лучше дождаться завершения медвежьего рынка и войти в покупку. С другой стороны, как я говорил в начале статьи: если хочется брать от рынка всё, можно попробовать и продажи.

Андрей Гойлов

Финансовый аналитик и успешный трейдер, в торговле предпочитает высоковолатильные инструменты. Ежедневно участвует в проведении вебинаров по трейдингу и в разработке образовательных материалов компании RoboForex.

Как заработать на падении рынка

Мировой финансовый и фондовый рынок постоянно испытывает взлёты и падения, редко пребывая в состоянии кратковременного покоя. Особенно стремительно пикируют вниз котировки во время глобального экономического кризиса. Однако, как известно наша Вселенная работает на законе сохранения энергии. Так что если в одном месте что-то убывает, то в другом обязательно прибудет, причём, в таком же количестве. Поэтому зарабатывать можно не только на росте, но и на падении рынка. В этом случае говорят, в зенит восходит «медвежий» тренд, работающий по своим уникальным правилам.

В обычное время биржевые «медведи», подобно своим реальным прототипам, «давят» на котировки, стараясь всеми силами опустить стоимость активов. В кризисной ситуации рынок без постороннего вмешательства склонен к падению. Так что опытные вожаки «медвежьей стаи» чувствуют себя в пикирующем тренде как рыба в воде.

История падения рынка наглядно демонстрирует возможности получения доходов именно во время глобальных экономических кризисов. Конечно, для работы в экстремальных условиях, когда все прогнозы обесцениваются, требуется определённая смелость и находчивость. Тем не менее, зная особенности кризисного падения, можно делать перспективные инвестиции в то время, когда подавляющее большинство несёт серьёзные убытки.

Основные причины резкого падения рынка

Если речь идёт о резком падении акций конкретных компаний, то обычно причины такого тренда можно найти в регулярной финансовой отчетности. Существует ещё так называемая инсайдерская информация, позволяющая пользоваться засекреченными сведениями, например, о грядущем банкротстве. Но такие операции во всем цивилизованном мире стоят вне закона. Во всех случаях, чтобы заработать на падении рынка, большинство игроков используют так называемые короткие сделки.

Что такое короткая позиция (SHORT)

Короткая позиция – это продажа биржевых активов без покрытия их стоимости. Говоря другими словами, трейдер рассчитывает получить прибыль за счёт понижения курса валюты или акции, не владея предметом торга. Механизм работы короткой сделки следующий:

Таким образом, короткая сделка совершается в расчёте на падении стоимости актива. И чем больше будет это падение, тем выше прибыль трейдера. В период кризиса котировки некоторых позиций могут провалиться в два и более раза. Поэтому в это время short ордера становятся весьма привлекательными контрактами фондовой биржи.

Пример короткой сделки на реальных цифрах

Как видно из примера, трейдер не покупает акции в собственность для продажи, а откупает их по упавшей цене. Самое интересное, что пока короткая позиция не закрыта, на вашем балансе имеются средства от продажи актива, который вам не принадлежал. Опытные трейдеры в этом промежутке умеют правильно воспользоваться этими средствами, получая дополнительную прибыль. Однако, при таком раскладе соответственно возрастают риски крупных потерь.

«Подводные камни» коротких сделок

Вывод

Заработок на падении рынка с помощью коротких позиций – это повышенные риски, которые могут быть оправданы только в случае правильного распределения инвестиционных портфелей. Если речь идёт о торговле в период глобального кризиса с предсказуемым падением стоимости актива, то подобные ордера способны сработать в пользу трейдера. Но и в этом случае доход можно получить только при условии правильного краткосрочного прогноза, основанного на глубоком информационном и техническом мониторинге.

Уроки выживания: как торговать на падающем рынке

Эколс дает коллегам в общем-то нехитрые советы: «торговать ради хорошей сделки», а не денег, «свирепо защищать» свой капитал и оперативно реагировать на появление возможности заключить выгодную сделку. Кроме того, трейдер отмечает, что не так страшно ошибиться, как увязнуть в своей ошибке надолго.

Эколс — далеко не единственный, кто делится в интернете своим опытом выживания во время обвала на фондовом рынке. РБК изучил популярные трейдерские блоги, авторы которых рассказывают о собственных правилах торговли, позволяющих бороться со стрессом и сохранять деньги на падающем рынке. Какие уроки можно вынести из них?

«Ставьте на кон не больше 1% капитала»

Американский финансист Стивен Бернс, автор блога для трейдеров-новичков New Trader U, уделяет технике безопасности особое внимание. В своей статье «Семь шагов для выживания во время просадки» он отмечает, что трейдеры, которые гонятся за высокой доходностью, всегда должны быть готовы к падению рынка, способному съесть половину их обычного дохода.

По мнению Бернса, верный способ избежать такой ситуации — это быть умеренным и дисциплинированным и рисковать не более чем 1% своего капитала в ходе одной сделки. «Избегайте искушения вложить большую сумму для компенсации потерь. Как правило, это лишь усугубляет проблему», — пишет он.

Кроме того, Бернс советует сокращать объем сделок на 50%, если трейдер теряет деньги. «Торгуйте меньшими объемами, пока не начнется победная серия сделок», — поясняет он. Бороться с упадническими настроениями во время просадки Бернс предлагает довольно простым способом — не принимать потери близко к сердцу. «Это не ваша вина, что рынок не способствует прибыли, когда вы торгуете по вашей системе», — заявляет блогер.

«Позвольте себе испугаться»

Блог TraderFeed — настоящая находка для всех, кто интересуется психологией трейдинга. Его автор Бретт Стинбаргер, сам не чуждый торговле на фондовом рынке, рассматривает ралли и распродажи на биржах с позиций психолога, делая время от времени весьма любопытные выводы. По мнению Стинбаргера, лучшее, на что может решиться трейдер в стрессовой ситуации, — это признать свою растерянность и сказать себе: «Да, я действительно не знаю, как поступить сейчас».

Эксперт отмечает, что в этом случае растерянность становится сигналом для трейдера, что пришло время успокоиться, собирать дополнительную информацию и активнее генерировать идеи, а не принимать новые риски. «Признавая и принимая свое смятение, мы можем постоять в сторонке, пока ситуация не прояснится, и избежать тем самым значительного ущерба для своих торговых счетов», — поясняет психолог.

«Сомневаетесь — уходите в кэш»

Немецкий трейдер Оливер Тишендорф, автор блога Tischendorf Letter, не приемлет сложных решений. В своей статье он дает четкие и лаконичные рекомендации по торговле на падающем рынке. По его мнению, на этот случай существует только две эффективные стратегии: открывать короткие позиции или выходить в деньги. «Помните: если вы сомневаетесь — выходите из рынка. Идите в кэш. Кэш — это тоже позиция», — отмечает прагматичный немец.

При этом Тишендорф предостерегает трейдеров от участия в так называемом «медвежьем» ралли, когда инвесторы в надежде на скорый отскок начинают скупать по дешевке акции, от которых в панике избавились другие участники рынка. По словам финансиста, ключевая задача трейдера — это сохранить свой капитал во время падающего рынка. «Вопреки распространенному мнению, удачливые трейдеры — это не те, кто заработал больше всех на растущем рынке. Это те, кто меньше всех потерял на падающем», — говорит он.

«Всегда готовьтесь к худшему»

Независимый трейдер из Румынии Влад Губернат, автор блога JLTrader, высказывает идеи, противоречащие заветам популярной психологии о позитивном мышлении. Он призывает читателей избавиться от розовых очков и смириться с тем, что рано или поздно шторм на фондовом рынке унесет их деньги прочь. Чтобы пережить эту потерю в будущем, трейдеру нужно заранее отбросить все ложные ожидания о торговле, считает Губернат. «Если вы думаете, что просадка составит не больше 10% и будет продолжаться не более одного-двух месяцев, то вы явно вводите себя в заблуждение. Вам не стоит торговать», — пишет Влад Губернат.

Румынский трейдер убежден, что обвал рынков и сопутствующие ему убытки — это естественное явление, которое не должно ставить крест на намерении инвестора заработать на биржевой площадке. В качестве примера Губернат приводит фонд Berkshire Hathway Уоррена Баффета, акции которого с 1980 года пережили две просадки — на 37 и 50%.

«Мыслите рационально»

Стресс от потери денег на бирже проще предотвратить, чем бороться с ним постфактум, считает частный психолог Павел Волженков. Для этого трейдеру нужно задействовать рациональное мышление и постараться просчитать возможные варианты развития событий, чтобы морально быть готовым к затруднительным ситуациям, отмечает эксперт.

Главным врагом трейдера во время обвала рынка может стать чувство вины из-за потери денег клиента или семейных сбережений. В этом случае нужно осознать, что клиент знал, с какими рисками сопряжены инвестиции в фондовый рынок, и потому трейдер не может нести ответственность в одиночку, добавил Волженков.

Профессиональный трейдер и управляющий активами инвестиционной компании S.R. Solutions Роман Андреев, в свою очередь, говорит, что разумное отношение к происходящему поможет участнику торгов не только до возникновения бури, но и в самый ее разгар. «Надо помнить, что первая реакция рынка всегда чрезмерна. После нее, как правило, наблюдается отскок. Поэтому не стоит поддаваться панике и экстренно все продавать», — пояснил он. Также Андреев напоминает, что трейдер всегда должен выставлять стоп-лоссы и хеджировать свои позиции.

Если деньги все же ушли — лучше не пытаться вернуть их по горячим следам, говорит управляющий партнер финансовой компании United Traders Анатолий Радченко. Во взвинченном состоянии трейдер только усугубит свое положение. «Здесь нужна холодная голова, поэтому имеет смысл на время отвлечься от торгов», — подытожил Радченко.