Как торговать на свечном графике

Японские свечи в трейдинге — как правильно читать на графике, как торговать и проводить анализ

Японские свечи в трейдинге – популярнейший аналитический инструмент для работы с рынком. Признание он получил благодаря своей информативности, а самое главное – наглядности. Использование японского инструмента в работе позволяет трейдеру понимать рыночную психологию и составлять прогнозы поведения цен.

История появления японских свечей

Впервые о таком типе рыночного анализа заговорили в Японии четыре века назад. Все началось с реформирования торгового рынка рисовой крупы. Впервые графическое построение изобразил торговец по имени Хомма: он изобразил волатильность цены на собственный продукт, чтобы определить ее max и min значения. Постепенно все больше и больше торговцев осознавало, что такие графики – отличная основа для достаточно точного прогнозирования. Тогда и родился аналитический свечной метод — описание большого числа комбинаций с целью предсказывания потенциальных колебаний.

Амега-Бот — новейший инструмент для автоматической торговли на бирже Binance.

Напомню! Бот работает полностью в автоматическом режиме!

Что такое японские свечи простым языком

Японские свечи (Japanese Candle) – аналитический инструмент трейдера, который позволяет отразить реальное передвижение цены актива. Собственное наименование они получили за сходство со свечкой: вытянутые, с прямыми краями и характерным «хвостиком». Одна японская свеча соответствует конкретному временному интервалу. В этот временной промежуток и свершается котировочное колебание.

О чем говорят и что показывают японские свечи?

Независимо от длительности биржевой сделки, китайские свечи на бирже всегда показывают одинаковые сведения:

Японские свечи благодаря наглядности используют для поиска паттернов, которые влияют на заключение сделок при трейдинге. Их строение отражает и психологическое состояние рынка: например, характерные для тех или иных участников торговли поведенческие паттерны. Это помогает быстро и с большой достоверностью спрогнозировать, как среагирует рынок на те или иные обстоятельства.

Технический анализ в биржевом трейдинге помогает определять уровень сопротивления и уровень поддержки, причем на любом интервале времени.

Как формируются японские свечи

Строение ЯС показывает поведение всех игроков на бирже. Это позволяет трейдеру предугадать намерения других игроков. Существует три аспекта, которые прямым образом влияют на структуру каждой японской свечи.

Настроение свечи

Настроение (Candle Mood) японской свечи бывает:

Каждый из видов настроения тоже включает в себя 3 подтипа – низкое настроение, среднее и высокое. Определение «настроения» введено Лансом Бегсом.

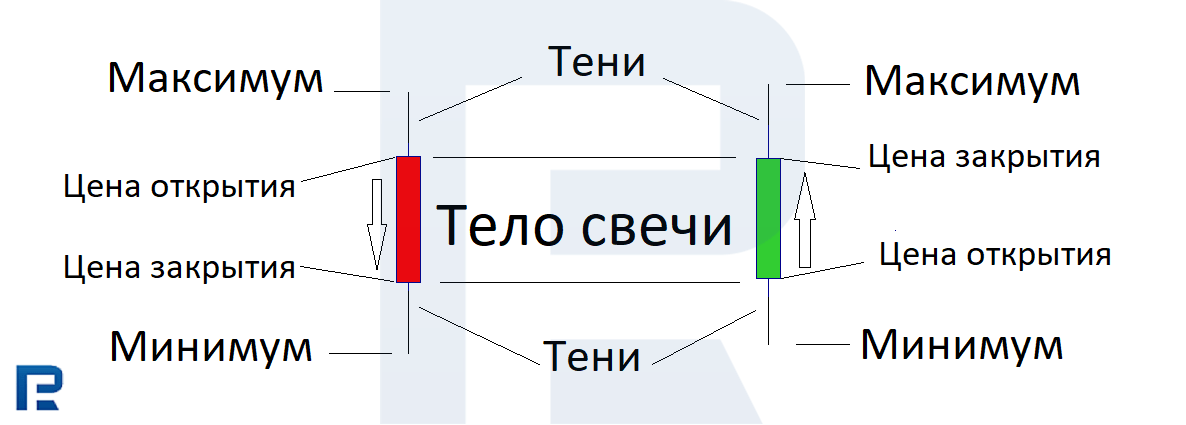

Тело свечи

Тело – самый главный параметр, на который смотрят первым. Чем больше в длину туловище японской свечи, тем значимее оказываемое медведями либо быками давление на рынок.

Не менее важный аспект – это окрас тела. Если оно белое и довольно длинное, это означает, что на нынешний момент на рынке главенствуют «быки», то есть покупатели. Если туловище черное – ситуация обратная и рынком владеют продавцы. В терминале МТ4 цветовая индикация несколько другая – медвежья ЯС – красная, бычья ЯС – зеленая.

Короткое тело говорит о скором формировании отката от тренда или же флэте. Это происходит при примерном равенстве Ask и Bid. Рынок в такой момент находится в нерешительности относительно дальнейшего котировочного направления.

Хвост свечи

Хвост – это то же, что и тень японской свечи. По-другому хвост называют фитиль. Длинный хвостик на верхней или нижней стороне (по-другому «пин-бар») характеризует изменение рыночного настроения.

Виды японских свечей

Существуют следующие разновидности свечей:

Тень свечи

Тень (хвост, фитиль) дает трейдеру много важной информации, в том числе отображает ценовой Low и Hi. Маленький фитиль внизу японской медвежьей свечи и более крупный фитиль наверху сигналят о том, что «быки» делали активные попытки протолкнуть цену наверх. Однако «медведи» смогли противостоять этому стремлению и вернули цену обратно вниз, на прежнее место.

Во время трейдинга встречается и обратная ситуация: внизу тень бычьей — крупная, вверху – небольшая. Это показывает, что «медведи» предпринимали попытки протолкнуть цену вниз, однако «быки» им этого не дали и успешно подняли ее обратно наверх.

Свечи неопределенности

Такие японские свечи создаются при равенстве Ask и Bid и невозможности предсказать, кто «возьмет верх» и в каком направлении поедет цена. При японских свечах неопределенности трейдеру надо дождаться более отчетливого рыночного индикатора.

Бычьи свечи

Бычья ЯС – это показатель доминирования покупателей («быки»). И пока их количество больше, чем количество продавцов, она останется бычьей.

Чем больше тело бычьей ЯС, тем она сильнее. Соответственно, чем оно тоньше – тем слабее.

Для успешного трейдинга не рекомендуется шортить, если сформировалась бычья ЯС. Лучше всего – выждать, когда количество приобретателей увеличится.

Медвежьи свечи

По аналогии с бычьими, медвежьи говорят о том, что в этот момент рынок под контролем продавцов. Соответственно, пока их количество перевешивает, она останется медвежьей.

Для успешного трейдинга не рекомендуется открывать длинную позицию, если сформировалась медвежья ЯС.

Модели японских свечей

Всевозможные японские модели делят на бычьи и медвежьи. Отличие между ними следующее:

Далее в статье самые распространенные комбинации японских свечей и описание сущности каждой.

Комбинации японских свечей

Рассмотрим распространенные японские комбинации в трейдинге:

Для свечных моделей, сформированных из одной-двух ЯС, характерен ряд особенностей:

Японские свечи: все секреты и нюансы

Работа со свечами в трейдинге:

Японский анализ основан на ряде базовых принципов, о которых надо знать всем, кто занимается или собирается заняться трейдингом:

Как торговать по японским свечам?

Японские свечи – это не полноценная тактика ведения торговли, а аналитический инструмент, которым надо оперировать с умом. Недостаточно просто найти комбинацию ЯС на графике. Биржевой трейдинг подразумевает применение большого количества других методов анализа в совокупности.

Для начала торговли на рынке по японским свечам трейдеру нужно знать хотя бы основные их модели. Как только новичок освоит три-четыре модели ЯС, он переходит к закреплению следующих паттернов. Теория всегда закрепляется на практике – это правило актуально не только для бирж.

Цена открытия и закрытия свечи

Если на рыночном графике трейдинга – бычья ЯС, то цена открытия во всех случаях меньше, чем закрытия. Если медвежья, наоборот, цена открытия больше, чем закрытия.

Стратегия торговли на японских свечах

В трейдинге главный элемент работы с японскими свечами – это они же сами. И стратегия торговли на японских свечах строится на нескольких методах:

Как правильно читать японские свечи на бирже, графике

Японский анализ ценового графика всегда преследует одинаковую цель – поиск схожих комбинаций (паттернов), периодически встречающихся на графиках. Паттерны состоят как из 1-2 свечей, так и из большего количества. Комбинации в трейдинге делят на модели разворота (подавляющее большинство) и модели продолжения тренда.

Изначально все свечи представлены на биржевых графиках как горизонтальная линия, т. е. Candle Mood — нейтральное. И уже от того, какая японская свеча сформируется – бычья или медвежья, трейдер поймет, кто в нынешний момент главенствует на рынке.

Если цена растет – на рынке преобладают быки, т. е. покупатели. Если цена падает – на рынке, соответственно, преобладают медведи – продавцы.

Сформированная японская свеча показывает, кто победил в противостоянии – покупатели или продавцы.

Пошаговые действия, как интерпретировать ЯС при трейдинге:

Важное правило трейдинга – ждать закрытые свечи терпеливо. Ведь рынок непредсказуем, поэтому ЯС может резко сменить собственный цвет и форму.

Японские свечи и рыночный анализ

Обобщив весь теоретический материал, можно сформулировать основные позиции, необходимые для анализа рынка и трейдинга с применением японских свечей:

Условно говоря, волатильность цены на рынке – это битва продавцов и покупателей. Если первых больше, стоимость снижается. Если больше вторых – она растет.

Плюсы и минусы свечного анализа

Каждый метод анализа рынка в трейдинге, в том числе и японский свечной, имеет свои достоинства и недостатки.

Плюсы японских свечей состоят в следующих показателях:

На самом деле никакой иной метод анализа графика в трейдинге котировок не способен должным образом конкурировать с японским способом. Даже предельная простота в визуальном оформлении ставит метод в выигрышную позицию. Японские торговцы разработали по-настоящему оптимальный инструмент для выявления актуального настроения на рынке и его изменений. А в этом и состоит сущность самого трейдинга.

Если говорить о недостатках ЯС, то это трудность в освоении. Этот японский метод анализа довольно сложный, поэтому часто начинающие трейдеры тратят значительное время на его изучение и дальнейшее практическое применение.

Среди недостатков находится еще один – японский метод не подходит для трейдинга с короткими таймфреймами на Форексе (меньше М30 – тридцатиминутного).

Примеры торговли на бирже

Как только трейдер овладеет теоретическими основами ЯС в трейдинге, изучит их модели и научится их различать, тогда и можно начать торговлю. Надо помнить, что свечная комбинация не является самостоятельным инструментом торговли. Игроку надо учитывать контекст всего биржевого графика. Не стоит забывать и об инструментах фиксации убытка и контроля рисков.

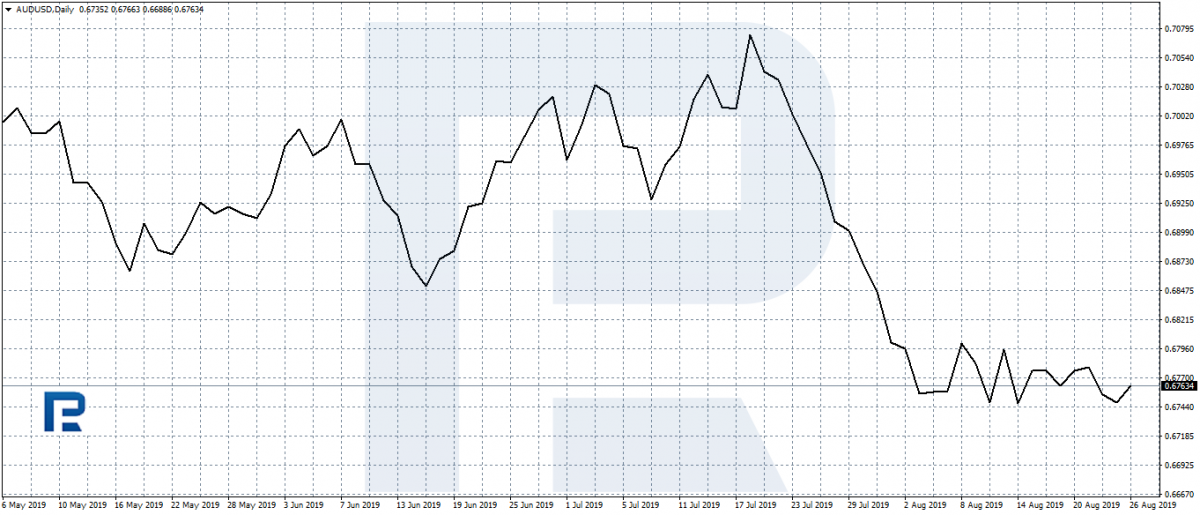

Пример торговли на валютной бирже Форекс с использованием ЯС на конкретном примере:

Подведение итогов

Японские свечи – продвинутый и эффективный инструмент трейдера. Но надо понимать, что торговать с его помощью можно только в комплексе с другими аналитическими инструментами. Не столь важно досконально заучивать все свечные комбинации, главное – научиться мыслить нестандартно.

Обобщение о главных моментах в статье:

Как анализировать рынок с помощью японских свечей

Если вы только пришли на фондовый рынок, возможно, впервые открыли торговую программу и теперь пристально смотрите на какой-нибудь график, то этот материал для вас. Как правило, в любой торговой программе доступны три вида этих самых графиков: линейный, график баров и график японских свечей. Какой из них выбрать для прогнозирования движения цены?

Линейный график (№2) строится только по ценам закрытия (или открытия/ максимумам/ минимумам), что не дает нам представления о движении цен внутри дня (если график дневной). График баров (№3) содержит цены открытия/закрытия и максимумы/минимумы внутри дня, однако при беглом взгляде весь график превращается в поле с огромным количеством вертикальных линий с короткими поперечными черточками.

По мнению абсолютного большинства экспертов, наиболее удобным графиком можно назвать «японские свечи» — именно он показывает не только направление движения, но и настроение игроков в отдельно взятый период времени.

Рис.1: Графики цен золота (японские свечи, линейный, график баров)

Японские свечи как инструмент технического анализа был изобретен раньше остальных, но широкое применение получил не сразу. По названию легко догадаться, что «родиной» стала Япония: местные торговцы рисом пользовались этим методом уже в 18 веке. Однако в силу географической удаленности и закрытости страны от внешних «посетителей» популярность данный вид графика приобрел гораздо позднее, когда в Европе и США уже активно кипела биржевая жизнь.

Что скрывается за свечным графиком

Свеча образуется из 4-х цен: открытия, закрытия, максимума и минимума за определенный период времени. Если взять таймфрейм минуту, то каждая свеча будет обозначать движение цены внутри этой минуты, если час — внутри часа, если день — внутри дня. Расстояние между ценой открытия и закрытия составляет «тело» свечи, а хвостики показывают, до каких минимумов и максимумов доходила цена. Если цена открытия была выше, чем цена закрытия, то свеча будет черного цвета; и наоборот: если цена открытия ниже цены закрытия, то и свеча будет белого цвета. Получается, что свечи — это, по сути, психология рынка, они наиболее точно отражают страхи и надежды его участников.

Графики японских свечей сами по себе представляют ценность для анализа: образующиеся модели интерпретируются, как модели разворота или продолжения тенденции. Также важно понимать: каждая отдельная свеча или комбинация свечей является лишь способом изображения действий и настроений всех участников торгов за выбранный нами период (день/неделя/месяц и т.д.). Факт заключается в том, что человеческое поведение довольно шаблонно в одинаковых ситуациях, и именно поэтому различные методы анализа графиков столь популярны у инвесторов и трейдеров.

Взглянув лишь на одну или несколько свечей, «подкованный» зритель может легко понять, настроен рынок на рост или падение, смену текущего тренда или его продолжение, увеличение импульса движения или его затухание. Да и какие поэтические названия у этих моделей: «утренняя и вечерняя звезды», «темная накрывающая туча», «три вороны» и т.д.

Рис.3: Модели на свечном графике

Как это работает?

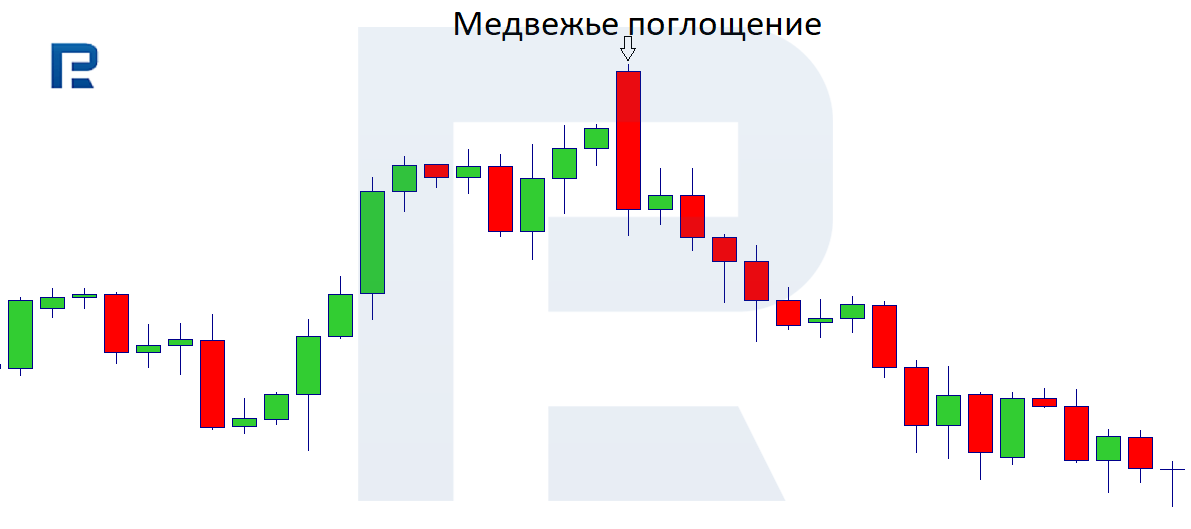

Приведем пример, как по японским свечам можно прогнозировать поведение рынка. Так, одной из базовых моделей разворота текущего тренда можно назвать модель «Поглощение». Ценность таких базовых моделей заключается не столь в математическом ожидании или вероятности того или иного исхода, сколь в наглядной иллюстрации того, какое настроение преобладает на рынке.

Рис.4: Модель «Поглощение»

После того как рынок падал, текущий день открылся ниже закрытия дня предыдущего. Однако затем последовал рост в течение всего дня, который перекрыл весь торговый диапазон предшествующей свечи. Есть веские основания полагать, что в силу каких-то причин большинство участников решилось на покупки, несмотря на падение последних нескольких дней. Соответственно делаем вывод, что время для покупок по низким ценам вполне подходящее.

Заключение

Подробнее про анализ ценовых графиков можно почитать, например, в книгах Стива Нисона. Написанные автором «учебники», безусловно, станут полезными как начинающему инвестору, так и опытному трейдеру.

Важно понимать, что поведение отдельных участников торгов складывается в общее движение рынка, которое можно «читать» с помощью графиков японских свечей и их базовых моделей. Следовательно, ваши оптимальные инвестиционные решения будут подкреплены максимально эффективными моментами входа или выхода из позиции, что значительно улучшит финансовый результат.

БКС Экспресс

Последние новости

Рекомендованные новости

Итоги торгов. Рост продолжается, Газпром снова в лидерах

Запасы нефти в США за неделю снизились на 4,7 млн барр

Что по-настоящему защищает от инфляции. И это не золото

Российские акции. Лидеры в каждом секторе в 2022

Доходности по вкладам продолжают расти. Когда будет разворот

Что происходит с ценами на газ. Какие последствия

Делистинг без выкупа акций. Что это значит для тех, кто инвестирует в Китай

Илон Маск закончил продажу акций Tesla. Что дальше

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Свечной анализ: 24 основных свечных паттерна

Содержание статьи

На всех финансовых рынках цена любого актива показана в виде графиков, которые постоянно меняются в течение торговой сессии в зависимости от спроса и предложения. Свечной анализ используется для прогнозирования будущего направления движения цены.

Что представляет собой свеча?

У свечи есть три основных параметра:

Перед тем, как начать торговать, важно ознакомиться с основами свечных моделей и узнать, как они могут информировать вас о ваших решениях.

Для того, чтобы в этом разобраться, начнем с рассмотрения различных видов графиков.

Виды графиков

Линейный график

Линейный график представляет собой кривую линию и отображает, как правило, цену закрытия на определенный момент (таймфрейм).

График баров

График японских свечей

График японских свечей отображается в виде прямоугольника и двух хвостов снизу и сверху. Так же, как и бары, отражают четыре цены:

Далее мы подробно разберем японские свечи: как они формируются, разберем названия, типы свечей и свечные комбинации.

Как было сказано выше у График японских свечей – цена открытия, минимальное значение, максимальное значение и цена закрытия.

Виды японских свечей

У некоторых свечей могут отсутствовать тени или тело или может быть только одна тень. По этим факторам японские свечи разделяют на:

В зависимости от места формирования японских свечей несмотря на то, что они похожи, название будет отличаться. При этом есть свечные паттерны, названия которых не зависят от места их формирования. По этим параметрам их можно разделить на несколько групп:

Рассмотрим самые популярные и наиболее простые в определении графические модели (паттерны).

Виды паттернов в свечном анализе

Свечи, сформированные на вершине тенденции

Теперь давайте рассмотрим все вышеперечисленные паттерны с описанием условий формирования и графиками.

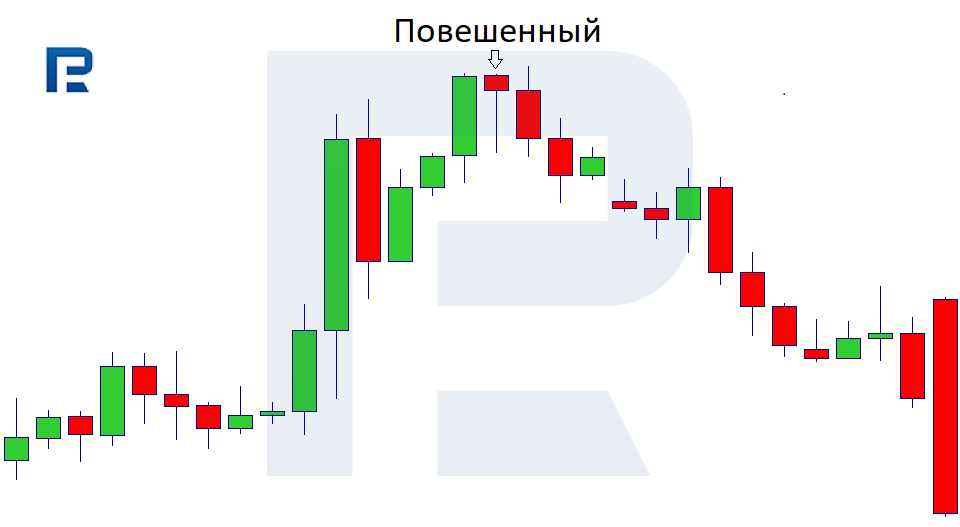

Свечным паттернам, сформированным на вершине тенденции как, правило предшествует продолжительное направленное движение вверх.

Паттерн «Падающая звезда»

Маленькое тело свечи и одна длинная тень в направлении тенденции. Вторая тень очень маленькая либо отсутствует.

Паттерн Повешенный (висельник)

Маленькое тело и одна длинная тень направлена вниз (против направления тенденции). Вторая тень очень маленькая или отсутствует.

Паттерн Медвежье поглощение

Свеча больше предыдущей по размеру и полностью ее перекрывает. Тени в данном случае имеют второстепенную роль. Как видно из названия свеча которая называется «Медвежье поглощение» должна быть противоположенного цвета по сравнению с предыдущей свечей.

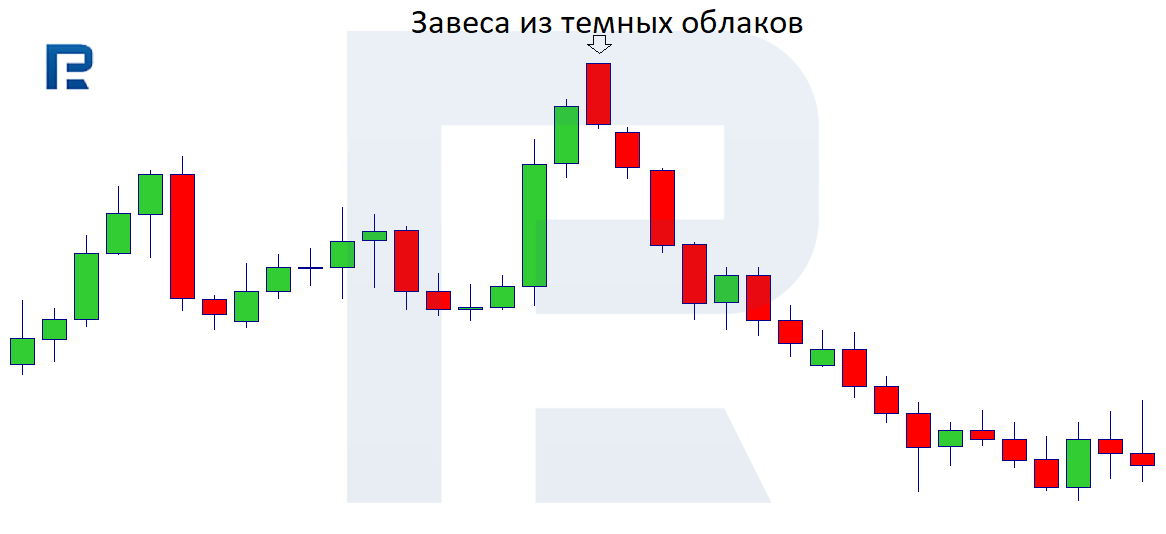

Паттерн Завеса из темных облаков

Медвежья свеча открывается с разрывом (гэпом) и закрываясь перекрывает гэп, частично поглощая предыдущую свечу.

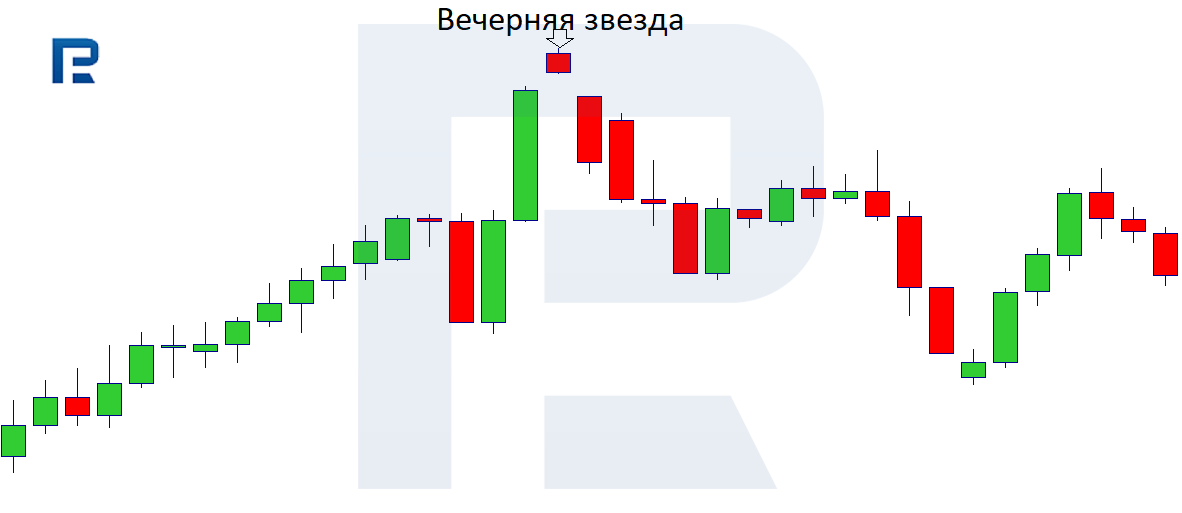

Паттерн Вечерняя звезда

Данный паттерн сформирован тремя свечами. Крайние свечи имеют большое тело, средняя свеча «Вечерняя звезда» имеет небольшое тело, открывается и закрывается с гэпом.

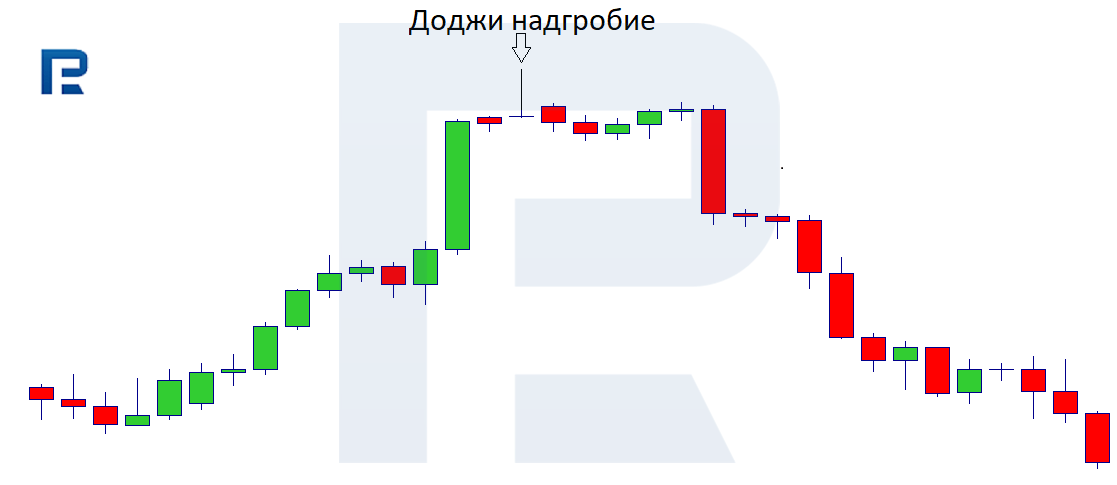

Паттерн Доджи надгробие

У свечи полностью отсутствует тело (цена открытия и закрытия находятся на одном уровне) или оно очень маленькое, при этом нижняя тень также отсутствует.

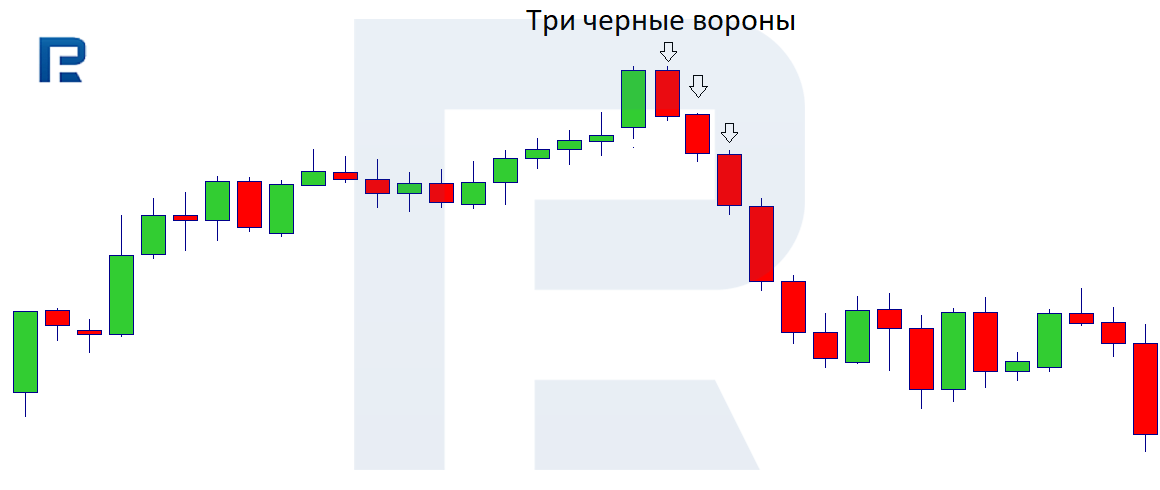

Паттерн Три черные вороны

Три свечи с большими телами, направленные против основного тренда, расположенные на вершине восходящей тенденции.

Теперь рассмотрим свечные модели, которые формируются у основания тенденции. Как правило, их формированию также предшествует значительное движение цены, только на этот раз вниз.

Свечи, сформированные в основании тенденции

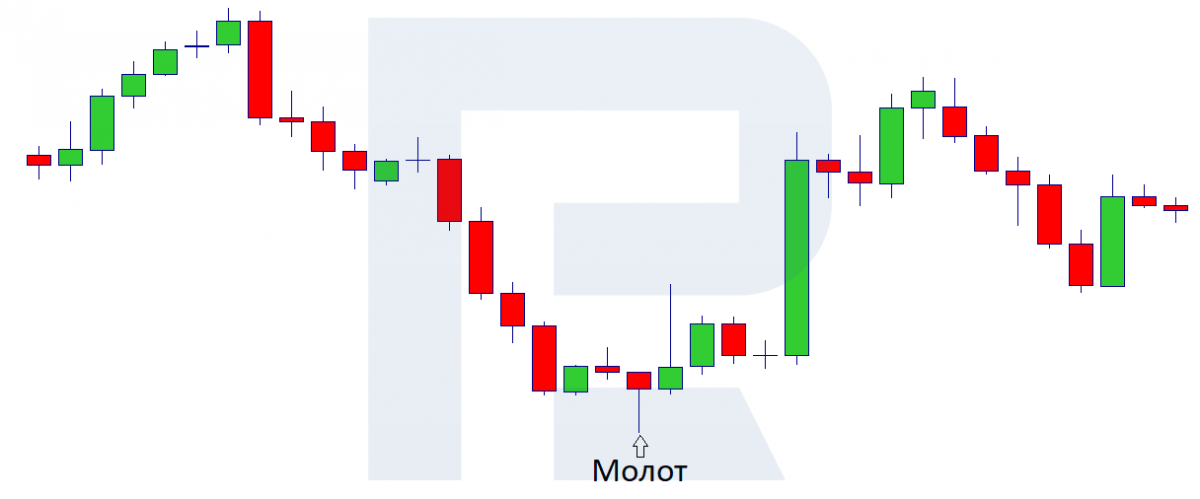

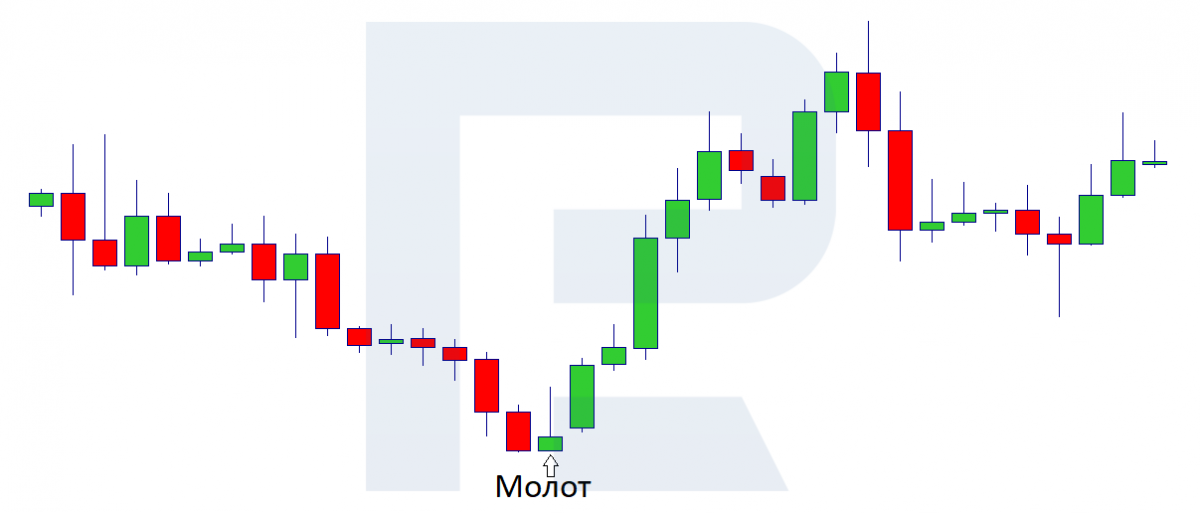

Паттерн Молот

Имеет небольшое тело и тень направленную в сторону тенденции, в данном случае вниз. Вторая тень либо маленькая, либо отсутствует. «Молот» похож на свечу «Повешенный» с той лишь разницей что он формируется у основания тренда.

Паттерн Перевернутый молот

Маленькое тело свечи и одна длинная тень, направленная против общей тенденции. Вторая тень, как правило, очень маленькая либо отсутствует. «Перевернутый молот» похож на «Падающую звезду» только формируется у основания тенденции.

Паттерн Бычье поглощение

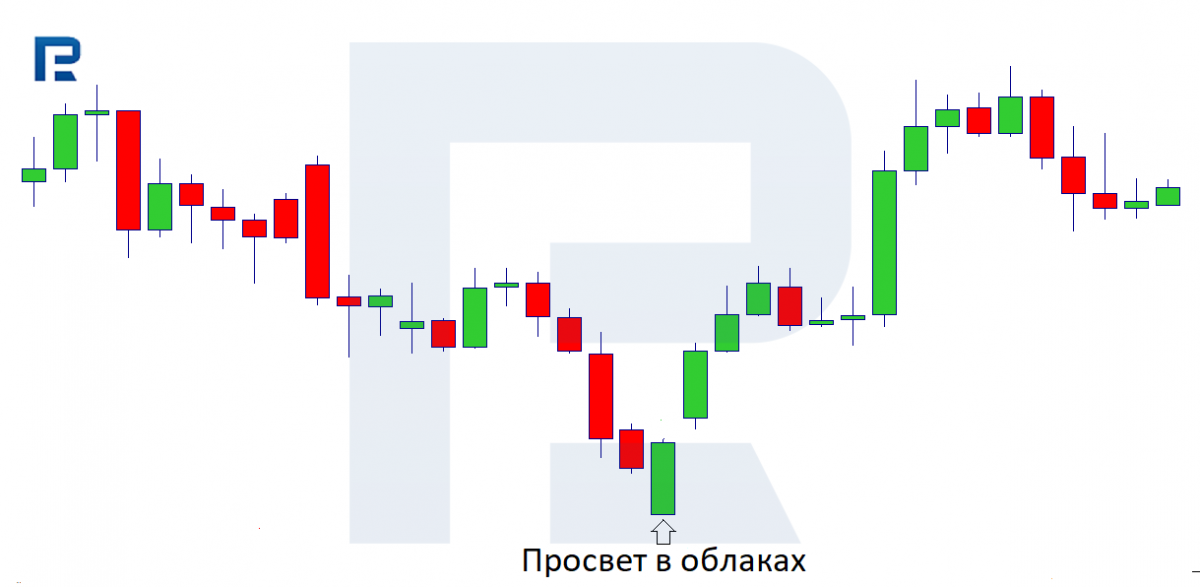

Паттерн Просвет в облаках

Открытие свечи происходит с гэпом вниз, после чего разрыв перекрывается с частичным поглощением предыдущей свечи. Закрытие свечи должно быть выше середины предыдущей свечи. Нижняя тень отсутствует или очень маленькая.

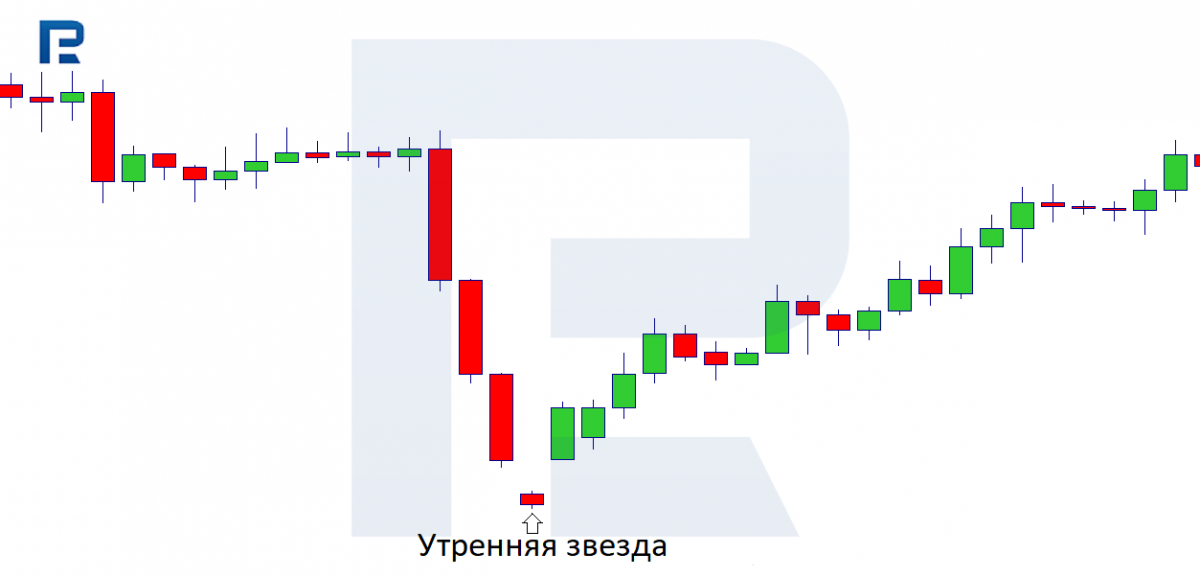

Паттерн Утренняя звезда

Крайние свечи с большими телами, средняя свеча с маленьким телом открыта и закрыта с разрывом. Цвет свечи не имеет значения.

Паттерн Три белых солдата

После снижения у основания тенденции формируются подряд три свечи с большими телами направленные против основного тренда (восходящие свечи).

Теперь познакомимся с паттернами, появление которых на графиках предвещает продолжение существующей тенденции.

Свечные модели продолжения тренда

Обычно эти свечные комбинации формируют коррекцию основного тренда и состоят из нескольких свечей.

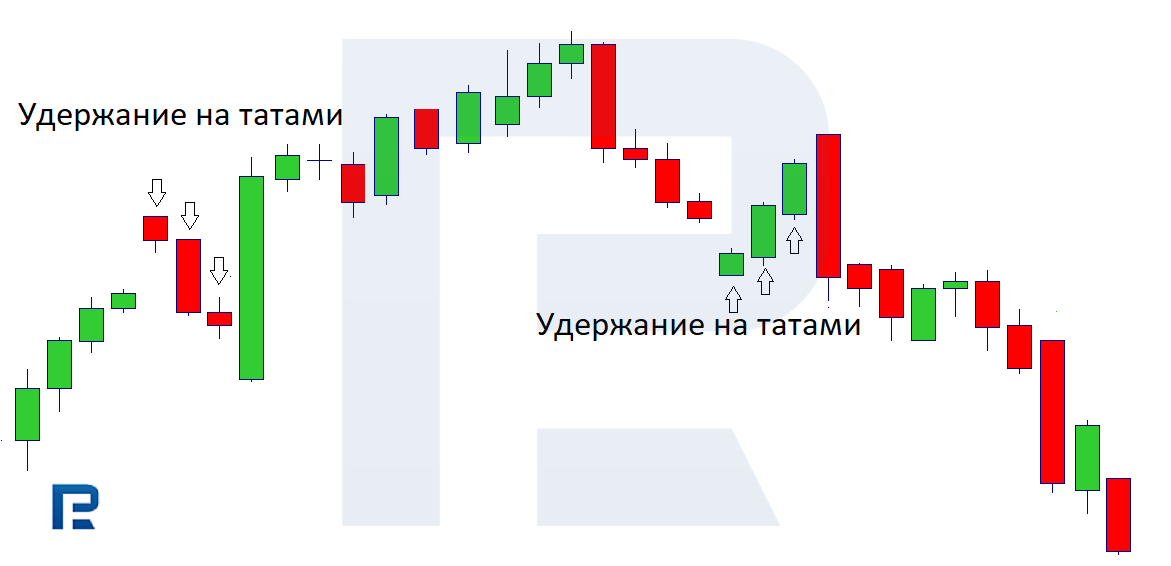

Паттерн Удержание на татами

Коррекция из трех свечей, первая свеча открывается с гэпом две следующие полностью перекрывают разрыв. Четвертая свеча поглощает предыдущие и закрывается на новом максимуме/минимуме. Как правило, данная свечная комбинация формируется в середине тенденции и в некоторых случаях дает ложный сигнал на разворот.

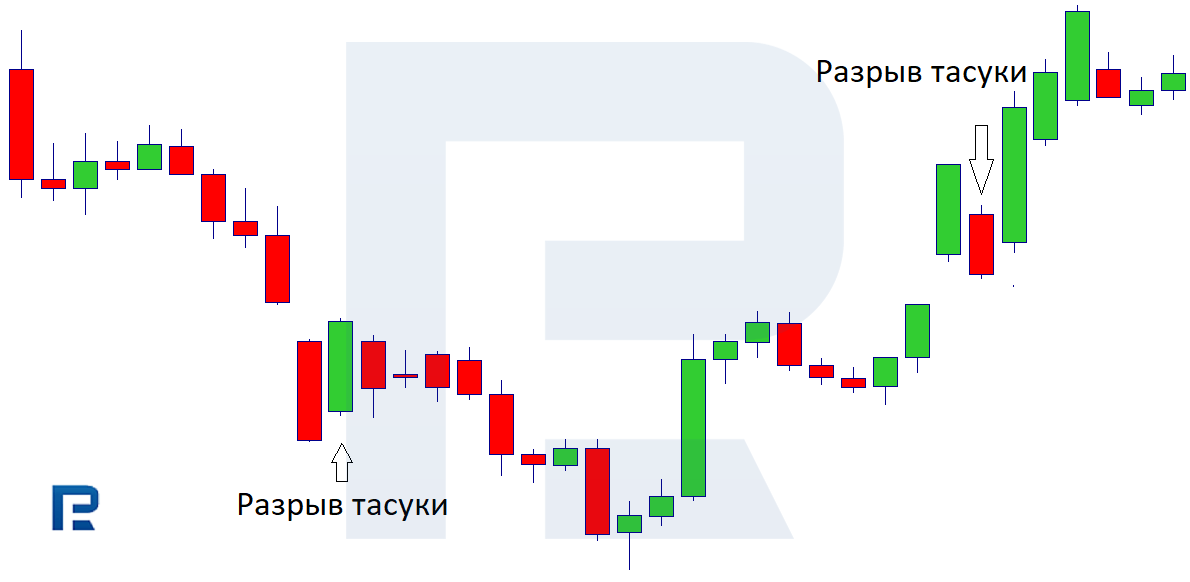

Паттерн Разрыв Тасуки

После формирования ценового разрыва цена совершает незначительную коррекцию свечей противоположенного цвета и частично перекрывает гэп. Далее продолжается существующая тенденция.

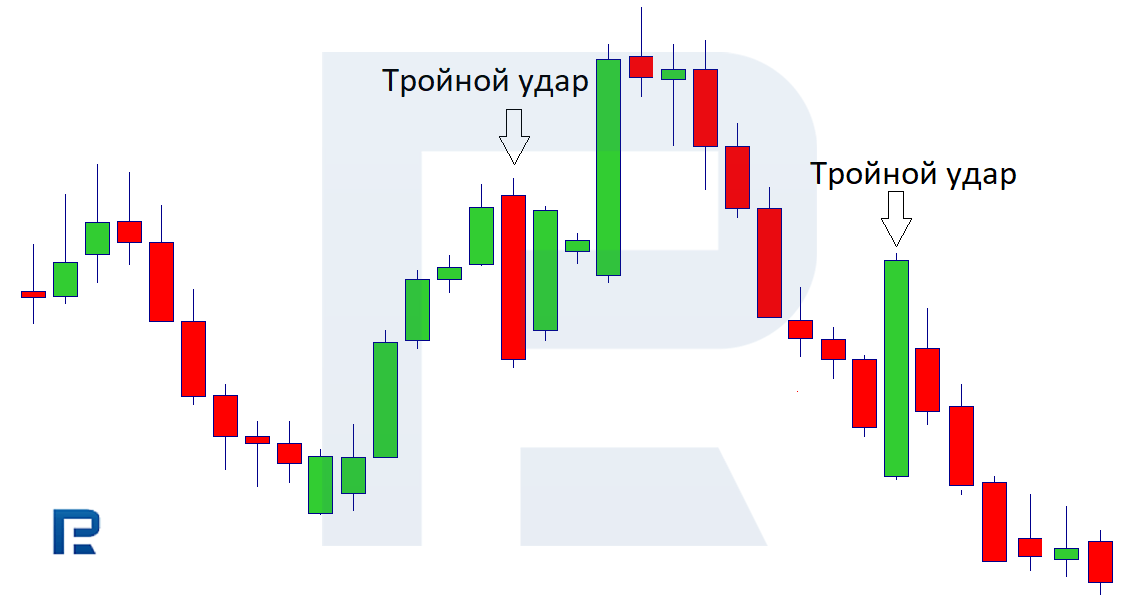

Паттерн Тройной удар

Свечная комбинация также состоит из нескольких свечей. После продолжительного направленного движения цена совершает откат одной большой свечей, которая своим телом поглощает три предыдущие свечи.

Далее рассмотрим паттерны, которые имеют одинаковое название, при формировании на вершине тренда и у основания.

Графические модели у основания и на вершине с одинаковым названием

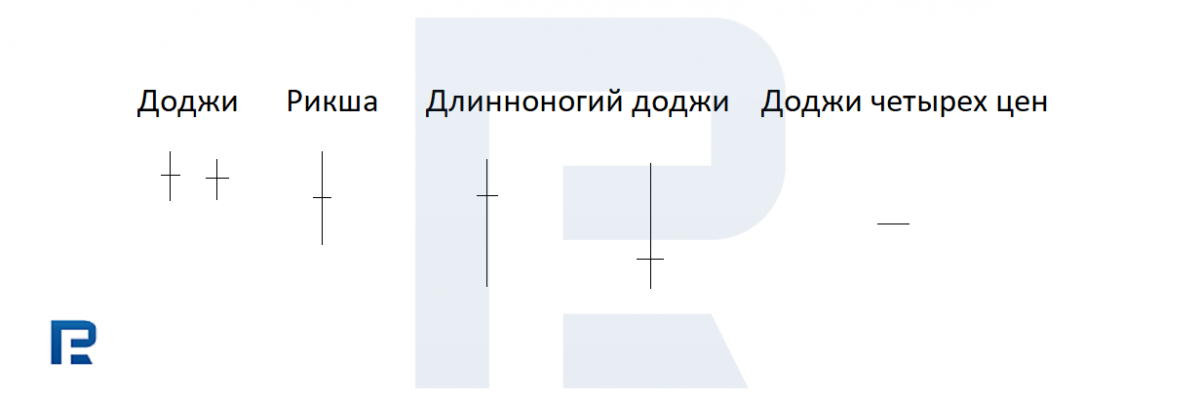

Паттерн Доджи

Имеет небольшие тени.

Паттерн Рикша

Длинные тени и тело расположено посередине (симметрично).

Паттерн Длинноногий Доджи

Длинные тени при этом тело расположено ближе либо к максимальному значению, либо к минимальному (не симметрично).

Паттерн Доджи четырех цен

Цена открытия, закрытия, максимум и минимум находятся на одном месте.

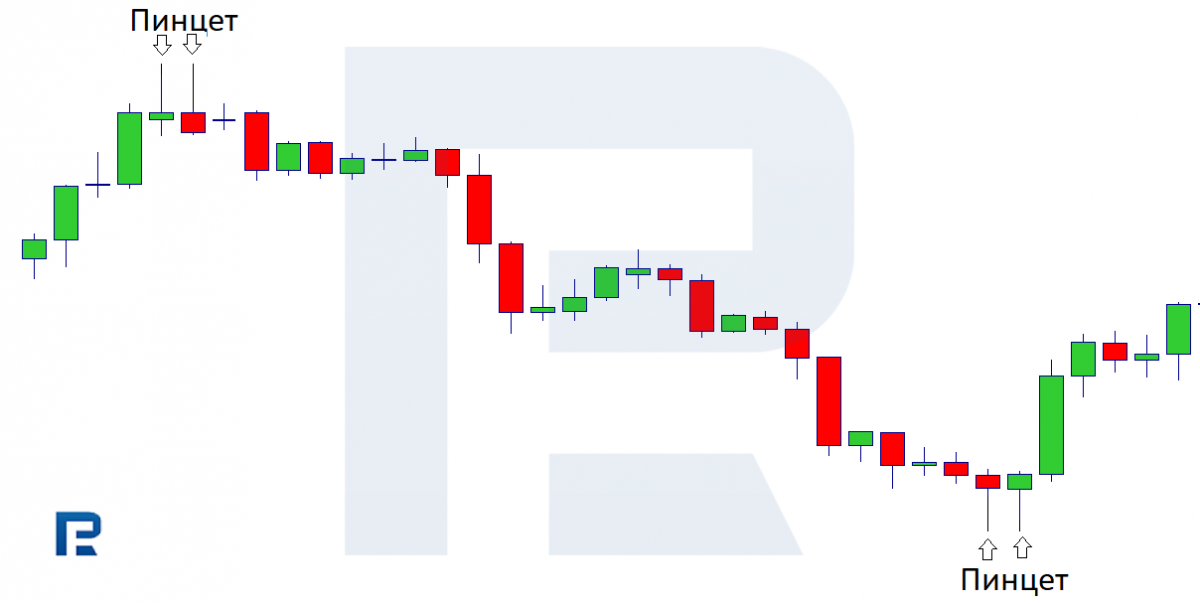

Паттерн Пинцет

Две свечи, имеющие примерно одинаковый размер тел при этом очень длинные тени, максимальные или минимальные значения которых совпадают (в зависимости от места формирования). Тела свечей противоположенного цвета.

Паттерн Харами

Тело второй свечи полностью прячется внутри предыдущей включая тени. Чем больше разница между размером тел свечей, тем более сильным можно считать разворотный сигнал. Сюда же можно отнести паттерн «Крест харами» только вместо обычной маленькой свечи будет Доджи.

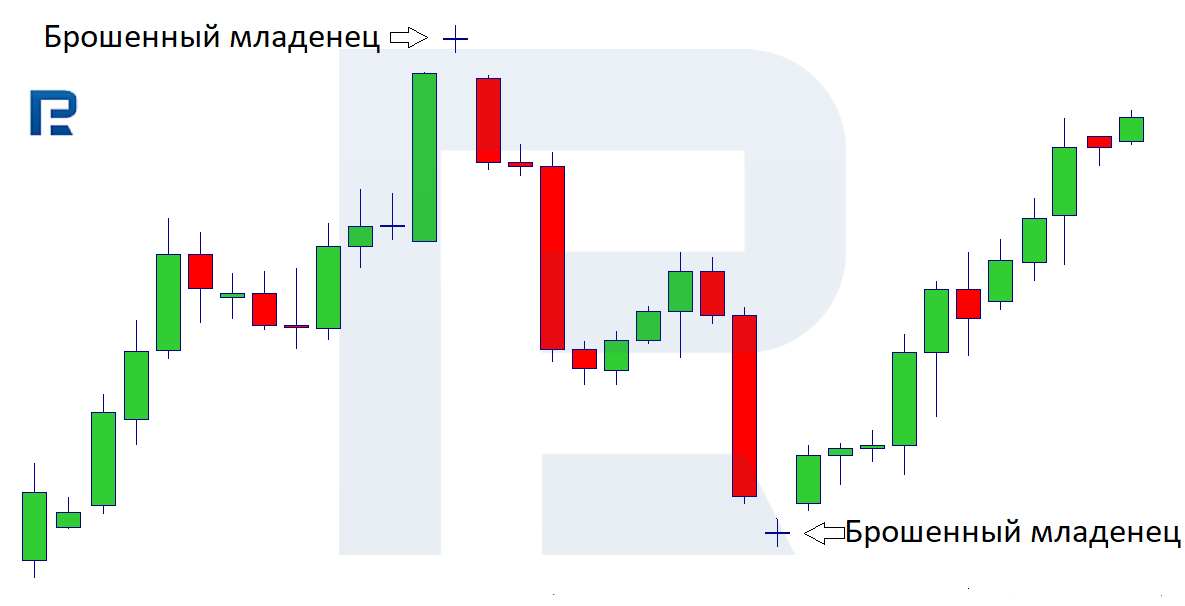

Паттерн Брошенный младенец

Доджи сформированный с разрывом (гэпом). Усилением модели будут два условия, первая свеча перед доджи растущая следующая после, доджи свеча падающая. На нисходящей тенденции наоборот.

Заключение

Охватить все свечные комбинации в рамках одной статьи достаточно сложно. Свечной анализ на финансовых рынках используется очень давно и наблюдая за графиками участники рынка, делают свои заключения и возможно они не совпадают с теми наблюдениями, которые были сделаны на заре анализа по японским свечам. Нет пределу совершенства в развитии. С одной стороны японские свечи и их формации могут на первый взгляд показаться достаточно сложными, но разобравшись во всем, это станет сильным инструментом в ваших прогнозах движения цены.

Максим Артёмов

Работает на рынке Forex с 2009 года, торгует также на фондовом рынке. Регулярно принимает участие в вебинарах RoboForex, рассчитанных на клиентов с любым уровнем торгового опыта.