Как торговать на бирже стратегии

Стратегия торговли на бирже

Что ищет инвестор (трейдер)

Я объединил инвесторов и трейдеров, так как у них одна цель – получение прибыли. Способы, конечно, разные, но у них есть места промежных смежных прямой ведущей к цели.

Стоит объясниться как я вижу инвесторов и трейдеров, их сходства и различия. Прежде всего хочу, чтобы мы все имели ввиду одно и то же, поэтому сообщу, что все трейдеры являются инвесторами, но не все инвесторы являются трейдерами.

Трейдер – это частный случай инвесторов © Виктор Петров

Фокальная точка

Один из известных экономистов 20 века – Джон Мейнард Кейнс, объяснял поведение фондового рынка сравнивая его с популярным газетным конкурсом. Рассказывать его, конечно же, я не буду, поэтому приведу пример:

Представьте конкурс красоты. Стоят в купальниках девахи, все одинаково красивы. А теперь вам нужно выбрать ту, которую выберет большинство. На какой из них остановить свой выбор? Есть теория, по которой каждая в отдельность вам будет нравится и все будут желанны, но собрав всех вместе, взгляд выберет только одну. Это, конечно, не означает, что к ней нельзя забрать ещё вон ту и вот эту, но «самая-самая» будет одна.

Проблема в том, что нам нужно решить не за себя, нам нужно понять какую выберет толпа. Может вон ту одноглазую, или эту – беззубую… Важно выяснить, какая из них окажется фокальной точкой, за которую проголосует народ.

На этом примере показываются ценные бумаги на бирже. Где так же нужно выбрать ту бумагу, которую захочет в недалёком будущем купить толпа (или, как вариант, захочет скоро избавиться). Но как понять, что захочет купить толпа?

Эксперимент 2/3. Рациональность толпы.

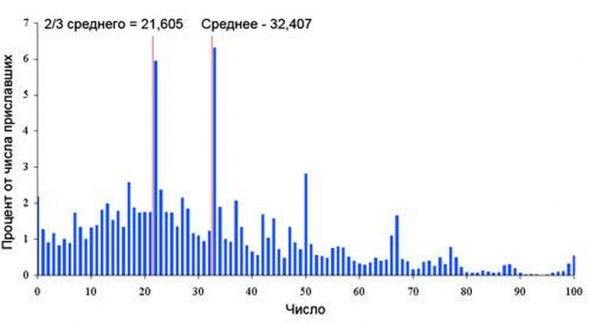

Одна из газет провела эксперимент. Читателей попросили назвать цифру от 0 до 100, но такую, которая будет равна 2/3 от среднего числа, названного всеми участниками. Подробности в ссылке выше, а вкратце:

А) находились люди, кто умудрялся называть цифры от 68 до 100. Но смысла в этом нет. Так как если все назовут «100», то средняя будет 100, но 2/3 от 100 будет 66,6(6), а значит, называть цифру выше 67 нет смысла.

Б) Если смысла называть цифру выше 67 нет, то, скорее всего, будут называть от 0 до 67. Где средняя будет 34, а 2/3 от средней будет 22,6(6)

В) этот и последующие варианты – это просто дальнейший путь до самого рационального, в данном случае, числа 0.

По сути, если все люди были бы идеально рациональны, то все называли бы цифру 0 и на этом бы разошлись. Но в итоге получилось вот что:

Средним числом оказалось 32,407, а 2/3 от него 21,605. Значит ближайший правильный ответ был 22. Это затрагивает некую бесконечность.

Необъятность мышлений

Мы не можем назвать точное количество участников биржи (а оно есть). Мы пытаемся понять, что подумают те, кто будет думать как я, после того как подумают, что я об этом подумал… Охренеть.

Бесконечное размышление о возможных ответных действиях, которых может и не быть, заставят нас выдернуть последние волосья. Это нам не отель Гильберта, где бесконечное количество номеров. У нас время ограничено и нет возможности бескрайне оттягивать подтяжки, ведь всех не переучтёшь.

Нужно понять, какая из ценных бумаг будет выбрана толпой как фокальная точка. Какие акции подлежат интересу инвестора к покупке? Взглянем ещё раз на картинку распределения выше, какова «средняя ступень рациональности»? Больше всего – это 2 и 3 ступени. Но это благодаря хвосту 68+ (и я не о пенсионном возрасте).

Акции различных компаний имеют разную степень спроса на разных временных отрезках, где влияют и отчёты, и действия менеджмента, и смена административного персонала высшего звена, и катаклизмы (аварии), а так же зазевавшийся трейдер спутавший кнопки.

Что выберут другие инвесторы

Как нам понять, что выберут инвесторы? Они тянутся к хайпам, к надёжности, к круглым цифрам. Это можно соотнести с экспериментом, где предлагалось выяснить сколько настройщиков пианино в городе. Как бы вы ответили на этот вопрос? Сколько настройщиков в, например, Москве или Сызрани? А сколько в Сургуте?

Для начала, нам нужно всего-навсего прикинуть какое среднее количество пианино в семьях у наших знакомых, родственников и соседей. Далее находим данные о количестве жителей города и делим на среднее количество человек в семье. Эти данные дают нам среднее количество пианино в городе.

Теперь мы узнаём требуемое время для настройки одного пианино, после выясняем количество настроек для одного мастера(настройщика) в день, с учётом дороги. Выясняем среднюю потребность в настройке пианино (периодичность). А дальше уже получаем примерное количество настройщиков, где цифра будет близка к правильному ответу.

Как пользоваться стратегией

Предлагаю рассмотреть на примере Сургутнефтегаза.

Посмотрите на сегодняшних инвесторов. Кто они? Что они умеют и чего хотят на бирже? Вот график котировок Сургутпреф:

Мы тут с одним хорошим человеком списались по почте, и он думает: покупать или продавать?

Каких инвесторов приходит на биржу больше, те, кто тянется за дивидендами или тех, кто желает получить мимолётную выгоду?

Статистика количества россиян, имеющих счета на московской бирже:

Тут слегка непонятна информация по последнему году. Вот она:

Получается, количество новых счетов за 1 квартал 2021 года увеличился на 25%. Нехилый рост.

Если глянуть с 2019 года, то всего за 15 месяцев, количество счетов увеличилось в 2.84 раза! Вдумайтесь! Насколько вся эта толпа людей знает о рынке меньше, чем вы (но не все).

Что все эти инвесторы-новички будут думать, когда увидят растущие акции сургутпрефа, с ближайшими дивидендами, создающие «доходность» 14,6%? Рискну предположить, что они захотят купить. Но есть ещё вопрос: сколько хотят купить?

Мы знаем о гэпе, а они даже если и не знают, то догадываются. Но это не точно. Часто гэпы меньше суммы дивидендов. Но мы то знаем, что в случае Сургутпрефов будет как раз другая ситуация (или нет?). Но насколько велика вероятность дальнейшего роста Сургутпрефов?

Как вам 68% вероятность роста на 8% за 5-6 недель?

Что если нефть вырастит на 5%? Не можно ли будет повысить эту вероятность до 70-74%?

А что если снизить ожидания роста до 5% за 1,5 месяца? Можем ли мы позволить себе добавить к вероятности ещё 4%? При вероятности 78% уже не так и страшновато. Правда?

После проработки позитива. Мы так же должны проработать негатив, отбросив «проработанные» хорошие новости и варианты. Что если инвесторы испугаются гэпа и 14,6% им покажется малым «вознаграждением за риск»?

Стоит ли останавливать свой взор на акциях Сургутнефтегаз преф, как имеющих фокальную точку? К чему будет приковано внимание толпы?

Заинтересовавшимся, но еще не вляпавшимся – краткий ликбез про трейдинг.

Предисловие

Пишу, в первую очередь, для своей дочери, которая увидела предложение от Сбера в мобильном приложении Сбера по покупке акций Сбера и рекламное обещание заработка на этом, и задала мне простой вопрос – «почему бы не купить и не заработать?». Поэтому, когда будете комментировать, пожалуйста, учтите, что это будет читать молодая девушка, которая ничего не знает о трейдинге и инвестициях. Также данный пост будет полезен всем тем, кто просто интересуется, но ничего еще не знает про реалии трейдинга.

Я не буду касаться экзотических видов торговли и инструментов (алго- и высокочастотный роботрейдинг, опционы, депозитарные расписки, арбитраж и др.), а лишь классические виды торговли и инструменты. Это не учебное пособие и не советы про трейдинг, а просто краткий ликбез для общего понимания.

Сразу отмечу мою личную позицию – я настоятельно никому не рекомендую связываться с любой разновидностью трейдинга без фундаментальной подготовки. Даже простое инвестиционное «купить и держать» требует некой базовой подготовки инвестора к реалиям, и далеко не каждый образованный финансовый консультант способен обеспечить безопасность и эффективность инвестирования своего клиента. Думать надо всегда своей головой! Поэтому, если после прочтения всего ниженаписанного будет очень сильное желание «попробовать», тогда надо будет начать с чтения нескольких книг про интересующий вид трейдинга или инвестирования, анализа и управления капиталом из ТОП-100 книг, которые удачно расположены в соответствующем разделе Смарт-Лаб.

Термины и определения

Инструменты для трейдинга

Самыми распространенными инструментами для трейдинга (базовыми активами) являются акции и облигации, далее по популярности идут валюты и отдельным направлением – товары.

Еще стоит упомянуть расчетные фьючерсы на биржевые индексы, которые также являются популярным и удобным инструментом для спекуляций и хеджирования.

Рынки для трейдинга

Разновидности трейдинга

В общем плане можно обозначить 4 вида торговли на фондовом рынке:

Опытные трейдеры, как правило, совмещают позиционную и инвестиционную торговлю в своей торговой системе, но это уже уровень профессионала со стажем, что помимо опыта подразумевает и существенный размер депозита (от десяти млн руб).

Риск менеджмент трейдера

Ключевой аспект трейдинга – это разработка системы риск-менеджмента под каждый вид торговли, рынок и вид инструмента. Есть одна аксиома – трейдер может управлять (читай — контролировать) только своими рисками, но не доходами. В торговом терминале можно построить миллион графиков, подключить автоматическую аналитику, использовать 100500 фильтров и индикаторов, но в итоге единственное, на чем следует фокусировать свое внимание – это на рисках каждой сделки, так как, по факту, трейдер ничего другого контролировать не может. Только риски. Поэтому выходить на рынок живыми деньгами можно только после разработки собственной системы управления рисками и выработки жесткой дисциплины соблюдения этих параметров (про дисциплину скажу отдельно ниже).

Сам по себе риск-менеджмент (РМ) нужен не для минимизации потерь трейдера при ошибочных сделках (типа срабатывания СТОП), а для сохранения депозита. То есть правила РМ позволяют сохранить то, что было нажито непосильным трудом, но никак не гарантируют прибыль торговой системы трейдера.

Система РМ выставляет различные параметры для контроля рисков в торговой системе, такие как: лимит на убыток при входе в сделку, лимит на размер позиции, лимит на дневной убыток и т.д. Например, при скальпинге могут быть такие параметры:

Для других инструментов и стилей торговли нужно выставлять другие параметры рисков. При этом важным разделом системы РМ являются общие лимиты трейдера, такие как лимит убытка в день, лимит убытка в неделю, лимит просадки в сделке, лимит на суммарный размер позиций, лимит на количество сделок в единицу времени, правила вывода прибыли и т.д.

Рабочий график трейдера

Рабочее место трейдера должно обеспечивать не только комфортную работу, но и надежную работу с учетом особенностей вида торговли (например, для интрадея: высоконадежное подключение к серверу брокера, достаточная площадь для визуализации анализируемой информации, высококачественные манипуляторы для ввода информации, резервированное электрообеспечение терминала).

Вне зависимости от итогов торгового дня трейдер должен четко соблюдать рабочий распорядок и переключаться на иные виды активностей, но никак не пытаться «доторговать до плана» или «отбить убытки».

Рабочий распорядок трейдера является частью торговой системы трейдера.

Дисциплина трейдера

Отдельно хочу сказать пару слов про дисциплину трейдера — никакие правила управления рисками не спасут депозит, если трейдер не умеет три вещи на уровне безусловных рефлексов:

Основные враги трейдера

Журнал сделок трейдера

Ну и еще пара слов про домашнее задание. Как уже понятно из всего написанного выше, очень важно готовиться к торговой сессии и анализировать итоги сессии после ее окончания. На это обязательно надо выделять отдельное время в своем распорядке дня. Также очень важно постоянно дорабатывать собственную систему управления рискам, так как на нее влияет постоянная изменчивость рынка, изменение размера депозита, полученные уроки от рынка, изменение собственного психоэмоционального фона.

Поэтому очень важно вести учет собственных сделок для последующего расчета риска и его контроля (как минимум — дата, время, цена и объем входа в позицию, доборы, уровни СТОП и ТЕЙК, время и цена закрытия позиции). Также такой журнал нужен для анализа торгового дня, своей торговой системы, качества системы риск-менеджмента. В таком журнале, помимо автоматического расчета различных значений, можно строить и другую аналитику — по доходности, эффективности, обороту и т.д.

Послесловие

Сейчас я торгую только на фондовом рынке фьючерсами (внутри дня) и акциями (внутри квартала). В перспективе планирую заняться еще облигациями, но пока нет достаточного размера депозита для них.

Так что не стоит обольщаться на скорый результат в торговле на бирже, каким бы простым и понятным не казался трейдинг, или сколько бы ни стоил эксклюзивный интенсив от гуру околорынка. Трейдер становится трейдером только через боль личных потерь и титаническую стойкость характера.

Обзор 9 лучших торговых стратегий на фондовом рынке

Всем привет! Сегодня подробно расскажу про торговые стратегии на фондовом рынке.

Сам факт, что инвесторы долго находятся на бирже, свидетельствует об использовании ими того или иного метода. Без стратегий торговля превращается в хаос, при котором потеря денег — вопрос времени.

Важность торговой стратегии на фондовом рынке

Стратегии торговли и инвестирования делятся на простые и сложные. Самые хитроумные связаны с использованием торговых роботов, открытии 2-х брокерских счетов с взаимной перестраховкой, одновременном вхождении в долгую и короткую позицию. На практике начинающим инвесторам проще остановиться на одном (желательно простом) способе.

Когда он будет освоен и принесет прибыль, можно попробовать торговую стратегию, постепенно развивая навыки. Для начала лучше сосредоточиться на сохранении депо, научившись — не терять, выбрав для этого торговую стратегию с минимальным риском. Упорное следование торговой стратегии приведет к желаемому результату в виде финансовой независимости.

Как стратегия отличает спекулянта от инвестора

Инвестируя в фондовый рынок, вы самостоятельно выбираете торговую стратегию, ориентируясь на собственные интересы, размер депо и обстоятельства. По стилю работы принято различать:

Успей воспользоваться удвоением налогового вычета до 31 декабря 2021 г.

Инвесторы приобретают ценные бумаги на определенный срок, рассчитывая снять прибыль за счет роста. Их отличает игра в долгую и даже сознательное игнорирование колебаний цены, присущих любому рынку.

Для спекулянта долгосрочная перспектива цены не имеет значения, он заинтересован в прибыли здесь и сейчас. Срок удержания акций после покупки не превышает недели. Львиная доля сделок базируется на техническом анализе.

Классификация спекулянтов

В свою очередь спекулянты отличаются стилем торговли, применяя определенные торговые стратегия.

Классификация инвесторов

Как и спекулянты, инвесторы делятся на несколько категорий.

Предупреждение о Forex и бинарных опционах

Желание быстро сорвать куш и навязчивая реклама приводит на валютный рынок Форекс. Одним из вариантов игры являются бинарные опционы, основанные на принципе «все или ничего». Здесь требуется угадать направление движения той или иной валюты или акции. При верном решении получаете прибыль, при неверном теряете депозит.

Разбогатеть на нем могут разве что организаторы, либо опытнейшие трейдеры со звериным чутьем. Но учитывая характер опционов, даже для таких проигрыш становится вопросом времени. Следом идет желание отыграться, кредиты, финансовый крах, потеря всего имущества.

Опционы привлекают отсутствием брокера, маржи, комиссий, спрэда (разброса цены). Все перечисленное напрягает, но это и защита инвестора от потери средств за счет опрометчивых решений.

Виды торговых стратегий на фондовом рынке

Общее количество торговых стратегий не поддается исчислению. Новые схемы придумываются каждый день, а старые совершенствуются. Тем не менее, несколько торговых стратегий инвестирования устоялось уже давно и используется повсеместно, доказав свою эффективность на ММВБ и зарубежных фондовых площадках.

Asset Allocation

Торговая стратегия распределенного портфеля, где активы сегментируются по категориям сроков, рисков, потенциальной прибыли. В частности сюда входят ценные бумаги российских и зарубежных компаний, крупных игроков рынка и малых фирм, государственные облигации, краткосрочные и долгосрочные инструменты.

При грамотном сочетании, своевременном перераспределении и добавлении новых активов это дает постоянный рост общей стоимости портфеля. Используя эту стратегию инвестор отказывается что-либо прогнозировать и покупает не отдельные акции или облигации, а весь рынок, с помощью индексов.

Дивидендная стратегия

Производится покупка бумаг с высокими дивидендами, с целью владения ими длительное время и получения этих дивидендов. Сегодня на биржах существует множество компаний, выплачивающих дивиденды в количестве от 1-го до 4-х раз в год.

Стоимостная стратегия

Торговая стратегия роста

Инвестиции осуществляются в акции компаний фондового рынка с растущей прибылью. Большая часть вкладывается в дальнейшее развитие, за счет чего растет доход и стоимость акций. При этом эмитент сознательно отказывается от дивидендов в пользу реинвестирования средств обратно в бизнес.

Трейдинг

Трейдера характеризует активная позиция на фондовом рынке. Его позиции носят краткосрочный или среднесрочный характер с возможностью быстрого выхода, фиксацией прибыли и контролем рисков.

Зачастую игра ведется на заемные средства. Деньги с процентами возвращаются брокеру, а прибыль, оставшаяся за их вычетом, остается у инвестора. Грубо говоря, инвесторы используют фундаментальный анализ, а трейдеры – технический.

Как выбрать торговую стратегию

Я всегда говорю о том, что выбор торговой стратегии определяется в зависимости от цели и ваших жизненных обстоятельств. Учитывается объем депозита, сроки получения прибыли, на которые ориентируется инвестор, сумма потенциальной доходности, общая занятость.

Человек, чей повседневный заработок зависит от игры на фондовой бирже, прибегает к краткосрочным инвестициям и спекуляциям. Трейдер, для которого торговля лишь один из источников дохода и приумножение капитала использует среднесрочные и долгосрочные способы.

Основные стратегии торговли акциями

Всегда учитывается временной интервал и ценовые уровни. Это важные с технической и психологической точки зрения линии, где ведется борьба между трейдерами, играющими на повышение и понижение.

Отбой от ценового уровня поддержки и сопротивления

Трейдер открывает позиции в расчете, что стоимость их не пробьет, отскочив вверх или вниз. Все это выполняется на конкретном тайм-фрейме. У каждого временного интервала есть свои линии. Продажа идет по сигналу выбранного индикатора фондовой площадки.

Пробой ценового уровня

На фондовой площадке линии не меняются, но покупка идет из расчета их пробития. Цена при этом взлетает или падает в исходном коридоре. Если он составлял 10-15%, примерно в этом диапазоне происходит рост или падение. Уровень поддержки становится уровнем сопротивления и наоборот.

Торговая стратегия предполагает одно из двух: закуп чуть выше или непосредственно на линии Resistance, либо покупку ниже уровня Support, в расчете на возвращение исходной стоимости. Характер сделок увеличивает количество отложенных ордеров.

Ударный день

Иногда выпадают счастливые дни, когда цена актива на фондовом рынке растет и позицию нужно держать как можно дольше, выжимая из нее все. При таком раскладе проиграть сложно, если только не зайти на максимумах вечером, надеясь на продолжение банкета завтра.

Признаком постоянного роста является отсутствие теней у свечи, а при коррекциях цена либо совсем не касается уровня поддержки, или это происходит очень быстро, с отскоком вверх. Иногда один такой день фондовой площадки способен сделать годовую выручку, а по его завершении остается достать полотенце и, утерев трудовой пот, отправиться праздновать удачу.

Канальная торговая стратегия

Универсальный способ, когда цена на временном графике движется в определенном коридоре, не выбиваясь за его границы. На нижней отметке актив покупается, на верхней отметке продается. Для подстраховки имеет смысл поставить стоп лосс (фондовые площадки дают такую возможность), а на случай пробития верхнего уровня, не торопиться с продажей.

Где и у кого поучиться трейдингу

В инвестировании и торговле на фондовом рынке главное практика. Знания, не подкрепленные делом, не стоят ничего. Подкованный теоретик, прочитавший море литературы, не сможет конкурировать с фондовым трейдером, проработавшем хотя бы месяц.

Чтобы начальный период вашего трейдерства не закончился грустным фиаско, предлагаю на выбор несколько фондовых брокеров для обучения:

| Название | Надежность | Дистанционное обучение |

| Открытие | Высокая. Полученные навыки оттачиваются на демо-счете. Большинство фондовых инструментов бесплатны | Присутствует |

| ВТБ24 | Высокая. Несколько курсов по фондовому рынку, в зависимости от степени подготовки. | Формат видео. В крупных городах проводятся очные семинары по торговле на фондовом рынке |

| АЛОР | Высокая. В ходе торгов инвестор получает удаленную поддержку от брокера | Присутствует |

Заключение о торговых стратегиях

Выбрав торговую стратегию, инвестор отказывается от скоропалительных решений в пользу выверенной линии поведения на фондовом рынке. Новичкам следование торговой стратегии гарантирует стабильное развитие. Это гораздо эффективнее, чем торговать на интуиции или изобретать колесо.

ТОП-7 рабочих торговых стратегий на фондовом рынке

Здравствуйте, уважаемые читатели!

45 лет назад трейдер и инвестор Ричард Деннис заключил пари с другом Вильямом Экхардом. Можно ли обучить прибыльно торговать на фондовой бирже обычного человека с улицы, если следовать определенным правилам?

Эксперимент продлился 5 лет. За это время ученики Денниса превратили 23 миллиона доллара в 175. Это была легендарная стратегия черепах, показывающая насколько важен выбранный четкий свод правил в биржевой торговле. Поэтому в статье рассмотрим торговые стратегии на фондовом рынке.

Важность торговой стратегии

Выбранная стратегия вложения средств определяет риски, которые инвестор готов взять на себя, и временной горизонт инвестирования.

Если расчет на вложения крупных сумм с целью сохранения капитала и осторожного увеличения в пределах немногим больше, чем банковский депозит, — прямая дорога в стратегии долгосрочных инвестиций на фондовом рынке.

Что отличает спекулянта от инвестора

Под спекуляциями понимается торговля с многократной покупкой и продажей активов с удержанием позиции от нескольких секунд до нескольких недель — попытка заработать на колебаниях цены на коротких промежутках времени. Торговые спекуляции возможны как на росте стоимости (длинная позиция, long), так и на падении (короткая позиция, short).

Инвестор покупает актив на фондовом рынке с целью получения прибыли от роста и получения дивидендов.

Сроки инвестиционных стратегий — от года до десятков лет.

Классификация спекулянтов

Классификация инвесторов

Предупреждение о Forex и бинарных опционах

Бинарные опционы — это пари на движение стоимости. В названии зашит алгоритм — все или ничего, выигрыш или полный проигрыш денег, которые вы поставили. БО в условиях российского рынка — это не стратегия, а рулетка, не имеющая никакого отношения к фондовому рынку. «Питательная среда» для торгового мошенничества. В ряде стран они запрещены, в других находятся под контролем регулирующих органов.

Форекс — международный межбанковский рынок обмена валюты. Дыры в законодательстве нашей страны позволяют существовать компаниям, спекулирующим на этой теме.

Виды торговых стратегий

Ниже рассмотрим некоторые виды торговых стратегий на фондовом рынке.

Asset Allocation

Стратегия инвестиций с различными классами инструментов. Нет единой торговой схемы, жестко оговаривающей, — этого 5%, того 7,5% и ни граммом больше. Формирование инвестиционного портфеля в этой стратегии похоже на подход художника — много зависит от вдохновения и поставленных целей.

Главное — диверсификация рисков. Идеальная ситуация — когда активы портфеля не коррелируют между собой, корреляция отрицательная. При этом движение одного не тянет автоматически цену другого. Но в реальности это невозможно: корреляцию учитывают, по возможности сводят к минимуму.

Нет строгого списка активов для формирования портфеля на фондовом рынке. Это:

Список можно расширять до бесконечности. Подход к формированию портфеля гибкий. Общий момент торговой стратегии — распределение рисков и ожидаемой доходности.

Дивидендная стратегия

Основана на выплате дивидендов компаниями. Нас интересуют те, кто платят дивиденды регулярно. Размер и сроки выплат определяют акционеры. Это происходит раз в год, реже — полгода или три месяца.

Технология получения дивидендов:

Таблица дивидендных выплат за 2017 год в нефтегазовой и банковской сферах. Компании торгуются на ММВБ.

Средний размер — от 1 до 9%.

Обычная практика дивидендных акций на рынке — перед отсечкой рост стоимости, после нее — падение. Если вы покупали перед самой отсечкой на росте, затем продали — размер дивидендов может не покрыть эти прыжки. Это всегда дополнительный риск на фондовом рынке.

Как выбирать бумаги c лучшими дивидендами

Эмитенты обязаны выкладывать информацию о «существенных фактах». Сюда попадают решения совета директоров.

За 55 дней до собрания, на котором определяется дата отсечки, решают о выплате или отсутствии дивидендов, предварительных размерах. Это дает время для анализа и покупки заранее. Кроме этого, от собрания по решению даты до самой отсечки проходит две-три недели. Это дополнительный срок для раздумываний — стоит ли участвовать в дивидендной гонке фондового рынка.

Стоимостная стратегия

Стратегия, построенная на недооцененных активах рынка. Горизонт торгового инвестирования — год и более. Критерии оценки ниже рынка инвестор определяет сам — исходя из опыта, инсайда или фундаментальных показателей. Последний торговый подход основан на коэффициентах фундаментального анализа.

Стратегия роста

Основана на предположении роста стоимости ценных бумаг на фондовом рынке. Отправной точкой для принятия решения могут быть:

Решение о покупке может быть принято при фундаментальных коэффициентах, показывающих переоценку торговых активов на рынке.

Трейдинг

На графике показан теоретический вариант входов и закрытия с переворотом, часовые свечи.