Как сэкономить на ипотечном кредите

Как сэкономить на ипотечных платежах?

Клиентов банков часто волнует вопрос, как правильно гасить ипотеку. Казалось бы, чего в этом сложного, но на самом деле правильное обращение с досрочными платежами – это целая наука, в которой тоже нужно уметь считать и рассчитывать, уверена риелтор Наталия Кузнецова. Эксперт рассказала Bankiros.ru, как сэкономить на ипотеке до полумиллиона рублей.

Для начала стоит разобраться в том, какие бывают схемы платежей, сказала Кузнецова. В современной банковской системе их две – аннуитетная и дифференцированная. При аннуитетной схеме сумма ежемесячного платежа не меняется на протяжении всего срока кредитования, но доля процентов и самого долга – разная, и чем больше остаток долга, тем большую часть платежа составляют проценты. При дифференцированной схеме сумма ежемесячного платежа постоянно уменьшается за счет уменьшения процентов. В зависимости от того, по какой схеме рассчитываются платежи, выбирается и тактика досрочного погашения, объяснила риелтор.

При дифференцированных платежах выгодно каждый месяц вносить сумму, превышающую ежемесячный платеж хотя бы на десять тысяч рублей, так как будет меняться сумма долго и сумма начисленных процентов.

«Однако стоит помнить, что в первое время ежемесячной платеж при дифференцированной схеме может быть очень высоким, и именно поэтому подавляющее большинство россиян выбирают аннуитетные схемы, платежи по которым в первое время значительно ниже», – предупредила Кузнецова.

При аннуитетной схеме при каждой частичной «досрочке» график погашения пересчитывается по новой, и каждый платеж по новому графику опять будет содержать большую часть процентов, то есть сумма самого долга уменьшаться будет медленнее.

«Не стоит вносить каждый месяц сумму, превышающую ежемесячный платеж, например, на 10 тысячи. Лучше – подкопить месяца три-четыре и внести сразу 30 или 40 тысяч соответственно», – советует эксперт.

Второй вопрос: что сокращать – срок выплат или ежемесячный платеж. Переплата ниже при сокращении срока, отмечает собеседница Bankiros.ru. Если при равных данных внести сразу 500 тысяч рублей, срок можно сократить на 16 месяцев, а переплату – на 370 тысяч рублей. При уменьшении размера платежа (и сохранении остатка срока) переплата уменьшится всего на 170 тысяч, ежемесячный же платеж снизится неощутимо – на пять тысяч рублей.

По словам Кузнецовой, идеальный вариант – это чередовать сокращение срока и сокращение суммы платежа. Уменьшение платежа дает больше финансовой возможности, чтобы накопить денег на досрочное погашение, а уменьшение срока позволяет снизить переплату.

«А вот если срок кредита близится к концу, то подходить к вопросу нужно иначе. Тут уже нет смысла сокращать ежемесячный платеж вне зависимости от того, какая у вас схема, и вариантов всего два: либо закрывать ипотеку полностью, либо сокращать срок», – заключила собеседница Bankiros.ru.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Как платить за ипотеку меньше: лайфхаки и рекомендации

Благодаря господдержке ипотека в России подешевела до рекордно низкого уровня. Кроме того, многие девелоперы представили программы, в которых предлагают выплачивать проценты по кредитам за покупателей жилья на определенный срок. Однако до минимальных и отрицательных европейских ставок, о которых мечтает каждый заемщик, в России еще далеко.

Рассказываем, как россиянам платить за ипотеку меньше.

Эксперты в этой статье

Выберите правильный банк

Прежде всего стоит определиться с выбором кредитной организации. Клиенту следует обратиться в банк, зарплатным клиентом которого является его работодатель. К примеру, если потенциальный заемщик получает зарплату на карту Сбербанка, то он может рассчитывать в этом же банке на скидку к процентной ставке по ипотеке. «Минимальная ставка по базовой программе в Сбербанке составляет 7,9% для работников предприятий, являющихся участниками зарплатного проекта. В других случаях размер ставки будет на 0,5 п.п. выше — 8,4% годовых. Отмечу также, что некоторые банки, в которых действует ипотека с господдержкой, дополнительно субсидируют ставку (максимум — до 5,85% годовых)», — пояснила Мария Литинецкая, управляющий партнер компании «Метриум».

Не забывайте про льготы

Стоит также не забывать, что некоторым категориям граждан положены льготы по ипотечным кредитам. Необходимо уточнить в банке, не является ли клиент льготником какой-либо категории, претендующей на сниженные ставки. Семьи с двумя и более детьми могут получить кредит на жилье по ставке от 4,5% (например, в Промсвязьбанке и банке «Возрождение») до 6%. Также льготы могут получить военные, молодые люди до 35 лет и другие категории граждан. Условия кредитования зависят от выбранного банка.

Найдите лучший способ погашения кредита

Следует заранее рассмотреть все возможные схемы погашения кредита. Сейчас самыми распространенными схемами погашения кредитной задолженности являются дифференцированная и аннуитетная. «У каждой есть как свои плюсы, так и свои минусы. В одном случае сумма долга делится на равные части, а проценты по ипотеке начисляются на остаток суммы задолженности. Во втором случае размер ежемесячных выплат по кредиту будет всегда осуществляться в равном размере независимо от срока: только взяли кредит или совершаете последние платежи. Делая выбор, необходимо хорошо оценить свои финансовые возможности в долгосрочной перспективе. В первом случае финансовая нагрузка будет больше, особенно в начале, а во втором в итоге больше получится размер переплаты процентов», — объяснила Ирина Орешкина, юрист адвокатского бюро «S&K Вертикаль».

Подберите подходящий объект

Заемщику необходимо правильно определиться с выбором объекта недвижимости. На жилье от застройщика сейчас можно получить ипотеку под более низкий процент, чем на вторичку. Кроме того, не стоит забывать, что льготная ипотека под 6,5% распространяется только на первичный рынок жилья.

«Более того, сегодня многие крупные девелоперы (ГК «ПИК», ГК «А101», MR Group, УК «Развитие», Группа «Самолет», ГК «Инград», ГК ФСК и другие) дополнительно субсидируют ставку до 0,1–1% годовых на определенный срок (до конца года, на шесть, восемь или десять месяцев). То есть девелопер берет на себя часть кредитной нагрузки на клиента и выплачивает проценты по ипотеке вместо него», — отметила Литинецкая.

Однако стоит понимать, что программы девелоперов не подразумевают субсидирования ставок на весь срок кредитования и не всегда речь идет о нулевой ставке на льготный период.

Выберите оптимальный срок кредита

Максимальный срок предоставления ипотечного кредита в России сегодня составляет 30 лет. «При выборе ипотеки на 20 лет ежемесячный платеж будет меньше, его легче будет платить, но размер переплаты банку будет больше. При этом если вы вносите сумму большую, чем ежемесячный платеж, то есть погашаете досрочно, то размер переплаты уменьшается», — комментирует Дмитрий Косьмин, генеральный директор агентства недвижимости «Азбука жилья».

Увеличьте первоначальный взнос

Сократить расходы на ипотеку поможет и существенный первоначальный взнос. Чем больше первоначальный взнос, тем меньше переплата по кредиту. Банк рассматривает единовременное внесение большой суммы как подтверждение финансовой благонадежности заемщика, пояснила юрист «S&K Вертикаль». По ее словам, также можно уменьшить свои расходы по ипотеке и внесением суммы материнского капитала в счет погашения ипотечного кредита. Однако данной формой государственной поддержки могут воспользоваться лишь те семьи, в которых появился второй ребенок, резюмировала эксперт.

Оформите страховку самостоятельно

При оформлении ипотечного кредита дополнительно заключается договор страхования. В банке, в котором берется ипотека, стоимость страховки может быть в несколько раз выше, чем в страховой компании, одобренной банком, уточнил Косьмин. По его словам, зачастую заемщикам бывает выгоднее сделать страховой полис самостоятельно и принести в кредитную организацию.

Внесите досрочный платеж

Если ипотека уже выдана, один из способов снизить ипотечный платеж — это досрочно погасить кредит. Прежде чем вносить досрочный платеж, перечитайте кредитный договор: бывает так, что банк разрешает сократить ежемесячный платеж, только если сумма досрочного взноса выше определенного порога (например, от 50 тыс. руб.), советует Ирина Доброхотова, председатель совета директоров компании «Бест-Новострой».

«Внести досрочный платеж можно в любое время, но списывается он, как правило, в дату вашего ежемесячного платежа по графику. Надо обеспечить, чтобы на счете был и сам ежемесячный платеж, и та сумма, которую вы внесли и обозначили в заявлении на досрочку. Допустим, у вас ежемесячный платеж 18 тыс. руб., а вы хотите внести еще 300 тыс. руб., таким образом, на счет нужно внести 318 тыс. руб. В заявлении обязательно укажите, что хотите сократить ежемесячный платеж, а не срок кредита», — советует Доброхотова. Вся сумма досрочного платежа идет на сокращение основного тела кредита, а не процентов, именно поэтому выгодно гасить ипотеку крупными траншами досрочно.

Сдайте квартиру в аренду

Еще один способ уменьшить ипотечные платежи — сдать ипотечную квартиру в аренду. В этом случае арендные взносы будут частично или полностью погашать ежемесячный платеж. Конечно, если квартира у вас одна, этот вариант, скорее всего, не слишком подходящий, уточняет Доброхотова. «Есть еще один существенный нюанс: сдавать недвижимость, обремененную ипотекой, можно только с согласия залогодержателя, то есть банка. Так, обычно пункт о возможности (или запрете) сдачи ипотечной недвижимости содержится в ипотечном договоре. В случае если в договоре отдельно не оговаривается этот момент, а есть желание сдать имущество в аренду, то во избежание проблем в будущем следует обратиться в банк за получением официального письменного разрешения на сдачу имущества в аренду», — пояснила Орешкина.

Рефинансируйте кредит

Другой вариант снижения ипотечных платежей — это рефинансирование. Однако такая схема работает, если осталось платить более 2 млн руб. и если заемщик выплатил меньше половины долга, а также в том случае, если ставка после рефинансирования снизится не менее чем на 2 п.п. «Так, если вместо 11,2% будет оформлен новый кредит под 6,5% годовых — игра стоит свеч, но только если, как говорилось выше, сумма долга еще довольно велика», — поясняет председатель «Бест-Новострой».

Не забудьте про компенсацию

Одним из способов сэкономить для ипотечного заемщика является оформление имущественного налогового вычета. Так, фактически будет возвращена часть денег, потраченных на выплату ипотеки, советует юрист. Она подчеркнула, что полученную сумму можно будет потратить по своему усмотрению — например, направить на погашение кредита, что станет ощутимой финансовой помощью заемщику. Оформляется налоговый вычет по заявлению, поданному в налоговый орган. Следует отметить, что законом установлен лимит, с которого будет исчисляться налоговый вычет, а обратиться за оформлением можно не чаще одного раза в год, и то при условии, что вы ранее не обращались за получением вычета при покупке предыдущей недвижимости.

Как выгодно взять ипотеку?

Актуальные способы сэкономить на ипотеке до 2 млн рублей в нашей инструкции.

Какие меры господдержки позволяют сэкономить до 2 млн рублей на ипотечном кредите?

В России действует целый ряд программ, позволяющих молодым семьям с детьми значительно сэкономить при покупке жилья в ипотеку. Меры государственной поддержки могут покрыть до 40% расходов по кредиту.

Государственная программа «Семейная ипотека»

Данная программа действует с 2018 года и позволяет семьям, в которых до конца 2022 года родится первый ребенок или последующие дети, получить или рефинансировать ипотечный кредит по льготной ставке 6% годовых.

При этом многие российские банки предлагают еще более низкую ставку.

В 2019 году средний размер ипотечного кредита на покупку квартиры в новостройке составлял около 3 млн рублей, а ставка — 9,7% (на 15 лет). Таким образом, с учетом льготных условий в 2020 году экономия может составить почти 1 млн рублей.

Материнский (семейный) капитал

С января 2020 года семьи, в которых рожден или усыновлен первый ребенок, получили право на выплату 483 882 рубля. А в случае рождения (усыновления) второго ребенка размер материнского капитала составит 639 432 рубля. Такая же сумма полагается за третьего или последующего ребенка.

Материнский капитал может быть использован в качестве первоначального взноса при получении ипотечного кредита или для погашения основного долга по кредиту.

Выплата на погашение кредита для многодетных семей

Многодетные семьи, в которых с 1 января 2019 года по 31 декабря 2022 года родился третий или последующий ребенок, могут рассчитывать на выплату до 450 тыс. рублей на погашение ипотечного кредита.

Имущественный вычет при покупке жилья в ипотеку

Все российские граждане, которые платят налоги по ставке 13% (НДФЛ), имеют право на получение налогового вычета при покупке жилья в ипотеку. Это означает, что человек, который приобрел жилье в кредит, может получить от государства часть денежных средств, заплаченных им в качестве налогов.

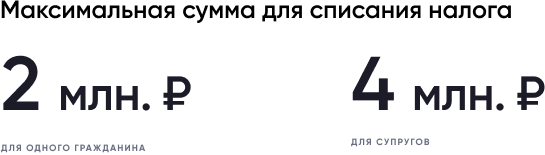

Имущественный вычет рассчитывается исходя из стоимости жилья (но не более 2 млн рублей), умноженной на ставку НДФЛ 13%. Максимальный размер вычета может составить 260 тыс. рублей.

Если жилье покупают супруги, то каждый из них имеет право получить налоговый вычет. Максимально возможная сумма, с которой можно вернуть налог увеличивается до 4 млн рублей. Совокупно супруги могут вернуть до 520 тыс. рублей.

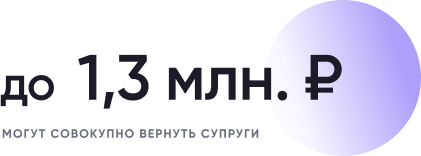

Налоговый вычет с процентов по ипотечному кредиту

Налоговый вычет с процентов по ипотечному кредиту (займу) зависит от суммы, которая была уплачена покупателем в качестве процентов по ипотеке (но не более 3 млн. рублей). Для определения размера вычета применяется та же формула, что и для имущественного вычета, и составляет 13% от уплаченной суммы процентов. Итоговый вычет по уплаченным процентам не может превысить 390 тыс. рублей.

Другие льготные программы

В России также действуют и другие программы поддержки семей, планирующих улучшить жилищные условия:

Программа «Дальневосточная ипотека», которая позволяет взять ипотечный кредит для покупки жилья по ставке 2% годовых или ниже;

Военная ипотека, в рамках которой государство оплачивает стоимость ипотеки для военнослужащих;

Например, в Московской области действуют две региональные программы, благодаря которым молодые семьи могут оформить ипотеку на льготных условиях.

Программа «Семейная ипотека в Московской области» позволяет семьям, в которых с 1 января 2020 года родился ребенок, дополнительно снизить процентную ставку по кредиту на 3%.

Другая программа «Обеспечение жильем молодых семей» дает возможность оплатить почти 30% стоимости жилья за счет социальной выплаты из регионального бюджета.

Аналогичные меры поддержки воплощаются региональными властями и в других субъектах Российской Федерации.

Получите расширенную консультацию о том, как сэкономить на ипотеке!

Как снизить ставку по ипотеке уже на старте

12 опций, о которых знают не все

Не всегда менеджеры в банках подсказывают, как можно снизить ставку по ипотеке, когда человек уже подал документы.

В результате уже после подписания документов выясняется, что ставка могла быть иной, а платежи — меньше.

Я сотрудничаю с разными банками и каждый день помогаю людям оформлять ипотеку. Расскажу, что влияет на процентную ставку и с помощью каких опций ее можно снизить. Буду рассматривать только стандартную покупку жилья на первичном и вторичном рынках без субсидий и госпрограмм.

Какие есть варианты снижения ставки

Опции, с помощью которых можно снизить процентную ставку по ипотеке на весь срок кредита, есть только в определенных банках. Поэтому нужно каждый раз узнавать в конкретных банках, какие опции у них есть.

Я перечислю все опции, а дальше расскажу подробно о каждом пункте.

Вот что может влиять на ставку

По закону заемщик обязан застраховать объект, то есть саму недвижимость. На вторичном рынке эту страховку оформляют сразу. С новостройками она не требуется, пока дом не построят. Но на ставку этот вид страхования не влияет.

Основное, что влияет на размер процентной ставки в большинстве банков, — личное страхование, то есть страхование жизни и здоровья заемщика. Это необязательный вид страхования по закону, и заемщик может отказаться его оформлять. В этом случае банки увеличивают размер процентной ставки по ипотеке на 1—3 процентных пункта. Например, вот так изменится процентная ставка по данным на июнь 2021 года, если отказаться застраховать жизнь по программе на покупку готовой квартиры.

Как меняется ставка, если в зависимости от того, есть ли у заемщика страховка

| Банк | Надбавка к стандартной ставке |

|---|---|

| Сбербанк | +1 п. п. |

| ВТБ | +1 п. п. |

| Россельхозбанк | +1 п. п. |

| Открытие | +2 п. п. |

| Инвестторгбанк | +2,5 п. п. |

Но есть категории, для которых нужно все считать отдельно. Например, для заемщиков старше 50 лет личное страхование стоит дорого. Поэтому нужно соотнести риски и стоимость страховки. При этом нужно понимать, что если заемщик получит инвалидность или уйдет из жизни до того, как выплатит ипотеку, страховка покроет его долг перед банком.

Если заемщик все-таки решил отказаться от личного страхования и оформить ипотеку под повышенную ставку, следует искать банк, где надбавка за отсутствие страховки будет минимальной.

Посчитайте на калькуляторе, что выгоднее в вашем случае: оформить дополнительную страховку или взять ипотеку по повышенной ставке.

Застраховаться обычно можно в любой аккредитованной страховой компании, список которых даст банк. Однако иногда ставка может зависеть от того, в какой страховой оформляется полис.

Например, если страховку оформлять в страховой компании, которая входит с банком в одну финансовую группу, то ставка по ипотеке будет минимальной. Если оформить полис в сторонней аккредитованной страховой — ставка увеличится на 0,8 процентного пункта. А если вообще не оформлять личное страхование — на 2 процентных пункта.

Стоимость страховки в аккредитованных банком компаниях иногда завышена, поэтому может быть выгоднее либо оформить полис в другой страховой, либо вообще отказаться от страховки и оформить ипотеку под повышенную ставку.

Чтобы сохранить низкую ставку по ипотеке, страховку нужно оформлять каждый год непрерывно. Если хотя бы один раз пропустить пролонгацию договора страхования, то, по условиям кредитного договора, ставка увеличится до конца срока действия ипотечного кредита. То есть, если оформить ипотеку в 2021 году со страховкой, затем продлить страховку в 2022, а в 2023 году отказаться от страховки, банк увеличит ставку. Если в 2024 году заемщик снова решит застраховать жизнь и здоровье, чтобы понизить ставку, банк может отказать и повышенная процентная ставка останется до конца срока выплаты ипотеки.

Как победить выгорание

Банки часто разделяют заемщиков на категории в зависимости от того, где и как они работают, как подтверждают доход, по семейному положению и по другим параметрам. Такую классификацию можно назвать статусом заемщика. В зависимости от статуса может меняться процентная ставка по ипотеке.

Зарплатник. Это клиент, который получает заработную плату на карту банка. В большинстве банков, чтобы получить статус зарплатного клиента, потенциальный заемщик должен получать зарплату именно в рамках зарплатного проекта организации. Как долго работник получает зарплату на карту этого банка — три или шесть месяцев, — неважно. Важен именно сам факт зарплатного проекта.

Но если человек сам предоставил банковские реквизиты своей карты работодателю, чтобы ему переводили на нее зарплату, это не зарплатный проект и статус зарплатника в банке он не получит. Работодатель должен заключить с банком договор на зарплатный проект и перечислять деньги в рамках этого договора.

Многие кредиторы предлагают своим зарплатным клиентам не только упрощенный пакет документов для заявки на ипотеку, но и более выгодные условия кредитования. Обычно зарплатникам предлагают более низкую ставку — на 0,2—0,5 процентного пункта — на весь срок кредитования.

Размер скидки на процентную ставку для зарплатных клиентов на покупку готовой квартиры в июне 2021 года

| Банк | Размер скидки к ставке |

|---|---|

| Сбербанк | −0,5 п. п. |

| ВТБ | −0,5 п. п. |

| Открытие | −0,5 п. п. |

| Газпромбанк | −0,3 п. п. |

Госслужащий. Банки лояльны к работникам бюджетной сферы и предлагают госслужащим более выгодные условия кредитования по ипотеке. Зачастую это условия как для зарплатников: ставка снижена на 0,2—0,5 процентного пункта.

В большинстве банков статус госслужащего получают заемщики, которые работают в бюджетной сфере или проходят службу по контракту: например, работники судов, прокуратуры, федеральных министерств. Если человек работает на государственном предприятии — МУП или ФГУП, — он не госслужащий и скидку на процентную ставку, скорее всего, не получит.

Корпоративный клиент. Как правило, корпоративным клиентам предлагают процентную ставку, сниженную на 0,2—0,5 процентного пункта, а некоторые банки — еще и более низкий минимальный размер первоначального взноса.

Понятие «корпоративный клиент» нужно разделить на две категории:

Допустим, заемщик работает в организации с численностью сотрудников более 100 человек или в бюджетной организации. Когда такой заемщик обращается в банки за ипотекой, следует обязательно уточнить, есть ли льготные программы кредитования для корпоративных клиентов. Иногда, чтобы получить статус корпоративного клиента, достаточно заполнить карточку организации и подождать пару дней, пока компанию аккредитует головной офис банка. Это не потребует много сил, зато можно получить скидку: даже снижение ставки на 0,1 процентного пункта на весь срок ипотеки будет приятно.

Молодая семья. Это льготная программа ипотечного кредитования. Эта программа может быть двух видов: с государственной поддержкой и в виде специальных условий кредитования от банков. В Т—Ж уже были статьи об условиях этой программы и о том, как оформить документы.

По программе «Молодая семья» с государственной поддержкой государство дает субсидию на частичную оплату приобретаемого жилья. Условия этой программы никак не влияют на размер процентной ставки по ипотеке, потому я не буду про нее рассказывать подробно.

Второй вариант этой программы предполагает, что банки снижают ставку по ипотеке на 0,3—0,5 процентного пункта. Чтобы получить статус «молодая семья», нужно соответствовать требованиям конкретного банка. Обычно эти требования касаются возраста и семейного статуса.

Как правило, чтобы воспользоваться этой программой, нужно, чтобы один из супругов был моложе 35 лет на момент подписания ипотечного договора. Если к моменту подписания договора человеку исполнится 35, то под условия программы он не подойдет.

Еще заемщик должен состоять в зарегистрированном браке либо иметь статус неполной семьи: например, один родитель и хотя бы один ребенок до 18 лет.

В некоторых банках от размера первоначального взноса зависит процентная ставка по ипотеке. Выглядит это примерно так: есть базовая процентная ставка, например 10%, и в зависимости от доли собственных средств заемщика банк дает либо скидку, либо надбавку к базовой ставке.