что такое риск менеджмент в трейдинге

Риск-менеджмент в трейдинге: как научиться торговать и не быть в минусе

В этой статье я не только расскажу про риск-менеджмент, но и познакомлю с обновлением журнала — разделом «Управление рисками». Он поможет вам зарабатывать, даже если вы будете торговать в минус. Вперед к изучению👇

Вы, наверное, слышали фразу, что имея правильный риск-менеджмент, вы можете входить в сделку просто подкидывая монетку и все равно остаться в плюсе. И правда в этой фразе есть!

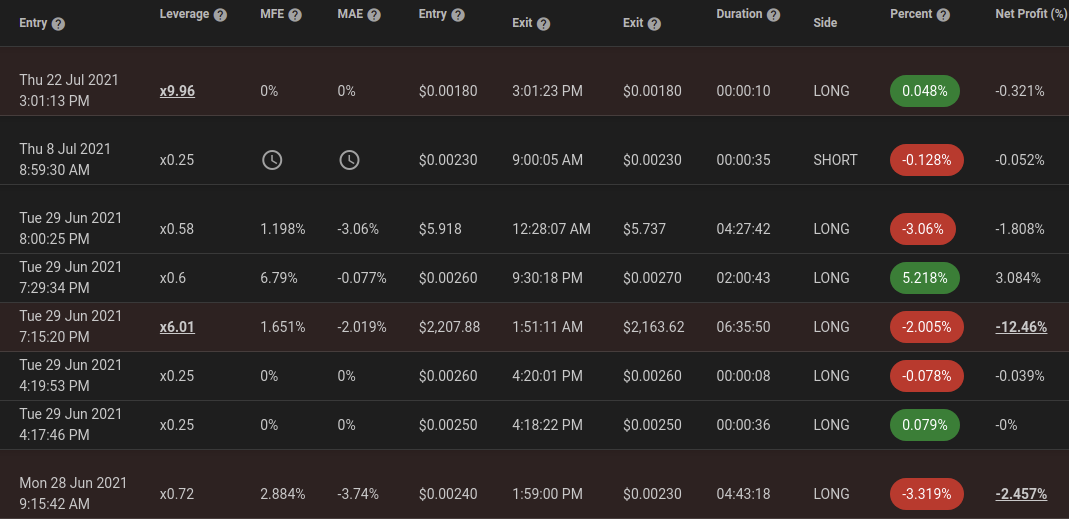

Взгляните на свои убыточные сделки! Везде вы теряете одинаково или иногда случается так, что одна сделка приговорила 10% вашего депозита?

Если это вам знакомо, то риск-менеджмент это то, что вам нужно внедрить как можно скорее в своей торговле. Считайте это Святым Граалем трейдера. Без него даже самая успешная стратегия обречена.

Какие параметры надо учитывать?

В первую очередь давайте определимся с целями🎯

Мы должны терять в сделке как можно меньше и никогда не превышать лимит, который мы установим. Тогда вы забудете, что такое ликвидация, и увидите, что торговля станет намного приятнее. Ведь вы уже заранее знаете, что получив стоп-лосс, вы потеряете не больше N-ой суммы денег. И сумма эта должна быть такой, чтобы вы не тряслись над каждой сделкой, стирая пот со лба, а спокойно позволили рынку идти к вашим целям.

Все сделки должны подчиняться одним и тем же правилам. Не бывает суперсделок или суперсетапов. Ваша потеря всегда точно определена.

Риск на сделку

Допустим, ваш депозит — 100$. Мы рекомендуем для новичков установить не более 2% риска на сделку. Т.е. при любом раскладе вы не потеряете больше 2$ в одной сделке. Это даст вам больший запас для оттачивания мастерства и своей стратегии.

❗️ Но нельзя бездумно везде ставить стоп-лосс просто на том уровне 2%. Его нужно ставить там, где ваш сетап уже точно опровергнут рынком. Цену входа мы не контролируем, стоп-лосс тоже. Что нам остаётся? Только объём сделки!

Именно уменьшив объем сделки, вы сможете поставить дальний стоп-лосс, если он необходим. В ближайшее временя мы постараемся добавить онлайн калькулятор, который будет подсказывать вам допустимый объем сделки.

Риск на депозит

Риск на депозит в первую очередь спасает вас от “тильта”🤦♂️

Тильт — состояние, когда трейдер в порыве «отыграть потерю», все сильнее и сильнее погружается в убыточные сделки, пока не получит существенный убыток или полную ликвидацию депозита.

Для этого вы заранее устанавливаете лимит. Мы рекомендуем не выходить за рамки 5% от вашего депозита в день. Но тут все зависит от вашей стратегии, кто-то допускает потерю и 20%. Для начинающих лучше не ставить больше 10%.

После установки этого лимита вы можете торговать в течение дня то в плюс, то в минус, соблюдая риск на сделку, и в какой-то момент серия неудачных сделок приводит к потере 5% от депозита. Тут надо научиться останавливать себя. Как бы вам не хотелось продолжить, как бы желание отыграться не заставляло вас снова и снова входить в рынок, самое верное решение будет выключить терминал.

Отдохнуть, собраться с мыслями. Потратить время на анализ сделок, выпить кофе и прогуляться на свежем воздухе. Поверьте, это правило было написано ценой сотни миллионов долларов. Вы не упускаете шансы! Рынок подарит вам возможность заработать еще тысячу раз. Но несоблюдение этого правила — неминуемо приведёт вас к потере депозита🙅♂️.

Кредитные плечи и лига x125

Большое плечо = много денег, верно? НЕТ! Большое плечо — это в 99% случаев просто жадность и желание получить здесь и сейчас все деньги мира. Как только вы занимаете слишком много, вы превращаете трейдинг в казино. Пан или пропал. Либо всё, либо ликвидация. Этот подход всегда приводит к потерям. Даже если вам повезло пару раз, ни одна стратегия с таким подходом не выживет на дистанции.

☝️ Повышать плечи можно только, когда вы стабильно начали зарабатывать. По чуть-чуть. Но не забывайте, даже если у вас 20 плечо, вы не можете позволить себе потерять больше 2% на сделку. А это значит, что ваш стоп очень близко ко входу. Спросите себя, умеете ли вы так идеально входить в рынок?

«Но контролировать свои риски сложно и муторно!»

Верно, поэтому мы добавили в tradermake.money новый раздел “Управление рисками”, который вы найдете в левом меню. Там можно выставить все вышеуказанные параметры и дневник сам подсветит сделки красным, если вы не соблюли свой РМ. Он вышлет вам уведомление в Telegram и подскажет, когда стоит прекратить торговлю и взять паузу!

Для этого нужно подключиться к нашему боту.

Расчет ведется относительно колонки «Чистая прибыль (%)», которая высчитывает вашу прибыль относительно вашего депозита на момент открытия сделки.

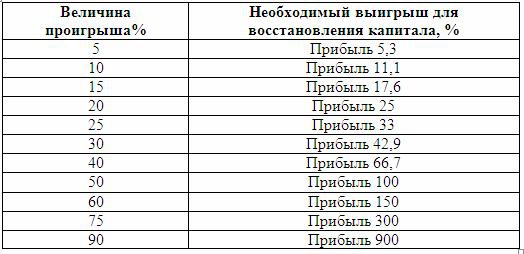

А также ведется журнал нарушений, где вы сможете посмотреть, когда и насколько вы превысили РМ. Я надеюсь, ваш журнал останется пустым!

От вас остается только соблюдать рекомендации и зарабатывать деньги, ведь trader makes money!

11 правил управления рисками: полный гайд по методикам риск-менеджмента

Содержание статьи

Как уже не единожды говорилось, торговля на финансовых рынках является высокорискованным родом деятельности, а чтобы добиться успеха в трейдинге, следует минимизировать потенциальные риски. Этот аспект трейдинга также не раз освещался в этом блоге с разных сторон и всё же, есть необходимость в систематизации всех «озвученных» мыслей по данной теме в одном полноценном тексте. Поэтому я уверен, что этот пост будет полезен для читателей.

В этом посте пойдет речь о том, что можно сделать для сокращения рисков в трейдинге. Хочу подчеркнуть, что данный перечень практических действий был предложен одним из авторов статей для издания “Stocks & Commodities” Джорджем Р. Аррингтоном (George R. Arrington).

Рассмотрим перечень некоторых правил, которые следует соблюдать для сокращения возможного убытка. Думаю, что если вы торгуете или когда-либо торговали раньше, то многими из этих методов вы пользовались, возможно, даже не подозревая об этом.

Перед открытием сделок проведите тщательный анализ

Прежде чем подвергать свой капитал риску, следует обрести уверенность, что вы обладаете максимально полной информацией и полностью осознаете, по каким причинам вы хотите открыть позицию. Помимо скрупулезного анализа графиков необходимо также четко представлять, какой суммой капитала вы готовы рискнуть в конкретной сделке и где вы должны выйти из позиции, чтобы не потерять больше запланированного в случае, если рынок пойдет против вас.

Проводя анализ, подготовьте список инструментов с описанием причин открытия позиций и уровнями входа и выхода из них (если количество одновременно открытых позиций у вас невелико, такой список можно держать в уме). Просчитав риски, вычеркните из него слишком рискованные сделки и те, сигналы по которым вызывают у вас сомнения. Так вы проведете предварительный отбор сделок и исключите из торговли наименее эффективные из них.

Составляйте торговый план

В чем конкретно заключается план? Это список ваших ежедневных операций, соответствующих выбранному стилю торговли. Вам необходимо провести исследования и создать методику, подходящую вам по всем ключевым параметрами, после чего зафиксировать ее на бумаге.

Здесь же вы должны описать приемлемый риск на каждую позицию и на всю совокупность сделок, а также ожидаемые целевые ориентиры, оправдывающие планируемые затраты. Если вы закладываете риск на сделку в 2%, а выходите, получив лишь 1%, вы сразу же ставите себя в заведомо невыгодное положение, поскольку рано или поздно потери перекроют прибыль и торговля окажется убыточной. Если в процессе торговли вы исчерпаете установленные лимиты потерь, лучше прерваться на некоторое время, выйти из рынка и осмыслить произошедшее.

Проводите диверсификацию

Не переводите на торговый счет все свои сбережения

Убедитесь, что на вашем счете достаточно средств, чтобы уверенно поддерживать в рынке открытые позиции. Лучше всего иметь на резервном счете дополнительные средства, которыми можно оперативно восстановить маржинальное обеспечение в случае неблагоприятного движения цены. Некоторые трейдеры специально разделяют сумму для торговли на несколько счетов или вносят на основной аккаунт лишь такие деньги, что позволят открыть одну-две сделки, чтобы избежать соблазна задействовать в торговле весь доступный капитал.

Используйте Stop Loss

Даже если вы считаете, что в состоянии самостоятельно контролировать позиции в рынке и успеете при необходимости закрыть их вручную, это не так. Достаточно отвлечься от монитора на 5-10 минут, и резкий рывок цены может значительно уменьшить ваш депозит, или связь прервется в самый неподходящий момент, или пропадет электричество. В конце концов, в решающие минуты вам может попросту не хватить решимости закрыть убыточную сделку (терять деньги всегда жалко), и вы продолжите наблюдать, как в надежде на разворот цены на вашем счете растут убытки.

Помимо этого, можно воспользоваться стопом, выставленным по времени. Если ордер остается в рынке определенное время, за которое цена не демонстрирует ярко выраженной динамики, то сделка закрывается вне зависимости от имеющегося результата.

Отдавайте предпочтение торговле по тренду

Следование за трендом уменьшает вероятность получения убытков в сравнении с контртрендовой торговлей или в попытках поймать развороты. Если вы торгуете по тренду, то даже не совсем точный вход в рынок позволит закрыть позицию если не с прибылью, то хотя бы без потерь. В случае, если момент для открытия сделки оказался явно неудачным, уменьшайте размер риска.

Не бойтесь признать свою неправоту и получить убыток

Признать свои ошибки зачастую оказывается не так-то просто. Но если вы научитесь это делать и вовремя выходить из убыточной позиции, то сможете сохранить значительную часть своего депозита. Помните, что все профессионалы точно так же несут убытки. В этом им помогает давно известное правило: «Режьте убытки и давайте прибыли расти».

Помните о мерах защиты при торговле

Торгуйте в меру

Держите эмоции под контролем

Эмоции являются неотъемлемой частью жизни каждого человека, и ежедневная работа трейдеров с финансами, а особенно их потеря, только усугубляет эмоциональный фон, что может привести к стрессам и нервным срывам. Трейдер может испытывать беспокойство за открытую сделку, отчаяние при крупных потерях и другие негативные эмоции, которые отрицательно влияют на качество проведения анализа и оценки перспективности сделок. Поэтому для трейдера, в первую очередь, важно умение быстро успокаиваться и не позволять эмоциям доминировать над здравым смыслом.

Непосредственное влияние на эмоциональную нагрузку оказывает допускаемый в сделках уровень риска. Чем меньший риск вы закладываете на позицию, тем спокойнее будет идти ваша торговля.

Научитесь концентрироваться на стандартных ежедневных действиях: анализе рынка, оценке сделок, расчете уровней входа и выхода. Принимайте взвешенные решения на основе именно этих данных, а не бесплодных фантазий.

При сомнениях выходите из рынка

Если вы испытываете какие-либо сомнения по поводу уже открытых позиций или тех, которые только собираетесь выставить, то лучшим решением будет закрыть все ордера и остановить торговлю. Сомнения действуют как индикатор или подсказка, что, возможно, вы что-то упустили из виду или не до конца просчитали. Не подвергайте свои деньги риску, если по какой-то причине у вас пропала уверенность в собственных силах.

Выходите из рынка в случаях, если вы:

В заключение подведем итоги всему вышесказанному. Можно выделить 4 основных направления работы с рисками, по которым трейдер:

Задачи трейдера. Управление капиталом. Управление риском.

Риск менеджмент. Риск менеджмент начинается от долгосрочного-годового, а заканчивается риском на отдельную сделку. От общего к частному. Профессиональные стандарты управляющих активами 25-30% прибыли в год. Допустимая просадка по счету 10%. Конечно в удачный год прибыль может достигать и 50 и больше процентов, НО максимальная просадка не может быть превышена! Профессиональный риск на сделку колеблется от 0,5% до 5% депозита на сделку. Оптимальный, с точки зрения профессионалов — 1-2%. Если торгуете на нескольких рынках, то имеет смысл ограничить совокупный риск портфеля, как правило до 6-10%. Если совокупный риск по открытым позициям больше 6%, то мы не имеем права открывать новую позицию. Что делать, если 6% лимит исчерпан? Ответ: не торгуйте до конца месяца. Использовать правила фиксированных рисков имеет смысл. Потому что, это позволяет двигаться кривой капитала в нужном направлении быстрее, а в обратном медленнее. Правило фиксированного процента, например 2% на сделку и 6% на все позиции высчитывается на начало каждого месяца. Если месяц был прибыльным, то ваши лимиты расширяются, если наступает просадка, то лимиты становятся меньше.

Перейдем к правилам управления капиталом или размером позиции. Логика этой процедуры проста и важна одновременно. Управление капиталом – это управление объемом торгуемых фьючерсов, акций или любых других инструментов.

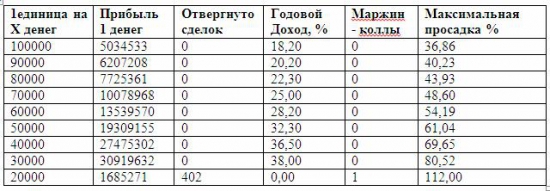

Для начала оценим усилия, которые требуются для восстановления счета после разного рода просадок по счету.

Таким образом, убытки до 20% требуют более умеренно крупных выигрышей (т.е. больше, чем на 25% для того, чтобы вернуть свое). Но 40%-ный проигрыш требует последующего выигрыша уже в 66,7%, а 50%-ный требует 100%-ого выигрыша. Убытки свыше 50% для компенсации потерь требуют огромных, невероятных выигрышей. В результате, когда ваш риск слишком велик, и Вы проигрываете, Ваши шансы отыграться ничтожны.

Существует два варианта управления капиталом.

1. Мартингейл (пирамидинг).

2. Антимартингейл

Профессиональные игроки заявляют, что существуют две основные стратегии управления размером позиции – стратегия Мартингейла и стратегия анти-Мартингейла. Стратегия Мартингейла требует увеличения ставки после каждой убыточной сделки, т.е. всякий раз, когда капитал уменьшается (в течение долгого периода). И, напротив, стратегия анти-Мартингейла заключается в увеличении размера ставки после выигрышной сделки.

Стратегия Мартингейла – не работает по определению. Мы можем это проверить на простом примере экспериментов Ральфа Винса. Найдите время и повторите этот эксперимент.

Стратегия Мартингейла не работает хотя бы потому, что риск возрастает прогрессивно, а прибыль остается фиксированной. Такой подход приводит к банкротству, если же предположить неограниченность средств на депозите, то после длительной череды неудач может накопиться такое соотношение риска к прибыли, как например 4000 к 1. Вряд ли кто-то психологически выдержит такое соотношение.

Стратегия анти-Мартингейла, которая требует увеличения риска во время выигрышной серии, действительно оправдывается – как на арене игры, так и на арене инвестиций. Умные игроки знают, что надо увеличивать свои ставки в определенных пределах, когда они выигрывают. Это также справедливо для трейдинга или инвестиций. Эффективно работающие системы управления размером позиции призывают Вас увеличивать позицию, когда она приносит прибыль.

Цель управления размером позиции состоит в том, чтобы подсказать Вам, сколько единиц (акций или контрактов) Вам можно иметь при данном размере вашего счета. Например, ответ системы о допустимом размере позиции может заключаться в том, что у Вас недостаточно денег, чтобы установить любой размер позиции, потому что риск будет слишком велик.

Некоторые люди верят, что «адекватно определяют размер позиции», если имеют «стоп, сформированный на основе управления капиталом». При таком стопе Вы выходите из своей позиции, когда теряете заранее определенную сумму денег – скажем 1000 у.е. Однако этот вид стопа не отвечает на вопрос «сколько?», а потому на самом деле не имеет ничего общего с установкой размера позиции. Контроль над риском путем установления величины проигрыша при аварийном выходе – это не тоже самое, что контроль над риском с помощью модели управления размером позиции, которая определяет, можете ли Вы и в каком размере открыть данную позицию.

Существуют многочисленные стратегии управления размером позиции, которыми Вы можете воспользоваться. Далее мы рассмотрим различные, хорошо зарекомендовавшие себя методы. Вероятно, какие-то из них гораздо больше подходят к Вашему стилю трейдинга или инвестирования, чем другие. Одни лучше всего работают на рынке акций, тогда как другие предназначены для рынка фьючерсов. Все они являются выражением стратегии анти-Мартингейла в том смысле, что размер ставки увеличивается по мере получения прибыли и увеличения размера Вашего счета.

МОДЕЛИ УПРАВЛЕНИЯ ОБЪЕМОМ ПОЗИЦИИ

Данные исследования (Ван Тарп).

Базовая торговая система, работающая на основе пробоя 55-дневного канала. Другими словами, она подает сигнал на вход, если цена устанавливает новый 55-дневный максимум (для открытия длинной позиции) или новый 55-дневный минимум (для открытия короткой позиции). В качестве стопа – как для установки начального риска, так и для фиксации прибыли – используется скользящий стоп на основе 21-дневного уровня цен на стороне рынка, противоположной открытой позиции.

Например, если Вы играете на повышение (находитесь в длинной позиции) и цена достигает своего 21-дневного минимума, Вы закрываете позицию. Уровень этого стопа пересчитывается каждый день и всегда смещается в Вашу пользу, чтобы снизить риск или увеличить Вашу прибыль в случае выхода. Такие системы, основанные на канальном пробое, дают прибыль выше средней, если трейдинг ведется при достаточном количестве капитала.

Эта система была протестирована на счете 1м. в качестве стартового капитала и на 10 различных рыночных инструментах в 1981-1991 гг. Система для фьючерсов и акций была одинакова, а различались лишь моделями управления размером позиции.

Модель 1: Управление размером позиции из расчета один лот на каждые Х денег на счете.

В сущности, этот метод отвечает на вопрос «сколько?», определяя, что Вы должны иметь позицию в один лот или один контракт в расчете на каждые Х денег, которые имеются на Вашем счете. Например, один контракт на 10000 денег. Большинство начинающих трейдеров поступают именно так: «Размер моего счета позволяет купить только один контракт». Но большинству людей, решивших стать трейдерами или инвесторами, некуда обратиться, чтобы узнать то, что, вероятно, является важнейшим аспектом этого ремесла.

Модель Х денег на контракт проста и отвечает на вопрос «сколько?». Кроме того имеет важное преимущество, а именно: Вы никогда не откажетесь от сделки по причине ее рискованности.

Например, существует два трейдера. Один из них использует стратегию заключения сделки в один контракт в расчете на каждые 50000 своего капитала, а другой при рассмотрении возможности совершения сделки основывается на ограничении своего риска 3% своего капитала и не открывает позиции, для которых это условие не соблюдается. Каждому из этих трейдеров представилась возможность совершить сделку с японскими йенами в соответствии с их системой следования тренду. Тот трейдер, который заключает сделки из расчета средств на счете, заключил эту сделку. Последующее изменение курса было столь огромно, что он смог получить самый большой месячный доход за всю историю фирмы.

В то же время второй трейдер не смог принять эту сделку. Его счет составлял 100 000, но риск этой сделки – в том случае, если бы рынок пошел против него – превышал установленный им предел в 3%. Для этого трейдера месяц оказался бесприбыльным. Конечно, принцип всегда принимать сделку имеет и оборотную сторону. Первый трейдер мог бы получить большой убыток, если бы рынок пошел против него, чего второй трейдер избежал бы.

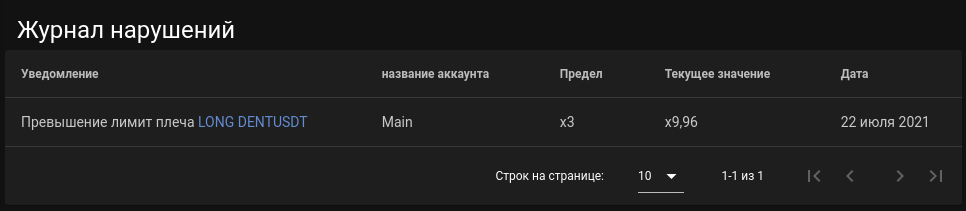

Следующая таблица показывает результаты работы системы, использующей первую модель управления размером позиции. Обратите внимание на то, что система приносит убыток при условии открытия однолотовой позиции в расчете на каждые 20000 счета. При использовании в качестве базовой суммы 30000 Вам пришлось бы выдержать просадку в 80%, а если бы Вы захотели застраховаться от более чем 50%-ного проигрыша, Вам пришлось бы торговать 1 лот, как минимум, на 70000 счета.

Система торговли на основе 55/21-дневного пробоя из расчета один лот на каждые Х-денег капитала (начальный капитал равен 1м)

С одной стороны, преимущество модели, позволяет открывать позицию при поступлении сигнала, с другой стороны выступает и ограничением поскольку: 1) не все вложения одинаковы по стоимости; 2) она не позволяет быстро увеличить позицию при малом количестве денег; 3) Вы открываете позицию без учета степени риска. На самом деле, при малом счете эта модель равносильна установке минимальной позиции.

Модель 2. Уравнивание размеров позиции (по их стоимости) применительно к рынку акций. Не актуально, поскольку используется для рынков без маржинального кредитования.

Модель 3. Модель процентного выравнивания риска.

Когда Вы открываете позицию, Вам необходимо знать, в какой точке, в случае неблагоприятного развития событий, необходимо будет выйти с рынка, чтобы обезопасить свой капитал от более серьезных разрушительных последствий. Разница между ценовым уровнем открытия позиции и уровнем, на котором располагается точка аварийного выхода из этой позиции, определяется термином «риск».

Вот пример того, как работает такая система. Представим, что Вы хотите купить контракт на Сбербанк по цене 9500 рублей за единицу. Согласно алгоритму Вашей системы, Вы должны будете закрыть эту позицию как убыточную при падении цены до 9000 рублей. Таким образом, максимальный риск на одну унцию составит 500 рублей на один контракт.

Вы имеете счет 50000 рублей и хотите ограничить риск по позиции на сбербанк до 5% т.е. суммой в 2500 рублей. Тогда с учетом указанного выше стопа, ограничивающего риск суммой 500 рублей на контракт, Вы можете купить 5 контрактов. Таким образом, установка размера позиции на основе процентного риска позволяет точно определить, что размер Вашей позиции может составлять не более одного контракта (поскольку дробные значения в данном случае недопустимы).

Сравним эту модель с другими моделями установки размера позиции.

Система с 55/21-дневным пробитием с использование установки размера позиции на основе допустимого риска, выраженного в процентах от капитала.

Наилучшее значение отношения вознаграждения к риску наблюдается при примерно 25%-ном уровне риска на позицию, но тогда пришлось бы смириться с возможностью 84%-ной промежуточной потери на пути к цели. Кроме того, требования о внесении дополнительных средств (маржин-коллы), вызванные неблагоприятным изменением цен (которые устанавливаются на основании текущих цен и не могут быть точно рассчитаны на основании исторических данных), начинают появляться при 10%-ном риске. Если вести трейдинг по этой системе, то необходимо иметь хотя бы 1 млн. пользуясь критерием в 1%, для капитала 100000 это эквивалентно трейдингу с 10%-ным риском.

Какую именно величин риска следует принять на одну позицию при установке ее размера на основе процентного риска? Ваш суммарный риск при использовании установки размера позиции на основе процентного риска зависит от величины стопов, которые Вы устанавливаете, чтобы сохранить свой капитал, и от величины математического ожидания системы, которой Вы пользуетесь. Например, большинство трейдеров, следующих за долговременным трендом, пользуются скользящими стопами, которые довольно велики, в несколько раз превышают средний дневной диапазон цен. Кроме того, трейдеры, следующие за трендом, обычно работают с моделью, которая приносит прибыль в течении 40-50% времени и имеет отношения вознаграждения к риску от 2,0 до 2,5 Если Ваша система не вписывается в эти рамки, тогда нужно определить свои собственные процентные значения риска для установки размера позиции.

Имея в виду вышеприведенные критерии (и предостережения), приходим к выводу, что если Вы ведете трейдинг, пользуясь заемными средствами, то Вы, вероятно, не должны рисковать более, чем одним процентом на позицию. Если Вы ведете трейдинг на свои деньги, ваш риск прекрасно подойдет. Если вы рискуете больше чем 3%, то вы должны отдавать себе отчет в том, насколько велика опасность, которая подстерегает Вас на пути к получению прибыли.

Положим, Вы работаете с системой, которая устанавливает очень удаленные стопы, тогда нужно устанавливать гораздо меньшие уровни риска. Например, если Ваши стопы ниже дневного диапазона цен, тогда, вероятно, нужно исходить из значений принимаемого риска, составляющих половину (или еще меньше) того, что представлено здесь. С другой стороны, если Ваша система имеет высокий показатель ожидания (например, ее надежность выше 50%, а отношение прибыли к риску 3 или выше), тогда Вы вероятно, можете довольно безопасно рискнуть большим процентом своего капитала. Трейдеры, использующие очень жесткие стопы, может быть захотят для установления размеров своих позиций подумать о применении волатильной модели, о которой поговорим ниже.

Модель 4. Модель выравнивания степени изменчивости (волатильности) позиций.

Изменчивостью (волатильностью) называется величина дневного изменения цены конкретного вида ценных бумаг за произвольный отрезок времени. Это мера изменения цены, которому Вы, вероятно, подвергнетесь – в Вашу пользу или против Вас – при любой открытой позиции. Если с помощью использования фиксированного процента своего капитала Вы уравняете изменчивость каждой своей позиции, тогда Вы, в высокой степени, Вы уравняете возможные в ближайшем будущем флуктуации рынка для каждого элемента своего портфеля.

В большинстве случаев изменчивость является просто разностью между наибольшим и наименьшим значением цены в течении дня. При этом необходимо учитывать все гэпы.

Таблица иллюстрирует, каким образом модель управления размерами позиции работает в описанной ранее базовой торговой системе 55/21-дневного пробоя канала. Используем для этого портфель из 10 бумаг и временной интервал в 11 лет. Здесь изменчивость определялась как 20-дневное скользящее среднее значений среднего истинного диапазона (ATR). Мы используем все ту же торговую систему и те же ценовые данные, что и при рассмотрении других моделей. Единственное различие в моделях состоит в использованной модели установки размера позиции.

Система с 55/21-дневным пробитием при установке размера позиции на основе изменчивости цен.

Обратите внимание на то, что установка размера позиции на основе 2%-ной изменчивости даст годовую прибыль в размере от 67 до 86% и просадку от 69 до 86% в год. Эта таблица показывает, что если бы Вы использовали алгоритм установки размера позиции вместе с этой системой, то, вероятно, Вам захотелось бы воспользоваться значением где-то между 0,5 и 1,0% на позицию, в зависимости от ваших целей. В этой системе наилучшее значение отношения вознаграждения к риску достигается при использовании величины ограничения волатильности 2,5%, но лишь немногие люди могут выдержать просадку в 86%.

Установка размера позиции на основе изменчивости цен имеет несколько замечательных особенностей, которые можно использовать для контроля позиции. И хотя лишь немногие трейдеры используют эту модель, она является одной из самых изощренных среди себе подобных.

Резюме

Самая значительная часть разработки торговой системы – это алгоритм управления капиталом. Тем не менее, термин «управление капиталом» в течение многих лет употреблялся до такой степени неверно, что никто больше не может согласиться с его обычным значением. Поэтому будем употреблять более понятный аналог – «управление (установка) размера позиции».

В сущности, установка размера позиции добавляет четвертое измерение к таким показателям, как надежность, соотношение доходность \ риск и частота сделок. Она оказывает серьезное влияние не величину потенциальных прибылей или убытков, возникающих в процессе торговли. По-моему, именно подход трейдера к управлению размерами своих позиций объясняет нестабильность в результатах их работы. В сущности, показатель ожидания системы и количество (частота сделок) образуют прочный фундамент, определяющий размеры доходом. Установка размера позиции определяет, сколько таких фундаментов одновременно вносят свой вклад в Вашу прибыль.

Принципы управления размером позиции указывают также, насколько важен размер лежащего в основе вашего трейдинга капитала. При большой величине капитала Вы можете очень многое сделать для увеличения прибыли при помощи установки размера позиции. При незначительном капитале очень легко потерять все.

Системы анти-Мартингейла, основной идеей которых является увеличение размера ставки по мере увеличения выигрыша, — это модели, которые действительно работают. Мы рассмотрели несколько моделей установки размера позиции для систем анти-Мартингейла, в том числе:

Модель «один лот в расчете на каждые Х денег, имеющихся на счете». Эта модель разрешает открывать единичную позицию каждый раз, когда на счете скапливается фиксированная сумма денег. В основном данная модель рассматривает все вложения как одинаковые и всегда разрешает Вам взять только одну позицию.

Модель с уравниванием стоимости позиций. Эта модель присваивает равные веса всем составляющим Ваш портфель позициям в соответствии с их стоимостью. Обычно она используется трейдерами фондового рынка.

Модель с процентным риском. Эта модель рекомендуется для долгосрочных трейдеров, следующих тренду, она уравнивает позиции по степени риска и способствует стабильному росту портфеля.

Модель с процентной изменчивостью. Эта модель является лучшей для трейдеров, применяющих жесткие стопы. Она позволяет обеспечить разумное равновесие между риском и ожидание торговой системы, применяющей данную модель.

Следующий пост сделаю про самоанализ и дневник трейдера, которым сам пользуюсь.