что такое ретроспективный пересчет показателей бухгалтерской отчетности

ПБУ 18 балансовый метод, переход

Как перейти на балансовый метод ПБУ 18. Как сделать ретроспективный пересчет?

1С: Бухгалтерия, ред. 3.0

Ответ специалиста линии консультаций:

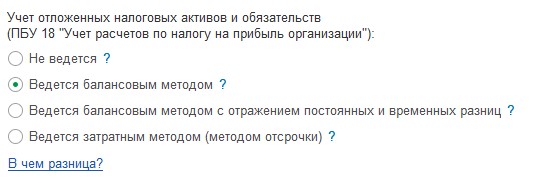

Для перехода достаточно в Главное – Учетная политика указать Балансовый метод

Мы рассмотрим переход именно на этот вариант. Нажав на кнопку «В чем разница» можно перейти к достаточно подробной статье на БУХ.RU

Там приведены ссылки на законодательства и расчетные примеры, мы же коснемся именно процедуры перехода и пересчета за декабрь 2019 года.

Что такое ретроспективный пересчет и кому он нужен?

Все достаточно просто.

Ретроспективный пересчет – это пересчет показателей бухгалтерской отчетности за уже закрытый 2019 год.

Он нужен, если одновременно выполняются условия:

организация не имеет права на применение упрощенных способов бухучета;

ОНА (ОНО) на 01.01.2020 существенно отличаются от остатков данных величин на 31.12.2019, т. е. в справке-расчете Отложенный налог на прибыль за Январь 2020 проверка показала существенные расхождения.

Если пересчет нужен, то:

При этом итог по обороткам не должен измениться.

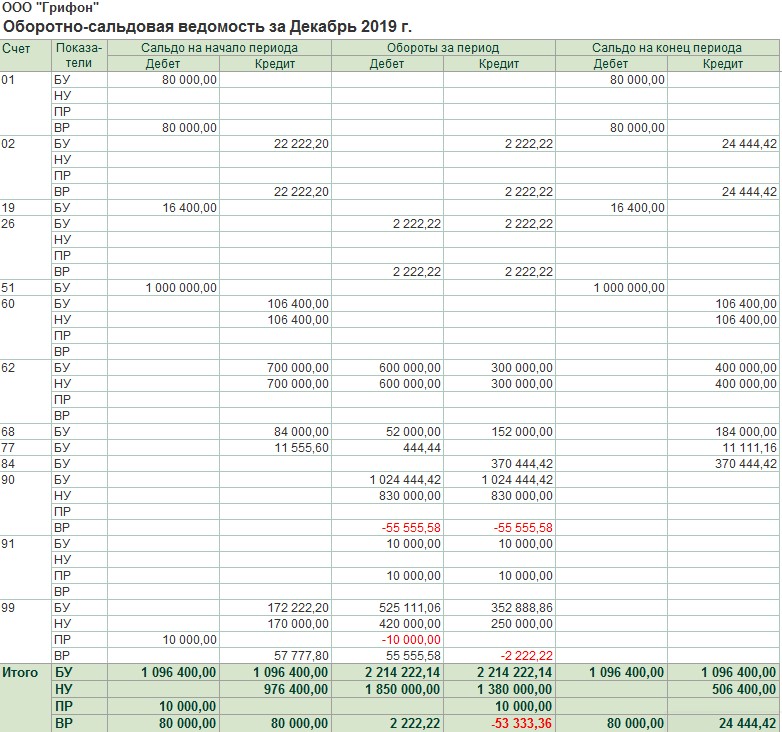

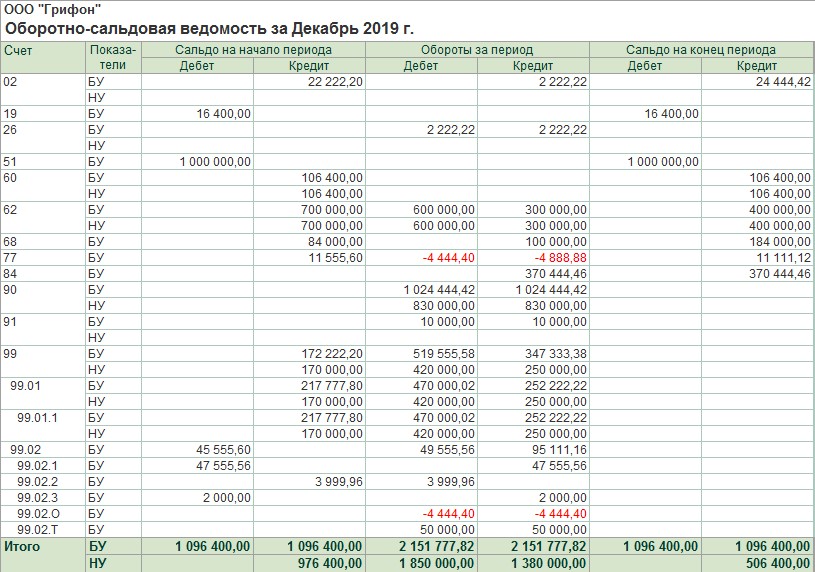

Давайте сделаем ретроспективный пересчет на примере нашей организации ООО «Грифон»

В организации на конец 2019года есть временные и постоянные разницы.

Сначала закроем 2019 год с настройкой «Затратным методом», а потом переключим метод на «Балансовый» и закроем декабрь.

Как видите, итог за 2019 год совпал, хотя проводки изменились 🙂

Корректировка и уточнение бухгалтерской отчётности

Из нашей статьи вы узнаете:

Организации и индивидуальные предприниматели ежегодно сдают бухгалтерскую отчётность. Никто не застрахован от совершения ошибок, особенно там, где речь идёт не об автоматизированной работе. Именно по этой причине налогоплательщиками разрешается сдавать уточнённую отчётность.

Корректировка и уточнение бухгалтерской отчётности — основная тема сегодняшней статьи. Мы рассмотрим, в каких случаях нужно сдавать корректирующую отчётность, как вносить изменения в документы и как сдавать их исправленные версии.

Можно ли сдать уточняющую бухгалтерскую отчётность

Бухгалтерская отчётность должна быть подписана не только главным бухгалтером, но и руководителем компании, и именно после подписания документа последним, отчёт считается составленным. Такие правила установлены в законе № 402-ФЗ, который регулирует бухгалтерский учёт.

Стоит упомянуть, что в первичные учётные документы, которые являются основой для составления отчётности, можно вносить изменения. Лица, которые вносят изменения в документ должны оставить свои реквизиты, дату внесения исправлений и подписи. Что же касается бухгалтерской отчётности, исправления вносить можно только до утверждения документов в налоговой.

Согласно закону, обязательный экземпляр отчётности должен быть подан в ИФНС в течение трёх месяцев после окончания отчётного периода. За этот период принимается календарный год, соответственно, отчётность должна быть подана до 31 марта. В некоторых случаях это другая дата (для иных контролирующих органов, для финансовых отчётов, др.).

В большинстве случаев в налоговую подаются документы, которые ещё не прошли процедуру утверждения, как она регламентирована в законе о финансовом учёте. А, как уже было сказано выше, внести исправления в неё можно как раз до этого момента.

Вывод из вышесказанного такой: если владельцы компании утвердили отчётность, исправить её нельзя. Если же есть возможность внести исправления, то должностное лицо направляет в ИФНС уточняющую форму бухгалтерской отчётности со всеми исправлениями.

В каких случаях нужно сдавать корректирующую бухгалтерскую отчётность

Познакомимся с очередным важным документом — ПБУ 22/2010. В документе описаны правила исправления ошибок в бухгалтерской отчётности. Из документа мы должны усвоить термин «существенная ошибка», который поможет разграничить то, что нужно исправлять в отчётности, а что нет.

Существенная ошибка — это такая ошибка, которая может повлиять на экономические решения пользователей, основанных на отчёте, где эта ошибка допущена. Именно такие ошибки индивидуальный предприниматель или организации обязаны исправить до того момента, когда документ будет утверждён. Объяснение может показаться сложным, но на самом деле оно чётко устанавливает грань, за которой ошибки нужно исправлять.

Участникам организации была представлена отчётность за предыдущий отчётный период, после чего была выявлена существенная ошибка. Неточность искажала показатели других строк более, чем на 10%. Так как отчётность ещё не прошла процедуру утверждения, её можно исправить, то есть подавать новый уточняющий документ. В нём обязательно указывается информация, что он заменяет первоначально поданную отчётность. Она же подлежит повторному представлению тем же участникам организации.

Теперь попробуем сказать проще: исправлять нужно только те ошибки, которые считаются существенными, и только до момента утверждения отчётного документа.

Внесение корректировок после утверждения

Ключевые правила внесения корректировок установлены ПБУ 22/2010, об этом мы уже сказали выше. В документе описан не только механизм выявления существенных недочётов, но и порядок их исправления. Порядок этот зависит от самой ошибки, то есть играет роль дата выявления, степень существенности и т.д.

Вносить корректировки можно не всегда: если отчётность уже утвердили, включать какие-либо изменения в отчётность за прошедший отчётный период нельзя. Бывает и такая ситуация, что отчётность уже сдана, а отчётные данные за этот период изменились. Если документ утвердили, в таком случае бухгалтер вносит изменения в отчётности за текущий период, а корректирующую отчётность за прошлый не сдаёт. В записях при этом бухгалтер использует счёт учёта нераспределённой прибыли.

Бухгалтер может прибегнуть к ретроспективному пересчёту — он рассчитывает сравнительные показатели путём исправления показателей отчётности, как если бы ошибка допущена не была. Это относится к показателям начиная с того периода, в котором и были обнаружены недочёты.

Дата выявления ошибки и внесение корректировок

Если ошибка была выявлена до утверждения, то её исправление в отчётности за этот период является обязательством. То есть перед организацией или индивидуальным предпринимателем в этом случае не стоит выбор: подавать корректирующие документы или делать перерасчёт за текущий период. ПБУ 22/2010 предусматривает разные сценарии, вкратце расскажем о них.

Сценарий 1. Ошибка выявлена до или во время заполнения отчёта

Если неточность выявляется во время заполнения отчёта или до начала заполнения, то соответствующие исправления нужно внести именно за этот налоговый период.

Исправления вносятся непосредственно в документ: в электронном формате достаточно исправить одно значение на другое.

Сценарий 2. Ошибка выявлена после заполнения отчёта

Если ошибка выявляется после заполнения отчёта, но до его отправки в контролирующий орган, можно поступить по-разному. Можно внести исправления в заполняемый документ, если есть такая возможность. Также можно просто составить новый документ с достоверными сведениями.

Сценарий 3. Ошибка выявлена после направления в налоговую инспекцию

Если готовый отчёт был отправлен в налоговую инспекцию, но учредители выявили неточность, бухгалтер должен составить корректирующую отчётность с соответствующим кодом, например, «001». Впоследствии этот документ также направляется в ИФНС.

Сдача уточнённой бухгалтерской отчётности

Заполнение уточнённой версии отчёта должно быть сделано в соответствии с правилами заполнения той формы, о которой идёт речь. Заполняют тот же бланк, но уже с корректными данными, указывая только что подаваемый документ является уточняющим.

Форму можно сопроводить пояснительной запиской, в которой подробно будет описана суть выявленных ошибок, а также характер внесённых изменений.

Срок сдачи отчётности за прошедший год составляет 3 месяца, то есть сдать отчёт нужно до 31 марта. Уточнённую отчётность нужно подавать в течение десяти рабочих дней, следующих за внесением исправлений.

Что такое ретроспективный пересчет

Вопрос задал Любовь Г.

Ответственный за ответ: Мария Демашева (★9.73/10)

Объясните что такое ретроспективный пересчет, и когда он применяется

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Все комментарии (4)

Правильно понимаю, что имеется в виду ретроспективный пересчет показателей бух отчетности при переходе на балансовый метод ПБУ 18/02 с 2020 года?

Ретроспективный пересчет показателей бухгалтерской отчетности нужен в данном случае, если одновременно выполняются условия:

— организация не имеет права на применение упрощенных способов бухучета

— ОНА (ОНО) на 01.01.2020 существенно отличаются от остатков данных величин на 31.12.2019, т. е. в справке-расчете Отложенный налог на прибыль за Январь 2020 проверка показала существенные расхождения.

Кратко на примере ПБУ 18/02, что такое ретроспективный пересчет и зачем он нужен. Применяли одну методику расчета разниц в 2019, а в 2020 стали совсем другую.

Берем отчетность бухгалтерскую за 2020 и пытаемся показатели сравнить для анализа данных и принятия решения, как мы обычно это делаем. А там один и тот же показатель посчитан по разным методикам т.е. данные по одной строке, но за разные годы просто несравнимые. Поэтому в таких случаях мы берем показатели 2019, пересчитываем так, как будто мы уже в 2019 применяли новую методику ПБУ 18/02. Ретроспективно т.е. «назад». И т.к. в балансе мы показываем данные за 3 года, то и пересчитываем, соответственно, 2018 и 2019. А 2020 будет уже автоматом по новым правилам посчитан.

При исправлении ошибок прошлых лет, при введении новых стандартов — одинаковый принцип.

Ретроспективный пересчет производится в отношении сравнительных показателей начиная с того предшествующего отчетного периода, представленного в бухгалтерской отчетности за текущий отчетный год, в котором была допущена соответствующая ошибка (п. 9 ПБУ 22/2010, п. 15 ПБУ 1/2008).

И литературное значение у нас как раз наши действия и отражает — РЕТРОСПЕКТИ́ВНЫЙ (от лат. retro — назад и specto — смотрю). Содержащий изложение или обзор прежнего, переходящий от настоящего к прошлому. (Толковый словарь Ушакова Д.Н.)

Новый вопрос задайте, пожалуйста, отдельно.

В одной ветке мы отвечаем на один вопрос.

Там сразу укажите критерий, по которому ПБУ 18/02 применяете и не можете от него отказаться.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Большое спасибо Марине Аркадьевне! На каждом семинаре узнаешь что то новое. и все очень четко-никакой воды, читает ясно и достаточно быстро, не то что некоторые лекторы- просто засыпаешь. А Марина Аркадьевна всегда держит в тонусе. Информации актуальной много- хочется переслушать всегда еще раз.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Под ошибкой в бухгалтерском учете понимают неотражение или неправильное отражение фактов хозяйственной деятельности, в связи с неправильным применением нормативно-правовых актов о бухгалтерском учете, учетной политики организации, неточностями в вычислениях и иными факторами. В этой публикации рассмотрим какие основные рекомендации по исправлению ошибок приводят аудиторы, на каких моментах стоить заострить свое внимание. А также напоминаем, что у нас есть целый мастер-класс по устранению ошибок прошлых лет, благодаря которому вы четко будете знать алгоритм действий в самых разных ситуациях!

Ошибки, произведенные в бухгалтерском учете, нередко искажают данные о реальном финансовом положении организации, дезинформируя заинтересованных пользователей бухгалтерской отчетности.

Важно не только выявлять ошибки своевременно, но и верно их классифицировать, понимать различие ошибки от недобросовестных действий, определять существенность ошибки.

Понятие ошибок и правила их исправления установлены ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности», утв. Приказом Минфина России от 28.06.2010 № 63н.

Виды ошибок

1) текущего года, если они обнаружены в том же периоде, в котором совершены;

2) прошлых лет, когда они раскрыты после окончания того года, в котором совершены.

По степени влияния на отчетность ошибки делятся на:

Существенной является ошибка, если она может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период.

Существенность ошибки определяют самостоятельно, исходя как из величины, так и характера соответствующей статьи (статей) бухгалтерской отчетности.

Обычно уровень существенности определяют в процентах к показателю статьи (группы статей).

Обнаруженные ошибки и их последствия подлежат обязательному исправлению.

Для исправления ошибок текущего года неважно, существенные они или нет, т.к. исправляются одинаково в месяце их обнаружения (сторнировочными или дополнительными записями) по соответствующим счетам (п. 5 ПБУ 22/2010).

Порядок же исправления ошибок прошлых лет зависит от их существенности.

Несущественные ошибки, выявленные до подписания отчетности, корректируются в том же порядке, что и ошибки текущего года записями на 31 декабря.

После подписания отчетности, обнаруженные ошибки исправляются текущим периодом (п. 6 ПБУ 22/2010).

Существенные ошибки, выявленные до утверждения отчетности, исправляются записями на 31 декабря. Необходимо заново сформировать и подписать отчетность.

После следует сдать в налоговую инспекцию уточненную отчетность, если отправили подписанную, но еще не утвержденную отчетность с существенными ошибками (п. 8 ПБУ 22/2010). Утвержденную отчетность прошлых лет менять нельзя.

Существенные ошибки, найденные после утверждения отчетности, правятся текущим годом. Как правило, корректировочными записями в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)».

В отчетности текущего года сделайте ретроспективный пересчет, то есть отразите данные за прошлые годы так, как будто ошибок не было. В пояснениях к отчетности за текущий год нужно написать, почему изменились данные отчетности за прошлые годы.

Три основных метода исправления ошибок

1. Корректурный способ применим для ошибок в бумажных документах. Ошибочная запись зачеркивается одной чертой так, чтобы можно было ее прочитать, правильная сумма надписывается сверху. Затем делают надпись: «Исправлено» и ставят дату, фамилию и подпись лица, осуществившего исправление. Необходимо дать также краткую, но понятную всем ссылку на документ или другое основание для исправления.

В программном продукте 1С: Бухгалтерия предприятия 8, редакция 3.0 бухгалтерскую справку можно сформировать следующим образом:

Перейдем в раздел «Операции» и выберем пункт «Операции, введенные вручную».

Нажимаем кнопку «Создать»

Откроется окно создания документа.

Из практического опыта рекомендуем прикладывать к бухгалтерской справке копии первичных документов, по которым были допущены и исправлены ошибки, а также расчеты, чтобы в дальнейшем не тратить время на доказательство обоснованности исправлений.

3. Способ «красное сторно» применим для исправления ошибок, допущенных в корреспонденции счетов и в тех случаях, когда корреспонденция счетов указана правильно, но сумма завышена.

В 1С: Бухгалтерии предприятия сторно документа можно сделать также через раздел «Операции» – «Операции, введенные вручную». Выбираем создать новый документ, в открывшемся окне нажимаем на «Сторно»:

Далее указываем дату составления операции и выбираем документ, который необходимо отсторнировать или произвести в нем исправительные записи.

Как исправлять первичные учетные документы и регистры бухучета?

Допустимо исправлять все первичные документы.

Исключением являются случаи, когда по законодательству РФ или установленным в соответствии с ним правилам вносить исправления запрещено. Это касается, например, кассовых документов (ч. 7 ст. 9 Закона о бухгалтерском учете, пп. 4.7 п. 4 Указания №3210-У).

Если вы допустили ошибку при составлении кассового документа, его надо оформить заново.

Порядок внесения исправлений в регистры бухгалтерского учета такой же, как для первичных учетных документов. Кроме того, для исправления можно производить сторнировочные или дополнительные записи по счетам бухгалтерского учета.

С 1 января 2022 года вступает в силу ФСБУ 27/2021 «Документы и документооборот в бухгалтерском учете», утв. Приказом Минфина России от 16.04.2021 № 62н в котором установлены требования к исправлению документов бухгалтерского учета.

Как исправить ошибки в налоговом учете?

В налоговом учете порядок исправления ошибок отличается от бухгалтерского.

После выявления ошибки в исчислении налоговой базы прошлых отчетных (налоговых) периодов, пересчет нужно производить в периоде совершения ошибки.

Чтобы правильно пересчитать налоговую базу в корректируемом отчетном (налоговом) периоде, необходимо внести исправления в соответствующие налоговые регистры.

Если ошибка затрагивает несколько отчетных периодов, необходимо сдать уточненные декларации за каждый из них. Рекомендуем приложить к ним записку с пояснениями причин внесения исправлений.

Выявленные ошибки могут приводить как к недоплате, так и к переплате налога. Если налогоплательщик недоплатил налог, он обязан внести необходимые дополнения и изменения в налоговую декларацию, а также уплатить недостающую сумму налога и пени.

Какая ответственность предусмотрена за ошибки в учете?

Налоговая ответственность предусмотрена за отсутствие первичных документов, регистров бухучета, систематическое несвоевременное или неправильное отражение фактов хозяйственной жизни в бухучете. Это грубое нарушение правил учета доходов, расходов и объектов налогообложения.

За это предусмотрен штраф (ст. 120 НК РФ):

Административная ответственность предусмотрена за грубое нарушение требований к бухучету, в том числе к бухгалтерской отчетности. За это предусмотрены (ст. 15.11 КоАП РФ):

• штраф от 5 000 до 10 000 руб.;

Автор статьи: Евгения Тарасова

Понравилась статья? Подпишитесь на рассылку новых материалов

Ретроспективный пересчет отчетности: Так ли все сложно?

Ольга Нахабина, эксперт журнала «Бухгалтер-Дока»

После публикации статьи «Как исправить ошибки в бухучете: шпаргалка для бухгалтера» автору стали поступать вопросы читателей с просьбой разобраться в той или иной ситуации. Особый интерес вызвали существенные ошибки 2010 года, обнаруженные во втором полугодии 2011 г. Ведь их исправление требует ретроспективного пересчета показателей отчетности на 31 декабря 2010 года. Как это правильно сделать, составляя годовой отчет 2011, мы расскажем в этой статье.

Суть вопроса

Подбивая итоги 2011 года, бухгалтер ООО «Спутник» обнаружила, что весь 2011 год и второе полугодие 2010 года она неверно отражала арендную плату за земельный участок. Участок арендуется у департамента имущественных и земельных отношений, под строительство автосалона.

С июня 2010 года по ноябрь 2011 года начисление арендной платы в бухгалтерском учете отражалось проводкой Дт 91 Кт 76. В целях налогообложения прибыли арендная плата включалась во внереализационные расходы. За 2010 год сумма арендной платы составила 150000 руб., а за январь-ноябрь 2011 года – 275000 руб.

Ошибка обнаружена 24 декабря 2011 года и по совокупности совершения признана существенной как в 2010 году, так и за период 2011 года.

Суть ошибки состоит в том, что арендная плата должна формировать первоначальную стоимость строящегося автосалона и относится на счет 08 (п.8 ПБУ6/01).

В целях налогообложения прибыли расходы по арендной плате за земельный участок, осуществляемые во время его застройки, также подлежат включению в первоначальную стоимость объекта основных средств (ст.264 НК РФ). В итоге в 2010 году налогооблагаемая прибыль ООО «Спутник» была занижена на 150000 руб., а налог на прибыль недоплачен на сумму в 30000 руб.

Исправляем ситуацию

Данная ошибка весьма интересна тем, что:

Теперь разберемся во все по порядку.

24 декабря 2011 г исправляем обнаруженную ошибку:

Дт 08 Кт 76 – 275000 – арендная плата за январь-ноябрь отнесена на затраты по строительству автосалона;

Дт 08 Кт 84 – 150000 руб. – исправлена существенная ошибка 2010 года, обнаруженная после утверждения годовой бухгалтерской отчетности за 2010 год.

Дт 99-НП Кт 68-НП – 30000 руб. (150000 х 20%) – доначислен налог на прибыль за 2010 г по итогам обнаруженной существенной ошибки 2010 года.

Дт 84 Кт 99-НП – 30000 руб. – скорректирована чистая прибыль 2010 года, в результате обнаруженной существенной ошибки 2010 года.

Устраняем налоговые последствия

Чтобы не нарваться на штрафные санкции, предусмотренные статьей 122 НК РФ, ООО «Спутник» необходимо самостоятельно начислить и заплатить пеню по налогу на прибыль. Согласно ст.75 НК РФ пеня начисляется за каждый день просрочки исполнения обязанности по уплате налога, начиная со следующего за установленным законодательством о налогах и сборах дня уплаты налога.

Последний день сдачи декларации по налогу на прибыль за 2010 г это 28 марта 2011 г. Ошибка обнаружена 24 декабря 2011 года, а 25 декабря необходимо составить уточненную декларацию по налогу на прибыль за 2010 год. Поэтому пеню по налогу на прибыль рассчитаем с 28 марта 2011 г по 25 декабря 2011г включительно.

Расчет суммы пеней проводится по следующей формуле:

SP = N х K х SR х 1/300,

За период с 28 марта 2011 г по 25 декабря 2011 г действовали следующие ставки рефинансирования ЦБ РФ:

Общее количество дней просрочки составляет 273 дня. Но так как в течение расчетного периода ставка рефинансирования менялась, необходимо разбить общий период на подпериоды: 36 дней (с 28.03.2011 г по 02.05.2011 г) и 237 дней (с 03.05.2011 г по 25.12.2011 г).

Сумма пени по налогу на прибыль составит:

(30000 х (36 дн. х 8%/300/100)) + (30000 х (237 дн. х 8,25/300/100) = 2243 руб.

Дт 99-НП Кт 68-НП – 2243,25 руб. – начислена пеня по налогу на прибыль за 2010 г.

Дт 68-НП Кт 51 – 30000 руб.- перечислена недоимка по налогу на прибыль за 2010 г

Дт 68-НП Кт 51 – 2243,25 руб.- перечислена пеня по налогу на прибыль за 2010 г.

26 декабря 2011 г бухгалтер ООО «Спутник» представил уточненную налоговую декларацию по налогу на прибыль за 2010 год и копии платежек по уплате недоимки и пени в налоговую инспекцию.

Закрываем 2011 год

31 декабря 2011 г бухгалтер ООО «Спутник» в бухгалтерском учете сделал заключительные проводки по формированию финансового результата и расчету чистой прибыли 2011 года:

Дт 90.9 Кт 99 – 2220000 руб. – определен финансовый результат (прибыль) от основной деятельности;

Дт 91.9 Кт 99 – 118000 руб. – определен финансовый результат (прибыль) от прочих операций;

Дт 99-НП Кт 68-НП – 467600 руб. ((2220000+118000)х20%) – начислен налог на прибыль за 2011 год.

Составляем годовую отчетность за 2011 год

Теперь перед главным бухгалтером ООО «Спутник» стоит самая увлекательная задача – правильно заполнить формы годовой бухгалтерской отчетности и приложения к ним с учетом ретроспективного пересчета данных на 31 декабря 2010 г.

Чтобы читателям было понятно какие цифры должны стоять в отчете за 2011 год, мы дополнили таблицы столбцом «Ретроспективный пересчет». Эти данные должны быть указаны на 31 декабря 2010 г в отчетности за 2011 год. Мы приведем лишь те формы отчетности и их фрагменты, которых коснется ретроспективный пересчет. В таблице 1 представлен баланс ООО «Спутник» за 2011 год.

Таблица 1. Баланс ООО «Спутник» на 31.12.2011 г

пояснения

Наименование показателя

код строки

На 31 декабря 2011 г

На 31 декабря 2010 г

На 31 декабря 2009 г

Ретроспективный пересчет

По данным отчета за 2010 г