что такое реестр в акциях

Реестр акционеров: зачем он нужен

Акционеры являются фактическими владельцами компаний, выбравших организационно-правовую форму акционерного общества. Однако у крупных корпораций может быть миллион владельцев, и у каждого из них есть право голоса на собрании акционеров. Каким же образом ведется учет всех этих людей? Что такое реестр акционеров, как он появился и что означает его закрытие? Кто должен заниматься ведением реестра по законам России и США?

Как появились реестры акционеров?

Изначально все акции выпускались в виде бумажных документов, которые в процессе торговли переходили от одного владельца к другому. Подтверждением владения акцией являлся сам документ. Но после появления мошенников, пытавшихся подделать эти ценные бумаги, возникла потребность в реестре акционеров – информационной базе, хранящей информацию о каждом владельце акции конкретной компании. Обязанность вести реестр держателей акций лежала на плечах самого эмитента, и в крупных корпорациях учетом акционеров занимались целые отделы. После каждого торгового дня биржа передавала компаниям сведения о переходе прав собственности на их акции.

Развитие электронных технологий, конечно, заметно облегчило процесс ведения реестра акционеров. После того, как торговля акциями также перешла на электронную платформу, учет акционеров стал автоматизированным процессом. Сейчас реестры АО представляют из себя современные дата-центры с ежедневно обновляющейся информацией о каждом акционере. Реестр акционеров должен содержать не только ФИО инвестора с количеством его акций, но и более подробную информацию: дата приобретения акции, реквизиты брокера-посредника и биржи, на которой были приобретены бумаги, реквизиты для выплаты дивидендов, прописка или юридический адрес владельца и многое другое.

Таким образом, реестры акционеров обладают следующими свойствами:

Реестр акционеров и порядок его ведения

Когда компания самостоятельно вела реестр акций, вероятность технических ошибок была высока даже после автоматизации процесса. Страдали из-за этого обычные инвесторы, что, конечно, не устраивало ни их, ни государственные регуляторы. Помимо этого существовал риск, что компания будет намеренно искажать данные реестра в мошеннических целях.

Самым эффективным способом решения проблемы посчитали создание специальных компаний, которые будут заниматься лишь ведением реестра – реестродержателей (в России их также называют регистраторами). И действительно, решение сработало. При этом вероятность мошенничества с реестрами была сведена к минимуму, так как регистраторы жестко регулируются и сильно ограничены в своих функциях, ведущих к злоупотреблениям.

С 2013 года в России учет реестра акционеров общества должен осуществляться только лицензированными регистраторами – это правило было введено нормой №142-ФЗ. При этом распространяется она как на публичные, так и на закрытые акционерные общества. Ранее законодательство позволяло компаниям, имеющим менее 50 акционеров, вести реестр самостоятельно.

Сейчас же передавать ведение списка акционеров в регистраторы должно любое акционерное общество. За нарушение этих правил назначается наказание по ч. 2 ст. 15.22 КоАП РФ: на юридических лиц – от 700 000 до 1 млн. рублей штрафа. Обязанность контроля за соблюдением законодательства регистраторами и акционерными обществами лежит на Центральном Банке РФ. Он же выдает и отзывает лицензии на ведение регистраторской деятельности.

В США ведением реестров акционеров занимаются трансфер-агенты. Это те же держатели реестров, в роли которых могут выступать и неспециализированные организации: например, банки. Их деятельность регулируется Комиссией по ценным бумагам (SEC). В различных штатах законодательство может отличаться, но в самом государстве нет запрета на самостоятельное ведение реестра – поэтому небольшие компании к услугам трансферных агентств зачастую не прибегают.

Регистраторы и депозитарии

По схеме своей работы регистраторы схожи с депозитариями, так как обе структуры занимаются учетом ценных бумаг. Однако депозитарии учитывают ценные бумаги разных компаний, принадлежащих одному инвестору: например, Иванов И. И. владеет 10 акциями ПАО «Газпром» и 50 акциями ПАО «Сбербанк России».

Регистраторы же ведут реестр всех акционеров какой-то конкретной компании: например, акции ПАО «Сбербанк России» принадлежат Иванову И.И. в количестве 50 штук, Петрову П. П. в количестве 90 штук и так далее. При этом депозитарии ведут учет всех ценных бумаг инвестора, а в реестр акционеров вносится информация только о владельцах акций.

По своему предназначению депозитарии и регистраторы также отличаются: депозитарии необходимы для обеспечения сохранности данных об имеющихся у инвесторов ценных бумагах, а реестр держателей акций нужен самой компании для учета своих владельцев

Информация из реестра требуется при проведении собраний акционеров, при ликвидации организации или при выплате дивидендов. При закрытии реестра акционеров сведения о лицах, имеющих право на получение дивидендов, составляются именно регистратором, после чего информация передается эмитенту. Также с помощью реестра акций отслеживается сохранение баланса ценных бумаг: в любой момент времени их количество должно равняться реальной сумме выпуска. Если в процессе обращения бумаг на бирже возникла какая-либо ошибка, нарушившая баланс, то обязанность выявить и исправить эту ошибку лежит на регистраторе.

Информация об изменении владельцев ценных бумаг поступает реестродержателям в конце каждого торгового дня, проходя через «Национальный расчётный депозитарий». При этом акции одной компании не имеют уникальных идентификационных номеров внутри реестра, поэтому и сведений о передаче от одного лица другому у регистратора нет. Ведется лишь количественный учет акций с записями об их владельцах.

Если же изменения происходят в структуре владельцев компании, бумаги которой не обращаются на бирже (акции внебиржевого рынка какого-нибудь Арзамасского завода), то сделка купли-продажи акции должна сопровождаться составлением специального документа – передаточного распоряжения. Его заполняет продавец, после чего он может передать его покупателю или напрямую держателю реестра акционеров. Передача всех прав происходит только после того, как регистратор получает этот документ и делает на его основе соответствующие записи в реестре.

Регистраторы крупнейших компаний

Российские компании-эмитенты ценных бумаг имеют право самостоятельно выбирать компанию-регистратор, а американские компании – трансферного агента. В России работает 31 лицензированный Центробанком регистратор, а в США насчитывается несколько сотен официальных трансфер-агентов. Полный список российских регистраторов и данные о них можно найти на сайте Центрального банка РФ.

Крупнейшие регистраторы в России и их клиенты:

| Регистратор | Крупные клиенты |

| «Статус» | «ФСК ЕЭС», «Россети», «Сбербанк России», «ММК» |

| «Р.О.С.Т.» | «ТГК-11», «ТГК-14» и другие энергетические компании |

| «СР-ДРАГа» (Специализированный регистратор – держатель реестра акционеров газовой промышленности) | «Газпром», «Газпром нефть», «СИБУР Холдинг», «Мосэнерго», «Газпромбанк», «ТГК-1», «ОГК-2» |

| АО «Реестр» | АФК «Система», «МГТС» |

| «Реестр-РН» | «Роснефть», «Башнефть», «ИСКЧ» |

| «ВТБ Регистратор» | «ВТБ», «АЛРОСА», «РусГидро», ПАО «Интер РАО» |

Например, регистраторское общество «Статус» ведет реестр акционеров ПАО «Сбербанк России», в котором записаны владельцы всех 21 586,948 млн обыкновенных и 1 млрд. привилегированных акций, в том числе акции, принадлежащие Правительству РФ. У одного акционерного общества не может быть одновременно более одного регистратора. У реестродержателей же, наоборот, количество клиентов обычно составляет несколько тысяч компаний.

В США самым большим трансферным агентом является компания Computershare. Ей принадлежит около 40% рынка, а среди клиентов множество крупнейших IT-компаний, например, Microsoft и Apple. Второе место занимает American Stock Transfer & Trust – около 25% рынка. Другие крупные трансферные агенты: Continental Stock Transfer & Trust, Wells Fargo Bank и Broadridge Corporate Issuer Solutions.

Что означает закрытие реестра акционеров?

В новостях, связанных с фондовым рынком, а также в информационных сводках об акциях различных компаний часто звучит фраза «закрытие реестра акционеров». Что же это значит?

Дело в том, что самой компании информация из реестра нужна нечасто, и в обычные дни эти данные она у регистратора не требует. Но существуют определенные даты, когда реестр АО проверяется для определения списка людей, которым будут выплачены дивиденды. День, в который происходит эта фиксация, и называется датой закрытия реестра или датой отсечки (фиксации реестра). Фактические выплаты акционерам происходят через 3-4 недели.

Все, кто купили акции за два дня до отсечки, получат деньги по ближайшей дивидендной выплате. Два дня возникают из-за режима T+2, о котором читайте здесь. При этом не важно, сколько составляет срок владения акциями: равные выплаты получат и те, кто купил акцию за два дня до закрытия реестра, и те, кто владеет ей много лет. После дня закрытия реестра акционеров акцию можно продать и все равно получить дивиденды.

Выписка из реестра акционеров: для чего и как ее взять

Несмотря на то, что регистраторы заключают договоры с эмитентами ценных бумаг, обращаться к ним могут и акционеры – в основном для получения выписки из реестра акционеров. Подобная выписка наравне с документами, предоставленными депозитариями, может выступать официальным подтверждением права собственности на ценную бумагу.

Например, реестродержатель «Р.О.С.Т.» предоставляет справки о движении ценных бумаг по лицевому счету зарегистрированного пользователя по цене 100 рублей за одну запись (но не менее 500 рублей) или справки о дивидендах по 200 рублей за каждый период выплаты. В АО «Реестр» выписки по лицевому счету стоят 135 рублей в электронном и 270 рублей в бумажном виде. «ВТБ Регистратор» за выписки по лицевому счету также требует от 135 до 270 рублей.

Чтобы получить подобные справки, акционерам необходимо открыть у реестродержателя персональный лицевой счет – за это также может взиматься плата. Обычным инвесторам выгоднее и удобнее взаимодействовать не с регистраторами, а с депозитариями, так как в таком случае можно запросить справку и получить информацию обо всех приобретенных ценных бумагах.

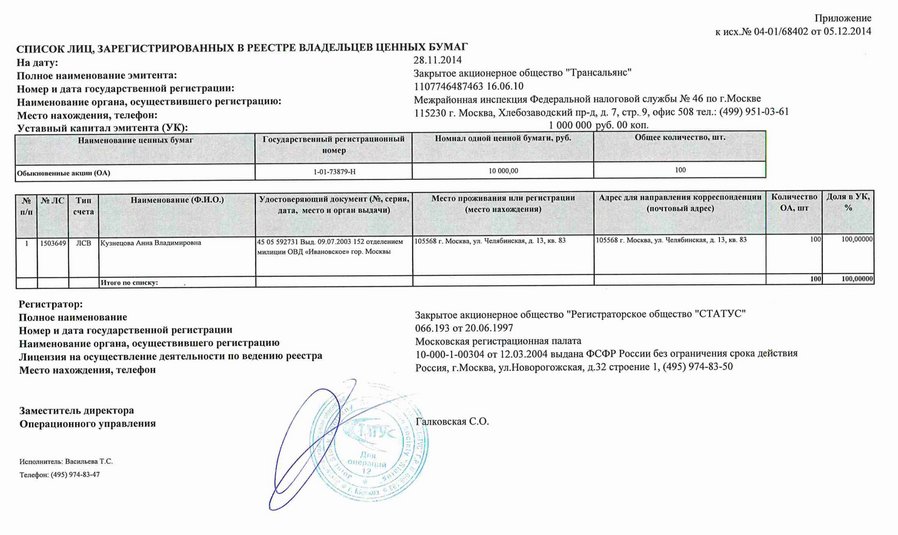

Выписка из реестра акционеров

Формирование выписки из реестра акционеров происходит в тех случаях, когда владельцу акций необходимо предоставить куда-либо доказательство того, что он владеет теми или иными ценными бумагами.

Что такое реестр акционеров

В это понятие включается полная информация об акционерном обществе: размер уставного капитала, количество, номинал акций, данные по выплаченным дивидендам и реквизиты совершенных сделок по ценным бумагам. Сюда же входит детальный перечень акционеров, владеющих акциями одной компании. В реестре указывается не только список, но и подробные сведения о каждом лице: его ФИО, паспортные данные и адрес, количество и тип акций, которыми владеет участник акционерного общества и т.п.

Назначение документа довольно простое: реестр составляется для создания полной картины о деятельности организации, а также всех ее собственниках. Благодаря наличию таких данных, он дает возможность заинтересованным лицам оперативно узнать положение дел на предприятии, в том числе и финансовые дела на тот или иной промежуток времени.

Зачем может понадобиться выписка

На сегодняшний день ценные бумаги, выпускаемые организацией, не имеют документального подтверждения, в т.ч. и сертификата.

Данные об активах отражаются только на лицевом счете владельца акций. Для того чтобы получить на руки подтверждение права собственности, держателю ценных бумаг следует обратиться к регистратору акций за соответствующей выпиской.

Выписка может понадобиться по самым разным причинам. В первую очередь, самому держателю акций для уточнений количества акций, принадлежащих ему, кроме того, бывает, что такой документ требуется для предоставления в налоговую службу, другие государственные инстанции, а также банковские кредитные учреждения.

Чем отличаются выписка и копия

На первый взгляд может показаться, что два эти документа равнозначны. Это заблуждение. Между ними есть одно, но очень существенное отличие. Несмотря на то, что они дублируют текст того или иного документа, выписка, в отличие от копии, содержит только какую-то его часть. При этом выписка может включать в себя несколько отрывков из документа, имеющих значение в какой-то конкретной ситуации (при формировании такой выписки важно соблюсти лишь одно условие: чтобы она не искажала сути основной бумаги).

Таким образом, выписка позволяет скрыть тот раздел документа, который не предназначен для широкой аудитории, поскольку содержит в себе коммерческую тайну или персональные данные какого-либо лица. Именно поэтому выписки имеют широчайшее распространение, когда речь идет о сведениях о какой-либо компании, ее собственнике или представителе персонала.

Особенности выписки

Выписка из реестра акционеров имеет и другие свои особенности. В частности, она выдается исключительно по требованию от владельца акций на ту дату, которая указана в заявлении («задним числом» получить ее не получится).

В обязательном порядке она содержит информацию обо всех акциях, которые числятся за обратившимся, так что утаить наличие каких-либо бумаг также не будет возможно.

При этом все данные, отраженные в выписке носят сугубо информационный характер, т.е. эта операция не указывается ни в регистрационном журнале, ни на лицевом счете человека.

Порядок получения выписки

Для того чтобы сформировать выписку из реестра акционеров, нужно, чтобы от владельца акций поступило соответствующее заявление. Сведения о нем обязательно должны быть внесены в журнал входящей корреспонденции организации, там же должны быть указаны данные о выданной выписке (дата, назначение), информация об ответствующем сотруднике. Далее в течение трех дней заявление должно быть рассмотрено, и владельцу акций предоставлена требуемая информация. Надо сказать, что лицо, выдающее выписку, несет полную ответственность за те сведения, которые в ней содержаться.

Как сделать выписку, формат и оформление выписки

Выписка пишется в произвольном виде, поскольку ее унифицированной формы нет. Но, несмотря на отсутствие стандарта, она должна соответствовать некоторым нормам деловой документации. В частности, она условно должна быть поделана на три части: начало (название предприятия, номер и дата выписки), основной блок (обычно оформляется в виде таблицы) и заключительный раздел (подпись и печати).

Следует отметить, что в некоторых организациях есть разработанный шаблон документа, утвержденный руководством — при таком условии использовать нужно именно его.

Выписку можно делать на обычном листе бумаги или на фирменном бланке, от руки или с помощью копировальной техники.

Она в обязательном порядке должна быть заверена ответственным представителем компании или регистратором.

Наличие печати в ней определяется тем, пользуется компания штемпельными изделиями для удостоверения бумаг или нет.

Образец выписки из реестра акционеров

Для того чтобы сделать выписку, посмотрите приведенный ниже образец документа и разъяснения к нему.

Дата закрытия реестра под дивиденды

Помимо получения дохода от торговых операций, владельцы акций рассчитывают на получение дивидендов — части прибыли эмитента за отчётный период. Ежедневно итоги торгов вносят изменения в реестр держателей акций, имеющих в портфеле ценные бумаги той или иной компании. Право на получение дивидендов дохода возникает у лиц, владеющих акциями именно на конкретную дату дивидендной отсечки. То есть держать бумагу целый год необязательно, но если вы хотите получить дивиденды, то на определённую дату вы должны быть владельцем бумаги.

Для получения своей доли от прибыли эмитента нет необходимости держать акции на протяжении длительного периода — достаточно грамотно оперировать общеизвестными сроками начисления дивидендов.

Основные даты, имеющие вес в выплатах доходности:

Record date, или дата отсечения, — день, в который фиксируется список всех акционеров эмитента. Примечательно, что срок, на протяжении которого трейдер владеет акциями, на выплаты не влияет: купить ценные бумаги можно как за несколько месяцев, так и за несколько дней до даты отсечки по дивидендам.

Экс-дивидендная дата (ex-dividend date, или ex-date) — первый рабочий день, когда акция торгуется без объявленных дивидендов. Эмитент выбирает дату закрытия реестра, а экс-дивидендная дата определяется в зависимости от режима торгов на бирже. Так, при наиболее распространённом режиме расчётов Т+2 экс-дивиденд выпадает на последний день перед датой отсечки. Однако, приобретая акции в экс-дивидендную дату, инвестор не попадает в реестр акционеров с правом на получение выплат. Если же владелец акции желает получить дивиденды, но не намерен держать бумаги компании, он может продать акции в экс-дивидендную дату.

Дата объявления дивидендов — день, когда озвучивают официальную информацию об объёме и дате выплат. Вопрос о размере и сроках дивидендных выплат решается на общем собрании акционеров.

Дата выплат подразумевает перечисление полагающегося дохода на счёт держателя акций. Чаще всего это происходит в течение месяца с даты отсечки. Отдельные компании начисляют дивиденды несколько раз в год: каждое полугодие или квартал.

Ранее в России использовался режим торгов «Т0», но для удобства иностранных инвесторов перешли на более распространённый «Т+2». То есть бумаги записываются на вас не в день покупки, а через два дня (в первый день мы покупаем, на третий день бумаги у нас). Как правило, достаточно совершить пару сделок в этом режиме, чтобы усвоить все нюансы. Многие брокеры сразу указывают экс-дивидендную дату для исключения путаницы при торговле.

В качестве наглядного примера обратимся к компании «Лукойл». В этом году акционеры провели собрание 20 июня, на котором приняли решение о сумме дивидендов и дате закрытия реестров — 9 июля 2019 года. Данный срок попадает на вторник, соответственно, для получения доходности по акциям необходимо купить их не позднее закрытия торгов на бирже в пятницу 5-го июля. Размер выплачиваемых средств — 155 рублей за обычную акцию. 13% дохода от дивидендов уплачивается в бюджет в качестве налога, поэтому фактическая сумма за дивидендов на одну акцию составит 134,85 рублей. Срок выплат при этом установлен до 9-го августа 2019 года.

На следующий день после дня экс-дивидендов, на торговом графике можно наблюдать ценовой разрыв, получивший название «дивидендный гэп». В этой ситуации инвестор оказывается перед выбором: продать бумаги накануне, или остаться в числе держателей акций и получить дивиденды, но в этом случае стоимость акции уменьшится.

Это явление, при котором активы, не приносящие в краткосрочном периоде дивдоходность, снижаются в цене примерно на сумму выплат. В среднем закрытие гэпа, подъём котировок по ценным бумагам выше уровня начала разрыва, происходит в течение двух-трёх месяцев. Высокодоходные компании, акции которых дают дивиденды в шесть и более процентов, могут закрыть гэп гораздо быстрее. Например, в прошлом году в июне активы «Сбербанка» преодолели падение котировок и вышли на прежний уровень всего за неделю. Но нужно иеть ввиду, что бумагам некоторых компаний не удается закрыть дивидендный гэп в течение продолжительного времени.

Дата закрытия реестра акционеров определяется заблаговременно. В российских компаниях чаще всего это период с марта по июль. Календарь отсечек, или дивидендный календарь, оформленный в виде таблицы с информацией о дате отсечки, экс-дивидендном сроке и прогнозам по объёму выплат, легко найти на официальном сайте Московской биржи и других финансовых порталах, включая сайты брокеров. Посмотрите, как выглядит календарь дивидендов на сайте «Открытие Брокер».

Регистратор или депозитарий: где хранить ценные бумаги

Учётная система рынка ценных бумаг в России (РЦБ) представляет собой совокупность организаций, имеющих лицензии профучастников РЦБ на осуществление ими деятельности по ведению реестра владельцев ценных бумаг (регистраторы) и оказанию услуг по хранению сертификатов ценных бумаг и/или учёту и переходу прав на ценные бумаги (депозитарии). В чём принципиальное отличие услуг депозитария от услуг регистратора? Давайте разберёмся.

Определения депозитарной деятельности и деятельности по ведению реестра владельцев ценных бумаг как одних из видов профессиональной деятельности на РЦБ даны в Федеральном законе от 22.04.1996 № 39-ФЗ «О рынке ценных бумаг». Основной функцией регистратора и депозитария является учёт (хранение) ценных бумаг и подтверждение прав на них, а также содействие в реализации прав, закреплённых ценными бумагами.

Регистратор вправе вести реестры владельцев ценных бумаг неограниченного числа эмитентов. Но при этом договор на ведение реестра заключается только с одним эмитентом; таким образом, информация о зарегистрированных лицах, которым открыты лицевые счета в реестре эмитента, касается только одного эмитента.

Среди видов лицевых счетов в регистраторе следует выделить счёт номинального держателя, который открывается другому участнику учётной системы — депозитарию. При открытии (ведении) такого счёта, за исключением отдельных случаев, предусмотренных законом, регистратор не будет знать владельца ценных бумаг, а только их количество на счёте, поскольку номинальный держатель не является владельцем ценных бумаг и осуществляет их учёт в интересах своих депонентов — лиц, пользующихся его услугами (услугами депозитария).

Отличительная черта регистратора — характер правоотношений, являющихся объектом его деятельности, а именно, отношения между инвестором и эмитентом, что позволяет отнести деятельность регистратора скорее к деятельности на первичном РЦБ; в то время как деятельность депозитария, в большей степени связанная с правоотношениями между инвесторами, относится к области вторичного РЦБ.

Депозитарий предоставляет свои услуги на основании депозитарного договора, заключаемого с депонентом. Объектом договорных отношений с депозитарием являются ценные бумаги, в том числе допущенные к организованным торгам; основными субъектами — центральный депозитарий и депоненты. При этом депозитарии могут становиться депонентами друг друга в целях учёта прав на ценные бумаги.

Для учёта прав на ценные бумаги депоненту открывается счёт депо, а передача ценных бумаг осуществляется по поручению депонента; при этом для того, чтобы зачислить ценные бумаги на счёт депо депонента, депозитарию необходимо иметь их на счёте номинального держателя в регистраторе или у другого депозитария. Равенство количества ценных бумаг на счетах депо депонентов в депозитарии и количества ценных бумаг на счетах номинального держателя в регистраторе в обязательном порядке сверяется на ежедневной основе.

Таким образом, на счёте депо учитываются все ценные бумаги депонента, выпущенные разными эмитентами; а на лицевом счёте учитываются ценные бумаги, выпущенные одним эмитентом.

Основным плюсом учёта ценных бумаг в регистраторе является право акционера обращаться в акционерное общество (к эмитенту) напрямую, без участия профессиональных посредников, для получения информации об обществе и его деятельности в порядке и объёме, предусмотренных законом об акционерных обществах.

В отличие от регистратора, оказывающего своим клиентам исключительно комплекс услуг по ведению реестра владельцев ценных бумаг, депозитарий, помимо услуг по хранению сертификатов ценных бумаг и/или учёту и переходу прав на ценные бумаги, вправе совмещать свою деятельность с брокерской деятельностью и оказывать своим депонентам дополнительные — брокерские услуги на РЦБ, выступая посредником на организованных торгах, действующим от своего имени, но за счёт и по поручению клиента-депонента.

Использование механизма номинального держателя как нельзя лучше отвечает потребностям современного фондового рынка в высокой скорости проведения сделок на РЦБ, ведь именно номинальный держатель (депозитарий), аккумулируя в течение операционного дня ценные бумаги депонентов на счетах депо, при передаче бумаг от одного депонента другому проводит соответствующие записи по их счетам депо «внутри» депозитария, избавляя инвесторов от необходимости обращаться в регистратор каждый раз при переходе прав собственности на ценные бумаги. Таким образом, информация о ценных бумагах по итогам торгового дня учитывается в депозитарии, а в регистраторе фиксируется общая сумма ценных бумаг на счёте номинального держателя.

Для активных инвесторов хранение ценных бумаг в депозитарии представляется более эффективным способом учёта ценных бумаг по сравнению с их хранением в регистраторе.

Интересуют другие статьи на эту тему? Рекомендуем подписаться на нашу рассылку, и все свежие материалы и актуальные предложения «Открытого журнала» будут приходить сразу на вашу электронную почту. Все, что нужно – ввести свой email в соответствующую форму внизу страницы. Давайте оставаться на связи друг с другом!