что такое процентная ставка цб и на что она влияет

Что такое ключевая ставка

Где применяется и зачем нужна

Ключевая ставка — это один из главных инструментов денежно-кредитной политики государства.

С точки зрения коммерческих банков, ключевая ставка — это стоимость денег. ЦБ дает деньги в долг коммерческим банкам минимум под процент ключевой ставки и принимает деньги на хранение максимум под процент ключевой ставки. На январь 2021 года ключевая ставка ЦБ равна 4,25% годовых. В марте 2021 года — после двух лет последовательного снижения ключевой ставки с 7,75 до 4,25% — ЦБ повысил ключевую ставку до 4,5% годовых.

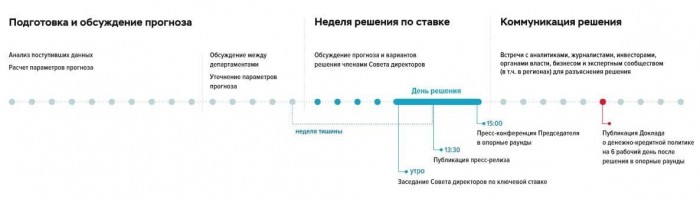

Ключевую ставку устанавливает совет директоров Банка России. Заседания проводятся восемь раз в год по заранее определенному графику. Заседания бывают опорные и промежуточные. Опорные заседания проводятся раз в квартал, после них ЦБ публикует доклад о кредитно-денежной политике.

С помощью ключевой ставки ЦБ таргетирует инфляцию. Таргетирование — это поддержание определенного уровня инфляции, оптимального для экономики страны. ЦБ считает, что инфляция в 2019—2022 годах должна быть около 4%. Это значит, что потребительские цены за год должны вырасти в среднем на 4%, но у разных товаров и услуг рост цен может отличаться.

Стабильно низкая инфляция защищает сбережения людей от обесценивания, поддерживает определенный уровень жизни и позволяет планировать долгосрочные расходы. Компании могут брать больше кредитов на развитие бизнеса и увеличивать инвестиции.

Отличие ключевой ставки от ставки рефинансирования. С 1 января 2016 года ставка рефинансирования и ключевая ставка совпадают. До 1 января 2016 года с помощью ставки рефинансирования обозначали стоимость заемных средств, которые ЦБ дает коммерческим банкам.

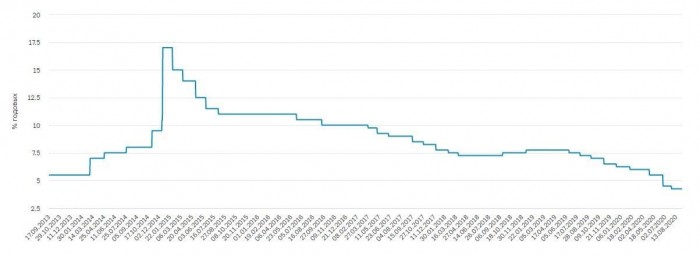

История изменения ключевой ставки. На сайте ЦБ доступны данные по ключевой ставке с 2013 года. Максимальное изменение ключевой ставки произошло 16 декабря 2014 года: она выросла сразу на 6,5 процентного пункта. Так ЦБ отреагировал на резкое падение рубля.

Никакого отношения к таргетированию инфляции ключевая ставка в 17% не имела. ЦБ резко сделал деньги дороже для коммерческих банков, чтобы они не смогли брать дешевые рубли у ЦБ, покупать дорожающую валюту и ослаблять курс рубля. В период с 2016 по 2019 годы ЦБ не менял ключевую ставку более чем на 0,5 процентного пункта за одно заседание. Но 22 июня 2020 года ЦБ опустил ключевую ставку сразу на 1 процентный пункт: с 5,5 до 4,5%.

Ключевая ставка: значение и отличие от ставки рефинансирования

Ключевая ставка ЦБ РФ определяет стоимость денег в экономике, являясь одним из важнейших показателей для трейдера. По сути, она выполняет роль ставки рефинансирования, но имеет и ряд своих особенностей. Разберём различия между ставками и их механизм действия.

В отечественной финансовой практике ключевая ставка появилась в 2013 году, когда Центробанк РФ проинформировал о новых инструментах по реализации своей денежно-кредитной политики. Несколько позже, в 2016 году, к её значению была приравнена ставка рефинансирования. Востребованность новой ставки объяснялась необходимостью повышения прозрачности и понятности в операциях Центробанка по кредитованию других участников финансового рынка.

Проще говоря, ключевая ставка — это ориентир, на основе которого Центробанк ссужает денежные средства кредитным организациям, как при краткосрочном кредитовании — на неделю, так и при выдаче трёхмесячных кредитов, обеспеченных нерыночными активами. Помимо этого, ключевая ставка используется Центробанком и при привлечении денежных средств из коммерческого банковского сектора.

Руководство ЦБ РФ может менять значение ключевой ставки восемь раз в году в процессе заседаний. Принятие решения о её величине включает пять этапов общей продолжительностью около полутора месяцев. Эти этапы включают аналитическую деятельность, совещания с представителями Минфина и других ведомств, а также иные мероприятия.

В макроэкономическом плане основной задачей ключевой ставки является удержание инфляции вблизи целевых значений — на середину 2020 года это 4%. Если Центробанк видит угрозу роста инфляции, то он увеличивает её значение, что повышает стоимость заёмных денежных ресурсов. Это приводит к росту процентов по банковским вкладам и новым выпускам долговых ценных бумаг. В результате снижается деловая активность, но также приостанавливается и рост цен. Если же Центробанк замечает признаки торможения экономики, то он может принять решение о понижении ключевой ставки, и тогда процесс разворачивается в обратном направлении: стоимость кредитных ресурсов падает, деловая активность идёт вверх, но увеличивается и риск значительного роста цен.

Помимо денежно-кредитного регулирования, ключевая ставка выполняет и ряд других важных функций. Покажем, на что влияет ключевая ставка как в сфере экономики, так и на рынке ценных бумаг:

С июня 2019 года значение ключевой ставки уменьшается почти непрерывно: она снизилась с 7,75% до 4,25% на начало сентября 2020 года. Этому способствует как как желание ускорить рост экономики, так и пандемия.

Ставка рефинансирования была введена в отечественную практику в 1992 году, выполняя роль регулятора стоимости рублёвых средств, предоставляемых Центробанком сектору кредитных организаций. Поскольку в обеих частях Налогового кодекса понятие ставки рефинансирования сохраняется, то она продолжает применяться на практике, даже когда на смену ей пришла ключевая ставка. Ставку рефинансирования используют более чем в десяти операциях по налоговым расчётам, в том числе для:

Для подобных расчётов по налогам следует использовать соответствующее по времени значение ключевой ставки. Фактически понятие ставки рефинансирования продолжает сохранять актуальность только из-за многочисленных ссылок в налоговом законодательстве. В макроэкономическом плане, например, при сравнении привлекательности инвестирования в разные инструменты её роль перешла к ключевой ставке.

Итак, подытожим, что значит ключевая ставка. С 2016 года она пришла на замену ставке рефинансирования, хотя последняя и продолжает использоваться на практике благодаря её присутствию в Налоговом кодексе. Суть ключевой ставки заключается в удержании инфляции вблизи целевого значения, определяемого Центробанком.

Чтобы не пропустить ничего важного, подпишитесь на нашу рассылку — интересные статьи и актуальные предложения будут приходить прямо на вашу электронную почту. Сделать это можно буквально в два клика — с помощью специальной формы внизу страницы.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Ключевая ставка ЦБ РФ

Ключевая ставка Центрального банка РФ представляет собой процентную ставку, по которой ЦБ готов предоставлять кредиты коммерческих банкам в долг на ближайшие 7 суток. Кроме того, под ключевой ставкой одновременно понимается ставка, по которой ЦБ принимает денежные средства на депозиты от банков.

Если говорить простым языком, ключевая ставка показывает, насколько дорого банкам достаются заемные средства. Низкая ключевая ставка позволяет устанавливать невысокие проценты по кредитам (так как самим банкам деньги достаются с низкой ставкой), высокая ключевая ставка приводит, соответственно, к высоким процентам, «подорожанию» денег, делая более выгодным финансовым инструментом вклады, депозиты.

На что влияет ключевая ставка ЦБ РФ

Роль ключевой ставки в экономике страны переоценить невозможно — это важнейший финансовый и экономический инструмент в сфере денежно-кредитной политики страны, который оказывает мощнейшее влияние на политику всех российских банков.

Любые изменения ключевой ставки (а также отсутствие каких-либо изменений) влияют на уровень инфляции. От уровня ключевой ставки зависит также стоимость фондирования банков, процентные ставки по банковским кредитам, депозитам для потребителей, юридических лиц, организаций, что позволяет регулировать настроение на финансовых рынках.

Ключевая ставка рефинансирования ЦБ РФ на сегодня

Если вы хотите быть в курсе финансовой, экономической политики страны, хотите иметь возможность составлять хотя бы приблизительные прогнозы в этой сфере (в том числе, для личных целей, определяя, в какой период выгодно брать кредит, а когда лучше подождать), необходимо принимать во внимание множество факторов. Один из важнейших — любые изменения, происходящие с ключевой ставкой рефинансирования ЦБ РФ.

Интересует ключевая ставка рефинансирования ЦБ РФ на сегодня? Вы без труда сможете найти всю необходимую информацию в Интернете, в частности, на нашем сайте в соответствующем разделе.

Следующее заседание ЦБ РФ по ключевой ставке

Решения, связанные с изменением ставки ЦБ, принимаются на Заседании Совета директоров российского Банка по вопросам денежно-кредитной политики. Такие заседания проводятся один раз в полтора месяца (в шесть недель). По итогам состоявшегося заседания в этот же день проводится пресс-конференция, на котором дополняются и объясняются решения, принятые на самом заседании. Любой желающий перед пресс-конференцией можно ознакомиться с пресс-релизом с решением по ключевой ставке ЦБ, который выпускается в 13:30 по Москве.

То есть, для того чтобы выяснить, когда будет следующее заседание ЦБ РФ по ключевой ставке, необходимо к дате прошлого заседания прибавить шесть недель и получите нужную дату.

Снижения ключевой ставки ЦБ РФ

Для того чтобы ответить на вопрос, к чему может привести снижение ключевой ставки ЦБ РФ, нужно определиться, какие изменения в сфере экономики, финансов происходят при низкой ставке.

Низкая ставка делает наиболее привлекательными кредиты для населения и юридических лиц, а вот желающих класть на депозиты деньги становится все меньше. Низкая ставка является более благоприятной для экономики страны, так как:

Суть ключевой ставки ЦБ РФ

Ключевая ставка является очень мощным регулятором банковской системы, инфляционных процессов, экономики страны. Непродуманное манипулирование ставкой может привести к развалу банковской системы, к панике среди населения, к застойным явлениям в экономике.

С другой стороны, разумный и взвешенный подход по отношению к ключевой ставке ЦБ РФ позволит обеспечить стабильное развитие российской экономики даже во времена перемен, кризисов. Именно поэтому сегодня столь пристальное внимание уделяется изменениям ключевой ставки Центрального Банка РФ.

Что такое ключевая ставка и для чего она нужна

На сегодняшний день по данным ЦБ РФ ключевая ставка составляет 7,5%

У Правительства есть несколько финансовых инструментов для влияния на банковскую политику. Чтобы влиять на экономику страны, нужно учитывать факторы, помогающие воздействовать на уровень ставок по кредитно-депозитным процентам, складывающимся в стране в результате рыночной экономики.

Центральный банк РФ устанавливает процентную ставку, по которой он намерен осуществлять кредитование коммерческих банковских структур. Именно она называется ключевой ставкой.

Рассмотрим, какое она имеет значение, по каким принципам устанавливается, на что влияет и чем отличается от сходных понятий, таких, как ставка рефинансирования.

Вопрос: Можно ли взыскать проценты за пользование чужими денежными средствами (по ст. 395 ГК РФ), исчисленные исходя из ключевой ставки Банка России, а не по ставке рефинансирования?

Посмотреть ответ

Ключевая ставка – кредитно-депозитный инструмент

Цетробанк Российской Федерации утверждает ключевую процентную ставку по двум направлениям:

СПРАВКА! Ставка называется ключевой из-за ее ведущей роли при установлении тех процентов, которые банки назначат на любые кредитные операции. Она напрямую оказывает влияние на банковские фонды и, как следствие, на уровень инфляции в стране.

Упрощенно можно определить ключевую ставку как «оптовую стоимость», по которой банки как бы приобретают кредиты у ЦБ, а затем распределяют их уже по «розничной стоимости». Естественно, чем ниже цена в «оптовой закупке», тем доступнее она будет и «в розницу», то есть банки могут установить меньший кредитный процент.

История российской ключевой ставки

До сентября 2013 года такого понятия, как «ключевая ставка» в российской экономической системе не применялось.

Те же данные, но теперь в наглядной сводной таблице:

| Период | Ключевая ставка (%) | Нормативный документ |

|---|---|---|

| 25.10.2021 — сегодня | 7,50 | Информация Банка России от 22.10.2021 |

| 13.09.2021 — 24.10.2021 | 6,75 | Информация Банка России от 10.09.2021 |

| 26.07.2021 — 12.09.2021 | 6,50 | Информация Банка России от 23.07.2021 |

| 15.06.2021 — 25.07.2021 | 5,50 | Информация Банка России от 11.06.2021 |

| 26.04.2021 — 14.06.2021 | 5,00 | Информация Банка России от 23.04.2021 |

| 22.03.2021 — 25.04.2021 | 4,50 | Информация Банка России от 19.03.2021 |

| 27.07.2020 — 21.03.2021 | 4,25 | Информация Банка России от 24.07.2020 |

| 22.06.2020 — 26.07.2020 | 4,50 | Информация Банка России от 19.06.2020 |

| 27.04.2020 — 21.06.2020 | 5,50 | Информация Банка России от 24.04.2020 |

| 10.02.2020 — 26.04.2020 | 6,00 | Информация Банка России от 07.02.2020 |

| 16.12.2019 — 09.02.2020 | 6,25 | Информация Банка России от 13.12.2019 |

| 28.10.2019 — 15.12.2019 | 6,50 | Информация Банка России от 25.10.2019 |

| 09.09.2019 — 27.10.2019 | 7,00 | Информация Банка России от 06.09.2019 |

| 29.07.2019 — 08.09.2019 | 7,25 | Информация Банка России от 26.07.2019 |

| 17.06.2019 — 28.07.2019 | 7,50 | Информация Банка России от 14.06.2019 |

| 17.12.2018 — 16.06.2019 | 7,75 | Информация Банка России от 14.12.2018 |

| 17.09.2018 — 16.12.2018 | 7,50 | Информация Банка России от 14.09.2018 |

| 26.03.2018 — 16.09.2018 | 7,25 | Информация Банка России от 23.03.2018 |

| 12.02.2018 — 25.03.2018 | 7,50 | Информация Банка России от 09.02.2018 |

| 18.12.2017 — 11.02.2018 | 7,75 | Информация Банка России от 15.12.2017 |

| 30.10.2017 — 17.12.2017 | 8,25 | Информация Банка России от 27.10.2017 |

| 18.09.2017 — 29.10.2017 | 8,50 | Информация Банка России от 15.09.2017 |

| 19.06.2017 — 17.09.2017 | 9,00 | Информация Банка России от 16.06.2017 |

| 02.05.2017 — 18.06.2017 | 9,25 | Информация Банка России от 28.04.2017 |

| 27.03.2017 — 01.05.2017 | 9,75 | Информация Банка России от 24.03.2017 |

| 19.09.2016 — 26.03.2017 | 10,00 | Информация Банка России от 16.09.2016 |

| 14.06.2016 — 18.09.2016 | 10,50 | Информация Банка России от 10.06.2016 |

| 03.08.2015 — 13.06.2016 | 11,00 | Информация Банка России от 31.07.2015 |

| 16.06.2015 — 02.08.2015 | 11,50 | Информация Банка России от 15.06.2015 |

| 05.05.2015 — 15.06.2015 | 12,50 | Информация Банка России от 30.04.2015 |

| 16.03.2015 — 04.05.2015 | 14,00 | Информация Банка России от 13.03.2015 |

| 02.02.2015 — 15.03.2015 | 15,00 | Информация Банка России от 30.01.2015 |

| 16.12.2014 — 01.02.2015 | 17,00 | Информация Банка России от 16.12.2014 |

| 12.12.2014 — 15.12.2014 | 10,50 | Информация Банка России от 11.12.2014 |

| 05.11.2014 — 11.12.2014 | 9,50 | Информация Банка России от 31.10.2014 |

| 28.07.2014 — 04.11.2014 | 8,00 | Информация Банка России от 25.07.2014 |

| 28.04.2014 — 27.07.2014 | 7,50 | Информация Банка России от 25.04.2014 |

| 03.03.2014 — 27.04.2014 | 7,00 | Информация Банка России от 03.03.2014 |

| 13.09.2013 — 02.03.2014 | 5,50 | Информация Банка России от 13.09.2013 |

ОБРАТИТЕ ВНИМАНИЕ! По уровню колебаний ключевой ставки легко сделать выбор о степени стабильности национальной валюты.

Чем ниже, тем лучше

Снижение ключевой ставки отражает «здоровье» экономики в стране.

По сниженным ставкам коммерческие банки имеют возможность брать большее количество кредитов у Центробанка, а значит, более широко и доступно кредитовать малый и средний бизнес.

Бизнесмены производят больше товаров и услуг, которые потребитель охотно покупает, потому что предложение достаточно обширно, а значит, цены на них приемлемы. Это оздоравливает экономику и позитивно отражается на благосостоянии граждан в целом.

Повышение ключевой ставки – это как рост температуры у больного, говорит о некоем экономическом кризисе. Кредиты становится брать слишком дорого. А это значит, что негде брать средства на развитие бизнеса. Происходит «замораживание» экономики.

Зачем Правительство повышает ключевую ставку?

Если повышение процентной ставки негативно сказывается на экономике, зачем же тогда его вообще практиковать?

Повышение ключевой ставки — вынужденная временная мера, призванная сдержать инфляционные процессы, прежде всего, падение национальной валюты.

Высокая ключевая ставка делает невыгодными валютные спекуляции коммерческих банков, которые весьма процветают при сниженном кредитном проценте. Искушение взять кредит по низкой ставке и закупить на эти средства иностранную валюту слишком велико, и при низкой кредитной ставке все коммерческие банки начинают злоупотреблять этой операцией. А это приводит к падению рубля.

Поэтому Правительство и оперирует уровнем ключевой ставки, чтобы сбалансировать этот процесс на приемлемом экономическом уровне.

Не путайте ключевую ставку и ставку рефинансирования

Это другой экономический инструмент, также направленный на кредитование коммерческих банков, но имеющий несколько другой изначальный смысл. В отличие от ключевой, она долгое время носила справочный характер и не могла служить индикатором кредитной политики государства.

Применяется с 1992 года, сменив несколько официальных наименований:

Ставка рефинансирования – тот процент, который ЦБ использует при предоставлении кредита другим банковским структурам. Ее не привязывали к фактическим ставкам по тем или иным банковским операциям. Применение, в отличие от ключевой, ограничивалось такими сферами:

ВАЖНАЯ ИНФОРМАЦИЯ! С 1 января 2016 года ставка рефинансирования приведена в соответствие с ключевой ставкой, и на текущий день она также равна 7,5% годовых.

История изменения ставки рефинансирования

| Период | Ставка рефинансирования (%) | Нормативный документ |

|---|---|---|

| 14.09.2012 — 31.12.2015 | 8,25 | Указание Банка России от 13.09.2012 N 2873-у |

| 26.12.2011 — 13.09.2012 | 8 | Указание Банка России от 23.12.2011 N 2758-У |

| 03.05.2011 — 25.12.2011 | 8,25 | Указание Банка России от 29.04.2011 N 2618-У |

| 28.02.2011 — 02.05.2011 | 8 | Указание Банка России от 25.02.2011 N 2583-У |

| 01.06.2010 — 27.02.2011 | 7,75 | Указание Банка России от 31.05.2010 N 2450-У |

| 30.04.2010 — 31.05.2010 | 8 | Указание Банка России от 29.04.2010 N 2439-У |

| 29.03.2010 — 29.04.2010 | 8,25 | Указание Банка России от 26.03.2010 N 2415-У |

| 24.02.2010 — 28.03.2010 | 8,5 | Указание Банка России от 19.02.2010 N 2399-У |

| 28.12.2009 — 23.02.2010 | 8,75 | Указание Банка России от 25.12.2009 N 2369-У |

| 25.11.2009 — 27.12.2009 | 9 | Указание Банка России от 24.11.2009 N 2336-У |

| 30.10.2009 — 24.11.2009 | 9,5 | Указание Банка России от 29.10.2009 N 2313-У |

| 30.09.2009 — 29.10.2009 | 10 | Указание Банка России от 29.09.2009 N 2299-У |

| 15.09.2009 — 29.09.2009 | 10,5 | Указание Банка России от 14.09.2009 N 2287-У |

| 10.08.2009 — 14.09.2009 | 10,75 | Указание Банка России от 07.08.2009 N 2270-У |

| 13.07.2009 — 09.08.2009 | 11 | Указание Банка России от 10.07.2009 N 2259-У |

| 05.06.2009 — 12.07.2009 | 11,5 | Указание Банка России от 04.06.2009 N 2247-У |

| 14.05.2009 — 04.06.2009 | 12 | Указание Банка России от 13.05.2009 N 2230-У |

| 24.04.2009 — 13.05.2009 | 12,5 | Указание Банка России от 23.04.2009 N 2222-У |

| 01.12.2008 — 23.04.2009 | 13 | Указание Банка России от 28.11.2008 N 2135-У |

| 12.11.2008 — 30.11.2008 | 12 | Указание Банка России от 11.11.2008 N 2123-У |

| 14.07.2008 — 11.11.2008 | 11 | Указание Банка России от 11.07.2008 N 2037-У |

| 10.06.2008 — 13.07.2008 | 10,75 | Указание Банка России от 09.06.2008 N 2022-У |

| 29.04.2008 — 09.06.2008 | 10,5 | Указание Банка России от 28.04.2008 N 1997-У |

| 04.02.2008 — 28.04.2008 | 10,25 | Указание Банка России от 01.02.2008 N 1975-У |

| 19.06.2007 — 03.02.2008 | 10 | Телеграмма Банка России от 18.06.2007 N 1839-У |

| 29.01.2007 — 18.06.2007 | 10,5 | Телеграмма Банка России от 26.01.2007 N 1788-У |

| 23.10.2006 — 28.01.2007 | 11 | Телеграмма Банка России от 20.10.2006 N 1734-У |

| 26.06.2006 — 22.10.2006 | 11,5 | Телеграмма Банка России от 23.06.2006 N 1696-У |

| 26.12.2005 — 25.06.2006 | 12 | Телеграмма Банка России от 23.12.2005 N 1643-У |

| 15.06.2004 — 25.12.2005 | 13 | Телеграмма Банка России от 11.06.2004 N 1443-У |

| 15.01.2004 — 14.06.2004 | 14 | Телеграмма Банка России от 14.01.2004 N 1372-У |

| 21.06.2003 — 14.01.2004 | 16 | Телеграмма Банка России от 20.06.2003 N 1296-У |

| 17.02.2003 — 20.06.2003 | 18 | Телеграмма Банка России от 14.02.2003 N 1250-У |

| 07.08.2002 — 16.02.2003 | 21 | Телеграмма Банка России от 06.08.2002 N 1185-У |

| 09.04.2002 — 06.08.2002 | 23 | Телеграмма Банка России от 08.04.2002 N 1133-У |

| 04.11.2000 — 08.04.2002 | 25 | Телеграмма Банка России от 03.11.2000 N 855-У |

| 10.07.2000 — 03.11.2000 | 28 | Телеграмма Банка России от 07.07.2000 N 818-У |

| 21.03.2000 — 09.07.2000 | 33 | Телеграмма Банка России от 20.03.2000 N 757-У |

| 07.03.2000 — 20.03.2000 | 38 | Телеграмма Банка России от 06.03.2000 N 753-У |

| 24.01.2000 — 06.03.2000 | 45 | Телеграмма Банка России от 21.01.2000 N 734-У |

| 10.06.1999 — 23.01.2000 | 55 | Телеграмма Банка России от 09.06.99 N 574-У |

| 24.07.1998 — 09.06.1999 | 60 | Телеграмма Банка России от 24.07.98 N 298-У |

| 29.06.1998 — 23.07.1998 | 80 | Телеграмма Банка России от 26.06.98 N 268-У |

| 05.06.1998 — 28.06.1998 | 60 | Телеграмма Банка России от 04.06.98 N 252-У |

| 27.05.1998 — 04.06.1998 | 150 | Телеграмма Банка России от 27.05.98 N 241-У |

| 19.05.1998 — 26.05.1998 | 50 | Телеграмма Банка России от 18.05.98 N 234-У |

| 16.03.1998 — 18.05.1998 | 30 | Телеграмма Банка России от 13.03.98 N 185-У |

| 02.03.1998 — 15.03.1998 | 36 | Телеграмма Банка России от 27.02.98 N 181-У |

| 17.02.1998 — 01.03.1998 | 39 | Телеграмма Банка России от 16.02.98 N 170-У |

| 02.02.1998 — 16.02.1998 | 42 | Телеграмма Банка России от 30.01.98 N 154-У |

| 11.11.1997 — 01.02.1998 | 28 | Телеграмма Банка России от 10.11.97 N 13-У |

| 06.10.1997 — 10.11.1997 | 21 | Телеграмма Банка России от 01.10.97 N 83-97 |

| 16.06.1997 — 05.10.1997 | 24 | Телеграмма Банка России от 13.06.97 N 55-97 |

| 28.04.1997 — 15.06.1997 | 36 | Телеграмма Банка России от 24.04.97 N 38-97 |

| 10.02.1997 — 27.04.1997 | 42 | Телеграмма Банка России от 07.02.97 N 9-97 |

| 02.12.1996 — 09.02.1997 | 48 | Телеграмма Банка России от 29.11.96 N 142-96 |

| 21.10.1996 — 01.12.1996 | 60 | Телеграмма Банка России от 18.10.96 N 129-96 |

| 19.08.1996 — 20.10.1996 | 80 | Телеграмма Банка России от 16.08.96 N 109-96 |

| 24.07.1996 — 18.08.1996 | 110 | Телеграмма Банка России от 23.07.96 N 107-96 |

| 10.02.1996 — 23.07.1996 | 120 | Телеграмма Банка России от 09.02.96 N 18-96 |

| 01.12.1995 — 09.02.1996 | 160 | Телеграмма Банка России от 29.11.95 N 131-95 |

| 24.10.1995 — 30.11.1995 | 170 | Телеграмма Банка России от 23.10.95 N 111-95 |

| 19.06.1995 — 23.10.1995 | 180 | Телеграмма Банка России от 16.06.95 N 75-95 |

| 16.05.1995 — 18.06.1995 | 195 | Телеграмма Банка России от 15.05.95 N 64-95 |

| 06.01.1995 — 15.05.1995 | 200 | Телеграмма Банка России от 05.01.95 N 3-95 |

| 17.11.1994 — 05.01.1995 | 180 | Телеграмма Банка России от 16.11.94 N 199-94 |

| 12.10.1994 — 16.11.1994 | 170 | Телеграмма Банка России от 11.10.94 N 192-94 |

| 23.08.1994 — 11.10.1994 | 130 | Телеграмма Банка России от 22.08.94 N 165-94 |

| 01.08.1994 — 22.08.1994 | 150 | Телеграмма Банка России от 29.07.94 N 156-94 |

| 30.06.1994 — 31.07.1994 | 155 | Телеграмма Банка России от 29.06.94 N 144-94 |

| 22.06.1994 — 29.06.1994 | 170 | Телеграмма Банка России от 21.06.94 N 137-94 |

| 02.06.1994 — 21.06.1994 | 185 | Телеграмма Банка России от 01.06.94 N 128-94 |

| 17.05.1994 — 01.06.1994 | 200 | Телеграмма Банка России от 16.05.94 N 121-94 |

| 29.04.1994 — 16.05.1994 | 205 | Телеграмма Банка России от 28.04.94 N 115-94 |

| 15.10.1993 — 28.04.1994 | 210 | Телеграмма Банка России от 14.10.93 N 213-93 |

| 23.09.1993 — 14.10.1993 | 180 | Телеграмма Банка России от 22.09.93 N 200-93 |

| 15.07.1993 — 22.09.1993 | 170 | Телеграмма Банка России от 14.07.93 N 123-93 |

| 29.06.1993 — 14.07.1993 | 140 | Телеграмма Банка России от 28.06.93 N 111-93 |

| 22.06.1993 — 28.06.1993 | 120 | Телеграмма Банка России от 21.06.93 N 106-93 |

| 02.06.1993 — 21.06.1993 | 110 | Телеграмма Банка России от 01.06.93 N 91-93 |

| 30.03.1993 — 01.06.1993 | 100 | Телеграмма Банка России от 29.03.93 N 52-93 |

| 23.05.1992 — 29.03.1993 | 80 | Телеграмма Банка России от 22.05.92 N 01-156 |

| 10.04.1992 — 22.05.1992 | 50 | Телеграмма Банка России от 10.04.92 N 84-92 |

| 01.01.1992 — 09.04.1992 | 20 | Телеграмма Банка России от 29.12.91 N 216-91 |

Кстати, узнать сумму пени по ставке рефинансирования вам поможет наш специальный калькулятор расчета пени

Ключевая ставка в других странах

В странах со стабильно развитой экономикой ключевая ставка очень мала или же вообще является нулевой. Например, в Норвегии ее величина – 1,25%, в Канаде – 1%, всего 0,5% она составляет в Великобритании, четверть процента – В США. Одну десятую процента составляет ключевая ставка в Японии, а банки Евросоюза кредитуются под одну сотую процента. В Швеции и Швейцарии этот процент равен 0.