что такое платежно расчетный документ в упд

В каких случаях нужно заполнить строку «К платежно-расчетному документу» счета-фактуры

Вопрос: В каких случаях нужно заполнить строку «К платежно-расчетному документу» счета-фактуры

Ответ: Строку 5 «К платежно-расчетному документу» счета-фактуры заполняйте в следующих случаях (пп. 4 п. 5, пп. 3 п. 5.1 ст. 169 НК РФ, пп. «з» п. 1 Правил заполнения счета-фактуры):

1. Получен аванс в счет предстоящих поставок.

Номер и дату платежно-расчетного документа укажите как в «авансовом», так и в «отгрузочном» счете-фактуре. Если предоплата поступила наличными, то укажите номер и дату кассового чека.

Поставьте прочерк, если Вы получили предоплату:

· в натуральной или иной безденежной форме (пп. «з» п. 1 Правил заполнения счета-фактуры);

· в день отгрузки товаров, выполнения работ, оказания услуг, передачи имущественных прав (Письмо Минфина России от 30.03.2009 N 03-07-09/14).

2. При покупке или продаже товаров, работ, услуг по посредническим операциям:

· комиссионеры или агенты заполняют строку 5, если от своего имени приобретают товары (работы, услуги) для принципала (комитента). В строке указывают номера и даты платежно-расчетных документов о перечислении предварительной оплаты продавцу и о получении ее от комитента (принципала);

· комитенты или принципалы заполняют строку 5, если их товары (работы, услуги) реализует комиссионер (агент) от своего имени. В строке приводят номера и даты платежно-расчетных документов о перечислении предварительной оплаты покупателями комиссионеру (агенту) и от комиссионера (агента) комитенту (принципалу);

· экспедиторы, застройщики или заказчики, выполняющие функции застройщика, заполняют строку 5 при покупке товаров (работ, услуг), имущественных прав от своего имени. В строке нужно указать номера и даты платежно-расчетных документов о перечислении денег продавцам и о получении денег от покупателей (клиентов, инвесторов).

3. При аренде и покупке муниципального или государственного имущества у госорганов и органов местного самоуправления.

В этом случае налоговый агент (арендатор или покупатель) указывает номер и дату платежно-расчетного документа об оплате этих услуг или имущества.

4. При покупке товаров (работ, услуг) на территории России у иностранных лиц, которые не состоят на учете в РФ.

При покупке товаров налоговый агент указывает номер и дату платежно-расчетного документа об оплате этих товаров.

При покупке работ (услуг) налоговый агент указывает номер и дату платежного документа, которым НДС перечислен в бюджет.

Разбираемся в том, что это такое – платежно-расчетный документ в счете-фактуре. Нюансы заполнения

Оформление счёта-фактуры требует указания необходимой информации. К её числу относятся и данные о платёжных документах, использованных при совершении сделки. Но всегда ли нужно указывать сведения о них? И как именно должна заполняться в этом случае счёт-фактура? Посмотрим, что говорят на этот счёт действующие правила.

Что это такое?

Для начала надо определиться, чем является сам счёт-фактура (далее – СФ), и какие данные должны содержаться в этом документе. Согласно НК РФ и подзаконным актам, счётом-фактурой называется документ, выставляемый контрагенту стороной, которая фактически передаёт товар, выполняет работы или оказывает услуги. Он необходим для двух основных целей:

Сам по себе счёт-фактура является документом строгой формы. Его бланк и правила заполнения утверждены постановлением Правительства РФ №1137 в 2011 году и, согласно ФЗ «О бухгалтерском учёте» обязательны к применению (об учёте счетов-фактур читайте тут). Согласно ст. 169 НК РФ, в нём должны быть указаны следующие сведения:

В том случае, если контрагент уже перечислил средства налогоплательщику, выставившему счёт-фактуру, должны отражаться данные платёжно-расчётного документа.

Подробнее о том, что такое счёт-фактура и когда используется этот документ, читайте в этой статье, а для чего нужен этот документ можно узнать здесь.

Что необходимо понимать под термином “платежно-расчётный документ”?

П. 1.12 Положения о правилах осуществления перевода денежных средств» (утверждено Банком России в 2012 г., №383-П) предусмотрен перечень такой документации. К каждому из её видов предъявляются свои требования, и каждый имеет свою область применения.

Большинство из них используются исключительно в банковской сфере, поэтому на практике в счёте-фактуре могут быть указаны данные двух основных видов документов:

Разница же между платёжными поручениями и требованиями состоит в следующем:

Таким образом, обычно в счёте-фактуре после того, как ТМЦ отгружены, услуги оказаны, а работы проделаны, будет указываться именно платёжное поручение. Следовательно, именно его номер и дату необходимо ставить в графе 5 бланка счёта-фактуры.

Только после того, как счёт-фактура принята и подписана, можно принимать НДС к вычету по правилам, установленным гл. 21 НК РФ.

Обязательно ли нужно указывать номер платежного поручения в СФ?

В том случае, если нарушены п. 5 и 6 ст. 169 НК РФ, касающиеся обязательных сведений, включаемых в счёт-фактуру, вступает в действие п. 2 той же статьи.

Согласно его правилам, составленные с нарушением счета-фактуры не могут быть основанием для того, чтобы принять уплаченные суммы к возмещению или вычету по НДС (о счёт-фактуре без НДС читайте тут). Но является ли нарушением отсутствие реквизитов платёжного поручения, если счёт-фактура выставляется по договору без предоплаты?

Здесь нужно руководствоваться следующим. Согласно пп. 4 п. 5 ст. 169 НК РФ, номер указывается в том случае, если произведены платежи в счёт предстоящих в будущем поставок. Это означает, что заполнять графу 5 нужно лишь в том случае, когда авансовые платежи либо полная предоплата производились (как составить счёт-фактуру на аванс можно узнать тут). Если же товар отгружается или услуги оказываются без предоплаты, то заполнение графы с реквизитами документа и, в частности, номером платёжного поручения не является обязательным.

Данный вопрос долго был предметом споров до тех пор, пока не было вынесено постановление Президиума ВАС РФ от 10.03.2009 № ВАС-10022/08. Оно официально закрепило следующую позицию:

Таким образом, хотя реквизиты документа, использованного при оплате по договору, и являются важной частью счёта-фактуры, отсутствие этих данных не влечёт за собой признание его недействительным. Однако не указывать реквизиты можно лишь в том случае, если и отгрузка, и оплата производятся в пределах одного квартала, и лишь в том случае, когда поставка или оказание произошли раньше, чем оплата. Чем отличается счёт на оплату от счёт-фактуры можно узнать тут.

Основные сведения о заполнении графы 5

Сведения о платёжных поручениях в счёте-фактуре записываются по следующим правилам:

К случаям, когда допускается проставление прочерка или незаполнение строки, относятся следующие:

Какие данные писать в строке 5?

На практике указание реквизитов в счёте-фактуре может выглядеть следующим образом:

Только правильно заполненный счёт-фактура является основанием для вычета по НДС. Реквизиты ПП или иного документа, с помощью которого производилась оплата – это информация, которая в большинстве случаев является обязательной. Поэтому бухгалтеру, оформляющему счёт-фактуру, нужно следить за тем, чтобы эти сведения были указаны правильно – кроме тех случаев, когда закон допускает не указывать реквизиты в документе.

Универсальные передаточные документы

Предпосылки для применения УПД

Реализация товаров у плательщиков НДС, как правило, сопровождается оформлением двух документов:

При этом содержание перечисленных документов в основном идентично. Ведь накладные (ТОРГ-12, товарно-транспортная накладная Т-1) или акты и счет-фактура дублируют содержание хозяйственной операции. А это увеличивает как временные, так и финансовые затраты на оформление, учет, хранение, поиск и анализ первичных учетных документов.

Форма счета-фактуры утверждена постановлением Правительства РФ от 26.12.2011 № 1137. А в п. 9 Правил заполнения счета-фактуры, содержащихся в том же постановлении, говорится о возможности добавления строк или граф для дополнительной информации. Налоговый кодекс тоже не содержит запретов на дополнение этого документа. Также еще с 2013 года любая организация может разрабатывать собственные первичные документы для целей бухучета (п. 4 ст. 9 закона № 402-ФЗ). В связи с этим налоговики решили упростить процедуру оформления документации для продавцов и предложили единый документ на базе счета-фактуры.

ВАЖНО! Применение этого документа может осуществляться по выбору организации. Он не является обязательным, он только призван облегчить труд бухгалтеров и уменьшить затраты организаций.

Какой документ предложила ФНС?

Свое предложение ФНС оформила в письме «Об отсутствии налоговых рисков при применении налогоплательщиками первичного документа, составленного на основе счета-фактуры» от 21.10.2013 № ММВ-20-3/96@, где рекомендовала налогоплательщикам к использованию форму универсального передаточного документа (приложение № 1).

Этот документ включает все необходимые реквизиты, обязательные как для первичного учетного документа, так и для счета-фактуры. Налогоплательщик вправе применять его как для целей бухгалтерского учета, так и для целей налогообложения по НДС, а также по иным налогам. УПД, оформленный поставщиком, для покупателя является одновременно основанием как для вычета НДС, так и для подтверждения расходов по налогу на прибыль.

Если организация принимает решение об использовании УПД в своем документообороте, то ей необходимо учесть ряд организационных моментов, а также привести в соответствие рекомендуемый бланк с актуальной формой счета-фактуры.

Как перейти на УПД? Как правильно его заполнять? Когда обязательно применение счета-фактуры, а не УПД? Ответы на эти и другие вопросы детально разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Путеводитель.

Соответствие УПД и счета-фактуры

С 01.07.2021 форма счета-фактуры изменилась и действует в редакции постановления Правительства РФ от 02.04.2021 № 534. Обновление бланка вызвано внедрением системы прослеживаемости товаров. Использовать новый бланк обязаны все налогоплательщики, даже в случае, если товары не включены в систему прослеживаемости. Подробнее об изменениях внесенных в счет-фактуру мы рассказали здесь.

Скачать новый бланк счета-фактуры можно кликнув по картинке ниже:

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Путеводитель. Это бесплатно.

Бланк УПД также нуждается в корректировке, в том числе в добавлении:

Также в бланке универсально-передаточного документа в графе 11 нужно изменить наименование на «Регистрационный номер таможенной декларации».

Скорректировать счет-фактурную часть УПД можно самостоятельно. Это подтверждает ФНС.

Сроки оформления универсального передаточного документа

УПД должен соответствовать требованиям как главы 21 НК РФ, так и закона № 402-ФЗ. Только при соблюдении этих условий он может применяться в целях бухгалтерского учета и налогообложения (письмо ФНС России от 21.10.2013 № ММВ-20-3/96@). Так, в соответствии с п. 3 ст. 168 НК РФ, счет-фактура при реализации товаров, работ, услуг (передаче имущественных прав) выставляется в срок не позднее 5 календарных дней с даты отгрузки товаров, выполнения работ, оказания услуг (передачи имущественных прав). Первичный учетный документ, на основании п. 3 ст. 9 закона № 402-ФЗ, должен быть оформлен при совершении факта хозяйственной жизни либо непосредственно после его окончания.

В силу данных требований УПД следует оформлять при совершении факта хозяйственной жизни либо сразу после него. В этом случае будут выполнены и условия закона № 402-ФЗ, и требования НК РФ. Дата составления документа отражается в строке 1 УПД «Счет-фактура № ____ от __________». Она должна соответствовать дате, которая отражается в строке 11 УПД «Дата отгрузки, передачи (сдачи) «__» __________ 20__ года».

При этом ФНС России допускает незначительную разницу между датой составления документа и датой отгрузки (Приложение № 3 к письму ФНС России от 21.10.2013 № ММВ-20-3/96@) в следующих случаях:

В любом случае УПД необходимо составить не позднее следующего рабочего дня после отгрузки.

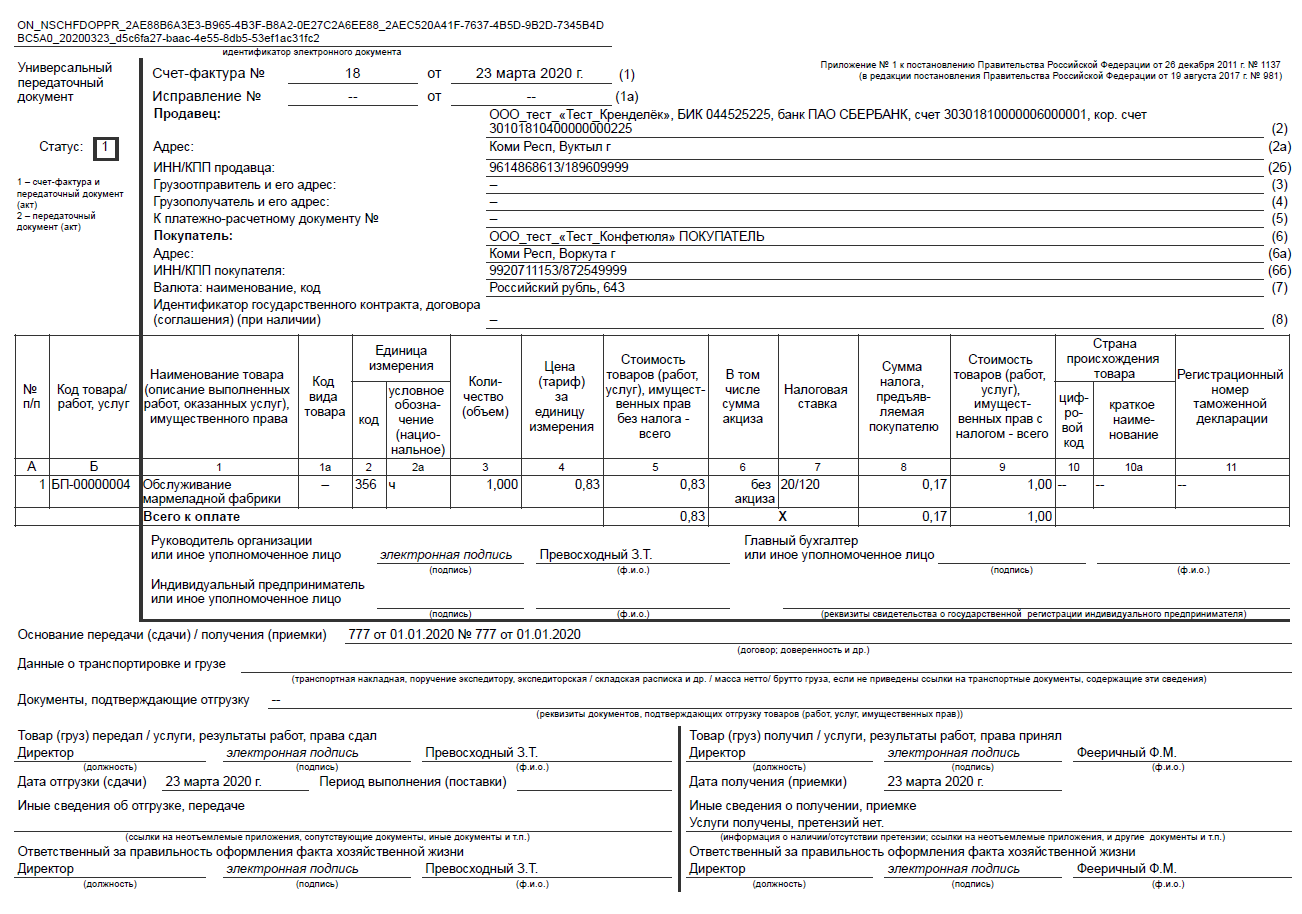

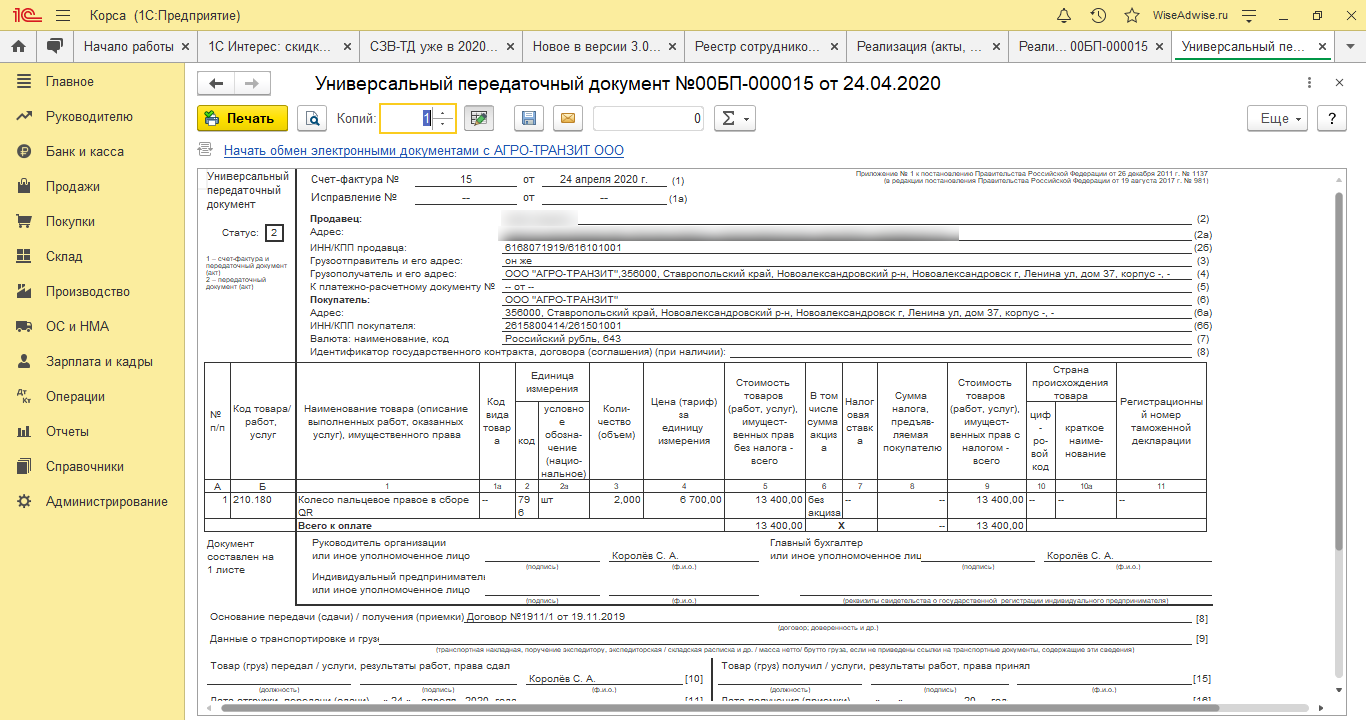

Порядок и образец заполнения УПД

Начинается заполнение универсального передаточного документа с указания его статуса. Статус определяет, в каком качестве будет использоваться УПД: как счет-фактура и первичный документ (статус 1) или только как первичный документ (статус 2), обязательность заполнения ряда его строк.

В УПД со статусом 1 должны быть заполнены все реквизиты и для счета-фактуры, и для документа о передаче. Как счет-фактура УПД должен содержать все обязательные для счетов-фактур реквизиты, предусмотренные ст. 169 НК РФ и постановлением Правительства от 26.12.2011 № 1137. Как первичный документ УПД должен содержать все обязательные реквизиты в соответствии с законом «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ.

В УПД со статусом 2 заполнение реквизитов для счета-фактуры не требуется. В этом случае данный документ используется только как передаточный и подтверждает лишь факт хозяйственной операции.

После указания статуса заполняется регистрационный номер УПД и дата его составления (строка 1). В УПД, имеющем статус 1, приводится порядковый номер в соответствии с хронологией нумерации счетов-фактур, а УПД со статусом 2 нумеруются в соответствии с хронологией нумерации первичных документов.

В случае исправления ошибок в ранее выставленном УПД по строке 1а отражают номер и дату, когда были внесены исправления. Исправления производят в порядке, аналогичном для исправления счетов-фактур.

Приводятся обязательные данные о продавце (строки 2, 2а, 2б) и покупателе (строки 6, 6а, 6б).

Информация о грузоотправителе (строка 3) и грузополучателе (строка 4) заполняется только при отгрузке товаров. При выполнении работ, оказании услуг в этих строках ставится прочерк.

Строка 5 «К платежно-расчетному документу» может не заполняться, если УПД используется только как передаточный документ.

В строке 7 приводятся указание валюты и ее код, а в строке 8 — идентификатор госконтракта при его наличии.

Заполнение табличной части производится в соответствии с порядком заполнения счетов-фактур с учетом следующих особенностей:

Затем в УПД проставляется количество листов, на которых он составлен, и под табличной частью документ подписывается ответственными лицами: руководителем и главным бухгалтером / индивидуальным предпринимателем. Полномочия по подписанию УПД могут быть переданы уполномоченным лицам. Если УПД не несет функцию счета-фактуры, а только передаточного акта, то подписи руководителя, главного бухгалтера/ индивидуального предпринимателя необязательны.

Подписи в УПД проставляются следующим образом:

Строка

Значение

Особенности заполнения

Ф.И.О., должность и подпись человека, отгрузившего товар / передавшего услуги, результаты работ, имущественные права

Заполняется всегда, независимо от статуса документа.

Если Ф.И.О. и должность лица, совершившего отгрузку товара (передачу услуг, работ, имущественных прав), совпадают с Ф.И.О. и должностью лица, которое подписало счет-фактуру, то подпись можно не дублировать, а указать только должность и Ф.И.О.

Ф.И.О., должность и подпись человека, ответственного за оформление фактов хозяйственной жизни со стороны продавца

Заполняется всегда, независимо от статуса документа.

Если Ф.И.О. и должность лица, ответственного за оформление, совпадает с Ф.И.О. и должностью лица:

· которое поставило свою подпись в строке 15, то подпись можно не дублировать, а указать только должность и Ф.И.О.;

· которое подписало счет-фактуру, то подпись можно не дублировать, а указать только должность и Ф.И.О.

Ф.И.О., должность и подпись человека, получившего товар/ услуги, результаты работ, имущественные права

Заполняется всегда, независимо от статуса документа

Ф.И.О., должность и подпись человека, ответственного за оформление фактов хозяйственной жизни со стороны покупателя

Заполняется всегда, независимо от статуса документа.

Если Ф.И.О. и должность лица, ответственного за оформление совпадают с Ф.И.О. и должностью лица, которое поставило свою подпись в строке 15, то подпись можно не дублировать, а указать только должность и Ф.И.О.

В УПД присутствуют три строки для указания даты:

Независимо от того, совпадают ли эти даты или нет, в графе 3 «Дата и номер счета-фактуры продавца» в книге продаж в качестве даты отгрузки будет указана дата, приведенная в строке 11 УПД, за исключением случая, когда моментом определения налоговой базы является дата приемки работ (строка 16 УПД).

В графе 8 «Дата принятия на учет товаров (работ, услуг, имущественных прав) в книге покупок будет указана дата, приведенная в строке 16 УПД.

В строках 14 и 19 указываются наименования хозяйствующих субъектов, которые принимают участие в составлении документов со стороны продавца и покупателя. Здесь могут быть приведены данные о компании, ведущей бухгалтерский учет у продавца/покупателя по договору оказания бухгалтерских услуг. По строке 14 могут указываться также данные о комиссионере (агенте), передающем комитенту товар (работы, услуги), приобретенный у продавца от собственного имени. Если на УПД проставляется печать (необязательный реквизит) составителя документа, то строки 14 и 19 могут не заполняться.

Итоги

Универсальный передаточный документ был разработан для облегчения оформления транзакций по продаже товаров, работ и услуг: один документ вместо двух. УПД является основанием для начисления или вычета НДС, для подтверждения доходов для продавца или расходов для покупателя. Проверка УПД налоговыми органами происходит по тем же критериям, что и проверка привычной первички и счетов-фактур. Налоговых рисков при применении УПД не возникает при условии его правильного заполнения.

Универсальный передаточный документ (УПД) в 1С

В 2013 году Федеральная налоговая служба РФ в сотрудничестве с Минфином приняли новое понятие – УПД или универсальный передаточный документ. На деле речь идет о формате документации, соединяющем первичный документ учета и счет-фактуру, формируемую для задач налогового учета на основе этого первичного учетного документа.

Универсальный передаточный документ появился благодаря Федеральному закону №402 «О бухучете», принятому два года назад. В частности, ФЗ позволяет отказаться от унифицированного формата первичных документов, оформляя лишь их обязательные реквизиты. Вместе с тем в законе появились поправки, благодаря которым в счета-фактуры можно стало вносить дополнительную информацию, к примеру, часто не указываемые реквизиты первичного учета.

Первичная документация требуется как для ведения бухучета, так и для проведения налогового учета (осуществить вычет налога на добавленную стоимость можно лишь с использованием соответствующих первичных документов). Соответственно, на законных основаниях сейчас можно работать с универсальными передаточными документами в случае с каждым видом учета. Таким образом можно избежать дублирования информации, которая по большей части имеется в СФ и первичных документах.

Организуя переход на электронный документооборот, продавец и покупатели должны заблаговременно решить, какая документация станет использоваться для обмена – отдельно первичные документы и СФ или универсальные передаточные документы.

Случаи использования универсальных передаточных документов

Пользоваться универсальными передаточными документами можно по желанию. Иными словами, вы можете самостоятельно решать, нужны ли вам УПД или вы станете работать с ними в комплексе с классическими форматами документов.

Рассмотрим случаи, в которых можно применять универсальные передаточные документы:

Для возможности использования универсальных передаточных документов предприятие обязано подтвердить работу с ними, указав этот факт в учетной политике. Также формируется указ руководства компании об утверждении бланка УПД.

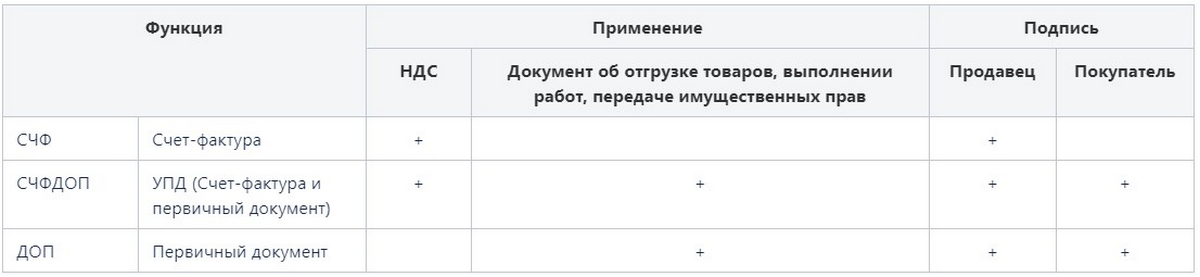

Статус УПД – что это?

В универсальных передаточных документах статус является пояснением, и может применяться в следующих «качествах»:

Соответственно, статус УПД указывает на то, какие цели поставлены перед универсальными передаточными документами в системе документооборота. Если при формировании УПД второй статус присваивается ошибочно, однако все требующиеся для СФ графы оформлены должным образом, применять универсальный передаточный документ для подачи на вычет разрешено. Конец формы

Универсальными передаточными документами со вторым статусом можно пользоваться:

УПД – элементы и правила оформления

В составе универсальных передаточных документов имеется:

В соответствии с российским законом, в УПД должны содержаться такие сведения:

Универсальные передаточные документы с первым статусом должны содержать следующие строки:

** Если бухгалтерский учет продавца осуществляет сторонняя фирма, то указывается информация этой фирмы. Кроме того, могут значиться сведения о комиссионере. В бумажном варианте универсальных передаточных документов имеется место для простановки печати, однако ставить ее не обязательно. Название составителя документа можно не указывать, если на печати будут ясно просматриваться сведения о продавце.

*** Статус определяет № и дату универсальных передаточных документов. Налоговая служба предъявляет строгие требования к нумерации счетов-фактур. В случае с первичными документами номера – не обязательные реквизиты. Соответственно:

Особенности универсальных передаточных документов для бухучета

Универсальные передаточные документы являются «альтернативой»:

С учетом присвоенного универсальным передаточным документам статуса допускается (первый статус) или запрещено (второй статус) применять УПД для подачи на вычет.

Применять универсальные передаточные документы лишь как замену счета-фактуры запрещено.

Другими словами, универсальные передаточные документы – это основание для:

В случае получения частичной оплаты по операции или предоплаты, или же оплаты при осуществлении работы налогового агента, необходимо оформлять СФ привычным образом.

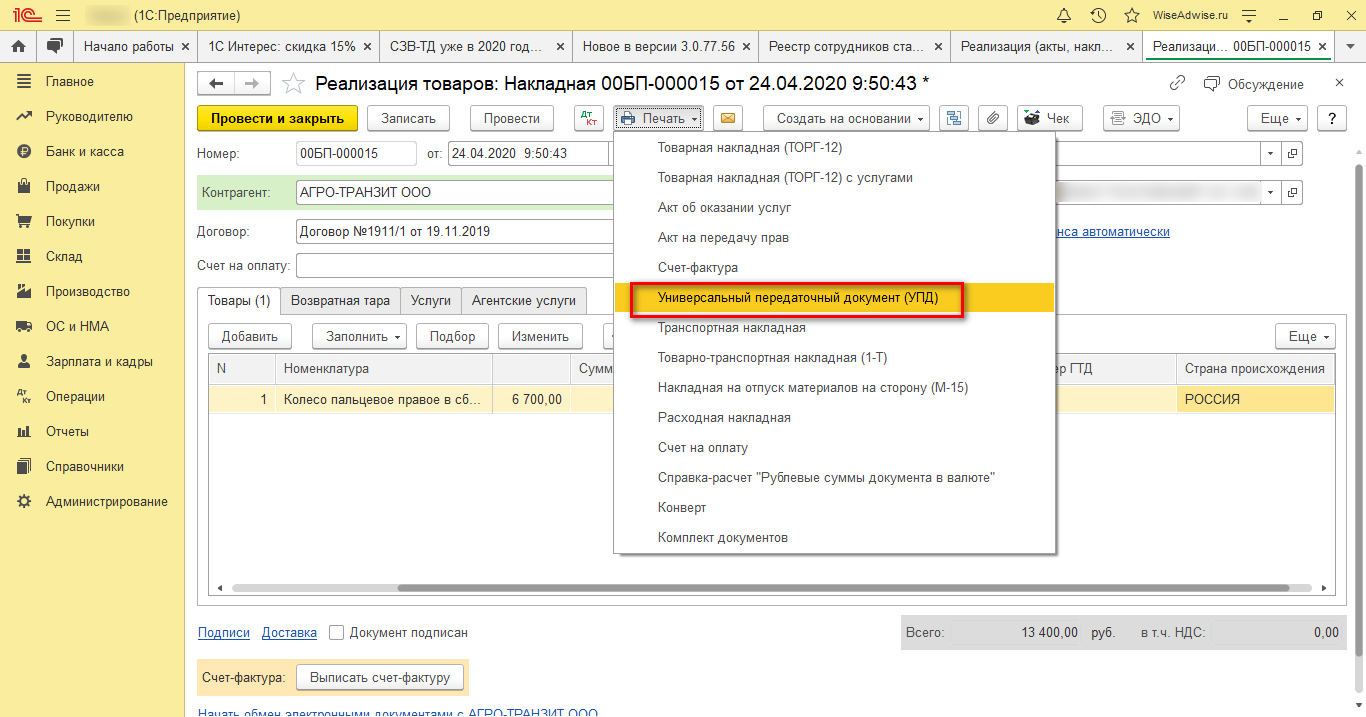

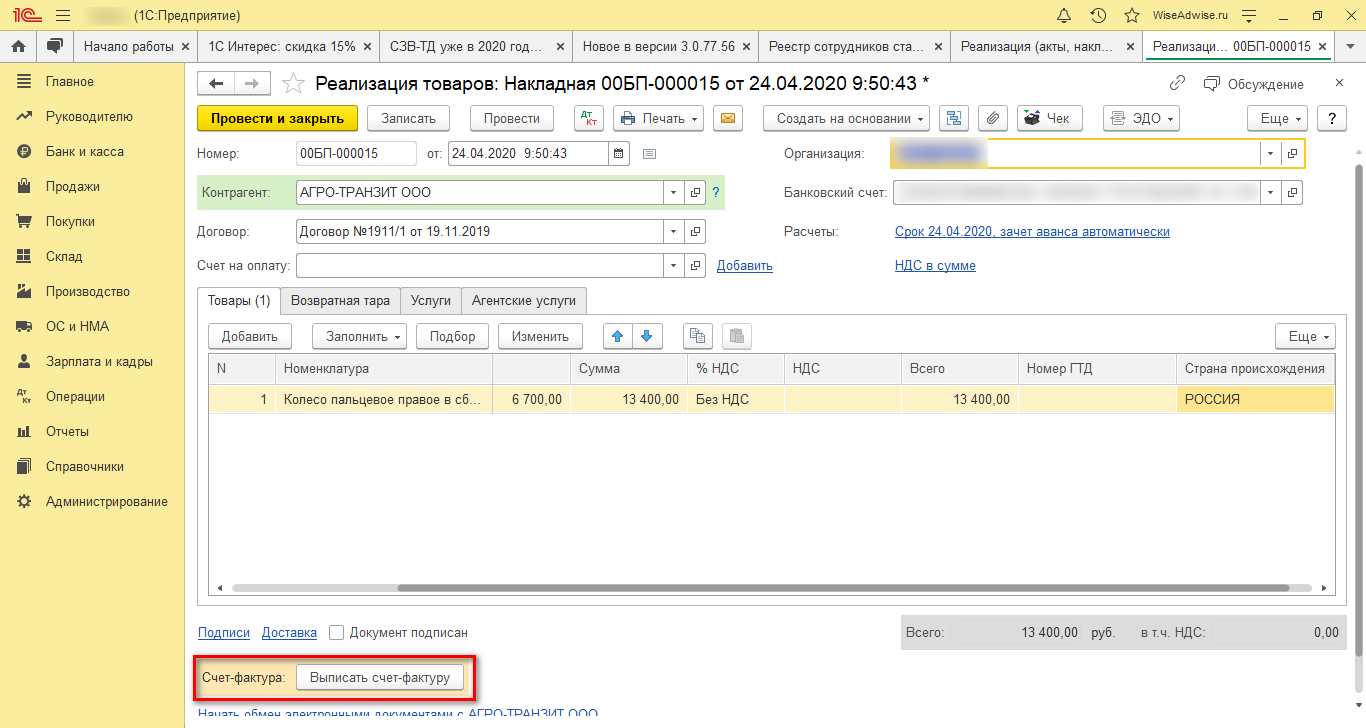

Для создания универсальных передаточных документов можно использовать печатную форму в документе реализации.

В программе 1С универсальные передаточные документы не имеют собственного отдельного документа. Это связано с тем, что УПД используются в качестве счета-фактуры. Для окончания работы с УПД нужно провести его регистрацию так, как если бы работа велась с привычным счетом-фактурой.

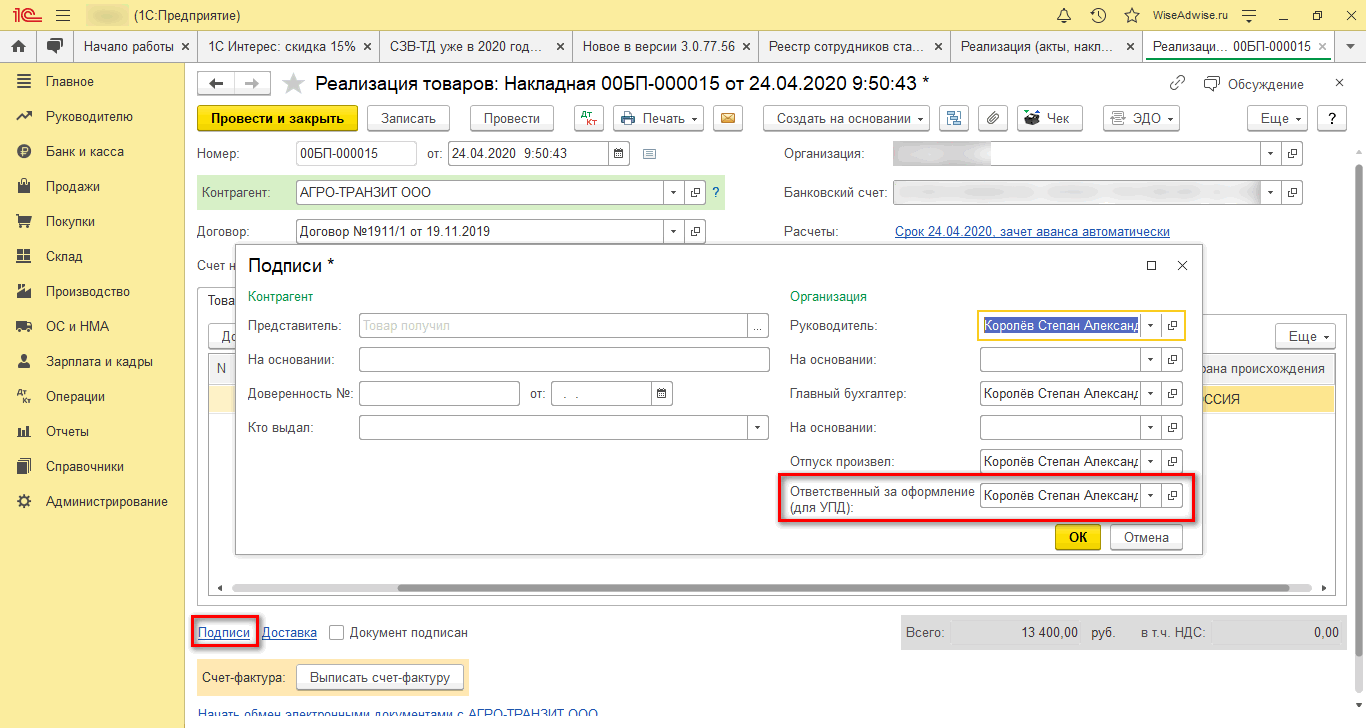

После необходимо указать подписанта универсальных передаточных документов в дополнительной вкладке.

Теперь можно воспользоваться печатным форматом УПД.

Универсальные передаточные документы или счет-фактура – что выбрать?

Каждое предприятие может на свое усмотрение выбрать работу со счетами-фактурами или универсальными передаточными документами. Следует знать, что для применения УПД в качестве СФ, в документе должны быть все обязательные для СФ данные.

Универсальные передаточные документы отличаются функциональностью. Они позволяют оптимизировать оборот документации, а при оформлении в электронном формате – снижать объемы проводимых через оператора транзакций, т.е. минимизировать расходы на ЭДО. Кроме того, электронный УПД дает возможность всегда иметь оригинальные документы «в наличии».

Возможна ли корректировка универсальных передаточных документов?

Если универсальные передаточные документы содержат ошибку, которую нужно исправить, УПД считается исправительным. Т.е. новым вариантом уже составленной документации. Особенности исправления определяются с учетом статуса и того, какие конкретно параметры бумаги следует изменить:

Важно! В налоговом учете дата признания – это фактическая дата проведения операции, которая не определяется временем внесения изменений в УПД.

Время формирования УПД

Наравне с любой иной первичной документацией, универсальные передаточные документы нужно формировать одновременно или незамедлительно после осуществления любой хозоперации фирмы.

Даты, которые стоит указать в УПД:

Особенности даты выставления счетов-фактур:

В любой ситуации право на вычет у покупателя, имеющего универсальные передаточные документы, будет. Однако не ранее времени приемки работы или времени получения продукции.

Разрешено оформлять универсальные передаточные документы в цифровом формате. Вид – аналогичный виду бумажных УПД. Несколько требований по заполнению:

В случае с УПД с первым статусом можно применять каждый формат, со вторым статусом – только ДОП и СЧФДОП.

Цифровые универсальные передаточные документы могут быть:

Ставить подпись на цифровом УПД может уполномоченное на подписание первичных документов и счетов-фактур лицо. Требуется указание статуса подписавшего лица:

Использовать электронные универсальные передаточные документы удобнее и легче. В таком случае, при виртуальном обмене через оператора, существенно уменьшается объем документов, отправляемых по каналам связи. Соответственно, минимизируются расходы на оплату транзакций у оператора.

Стоимость работы с цифровой системой документооборота нельзя сопоставить с расходами, которые требуются при ведении классического документооборота (в бумажном формате). Речи идет и о необходимости оплачивать услуги почты и курьерских компаний, о затратах на покупку бумаги и расходных материалов для принтера.

Напоминаем, что система электронного документооборота (в отличие от морально устаревшего бумажного аналога):