что такое переходящий остаток по налоговому вычету

Повторный вычет НДФЛ за квартиру: когда можно получить

Давность получения налогового вычета

Право на получение повторного налогового вычета имеют те владельцы недвижимости, кто купил или построил объект до 2001 года и получил первый налоговый вычет также до 2001 года.

Дело в том, что до этого периода возврат НДФЛ производился в соответствии с законом «О подоходном налоге с физических лиц» от 07.12.1991. Сумма к вычету тогда была относительно невелика.

Затем основанием для возврата НДФЛ стала ст. 220 НК РФ, позволяющая применить вычет сначала в сумме до 1 млн руб. (с 2003 года), а с 2008 года — уже в сумме 2 млн (по ставке НДФЛ 13% сумма к возврату — 260 тыс. руб.). При приобретении объекта в ипотеку появляется право на дополнительный имущественный вычет в 3 млн руб. (сумма к возврату — до 390 тыс. руб.).

Все подробности получения имущественного налогового вычета по процентам по ипотечному кредиту рассмотрели эксперты «КонсультантПлюс». Вы можете бесплатно перейти к разъяснениям прямо сейчас, оформив пробный онлайн-доступ к К+.

Конституционный суд РФ в определении от 15.04.2008 № 311-О-О пояснил, что если лицо воспользовалось правом на налоговый вычет до введения в действие ст. 220 НК РФ, это не влечет за собой утрату права на использование вычета после введения этой статьи в действие.

На практике это означает, что, купив квартиру, дом или долю до 2001 года и вернув НДФЛ, лицо может еще раз вернуть НДФЛ за объект недвижимости, приобретенный, например, в 2002 году и позднее. Эта норма распространяется и на вычет по ипотечным процентам.

Неиспользованный остаток вычета

НК РФ устанавливает верхний предел суммы, которую можно вернуть из бюджета:

Но фактическая сумма к возврату зависит от дохода физлица. Часто бывает так, что налогоплательщик может вернуть только часть допустимой к возврату суммы, потому что не уплатил в достаточной сумме НДФЛ со своих доходов в бюджет.

В этом случае у собственника жилья образуется неиспользованный остаток вычета, который можно получить и позднее. Таким образом, обращаться в ИФНС за вычетом можно не единственный раз, а до тех пор, пока не будет исчерпан весь доступный лимит.

Однако при повторном обращении в ИФНС следует иметь в виду несколько нюансов.

Во-первых, нужно учитывать год приобретения жилья. Если оно куплено в промежутке с 2003-го по 2007 год, вернуть можно только 13% от 1 млн руб. Если же объект куплен в 2008 году и позднее, вернуть можно 13% от 2 млн руб. Следовательно, сумму неиспользованного остатка вычета нужно рассчитать правильно.

Во-вторых, при покупке объекта до 2014 года вычет можно получить только на него, без переноса остатка вычета на другой объект. С 2014 года можно вернуть остаток вычета при приобретении другого жилья.

Аналогично с вычетом по ипотечному кредиту. При покупке квартиры в ипотеку до 2014 года вычет можно было использовать только вместе с основным вычетом и только за эту же квартиру.

Но если гражданин приобрел объект в ипотеку в 2014 году и позднее и не использовал ранее вычет по ипотечному кредиту, то использовать его можно при покупке нового жилья (даже если основной вычет получен до 2014 года). Это подтверждают чиновники (письмо Минфина РФ от 14.05.2015 № 03-04-07/27582). Таким образом, у физлица появляется право на получение дополнительных 390 тыс. руб.

Если же использованы оба вычета, то получить повторный вычет может супруг собственника, при условии что:

Спорные вопросы, связанные с получением супругом имущественного вычета по НДФЛ при приобретении жилья, рассмотрены в Энциклопедии спорных ситуаций по НДФЛ. Вы можете бесплатно оформить пробный доступ к К+ и увидеть, как решаются такие спорные ситуации.

Итоги

Лица, использовавшие право на вычет до 2001 года, имеют право на повторный вычет по другому объекту. Также у налогоплательщиков есть право на получение остатка неиспользованного вычета. За разъяснениями своих прав в каждом конкретном случае лучше всего обратиться с пакетом документов на квартиру к налоговому консультанту, а затем — с заявлением к инспектору ИФНС.

О нюансах обложения доходов работников налогом на доходы физлиц узнайте из нашей рубрики «НДФЛ».

Инструкция по использованию имущественного налогового вычета и разбор частых ошибок

Имущественный налоговый вычет можно получить как при покупке, так и при продаже недвижимого имущества. Разберем подробнее, как и в каком размере можно получить вычет, и какие ошибки часто совершают налогоплательщики.

Вычет при покупке имущества

Кто может получить имущественный вычет

Вычеты предусмотрены для граждан — налоговых резидентов РФ, т. е. постоянно проживающих в РФ более 183 календарных дней в году. Кроме этого, со своих доходов они должны оплачивать НДФЛ 13%, за исключением дохода от дивидендов.

Недвижимость должна находиться на территории РФ, а собственник — иметь все правоустанавливающие документы. Для новостройки достаточно получить акт-приема передачи, для вторичного жилья — выписку из ЕГРН.

Когда недвижимость приобретается после заключения брака, право на возврат налогов приобретают сразу оба супруга. Препятствием может стать только брачный договор.

Сколько можно вернуть из бюджета

Покупатель недвижимости может вернуть:

Имущественный вычет с процентов по ипотеке

С 01.01.2003 по 01.01.2008

Лимит вычета 1 000 000 (максимальный налог к возврату 130 000 руб.), недополученный остаток на другие объекты не переносится.

нет ограничения в размере

С 01.01.2008 по 01.01.2014

Лимит вычета 2 000 000 (максимальный налог к возврату 260 000 руб.), недополученный остаток на другие объекты не переносится.

нет ограничения в размере

ограничение 3 млн руб.

Переносить остаток вычета на другие объекты можно только при покупке квартиры после 2014 года. С процентами по ипотеке так не получится — этот вычет дают только на один объект.

Когда обращаться за вычетом

1 вариант — В течение следующего года после получения правоустанавливающих документов (при договоре купли-продажи — это ЕГРН, при договоре ДДУ — акт приема-передачи).

Когда бы вы ни приобрели квартиру или другое жилье, после получения права собственности вы можете заявить о возврате налога хоть через 2 года, хоть через десять лет.

Но при этом вернуть налог можно только за три последних года. Например: вы купили квартиру в 2016 году, а обратиться за имущественным вычетом решили только в 2021-м, 5 лет спустя. Значит, вы можете подать декларации на вычет за 2018, 2019, 2020 год. И далее, если у вас останется неиспользованный вычет, за 2021 и последующие годы.

Пенсионеры могут вернуть НДФЛ сразу за четыре года: за год, в котором совершена покупка, и три предшествующих.

2 вариант — Обратиться за вычетом к работодателю в год совершения покупки и оформления документов на собственность. Это могут себе позволить только граждане, работающие по трудовому договору. Учтите, что дата обращения за возвратом не влияет на правило распределения вычетов с 2014 года.

СберРешения помогут подготовить декларацию и отправить документы в налоговую инспекцию не выходя из дома.

Как получить имущественный вычет

Если выбрали второй вариант возврата, то действовать надо через своего работодателя. Для этого нужно в налоговой инспекции получить уведомление о праве на вычет и отнести его на место работы. Бухгалтерия перестанет удерживать НДФЛ с текущего заработка, а также вернет удержанный налог с начала года.

Самостоятельная подача декларации позволяет вернуть сразу крупную сумму. Для этого в течение года собираем справки о доходах от всех работодателей, готовим документы, подтверждающие покупку, и заполняем декларацию 3-НДФЛ. Камеральная налоговая проверка не должна превышать 3 месяца, затем еще 30 дней остается для перечисления на банковский счет.

С вводом в мае 2021 года процедуры упрощенного получения вычетов по НДФЛ необходимость составления и подачи деклараций полностью так и не исчезла. Упрощенка действует только некоторых расходов:

Кроме того, упрощенная схема сработает, только если банк и органы местной власти передадут информацию о покупке недвижимости в ФНС. Поэтому полагаться на такую условную автоматизацию процессов не стоит. Надежнее и быстрее самостоятельно обратиться за возвратом НДФЛ.

Какие ошибки мешают получить возврат:

Вычет при продаже имущества

В общем случае в результате продажи вы получаете доход, с которого вы должны перечислить 13% НДФЛ в бюджет. Для всех продавцов существует возможность уменьшить размер налогов, а для некоторых и вовсе его избежать. Рассмотрим, какую недвижимость после 3-х лет владения можно продать без налогообложения:

Если вы уже отметили 5-летнюю годовщину новоселья, то имеете полное право продавать имущество без налогового бремени, наши дальнейшие разъяснения вам не потребуются.

Итак, если ваша недвижимость не подходит ни под одно из перечисленных условий, вы обязаны заплатить 13% с доходов от продажи и предоставить налоговую декларацию 3-НДФЛ до 30 апреля следующего года.

Уменьшить доходы вы можете на сумму расходов или применить имущественный налоговый вычет. Что выгоднее, то и используйте. При продаже жилых домов, квартир, комнат, дач, садовых домиков, земельных участков, а также долей в указанном имуществе, вычет составит 1 000 000 руб. При продаже автомобиля, нежилого помещения, гаража и иного имущества, вы вправе уменьшить налогооблагаемый доход на 250 000 руб.

Если квартира продана за сумму ниже 70% ее кадастровой стоимости на 1 января текущего года, то налогооблагаемым доходом все равно считается 70% кадастровой цены.

Существенно уменьшить доход, а следовательно и налог, можно за счет предоставления документов, подтверждающих расходы на приобретение имущества. Это могут быть приходные кассовые ордера, товарные и кассовые чеки, банковские выписки, платежные поручения, расписки продавца в получении денежных средств, а также иные документы, подтверждающие факт приобретения продаваемой квартиры, например, договор купли-продажи.

Частые ошибки налогоплательщиков:

Важно: с 1 января 2022 года не нужно сдавать декларацию 3-НДФЛ, если сумма вычета покрывает размер дохода от продажи имущества.

Автор – Оксана Рымаренко, руководитель группы налогового вычета СберРешений

Почему вам стоит обратиться в СберРешения? С нами ваши данные в безопасности. Качество оказания услуг подтверждено сертификатами. Уже 27 лет мы работаем на рынке аутсорсинга в России и СНГ.

Пошаговая инструкция по получению имущественного вычета

Каждый работающий гражданин РФ имеет право на имущественный вычет. Купили квартиру, участок, дом, или даже взяли ипотеку — можно потребовать у государства часть выплаченного НДФЛ назад.

Размер вычета

При этом применить данный вычет невозможно, если жилая недвижимость или участок были приобретены за средства работодателя (иных лиц), материнский капитал или за счет бюджетных средств, либо у гражданина, который является по отношению к налогоплательщику взаимозависимым (родственники, супруги и т.д.)

Иными словами, у налогоплательщика появляется возможность получить 13% с расходов на 2 млн руб. (260 000 руб.), так и на 3 млн руб. (390 000 руб.) и тем самым максимальная сумма по имущественному вычету, которую может получить налогоплательщик, составит 650 000 руб.

Претендовать на получение налогового вычета можно, когда есть акт передачи прав на жилую недвижимость (пп. 6 п. 3 ст. 220 НК РФ). Иными словами, если налогоплательщик приобрел квартиру в строящемся доме в 2016 г., а в 2017 г. дом был сдан, то получать налоговый вычет можно только начиная с 2017 г. (так как акт приема-передачи можно получить только после ввода дома в эксплуатацию).

С чего начать?

Технические возможности позволяют нам отправить все необходимые документы, не выходя из дома. Для этого получаем доступ к кабинету налогоплательщика на официальном сайте ИФНС.

Если у вас есть подтвержденная учетная запись на ресурсе «Госуслуги», то в кабинет налогоплательщика можно попасть через эту учетную запись.

Заходим в главное меню личного кабинета, выбираем меню «Жизненные ситуации». Здесь выбираем «Заполнить декларацию 3-НДФЛ» — одним из трех вариантов:

Заполняем 3-НДФЛ онлайн

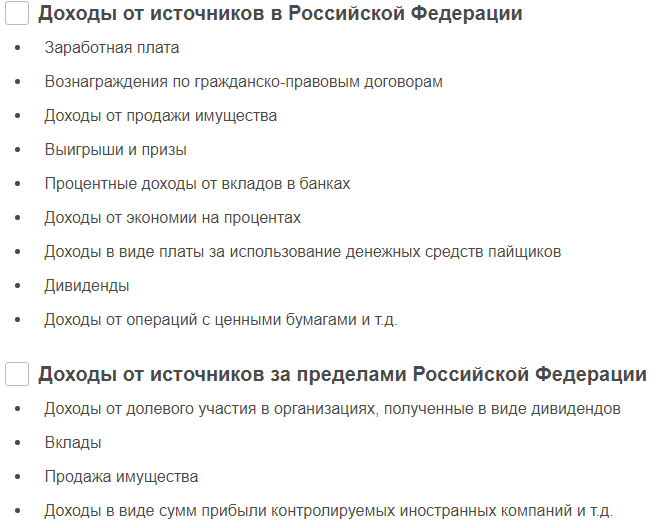

Нажимаем «Далее», переходим ко второму пункту декларации, в котором указываем информацию по доходам.

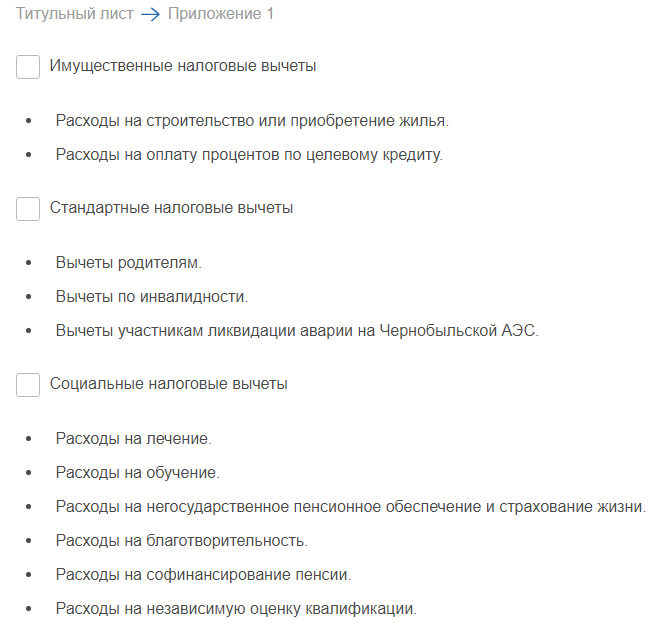

Снова нажимаем «Далее» и переходим к третьему шагу заполнения декларации, выбираем вид вычета (в нашем случае — имущественный вычет).

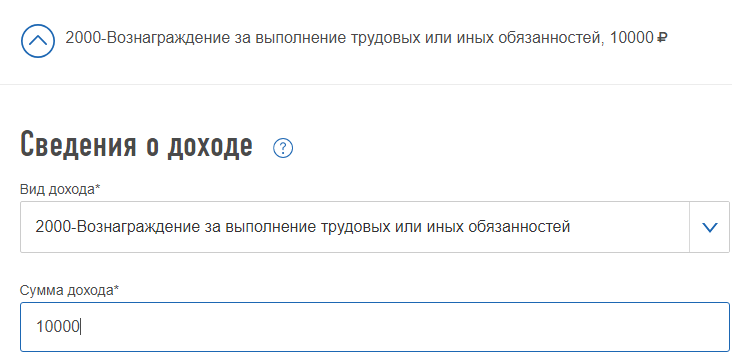

Затем переходим к четвертому шагу заполнения декларации: указываем источники доходов и их сумм. Данный раздел заполняется из справки 2-НДФЛ, которую можно получить у работодателя. Выбирается тип организации, заполняется поля «Название Организации», «ИНН», «КПП», «Код по ОКТМО», «Ставка».

Далее переходим к сведениям о доходах, нажимаем кнопку «Добавить доход». Эти данные нужно заполнять строго из справки 2-НДФЛ по месяцам. Начинаем с поля «Вид дохода» — он указан в табличной части 2-НДФЛ. Например, сумма с заработной платы за январь составила 10 000 руб., указываем это и далее по кнопке «Добавить доход» продолжаем заполнять данные за каждый месяц. К концу страницы получаем табличную часть, в которой будут автоматически посчитаны общие суммы дохода, облагаемого дохода; исчисленного налога; удержанного налога. Эти данные должны совпадать с итоговыми данными из справки 2-НДФЛ. Если данные не сходятся, заново проверьте суммы, которые указывали в ежемесячных доходах.

По кнопке «Далее» переходим к пятому шагу заполнения декларации, в которой указываем данные о недвижимости. Если данные о недвижимости числятся в вашем кабинете налогоплательщика, то часть полей будет автоматически заполнена.

Здесь указываем: наименование объекта, признак налогоплательщика, объект, вид номера объекта и т.д. Обычно эти данные заполняются из выписки Единого государственного реестра прав на недвижимое имущество и сделок с ним. В конце страницы необходимо указать сумму расходов на приобретение (строительство) жилья и сумму уплаченных процентов по кредиту, если жилье было приобретено в ипотеку — эту же справку нужно будет приложить при отправке декларации 3-НДФЛ. Затем указываем суммы о предыдущих вычетах — если вы получаете имущественный вычет впервые, то данные по этому параграфу не заполняете. Далее подкрепляем подтверждающие документы. Обратите внимание, что в последующие разы подачи декларации часть из этого списка документов предоставлять не нужно.

Список документов для получения вычета определен пп. 6 п. 3 ст. 220 НК РФ:

2. Копии документов, подтверждающих право на жилье (при строительстве или приобретении жилого дома — свидетельство о государственной регистрации права на жилой дом; при приобретении квартиры или комнаты — договор о приобретении квартиры или комнаты, акт о передаче налогоплательщику квартиры или комнаты (доли/долей в ней) или свидетельство о государственной регистрации права на квартиру или комнату (долю/доли в ней); при приобретении земельного участка для строительства или под готовое жилье (доли/долей в нем) — свидетельство о государственной регистрации права собственности на земельный участок или долю/доли в нем и свидетельство о государственной регистрации права собственности на жилой дом или долю/доли в нем; при погашении процентов по целевым займам (кредитам) — целевой кредитный договор или договор займа, договор ипотеки, заключенные с кредитными или иными организациями, график погашения кредита (займа) и уплаты процентов за пользование заемными средствами).

3. Копии платежных документов (подтверждающие расходы на приобретение имущества; свидетельство об уплате процентов по кредиту или целевому займу — если жилье бралось в ипотеку, справку можно запросить в банке или организации, в которой был взять целевой кредит).

4. При приобретении имущества в общую совместную собственность (свидетельство о браке; письменное заявление (соглашение) о договоренности сторон-участников сделки о распределении размера имущественного налогового вычета между супругами).

После того как прикреплены все документы, переходим к 6 этапу — просмотру сформированной декларации. Все в порядке? Тогда вводим пароль от ЭЦП (электронной цифровой подписи). Если ранее пароль от ЭЦП не был получен, то сохраняем декларацию кнопкой в верхнем меню, затем нажимаем на свои ФИО, которые указаны в верхнем поле на темном синем фоне, и попадаем в личный кабинет, в котором выбираем «Получить ЭП» и выбираем вариант хранения ЭП (электронной подписи). Она может формироваться от 15 минут до суток. На этом этапе можно закрыть браузер и завершить работу, при повторном входе в личный кабинет налогоплательщика на вкладку «Получить ЭП» система проинформирует о создании ЭП, после этого возвращаемся к редактированию заполненной декларации 3-НДФЛ, и на шестом шаге вводим пароль от ЭЦП, который придумали при ее создании.

После этого нажимаем кнопку «Далее» и переходим к этапу отправки декларации.

Срок камеральной проверки декларации составляет три месяца, всю информацию о ходе проверки можно отслеживать в личном кабинете. По истечении трех месяцев нужно подать заявление о возврате суммы, перечисленной в бюджет. Для этого заходим в меню «Мои налоги», где можно увидеть сумму, которая причитается к возврату — она же равна общей сумме уплаченного НДФЛ. Нажимаем на кнопку «Распорядиться», затем выбираем, из какой области вернуть средства на банковский счет «По налогу на доходы». Здесь должна появиться сумма к возврату. Нажимаем кнопку «Подтвердить», после чего указываем реквизиты банковской карты, на которую хотим получить возврат суммы.

На этом и заканчивается не такой уж и сложный процесс заполнения декларации 3-НДФЛ и получение налогового имущественного вычета.

Хватит гуглить ответы на профессиональные вопросы! Доверьте их экспертам «Клерка». Завалите лучших экспертов своими вопросами, они это любят!

Ответ за 24 часа (обычно раньше).

Вся информация про безлимитные консультации здесь.

Калькулятор расчета вычета по НДФЛ подскажет, сколько вам должно государство.

Вы можете быстро рассчитать размер налогового вычета при покупке квартиры, оплате лечения или обучения.

При необходимости вы сможете обратиться к специалистам компании НДФЛка, которые помогут вам вернуть деньги.

Какие налоговые вычеты можно получить в 2021 году

Кому положены и как подтвердить

С помощью налоговых вычетов можно ощутимо сэкономить и поправить семейный бюджет.

Уже можно подавать декларацию в налоговую инспекцию и возвращать налог, уплаченный за прошлый год. При этом многие люди имеют право сразу на несколько вычетов, но сложно разобраться, какие нужны документы и как все оформить.

В этой статье я сделала подборку основных типов вычетов: кому положены, в какой сумме и как их подтвердить.

О чем расскажу в статье:

Что такое вычеты

Почти все мы платим НДФЛ — с зарплаты и других доходов. Если вы потратились на лечение, учебу, купили квартиру или пополнили индивидуальный инвестиционный счет (ИИС), то имеете право на вычет — возврат части уплаченного НДФЛ. Вычет можно получить двумя способами:

Получить вычет могут только те, у кого есть официальный доход, с которого платится НДФЛ по ставке 13%. Еще нужно быть резидентом РФ — проживать в России не менее 183 дней в календарном году. В 2020 году можно было стать резидентом, если прожить в стране 90 дней. Для этого нужно подать заявление в инспекцию до 30 апреля 2021 года. Нерезиденты воспользоваться вычетом не могут.

Чем раньше подать декларацию по итогам года, тем быстрее вернут деньги из бюджета.

Срок подачи декларации — до 30 апреля следующего года. Это касается только тех, кто обязан задекларировать свои доходы: например, если человек сдавал в аренду имущество или продал квартиру, которая находилась в собственности менее минимального срока владения — трех или пяти лет в зависимости от ситуации.

А те, кто хочет просто воспользоваться налоговым вычетом, например вернуть 13% от сумм за обучение или лечение, могут подать декларацию в течение трех лет с того года, как оплатили расходы. А вычетом на покупку жилья можно воспользоваться и спустя три года, и через десять лет после покупки — ограничений по срокам для этого вычета нет.

Какие бывают типы вычетов

По доходам за 2020 год можно воспользоваться следующими видами вычетов:

По доходам, которые получили с 2021 года, можно будет также воспользоваться новыми видами вычетов. О них мы расскажем в отдельных статьях.

Как победить выгорание

Что изменилось в вычетах в 2021 году

26 января 2021 года первое чтение в Госдуме прошел законопроект, который упростит процедуру получения некоторых вычетов: воспользоваться вычетом можно будет «в один клик». Это новшество коснется, скорее всего, вычетов на лечение и обучение, имущественного вычета при покупке жилья, расходов на уплату процентов по ипотеке, а также инвестиционных вычетов по операциям на ИИС. Но пока этот закон не принят, продолжает действовать старый порядок.

До 2021 года применять вычеты можно было ко всем доходам, которые облагаются по ставке 13%, кроме дивидендов. С 2021 года доходы физлиц разделяются на налоговые базы — неосновную и основную:

К доходам из основной налоговой базы вычеты можно будет применять свободно, из неосновной — только три вычета:

Но эти новшества нужно будет учитывать при заявлении вычетов на расходы, которые были в 2021 году, то есть при подаче декларации в начале 2022 года. Пока же отчитываемся перед налоговой за 2020 год в старом порядке — только по тем доходам, которые облагаются по ставке 13%.

Имущественные налоговые вычеты

Имущественные вычеты может получить человек, который совершал операции с недвижимостью. В частности:

Полный перечень операций, по которым можно получить имущественный вычет, а также порядок их предоставления прописан в статье 220 НК РФ.

Рассмотрю вычеты, которые вызывают больше всего вопросов.

При покупке квартиры в новостройке или на вторичном рынке можно воспользоваться вычетом по расходам на приобретение жилья.

Если квартиру приобретать в ипотеку, то государство вернет еще больше: кроме вычета на жилье можно воспользоваться и вычетом на проценты.

Кому положены. Вычет может получить человек, который приобрел квартиру и заплатил за нее полностью или частично. От расходов будет зависеть сумма вычета. По квартирам, которые получены по наследству или подарены, получить вычет нельзя: за них приобретатель ничего не платил.

Получить вычет можно только после того, как оформлен правоустанавливающий документ на квартиру.

В случае новостройки — когда дом сдан и подписан акт приема-передачи.

На вторичном рынке — свидетельство о праве собственности или выписка из ЕГРН.

Если квартира приобретена в браке, то она считается совместной собственностью. Не важно, на кого оформлена квартира, кто за нее платил, — вычет могут получить оба супруга.

Если квартиру приобрели супруги, то вычеты могут быть распределены между ними по заявлению в любых пропорциях независимо от того, на кого оформлена квартира и кто за нее платил.

Кроме того, распределять вычет нужно, только если второй супруг тоже хочет получить вычет по этой квартире. Если такого желания второй супруг не изъявляет, то вычет получит только один супруг, без заявления о распределении вычета.

Неиспользованный остаток вычета на проценты нельзя переносить на другие объекты. Он дается только на один объект. То есть неиспользованный остаток вычета просто сгорит.

Вычет на проценты также можно распределять между супругами по их заявлению. При этом не важно, на кого оформлен кредитный договор и кто платит банку. В отличие от вычета на покупку квартиры, заявление можно писать каждый год и перераспределять проценты.

Проверьте, сколько вам вернут при покупке квартиры, в нашем калькуляторе:

Документы. Воспользоваться вычетом можно двумя способами:

Если квартира в новостройке, то в инспекцию необходимо представить такие документы:

Если квартира куплена на вторичном рынке, то подтвердить право на вычет можно такими документами:

Для получения вычета на проценты, уплаченные банку, представляются такие документы:

Если вычет заявляется супругами, то необходимо представить заявление о распределении вычета.

Нюансы, о которых мы писали в Т—Ж:

Если квартира находилась в собственности пять лет, а в определенных случаях — три года, при ее продаже не нужно платить налог и подавать декларацию.

Если продать квартиру раньше этого срока, то придется отчитаться перед налоговой инспекцией. Что касается налога, либо его можно уменьшить, либо его совсем может не быть — если воспользоваться имущественным вычетом.

Кому положены. Вычетом могут воспользоваться продавцы квартир. Им также можно воспользоваться при продаже долей, жилых домов, комнат, включая приватизированные жилые помещения, садовых домов или земельных участков или доли в этом имуществе.

При продаже квартиры, которая находится в общей долевой или совместной собственности, вычет в 1 000 000 Р распределяется между совладельцами квартиры пропорционально их доле. Либо это делается по договоренности между совладельцами долей, не выделенных в натуре.

Вычет на продажу квартиры, в отличие от вычета на покупку квартиры, можно применять неограниченное количество раз. То есть его можно использовать хоть каждый год.

Вычет в размере документально подтвержденных расходов на покупку квартиры. Когда все документы на руках, лучше применить этот вычет.

Чтобы посчитать, какой налог нужно заплатить при продаже квартиры, воспользуйтесь нашим калькулятором:

Документы. Для применения вычета 1 000 000 Р нужно подать в инспекцию декларацию и приложить к ней копию договора купли-продажи.

Если доход от продажи квартиры уменьшать на расходы, которые были при покупке этой квартиры, то дополнительно нужно представить копии документов по предыдущей сделке:

Стандартные налоговые вычеты

Кому положены. Стандартные налоговые вычеты делятся на две категории: вычеты на себя и на детей.

Вычеты на себя. Вычет предоставляется определенным категориям физлиц. Например, инвалидам с детства, инвалидам первой и второй групп, «чернобыльцам», родителям и супругам военнослужащих, погибших при исполнении военных обязанностей, и другим. Перечень лиц, которые могут претендовать на стандартный налоговый вычет, есть в законе.

Вычет на ребенка (на детей). Эти вычеты предоставляются обоим родителям. На вычет также могут претендовать усыновители, опекуны, попечители, приемные родители. Важно, чтобы ребенок находился на их обеспечении.

Вычет предоставляется с месяца, в котором родился ребенок, и до конца того года, в котором он достиг 18 или 24 лет, если продолжает учиться очно.