что такое отскок на бирже акций

Price Action: Как торговать отбой от уровня

Особенности торговли от уровней

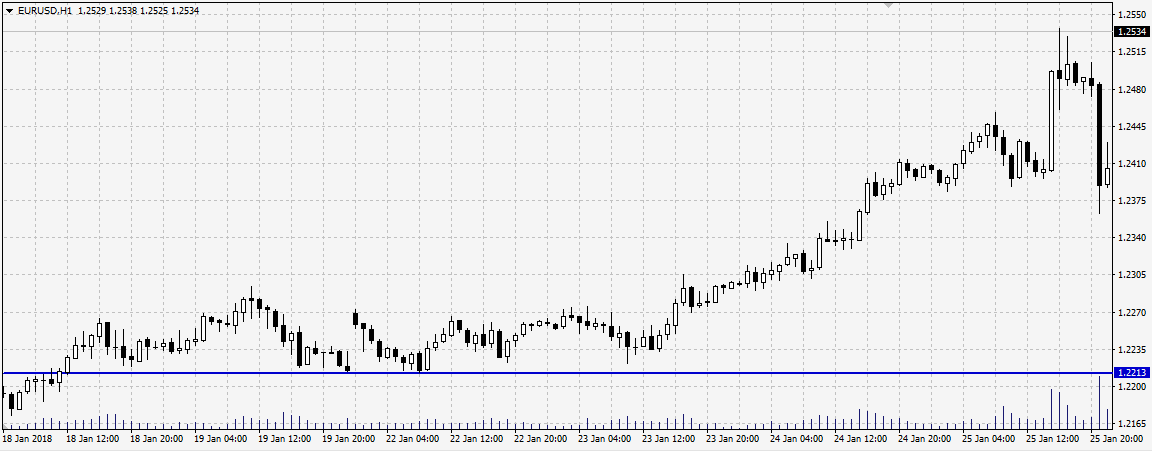

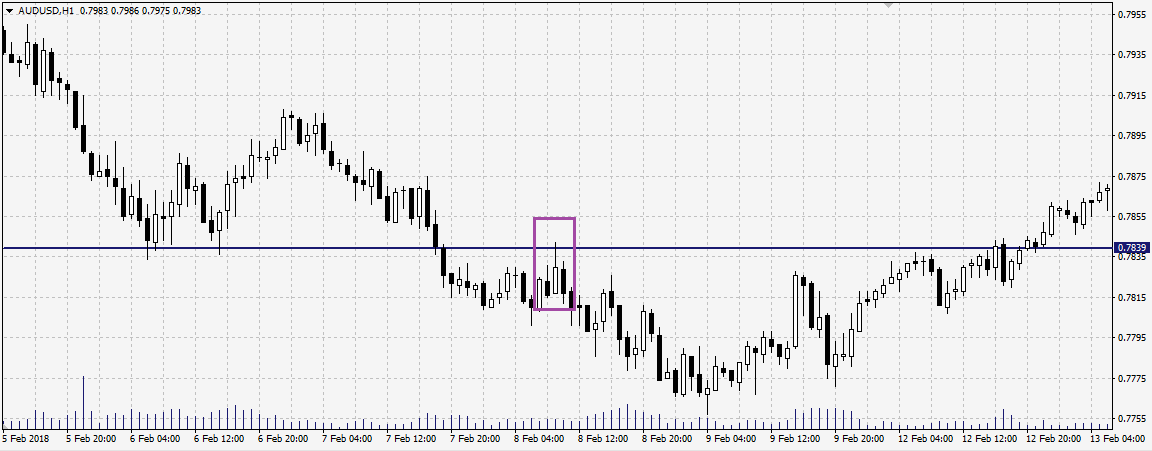

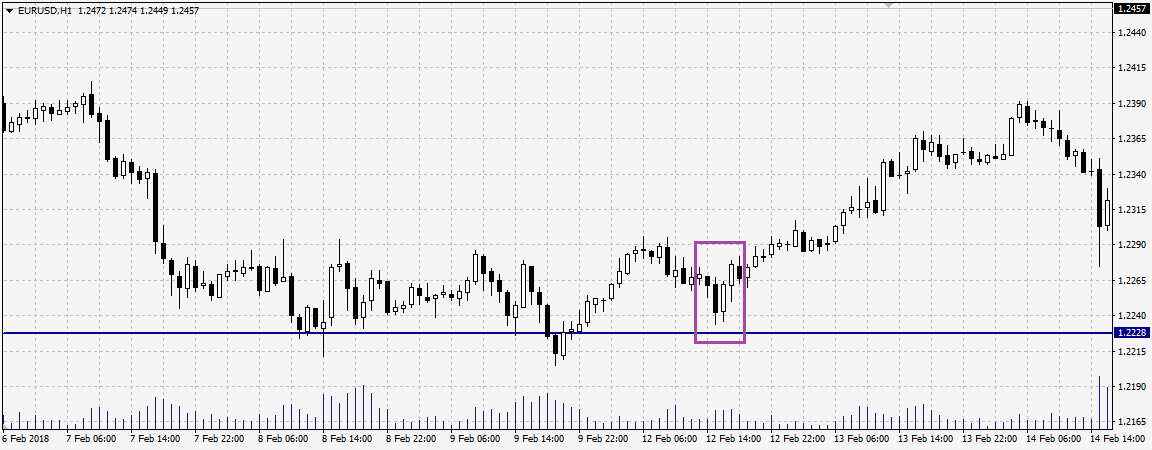

Ключевые ценовые уровни присутствуют на любом финансовом рынке, и на Форекс в том числе. Зачастую такие условные горизонтальные линии выполняют роль либо поддержки, либо сопротивления дальнейшему движению цены, поэтому трейдеры проявляют к ним такой интерес.

Образуются эти ключевые отметки благодаря большому скоплению ордеров на покупку и продажу. Когда цена достигает такого скопления, то текущей силы тренда, как правило, не хватает, чтобы закрыть все эти ордера и двинуть цену дальше.

Поэтому, если движение не получает поддержки, цена разворачивается в обратную сторону. Если же на рынке появляются объемы, способные «пробиться» через большое скопление ордеров, то весьма вероятно, что силы тренда хватит для дальнейшего движения, то есть – произойдет мощный пробой уровня. Конечно, события не всегда развиваются только по таким сценариям, но это два наиболее вероятных варианта.

Много лет назад, еще на фондовых и товарных биржах, подобные уровни образовывались в результате тайных соглашений крупных воротил финансового мира. Сообща они контролировали рынок и всегда могли как поставить на пути цены непреодолимую преграду, так и создать мощное движение. Сейчас подобные заговоры весьма маловероятны, однако на рынке по-прежнему присутствуют крупные игроки, ордера которых, за счет больших объемов, оказывают влияние на цену.

Благодаря этому опытным трейдерам нужно лишь правильно определять такие уровни и сигналы о том, что цена с наибольшей вероятностью развернется в обратную сторону. Классический уровень – это область, построенная по ценам открытия или закрытия свечей (не по хай/лоу), которой график уже касался ранее.

То есть, если график, поднявшись до определенного уровня, откатился назад, а после снова приблизился к этой отметке, то значение цены на экстремуме и будет тем самым уровнем.

Вход в рынок

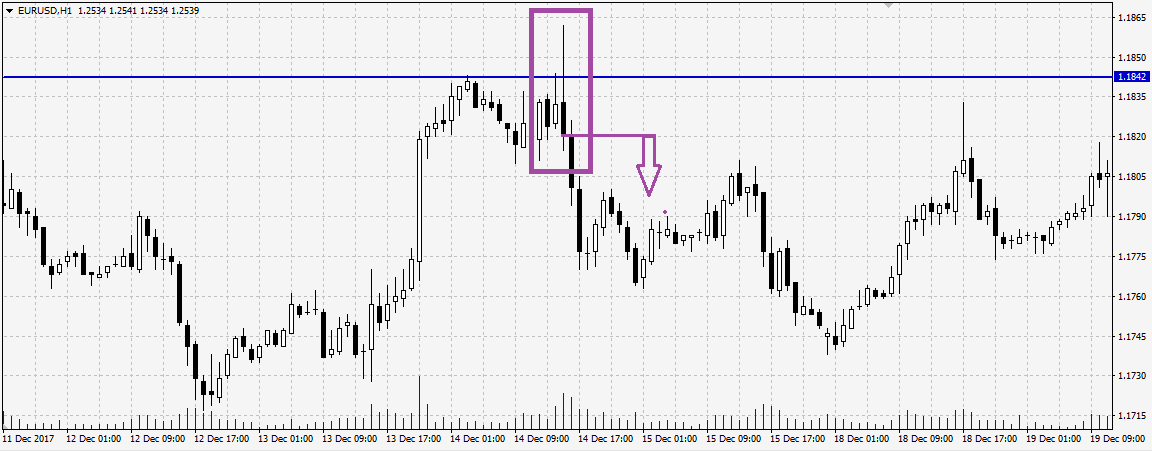

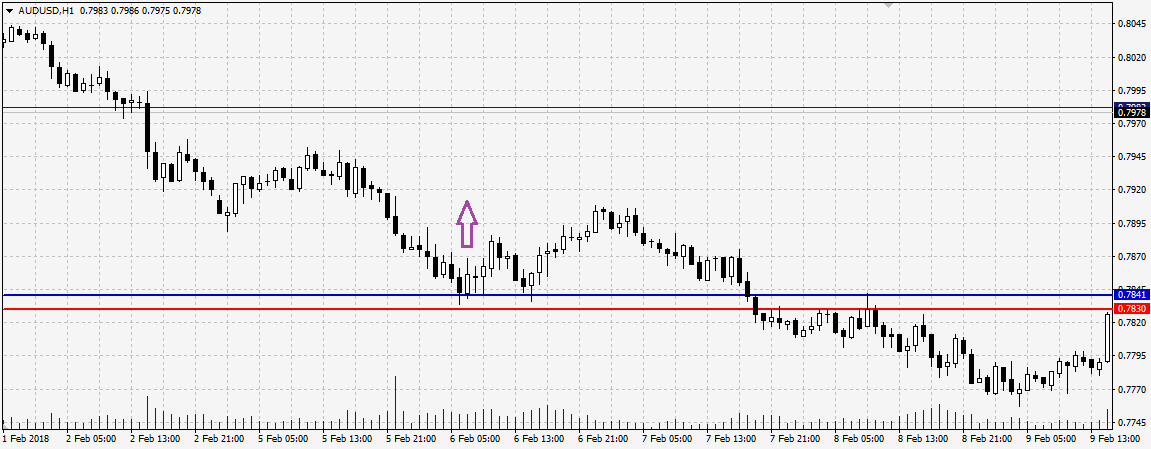

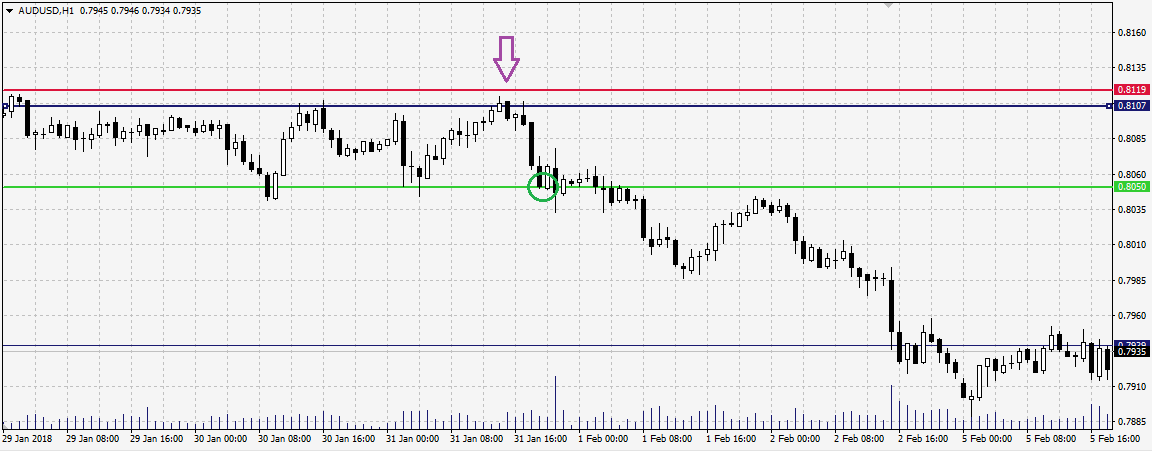

Главное условие входа в сделку при отбое от уровня – нужно убедиться в том, что это именно отбой. Если цена просто приблизилась к ключевой отметке, сделку открывать рано. Для того, чтобы трейдер был уверенным в правильности открытия позиции, должен сформироваться разворотный паттерн Price Action.

Это могут быть следующие паттерны:

После того, как сформировался паттерн, можно открывать сделку.

Выставление стоп-лоссов и тейк-профитов

Стоп лосс следует выставить таким образом, чтобы случайное движение против направления сделки, например, ретест уровня с ложным пробоем, не выбило трейдера из рынка. Конкретного значения (например, 10 пунктов) для такого стиля торговли назначить нельзя, при выставлении стопа нужно ориентироваться на график и на «хвосты» свечей в обозримой близости.

Что касается тейк-профита – жестких правил по его выставлению нет. Можно воспользоваться стандартным приемом, умножив величину стоп-лосса на 3 или 4 и выставить TP на полученном расстоянии. Это верный ход с точки зрения мани менеджмента. Однако в каждой конкретной ситуации могут сложиться предпосылки для получения большей прибыли, чем обеспечивает стандартный стоп-лосс.

Важные нюансы

2. Следует отличать классический отбой от уровня и ретест уровня после пробоя, когда, например, поддержка становится сопротивлением.

3. Вероятность отбоя или пробоя уровня можно оценить еще по движению к ключевой отметке. Если предыдущие свечи были небольшими и разнонаправленными, однако цена все равно достигла уровня – вполне вероятно, что будет пробой. Если же тренд был сильным и уверенным, уровень был достигнут всего за несколько свечей, но сходу пробит не был – скорее всего, он и не будет преодолен.

По этой же логике можно сделать вывод, что, если большая свеча, дойдя до уровня, «уперлась» в него и закрылась, так и не пробив – пробоя, скорее всего, и не последует. Если же мощная свеча, пробив границу и, пройдя еще несколько пунктов (или десятков), закрылась с обратной стороны – прорыв можно считать состоявшимся.

4. При открытии сделки стоит обращать внимание на экстремумы соседних свечей. Если максимумы (при тестировании сопротивления) примерно равны, либо отличаются на 1-2 пункта – это подкрепляет сигнал на разворот и отбой. То же самое справедливо для минимумов свечей при тестировании поддержки. Речь, как вы догадались о паттерне Doble High / Double Low.

Заключение

Заключение

При прочих равных условиях, отбой от уровня – более вероятен, чем его пробой. Такая статистика дает основания трейдеру рассчитывать на большее количество сигналов, а следование правилам стратегии обеспечит прибыльную торговлю. Следует, однако, помнить, что торговля от уровней – тактика, требующая от трейдера определенного опыта, позволяющего принимать решения по ситуации. Несмотря на наличие правил, четкого алгоритма, регламентирующего действия в любой ситуации – здесь нет.

И именно благодаря этому трейдер, применяющий в своей ТС анализ уровней, может рассчитывать на успех своей торговли. Большинство торговых систем, позволяющих открывать сделки на автомате, очень быстро теряют свою актуальность, как и торговые роботы, написанные на этих алгоритмах. Рынок постоянно меняется, и только способность подстраиваться под эти изменения и принимать решения в зависимости от ситуации обеспечивает профессиональным трейдерам стабильный и высокий доход.

Краткий словарь биржевого сленга

Многие думают, что финансисты и биржевые спекулянты думают только о получении прибылей, однако на самом деле это не так. За много лет существования фондового и финансового рынка появилось большое количество интересных терминов, сформировавших настоящий финансовый язык.

Итак, основные термины:

Стричь овец и резать лосей

Одним из самых популярных инструментов описания различных происходящих на рынке событий или представленных на нем игроков, является поиск аналогий с животным миром. Ниже рассмотрены основные обозначения разных инвесторов и спекулянтов.

Бык — быками называют трейдеров, которые покупают акции в расчете на рост их стоимости в будущем. Бычьим называют рынок, на котором наблюдается тенденция роста цен. Сравнение с быками появилось из-за того, что в ходе драки эти животные поднимают противников на рогах вверх.

Медведь — традиционное название трейдера, который продает акции в ожидании падения их стоимости. Соответственно, «медвежьим» называют рынок, на котором наблюдается тенденция снижения цен. Здесь аналогия заключается в продавливании медвежьими лапами фондовых индексов вниз.

Волк – так называют уверенных в себе успешных трейдеров. Эти люди обладают крепким характером и способны не поддаваться панике, если ситуация на рынке в конкретный момент идет против их ожиданий.

Заяц – инвестор, совершающий большое количество сделок в течение небольшого промежутка времени. Синоним скальпера.

Кабан – трейдер, который держит потенциально выигрышную позицию в течение длительного времени и не фиксирует прибыль вовремя. В итоге такое поведение приводит к тому, что выгодный момент для закрытия позиции упускается, в результате цена меняет направление движения, и в лучшем случае кабан «выходит» в ноль. В худшем — у него появляется «лось».

Лось (от англ. loss – потеря) – убыток. В биржевом жаргоне существует масса производных выражений с «лосями»: их пасут, кормят, режут и т.д.

Лемминг – 1) начинающий спекулянт, постоянно повторяющий типовые ошибки и не желающий учиться; 2) неисправимый дилетант; 3) эмоциональный трейдер. В природе лемминги известны массовыми перемещениями, во время которых иногда дружно погибают.

Овца – неопытный, трусливый игрок, не имеющий своего мнения о перспективах рынка. Чаще всего они проигрывают.

Золотой жук — инвестор, убежденный в том, что самым надежным активом является золото. Золотыми жуками также называют аналитиков, постоянно дающих рекомендацию покупать золото.

Индейка — вложение, не оправдавшее ожидания инвесторов. В эту категорию попадают неудачные IPO или покупка акций, которые затем резко дешевеют.

Пчелы-убийцы — консультанты, которые при помощи агрессивных стратегий помогают компаниям избежать невыгодного поглощения. Своими действиями они напоминают жалящих врага насекомых — обычно в роли пчел-убийц выступают инвестиционные банки.

Свиньи — одержимые жадностью инвесторы, которые в погоне за прибылью зачастую отступают от собственной торговой стратегии и оставляют позиции открытыми даже тогда, когда все факты говорят о развороте тренда. Кроме того, PIGS – это акроним для группы экономически слабых стран – Португалии, Ирландии, Греции и Испании. Их могли бы назвать I.G.S.P. или G.S.I.P., но аналитикам нужно находить поэтические взаимосвязи даже между буквами алфавита.

Цыпленок — крайне осторожный инвестор, который всеми способами старается снизить свои риски и выбирает самые консервативные инструменты, такие как государственные облигации.

Дохлые кошки и защита Пакмэна

Финансовый сленг богат не только «животными» описаниями поведения людей не рынке. Трейдеры также создали красочные описания для обозначения различных стратегий и складывающихся в ходе торгов ситуаций.

Защита Пакмэна — способ защиты от нежелательного поглощения, при котором компания-цель начинает приобретать на рынке акции своего потенциального покупателя и в итоге может сама его поглотить. Название стратегии — это отсылка к культовой компьютерной игре 1980-х: ее герой Пакэмен должен был съедать разбросанные по лабиринту объекты и убегать от других его обитателей.

Спред «аллигатор» — ситуация, при которой биржевые и брокерские комиссии «съедают» потенциальную прибыль от сделок. Обычно это выражение используется на опционном рынке. Спред «аллигатор» может делать невыгодными те или иные торговые стратегии.

Спред «бабочка» — стратегия, в которой используется четыре опциона с одинаковыми сроками истечения, но разными ценами исполнения: первый имеет высокую цену, второй — низкую, а два оставшихся — равную среднему арифметическому между этими ценами. При этом ограничиваются и риск, и потенциальная прибыль.

Отскок дохлой кошки — незначительный рост цен после их длительного падения, который не сигнализирует о сломе тренда. На определенном уровне может происходить, к примеру, массовое закрытие коротких позиций, что поддерживает цену или даже может приводить к ее незначителному росту. Название «отскок дохлой кошки» отсылает к мнению о том, что даже погибнув результате падения с очень большой высоты, кошка все равно от нее отскочит.

Ловушка для лобстера — стратегия защиты от нежелательного поглощения. Согласно ей, компания вводит условие, по которому крупным акционерам (с пакетом больше 10%) запрещается конвертировать любые ценные бумаги в новые акции, дающие право голоса. Даже если это конвертируемые облигации или опционы на акции. Выражение напоминает о методе ловли лобстеров, при котором крупные попадаются, а мелкие отсеиваются.

Макаронная защита — еще одна стратегия для компании, которая хочет избежать перехода под контроль нового владельца. В таком случае бизнес может разместить большой объем облигаций, которые по условиям выпуска компания должна погасить по очень высокой цене, если все же окажется поглощенной. Чем выше вероятность этого — тем дороже будут стоить на рынке такие облигации. Они словно разбухают, как макароны при варке.

Делать грязь — осуществлять арбитражные сделки на различных биржах. Грязь по английский — filth. Одновременно это и аббревиатура для фразы FILTH, Failed in London, Try Hong Kong [не получилось в Лондоне, попробуй в Гонконге].

Зомби — компания, не способная выполнять свои обязательства, как правило находящаяся на грани банкротства, но еще присутствующая на рынке.

Ралли Санта Клауса — часто наблюдаемый рост котировок ценных бумаг в период между католическим Рождеством и Новым годом. Есть разные объяснения этому феномену: от праздничного настроения биржевых игроков до попыток крупнейших из них «подтянуть» нужные котировки, чтобы показать более высокие результаты работы своих подразделений по итогам года и получить более высокие бонусы.

Сиплый режет лук

Многие из перечисленных выше терминов были созданы зарубежными трейдерами, однако российские участники фондового рынка обогатили финансовый сленг новыми интересными словами. Вот лишь некоторые из них.

Стакан — очередь заявок в биржевом терминале, где видно расположение ближайших к цене заявок.

Наждак — американский индекс NASDAQ

Сиплый, сипи — агенство S&P либо индекс американского фондового рынка S&P от этого агенства.

Шортокрыл — ситуация когда в силу значительного роста после падения трейдеры, открывшие короткие позиции (шорты), вынуждены закрывать их по текущей не выгодной им цене, что вызывает еще больший ее рост.

Баба Рая — так раньше назывались акции РАО «ЕЭС России». В начале двухтысячных годов в разговорах трейдеров можно было часто слышать фразы вроде «Толкнуть бабу Раю» (продать акции). Сегодня термин почти не используется.

Лук — акции «Лукойла.

Тело — акции «Ростелекома».

«Жаргон» трейдера на Comon. Или как не ударить в грязь лицом перед «гуру».

Как известно, в любой социальной группе, объединенной общими интересами, рано или поздно появляется «жаргон», специфические выражения или термины, непонятные простому смертному.

Не обошла стороной такая «участь» и трейдеров. Мне как новичку, первый месяц было довольно сложно понимать смысл написанного в блогах, или в комментариях на форуме или чате. Виной всему жаргон, который мне был не понятен.

«Вчера мамба на хай пошла, я весь свой неликвид в профит распродал, пообломали рога бычкам»

«Повезло тебе, что ты свой говнопапир слить вовремя успел, иначе растил бы лося рогами в небо»

«Я вчера гамак зашортил на все депо с плечом, его на вечерней сессии хорошо пролили, так долбанный кукл такую плиту в стакан поставил, что до недельного лоя мы не дошли»

«Сиплый тестирует годовой хай, скорее всего и риха за ним отрастет, можно тарить фьюч на бренд»

«Телопреф в боковике, посижу сегодня в кэше»

Ну как? Все понятно? Тогда, можете дальше не читать… 🙂

Ни хрена не понятно? Тогда прошу ознакомиться с жаргоном трейдера.

Не откажусь от помощи в дальнейшем расширении словарика.

Составлял словарик сам, на основе выражений тусовки на comon, часть понятий взял из интернета, за не имением собственной расшифровки, могут быть неточности, поправьте, если что.

Сокращение названий эмитентов (компаний торгующихся на ММВБ)

Лукойл – лук, лучок, лучик

Сургутнефтегаз – сургуч, сур

Газпром – газ, газон, газик

РАО ЕЭС – рай, райка, рая

Сокращение названий основных индексов

РТС – риха, риза (или фьючерсный контракт на индекс РТС)

S&P 500 – сиплый, си-пи

Общие термины по фондовому рынку. Значение общепринятых терминов можете посмотреть в словаре трейдера или биржевом словаре. Тут будут даны именно «жаргонные» выражения.

Акция (бумага, папир) – ценная бумага. Обыкновенная акция – предоставляет право на получение дивидендов (дивов). Привилегированная акция (преф)– гарантирует получение дивидендов.

Аналья (каналья) – биржевой аналитик. Всегда знает, когда купить и продать, но часто уже поздно. Это человек, который завтра вам квалифицированно объяснит, почему его вчерашний прогноз сегодня не оправдался.

Войти в рынок – начать операцию, открыть позицию

Второй эшелон(неликвид, говнопапир) – собирательное название акций мелких и средних российских приватизированных предприятий. Игра на акциях В. Э. опасна тем, что они периодически становятся неликвидными. Кроме того, для этой группы акций характерны непредсказуемые и значительные колебания цен.

Гэп – (от англ. gap), значительный разрыв, скачок в котировках. Обычно случается между ценой утреннего открытия и предыдущего вечернего закрытия рынка. Возникает в случае изменения рыночной ситуации за то время, пока торги не проводились. Как правило, гэп всегда закроется рано или поздно, так что не очкуйте когда он случился против вашего тренда.

Гуру – специалист по торговле на бирже. Не путать с брокером и аналитиком. Гуру реально зарабатывает деньги, причем рискует именно своими деньгами.

Депо – депозит. Ваш счет у брокера. Размер депо – сколько денег у вас на счете. Самая интересная информация для каждого из нас ))

Корректоз – рыночная коррекция. Как правило бывает когда вы открыли длинную позицию )). Это временное снижение цены после достижение максимумов.

Коцмасс (космас, космос) – резкий рост котировок акций. «Все бычки одевают скафандры и собираются в коцмасс».

Кукиш (средний палец)- второе, возможно даже более точное название для фигуры технического анализа более известной как «Голова и плечи». По причине того, что эта фигура сигнализирует о падении котировок, тем более, что данная фигура является не предупреждающей, а скорее констатирующей свершившийся факт, вполне можно считать, что это «кукиш», показаный надеждам быков на прибыль. Кроме того, фигура действительно похожа на задранный кверху кукиш.

Лярд (ярд) – миллиард

Маржевать – совершать операции с кредитным плечом.

Обычка – обыкновенные акции. Например: «Ты Сбера купил префы или обычку»?

Отстрел стопов – ситуация в ходе торговой сессии, когда маркет-мейкер или какой-либо крупный игрок искусственно раскачивает цену, чтобы активировать стоп-заявки мелких и средних игроков, и чтобы заработать, таким образом, «себе на чай».

Позиция (поза)- наличие у трейдера каких-либо акций. Позиция может быть открытой (данные акции есть в портфеле трейдера) или закрытой (акций нет). При этом открытая позиция может быть лонг-позицией (акции куплены в рост) или шорт-позиция (акции проданы в шорт). Встать в позу – купить (продать в шорт) акции.

Поезд – акции, котировки которых стали расти. Успеть на поезд – купить акции пока сильно не выросли. Опоздать на поезд – не успеть купит акции по низкой цене, которые стали расти. Высшей формой поездка является ракета. См. «Ракета»

Ракета – акции, котировки которых могут резко взлететь вверх. А могут и не взлететь, или даже упасть :-))

Север – график цены вверх. «Акции сегодня на север», значит, будет рост.

Спекуль (спекулянт) – человек, который зарабатывает на резких движениях рынках за короткий промежуток времени.

ТА – технический анализ.

Тренд – направление, в котором движется рынок.

Хаи (от англ. High– высокий) – исторические максимумы цены акции (дневные, недельные, годовые и т.д.). Или высшая точка на графике за период.

Юг – график цены вниз. «Акции сегодня на юг», значит будет снижение

Есть еще много других сленговых выражений, но на Comon используется, в основном, этот список «словечек».

Надеюсь, помог в понимании терминологии фондового рынка.

Высокого вам профита, поменьше лосей и да прибудет с вами тренд!

Отскок

Что такое отскок?

С финансовой точки зрения отскок означает восстановление после предыдущей негативной деятельности, такой как компания, показывающая хорошие результаты после года потерь или внедрение успешной линейки продуктов после периода борьбы. Отскок акций или других ценных бумаг означает, что цена поднялась с более низкого уровня.

Для экономики в целом восстановление означает, что экономическая активность увеличилась с более низких уровней, таких как восстановление после рецессии. Экономисты определяют рецессию как два последовательных квартала без экономического роста. Спад – это часть бизнес-цикла, который состоит из роста, пика, спада, минимума и восстановления. Отскок от рецессии произойдет на этапе восстановления.

Ключевые выводы

Понимание отскока

Возврат – это естественное явление как часть постоянно меняющихся бизнес-циклов. Экономический спад и падение рынка – неизбежная часть деловых циклов. Экономические спады происходят периодически, когда бизнес растет слишком быстро по сравнению с ростом экономики.

Точно так же падение фондового рынка происходит, когда акции становятся переоцененными по сравнению с темпами экономического роста. Цена на сырьевые товары, такие как нефть, снижается, когда предложение превышает спрос. В некоторых крайних случаях, таких как пузырь на рынке жилья, цены могут снижаться, когда стоимость активов становится чрезмерно завышенной из-за спекуляций. Однако в каждом случае за спадом следует отскок.

Краткий обзор

Независимо от типа спада – будь то экономический спад, цены на жилье, цены на сырьевые товары или акции – во всех случаях исторически за спадом следовал отскок.

Недавние примеры откатов

Резкое падение фондового рынка, которое резко обрушилось на рынки в середине августа, поставило инвесторов в тупик: промышленный индекс Доу-Джонса (DJIA) упал на 800 пунктов, или 3%, во вторник, 13 августа, в худший торговый день года. после того, как рынок облигаций сигнализировал о риске рецессии. Но лидеры “голубых фишек” немного восстановились на следующей сессии, вернувшись почти на 100 пунктов после сильных июльских данных по розничным продажам, а квартальные результаты Wal-Mart лучше ожиданий помогли снизить опасения инвесторов.

Заключение

Заключение