что такое отчетность в инвестициях

Финансовый отчет: почему для инвестора это самый важный документ

Как выбрать компанию, в акции которой стоит вкладывать деньги? Начать лучше с прочтения финансового отчета. Это документ, который регулярно выпускает любая публичная компания, торгующая акциями на бирже.

Финансовый отчет позволяет определить фундаментальные характеристики компании, ее текущее финансовое положение и представить перспективы бизнеса на ближайшее будущее.

Такая отчетность отразит любые результаты вне зависимости от того, насколько они могут быть вредны для котировок. Если прибыль компании за квартал превратилась в убыток, долг вырос или операционная деятельность не приносит дохода, все это попадет в отчет.

У каждой публичной компании на сайте есть специальный раздел для инвесторов, где она ежеквартально публикует данные с финансовыми показателями. Помимо сайтов самих компаний существуют и другие ресурсы, которые собирают корпоративные заявления. Один из таких ресурсов — Центр раскрытия корпоративной информации. Здесь отчеты может скачать любой желающий.

«Не изучив финансовую отчетность компании, не стоит делать долгосрочных вложений в акции, — уверен руководитель аналитического департамента AMarkets Артем Деев. — Финансовую устойчивость, как и грядущий крах, можно заметить в годовых отчетах, которые говорят о стратегических задачах и возможных проблемах бизнеса.

Например, нередко хорошие показатели нового направления обеспечиваются за счет финансирования от других предприятий холдинга. При этом в финансовом отчете хорошо можно проследить постоянный рост затрат и отсутствие прибыли за длительный период времени. Это тревожный знак, даже если у компании есть качественный ассортиментный портфель и налажена работа с покупателями».

Какие существуют финансовые отчеты

Российские инвесторы чаще всего работают с тремя стандартами финансовых отчетов:

Если мы говорим о российских эмитентах, то здесь актуальны отчеты МСФО и РСБУ. Крупные компании могут публиковать оба варианта отчетности, но выходить они могут даже с разной периодичностью: встречается, что отчетность по РСБУ выходит чаще, чем по МСФО.

Говоря упрощенно, отчетность по РСБУ делается для налоговой службы, а отчетность по МСФО — для акционеров. При инвестициях в компании на американском рынке помимо МСФО придется иметь дело с отчетами US GAAP.

Между стандартами есть различия, в некоторых моментах существенные, пояснил старший инвестиционный консультант «БКС Брокера» Ильяс Хамитов. На западе даже распространена практика по приведению аналитиками отчетности компании по стандартам US GAAP к стандартам МСФО и наоборот для того, чтобы правильно оценивать компании из разных стран, отчитывающихся по разным стандартам.

«Главным в чтении финансовой отчетности компании является конечная цель — аналитик или инвестор должен определиться с тем, что он хочет проверить и что он хочет видеть в итоге исследования, — рассказывает Хамитов. — От этого зависит, на какой форме отчетности стоит сконцентрировать свое основное внимание. А далее стоит помнить, что все рассчитанные показатели имеют силу только в совокупности с другими показателями: историческими, текущими, показателями конкурентов или вообще с информацией из другой формы отчетности».

Главные пункты финансового отчета

Финансовые отчеты состоят из десятков таблиц с результатами. Далеко не все они обязательны для анализа состояния компании. Как правило, выделяют несколько базовых пунктов:

Важно следить и за эффективностью бизнеса: насколько растет выручка год к году, какая маржинальность бизнеса — то есть сколько прибыли получается в процентах от выручки.

И, наконец, нельзя забывать об основной цели любого бизнеса — зарабатывании денег. Стабильная прибыльность компании — важнейший показатель в оценке кредитного качества любой корпорации».

«Немаловажную роль играет отчет о движении денежных средств, — добавил Ильяс Хамитов из БКС. — Он состоит их трех разделов: денежный поток от операционной деятельности, инвестиционной и финансовой. Обычно денежный поток от операционной деятельности должен быть существенно положительным, так как это денежный поток от основной деятельности компании, который идет на выплату дивидендов и погашение финансовых обязательств».

Поток от финансовой деятельности может быть как отрицательным, так и положительным в зависимости от того, выплатила ли компания или получила больше процентных платежей на свои обязательства и от своих вложений соответственно.

«Но это общая картина, — уточнил Хамитов. — Существует огромное количество случаев, когда даже стабильно низкий или даже отрицательный денежный поток от операционной деятельности не воспринимался инвесторами негативно. Они могут быть уверены в том, что у компании настолько инновационный продукт, что для успешной его реализации потребуется некоторое количество времени и денег».

«Спрятанные» метрики стартапов

Влияние финансовой отчетности на настроения инвесторов хорошо заметно на примере старапов, выходящих на биржу. Часто такие компании находят способы скрывать потери за хитрыми метриками, которые некоторое время устраивают акционеров.

Но как только такая компания выпускает финансовый отчет по международным стандартам — как правило это бывает перед выходом на биржу, — ситуация резко меняется.

Более того, даже отчеты по международным стандартам могут ввести неопытного инвестора в заблуждение — и здесь становятся важным оценки экспертов.

Международные стандарты финансовой отчетности, на которые перешли и российские публичные компании — это не правила, а принципы, которые можно интерпретировать неоднозначно. Нужно руководствоваться общепринятыми практиками и тщательно изучать учетную политику компании, что именно понимается под каждой конкретной статьей, чтобы потом не возникло таких неприятных моментов, разъяснил Коган.

«Уже сейчас многие на Уолл-стрит настоятельно требуют, чтобы регулятор SEC «навел порядок», поскольку те метрики, которые компании используют, могут сильно отличаться от того, что происходит с компанией на самом деле, — заключил представитель «Высшей школы управления финансами». — К примеру, показатель скорректированной чистой прибыли можно скорректировать буквально на что угодно. Важно это осознавать и уметь отделять зерна от плевел».

Помочь разобраться в хитросплетениях отчетностей и бизнес-моделей поможет РБК Quote. Мы в ежедневном режиме прочитываем и анализируем десятки финансовых отчетов самых разных компаний. А затем отбираем то, что по-настоящему важно — и пишем об этом статьи. Чтобы не пропустить ничего важного, подписывайтесь на РБК Quote в «твиттере» и «фейсбуке». А если хотите начать торговать самостоятельно — регистрируйтесь на нашем сайте. Это просто и безопасно.

Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP). Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Инвестору: как читать отчетность

Оцениваем финансовое состояние компании по открытым источникам

Начинающие инвесторы допускают две ошибки: покупают на эмоциях и продают на эмоциях.

О продаже еще поговорим, а сейчас давайте о покупке.

Мы уже разобрали, что такое разумное инвестирование на примере твиттера и шаурмы. Мы говорили, что выбирать акции следует не по бренду, а по экономике: справедливо ли оценена компания и насколько она здорова как бизнес. Для этого наши предки изобрели мультипликаторы — производные значения, по которым легко сравнивать разные компании и делать выводы.

Мы разбирали первый простой мультипликатор P/E — цена компании, деленная на прибыль. Если компания стоит миллион, а зарабатывает 100 тысяч прибыли в год, то она, условно говоря, окупается за 10 лет, то есть мультипликатор P/E равен 10. Если аналогичная компания стоит миллион, а зарабатывает 250 тысяч прибыли, то она окупается за 4 года — P/E равен 4 и это вроде как лучше.

Данные о прибыли и стоимости берутся из открытых документов. На этот раз попробуем их почитать и применить полученные знания на практике.

Откуда данные

Если вы завтра откроете собственную компанию, то единственный человек, которому вы должны сообщать о своих прибылях и убытках, — это ваш налоговый инспектор. Всем остальным о ваших финансах можно не говорить. Ваши клиенты, поставщики и сотрудники не могут заставить вас отчитаться о финансовых результатах. Если вы частная компания, ваши финансы — ваше дело.

Если вы захотите привлечь в компанию инвестора, то он захочет знать, во что он вкладывает. Тогда вам придется раскрыть ему финансовую информацию, но в частном порядке.

А если вы захотите продавать свои акции на бирже, то есть привлекать в компанию много маленьких частных инвесторов, то вам придется рассказывать о своих финансах всему миру. Ведь теперь любой человек сможет стать вашим инвестором, и каждому по секрету сообщать ваши финансовые данные вы не сможете. Вы станете публичной компанией.

Частные компании не рассказывают о финансах, публичные — рассказывают

Слово «публичный» означает (среди прочего), что компания должна рассказывать всем о своих финансовых делах, даже если эти дела плохи. Этим мы и воспользуемся.

Публичные компании несколько раз в год публикуют у себя на сайте большой финансовый отчет. Он легко может содержать более 100 страниц, а стандарты отчетности бывают разные, но суть одинаковая. Компания говорит: «Вот наши финансовые результаты, мы за них отвечаем». Инвесторы читают, и каждый сам для себя решает, хочет он дальше вкладывать в компанию или нет.

В отчетах бывает сложно разобраться на первый взгляд. Но в реальности чаще всего нам понадобятся только две формы: баланс и финансовые результаты. Суммарно из них нужно будет достать 10—15 чисел.

Чаще всего российскому инвестору придется работать с одним из трех форматов отчетности:

Примечательно, что международный формат отчетности отвечает на вопрос «Как дела у компании?», а российский — «А правильно ли ты, дружок, платишь налоги?»

Подготовка данных

Как читать финансовую отчётность компаний

Как только заканчивается очередной квартал, в новостных лентах начинают появляться сообщения о грядущих отчётностях компаний и о том, что думают по этому поводу аналитики. Реакция на публикацию отчётности среди трейдеров может быть достаточно бурной. Именно с помощью отчётностей инвесторы могут провести анализ и понять, развивается ли компания в финансовом плане или проходит фазу стагнации.

Компании публикуют свою отчётность ежеквартально и в обязательном порядке, причём эта отчетность является общедоступной информацией. Компании, акции которых торгуются на бирже (публичные акционерные общества), в обязательном порядке публикуют отчётность по нормам МСФО (международные стандарты финансовой отчетности), которая и будет служить для дальнейшего сравнения компаний между собой. Но для начала необходимо понимать, каким именно образом читать данную отчётность. Исходя из того, что отчётности публикуют ежеквартально, их условно называют отчётностью за первый квартал, за полугодие, за девять месяцев и за год. Самой важной является годовая отчётность, но не стоит забывать, что результаты года складываются из ежеквартальных результатов.

Как же читать финансовую отчётность компаний? Её общий объём составит в среднем 90 страниц и может показаться, что её изучение займёт продолжительное время, но это не совсем верно. Дело в том, что ключевая информация сосредоточена на 5-6 страницах, на которых представлены обязательные отчёты — это балансовый отчёт (бухгалтерский баланс), отчёт о прибылях/убытках и отчёт о движении денежных средств, также обязательным по нормам МСФО является отчёт о движении акционерного капитала, при наличии этого движения, но перераспределение долей акций случается относительно редко. Каждый из представленных отчётов публикуется по определённой форме, хотя публикуется различными компаниями с большей или меньшей детализацией, что ни в коем случае не умоляет значимость отражаемой в них информации. Бухгалтерский баланс даёт ответ на вопрос, чем обладает компания и за счёт каких средств это «что-то» было приобретено. Отчёт о прибылях/убытках даёт понимание того, сколько компания зарабатывает, а отчёт о движении денежных средств позволяет понять, по каким именно направлениям в компании распределяются денежные средства. Причём в каждом из отчётов проводится сравнение текущего периода с предыдущим, чтобы можно было понять краткосрочную динамику развития компании. Рассмотрим в нашей статье данные отчёты подробнее.

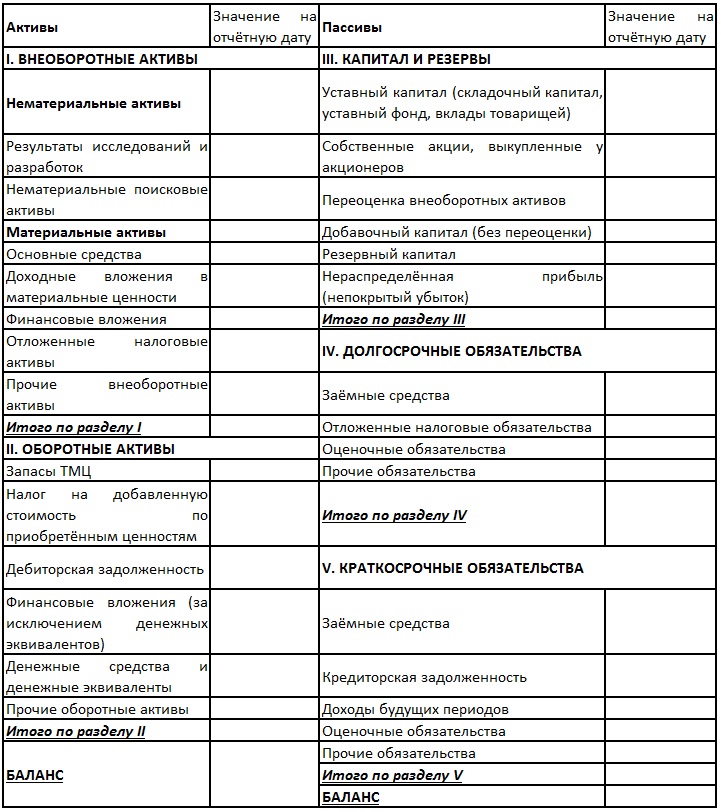

Как мы уже отметили, основной целью балансового отчёта является ответ на вопрос, чем обладает компания и за счёт чего эти активы были сформированы. Структура данного отчёта предполагает разбивку на две большие графы: активы и пассивы. Собственно, активы это и есть то, чем обладает компания, а пассивы — это то, за счёт чего эти активы были сформированы. Причём значение стоимости активов в обязательном порядке равняется пассивам — это обязательное правило. Сперва разберём графу активов. Активы компании делятся на оборотные и внеоборотные активы. К внеоборотным активам относят те активы, срок полезного использования которых превышает 12 месяцев. Внеоборотные активы разделяются на нематериальные (результаты исследований и разработок, патенты, лицензии и прочее) и материальные активы (часто основным пунктом материальных внеоборотных активов является основные средства). К оборотным относятся те активы, срок полезного использования которых менее 12 месяцев. И в этой графе представлены наиболее ликвидные активы, использование которых может быть реализовано максимально быстро (к оборотным активам относят остаток денежных средств на счетах компании, остаток ТМЦ на складах, дебиторскую задолженность и прочие).

Раздел «Пассивы» разделён на две основные графы: «Капитал и резервы», «Обязательства». Графа «Капитал и резервы» состоит из двух основных пунктов — «Уставный капитал» (те денежные средства, на которые и была образована компания) и нераспределенная прибыль (та прибыль, которую компания заработала за период своей деятельности, и которая не покинула пределы компании). Раздел «Обязательства» представлен двумя графами — «Долгосрочные обязательства» и «Краткосрочные обязательства». К долгосрочным обязательствам относят те, которые должны быть погашены в срок свыше ближайших 12 месяцев, а к краткосрочным те, которые должны быть погашены в ближайшие 12 месяцев.

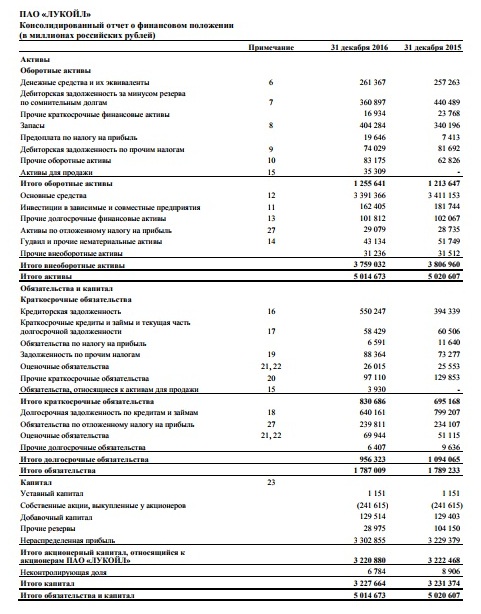

В качестве примера можно взять балансовый отчёт компании «Лукойл», в котором отражено, что стоимость активов компании составляет 5 014 673 млн руб. Причём оборотные активы составили 1 255 641 млн руб., а внеоборотные 3 759 032 млн руб. Что касается пассивов, то капитал и резервы компании составили 3 227 664 млн руб., а суммарно долгосрочные обязательства (956 323 млн руб.) и краткосрочные обязательства (830 686 млн руб.) составили 1 787 009 млн руб.

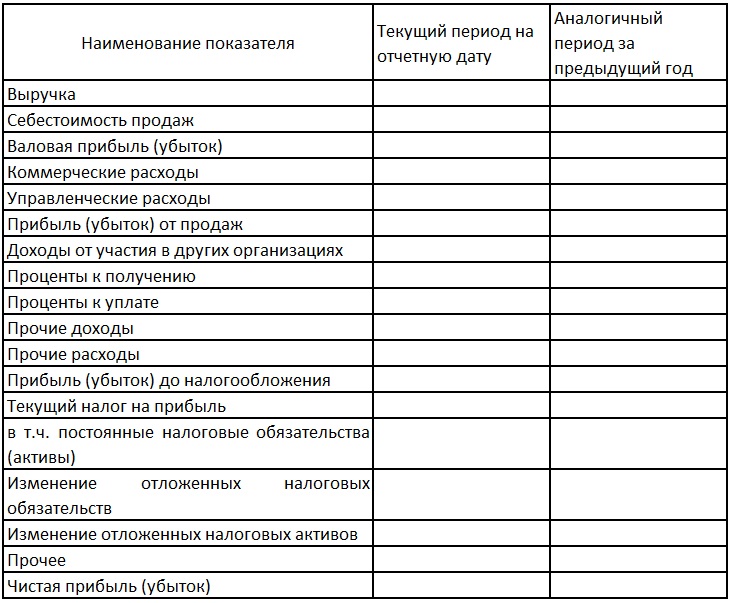

Отчёт о прибылях/убытках показывает, сколько денег компания заработала за рассматриваемый период времени. Продавая свои товары и услуги, компания получает выручку, которая часто и является первым пунктом данного отчёта. Но у реализуемых товаров и услуг есть себестоимость, которая также отражается в данном отчёте. Разность между выручкой и себестоимостью продаж образует валовую прибыль, также отражаемую в отчёте. Собственно, данный отчёт во многом и показывает, как из выручки образовывается чистая прибыль.

В свою очередь, валовая прибыль за минусом коммерческих и управленческих расходов будет называться прибылью от продаж. Помимо непосредственных продаж товаров и услуг, компания может получать прибыль от участия в других организациях, от финансовых вложений и из прочих источников, равно так же, как подобные графы могут быть и затратными частями. В результате сальдирования прибыли от продаж с данными пунктами получается прибыль до налогообложения. А с помощью вычитания из прибыли до налогообложения уплаченных компанией налогов получается значение чистой прибыли, которая и является самым значимым показателем в отчётности компании. Как правило, в данном отчёте смотрят два основных показателя — выручку и чистую прибыль. Выручка является своего рода мерой экспансии компанией в своей отрасли, а прибыль — её основным финансовым результатом.

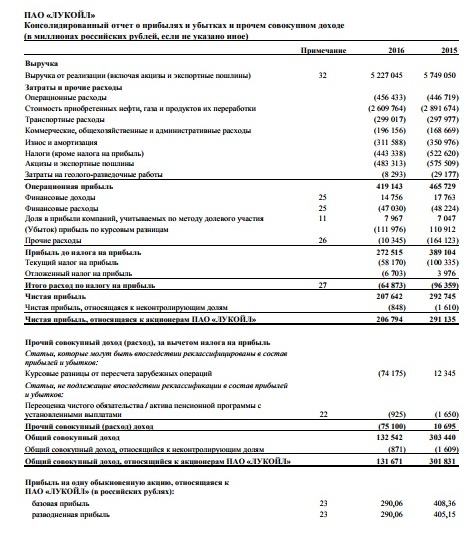

В качестве примера возьмём отчёт о прибылях/убытках компании «Лукойл». Так, за искомый период компания получила выручку в размере 5 227 045 млн руб. Прибыль валовая (операционная) прибыль составила 419 143 млн руб. Прибыль до налогообложения — 272 515 млн руб., чистая прибыль — 207 642 млн руб.

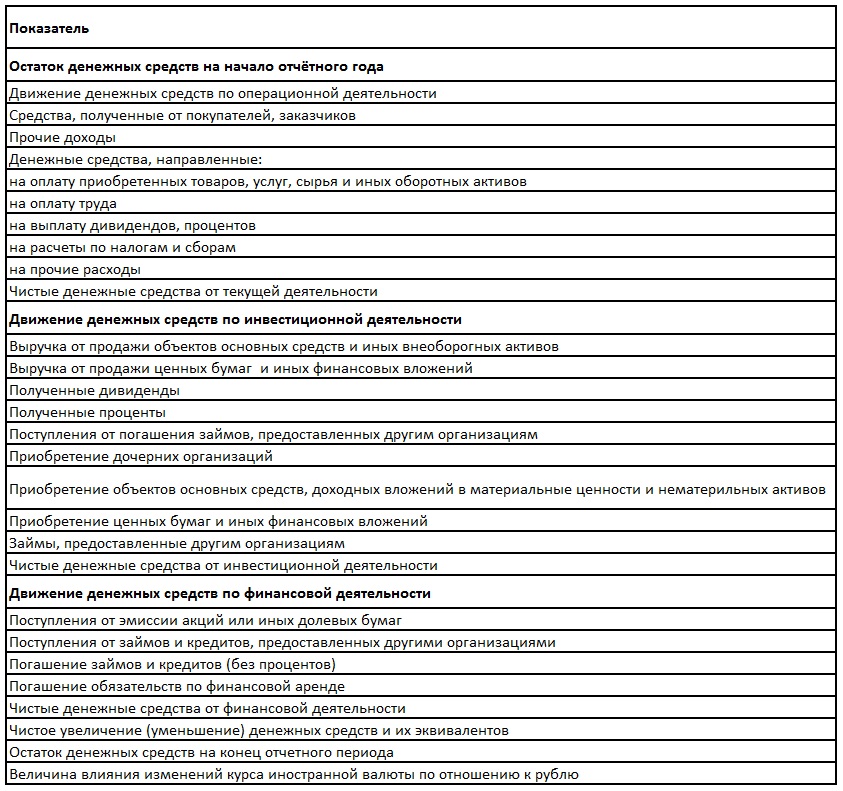

Отчёт о движении денежных средств показывает, каким именно образом распределялись полученные компанией денежные средства. Данный отчёт состоит из трёх основных разделов — движения средств от операционной деятельности, от инвестиционной и от финансовой деятельности компании. Собственно движение средств от операционной деятельности показывает динамику средств от основной деятельности компании. В данном разделе наибольший интерес представляет то, принесла ли деньги основная деятельность компании. Что касается инвестиционной деятельности, то она подразумевает более долгосрочные вложения, инвестиционная деятельность часто является затратной частью компании. Именно в этой графе часто указывается инвестиционная программа компании. Что касается финансовой деятельности, то именно в этом разделе прописывают в пункте уплаченные дивиденды — ту сумму, которую компания суммарно выплатила своим акционерам.

В качестве примера можно взять отчёт о движении денежных средств компании «Лукойл», из которого мы можем наблюдать, что операционная деятельность принесла компании 752 247 млн руб. Что касается инвестиционной деятельности, то затраты на нее составили 500 343 млн руб., из которых капитальные вложения составили 497 130 млн руб. Что касается финансовой деятельности, то затраты на нее составили 193 134 млн руб., из которых на выплату дивидендов было направлено 127 345 млн руб.

Часто для более правильного понимания динамики развития компании и её рисков трейдеры и аналитики рассматривают не единичный отчёт компании, а её отчеты за период не менее 5 лет, что даёт более глубинное понимание процессов внутри компании. Причём грамотным решением будет не просто рассмотрение компании за указанный срок, а сравнение динамики её развития с коллегами по отрасли.

Не терпится внедрить наши советы в работу? Откройте счёт в компании «Открытие Брокер» – здесь можно торговать как самостоятельно, так и под руководством профессионалов. А если в процессе появятся вопросы – задайте их через форму обратной связи. Постараемся ответить как можно подробнее!

Урок № 15. Как читать брокерскую отчетность

Брокерский отчет не самое захватывающее чтение. Но оно полезно для понимания, сколько вы реально зарабатываете на инвестициях. Разбираемся, что полезного можно найти в сообщениях вашего биржевого посредника.

Что такое брокерский отчет?

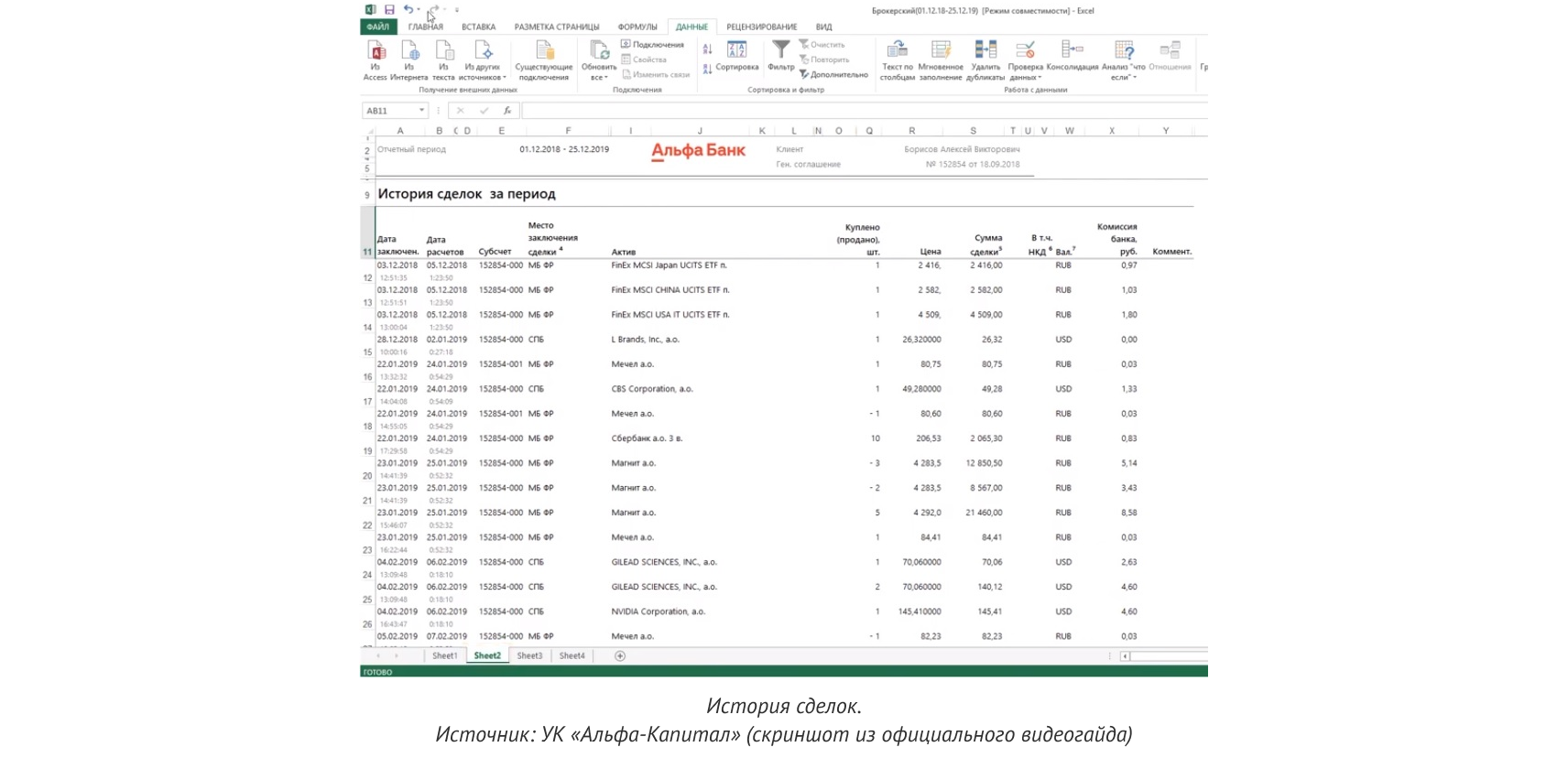

Только в отчете можно найти историю всех ваших биржевых сделок с итоговыми ценами купли и продажи, сумму всех комиссий (брокера, биржи и депозитария), стоимость кредитного плеча, обслуживания терминала и других платных опций.

Строгих правил для составления брокерских отчетов не существует. Как и любая выписка по счету, брокерский отчет заполняется на усмотрение организации, которая его выдает. Поэтому брокеры исходят из того, как им самим удобно выгружать данные. Есть достаточно простые и короткие отчеты, например у СберБанка. Их легко поймут даже новички. Есть детальные и объемные, как у БКС и «Альфа-директ», — на нескольких табличных листах. Они актуальны, скорее, для трейдеров и опытных инвесторов.

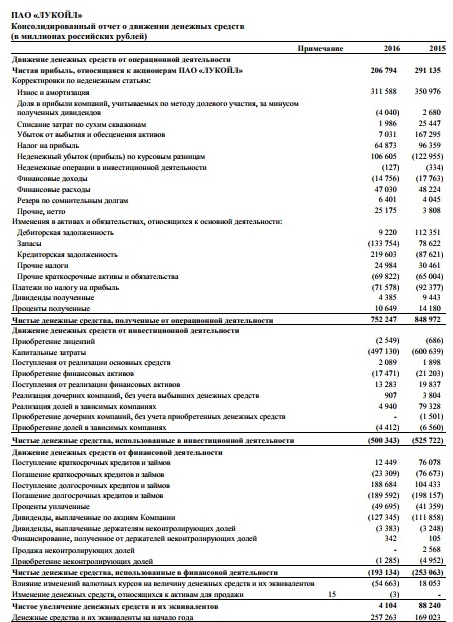

Где посмотреть отчет брокера?

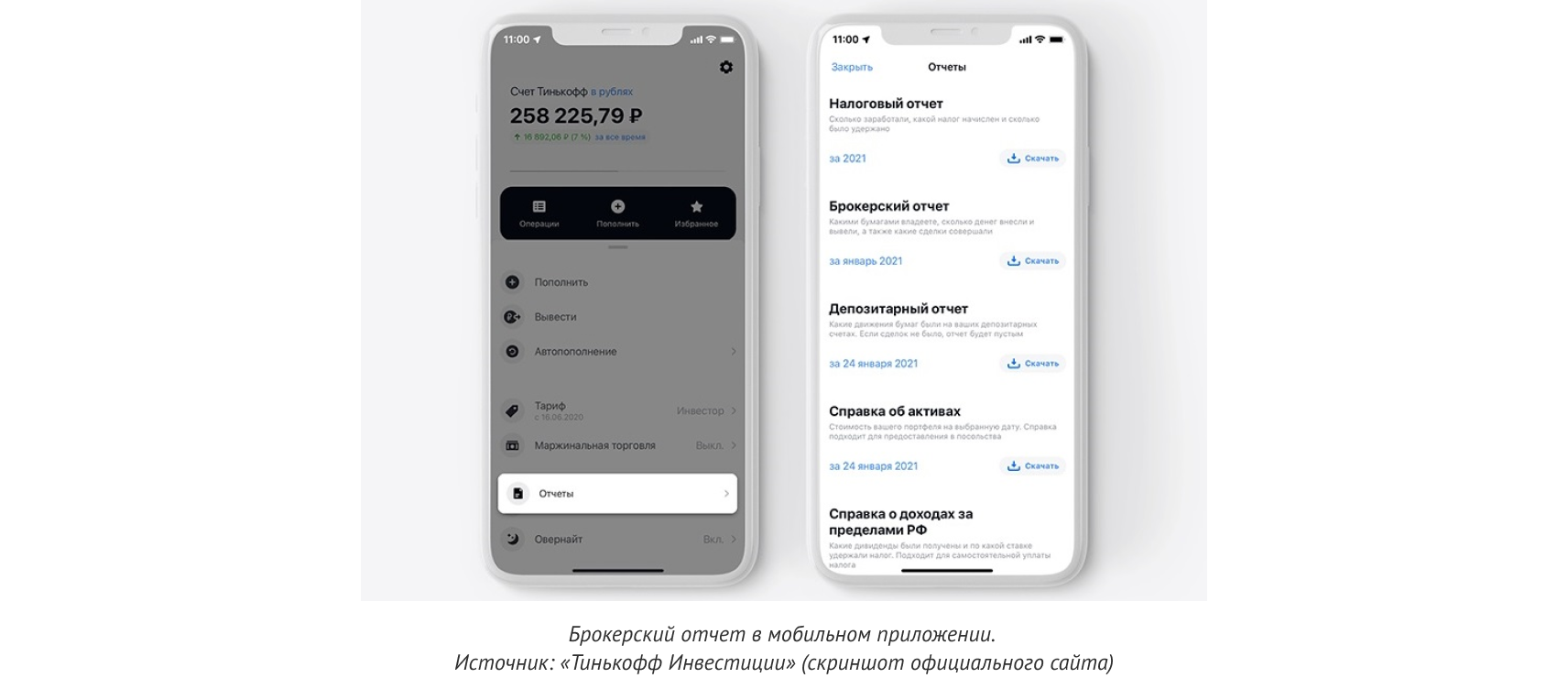

Как правило, его электронную версию отчета можно найти в основном меню личного кабинета брокера. Большинство брокеров позволяет его формировать только в веб-версии своего сервиса (часто на выбор в формате pdf или excel).

Отчеты бывают автоматическими и формируемыми по запросу. У некоторых брокеров можно подписаться на ежедневные и ежемесячные выписки. Для этого нужно в личном кабинете указать свою электронную почту. Большинство брокеров такой рассылкой не занимается. Клиентам приходят только чеки по оплате комиссий и отчеты депозитариев. Они проще, чем брокерские: в них содержится только информация о приходе/списании ценных бумаг в электронном хранилище данных.

Цифровая версия отчета формируется несколько минут. Как правило, можно заказать выгрузку по любым сделкам за все завершенные торговые дни за последний год. Но и тут бывают исключения: некоторые брокеры выгружают информацию с задержкой в три рабочих дня, чтобы в отчет попадали только полностью завершенные сделки (на бирже расчеты по некоторым инструментам занимают до двух дней).

У ряда брокеров отчеты имеют форму официально выданной справки или квитанции: они заверены печатью и подписью ответственного лица. Такие документы можно отправлять в налоговую службу для получения вычетов либо в другие инстанции. Например, они пригодятся для подтверждения платежеспособности при запросе кредита или подаче на визу. Для таких случаев предусмотрена опция заказа отчета в бумажном виде.

Какую информацию можно найти в отчете брокера?

Чаще задача документа — показать:

Не утонуть в массиве данных можно, если пройтись несколько раз по строкам сверху вниз, стараясь ответить для себя на следующие вопросы:

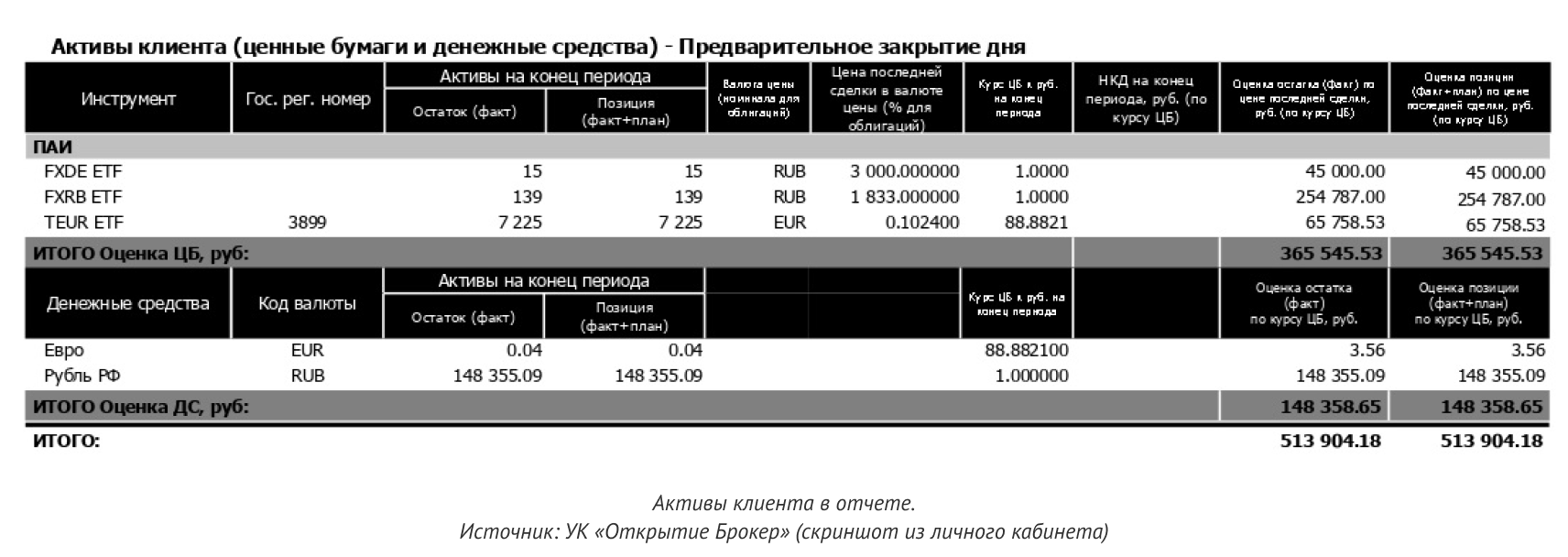

● сколько средств сейчас на счете, то есть определить баланс. Информация об этом находится в табличных блоках, которые обычно называются «Активы» или «Портфель клиента», «Остатки ценных бумаг» и т. п. Сумма всех денежных средств, акций, облигаций и паев фондов, как правило, выделена в строке «ИТОГО» или жирным шрифтом и цветом;

● сколько денег за период было добавлено на счет и выведено с него. За это отвечают блоки и строки в отчетах, которые носят название «движение денежных средств», «зачисления», «списания» и т. д. Разница между суммой добавленных на счет денег и выведенных с него называется «сальдо». Если оно положительное, то на счет поступило больше денег, чем было списано, если отрицательное, то наоборот. Под поступлением денег подразумевается не только пополнение счета, но и доход от продажи ценных бумаг, купоны и дивиденды.

Как узнать про прибыль в брокерском отчете?

Перечень всех покупок и продаж, как правило, занимает основную часть брокерского отчета, их трудно не заметить. Часто они выведены в раздел «Сделки» и могут быть разбиты на классы активов, например «Сделки с ценными бумагами» и «Сделки с валютой». Здесь можно узнать, в какой именно день, по какой цене был приобретен финансовый инструмент и в каком количестве. В личном кабинете или мобильном приложении это не всегда очевидно, например, если купля/продажа растянулась на несколько лотов.

Важно разделять в отчете открытые и закрытые сделки. Закрытыми считаются только те, по которым была совершена обратная операция, например продажа после ранее совершенной покупки. Если активы были только куплены (или только проданы, то есть инвестор совершил короткую сделку) и остались на балансе, то они несут в себе «бумажную» прибыль или убыток, подводить итоги по таким сделкам рано.

Найдя в отчете финансовые инструменты, которые были списаны с баланса (то есть, как правило, проданы после ранее совершенной покупки), можно вычислить размер полученной прибыли или убытка по ним. Это довольно кропотливое занятие. Бывает, что активы проданы только частично и остатки показывают бумажную прибыль или убыток. Случается, что средняя цена покупки и продажи не указана и ее нужно считать самому. А иногда продажа актива по цене ниже покупки не ведет к убытку — нужно смотреть на перечень сделок из предыдущих отчетов.

Что еще можно узнать из брокерского отчета

В зависимости от прилежности брокера в его отчетах можно найти немало другой полезной информации: размер полученных дивидендов по акциям, купонов по облигациям, накопленный купонный доход, размер удержанного налога и комиссий. Если клиент торгует с кредитным плечом либо у него случайно образовался долг по оплате актива (это бывает при переносе сделок через выходные и праздники), то также из документа можно узнать размер уплаченных процентов и схему удержания (обычно в разделе РЕПО).

Отчеты по производным инструментам (фьючерсам, опционам), как правило, выведены в отдельную таблицу или даже целый документ, где показан размер гарантийного обеспечения и вариационной маржи. Если она положительная, то в текущий момент у вас сформировалась прибыль, если отрицательная — убыток. Несмотря на сложность в понимании самого инструмента, это самая простая часть брокерского отчета: она выглядит как ежедневное изменение остатка на накопительном счете — таблица из идущих друг за другом торговых дней с суммой денег на установленный час дня.

Строго говоря, брокерский отчет — это просто склад данных. Они отобраны так, чтобы давать ответы на большинство вопросов, возникающих у инвестора, когда на счете накапливается достаточно большое количество сделок. В первые месяцы, скорее всего, изучение отчета придется совмещать со звонками в службу поддержки. Но со временем эти таблицы перестанут выглядеть пугающе, а нужную информацию в них можно будет найти за считаные минуты.

Перед тем, как выбрать брокера, изучите информацию о тарифах и преимуществах — собрали все по этой ссылке.

Остальные уроки по инвестициям вы можете найти в нашем разделе Обучение.