что такое опционы простыми словами с примерами

Опционы для новичков. Часть 1

Добрый день уважаемые трейдеры.

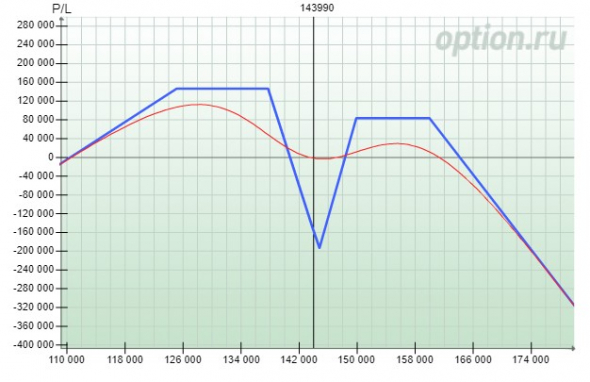

Это первое видео из цикла опционы для начинающих. Так как у меня очень много клиентов как раз покупают роботов для опционов — они задают очень много вопросов. Теоретическая часть достаточно слабая и приходится очень много рассказывать, объяснять, как работают опционы, что в них важно, что от чего зависит – где, как, что считать. Вот и поэтому я решил создать небольшой мини-курс. Бесплатно. Абсолютно для всех желающих, кто хочет торговать именно опционами на нашей Российской бирже. Не бинарные никакие, никакой не форекс. Это настоящие поставочные опционы на нашей бирже. Почему поставочные? Поставлять они будут фьючерсы — у нас такая система на бирже. Опять же повторюсь это будут уроки простыми словами. Здесь не будет сложных терминов. Здесь не будет теоретической части из книг. Все рассказываю простыми словами. И так поехали. Что такое опцион? Опцион — это все-таки производный финансовый инструмент, то есть он, грубо говоря, виртуальный. Точно так же как и фьючерс. То есть если акции у нас выпускает какая-то компания – то их строго ограниченное количество штук. Мы торгуем реальным «товаром» — акцией, т.е. частью действующей компании. Что такое фьючерс? Фьючерс это по сути договор между двумя людьми, один из которых обязуется поставить другому «товар» по оговоренной цене и в оговоренный срок. Фактически торговля фьючерсом – это торговля договором, «бумажкой». Больше 90% фьючерсов на нашей бирже не исполняются. Перед самой экспирацией покупатели и продавцы обменивают их на деньги друг у друга. Естественно кто то остается в убытке, кто то в прибыли. Возвращаемся к нашим опционам. Опцион – это тоже «виртуальный», производный инструмент. Они бывают на акции и фьючерсы. На нашей, Московской бирже торгуются опционы только на фьючерсы. Про них и будем разговаривать сначала.

Это тоже договор между продавцом и покупателем, но более хитрый. Он позволяет инвесторам хеджировать свои риски, а спекулянтам строить сложные конструкции и зарабатывать на этом:

Все эти конструкции мы будем пошагово изучать, рассмотрим особенности сборки, подводные камни, которые встречаются в торговле.

Что бы легче понять суть – проведем аналогию с страховкой. Это самый удачный пример.

Когда вы покупаете страховку, например, ОСАГО – то вашу ответственность страхует Страховая компания. Она берет на себя финансовые риски, связанные с вероятным ДТП. Ключевое слово ВЕРОЯТНЫМ! Оно может наступить, а может и нет. Но вы как застрахованное лицо – платите за эту вероятность. Если ДТП (не дай Бог) наступило – то на деньги попала Страховая компания. Если нет – то Вы. Так вот, что бы Страховая компания не разорилась – они высчитывают эту ВЕРОЯТНОСТЬ и на ее основе рассчитывают страховую премию. В опционах то же самое! Продавец, за определенную премию, застрахует вас от падения базового актива(фьючерса) или (ВНИМАНИЕ. ) – от повышения базового актива! Круто? Конечно! Но в торговле опционами – вы можете выступать как в роли покупателя – так и в роли продавца. Т.е. вы можете взять на себя риск повышения или понижения базового актива и заработать на этом. Выступить самому страхователем. Как будет выглядеть профиль вашей позиции?

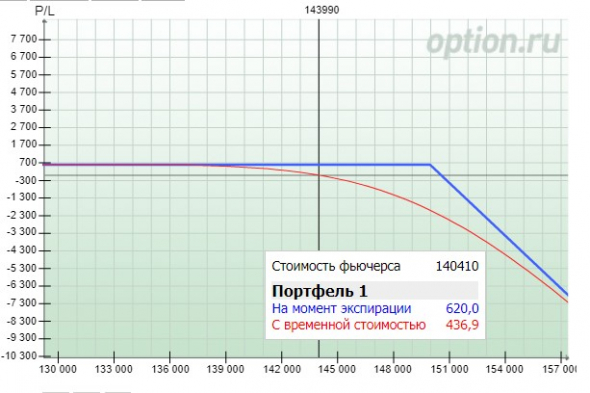

Здесь вы выступаете в роли страхователя от повышения цены базового актива (в нашем случае фьючерса. Далее по тексту БА)

По сути для вас благоприятное развитие событий – это НЕ ПОВЫШЕНИИ цены БА выше 150000 до даты экспирации. В таком случае вы заработаете 620 пп фьючерса РТС. В рублях это около 800 руб. Ничего не делая. Один раз продал и ждешь.

Вот вторая ситуация:

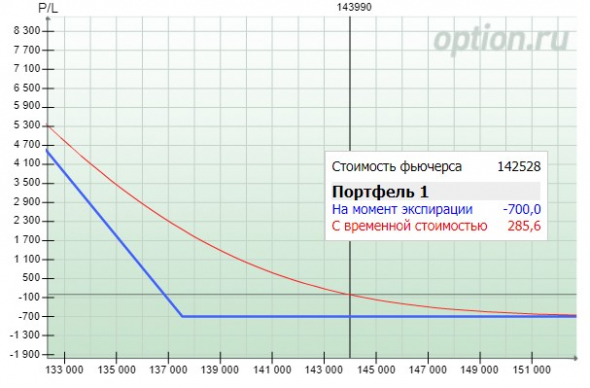

Здесь вы выступаете в роли страхователя от падения БА ниже цены 137500. Также, для вас будет благоприятным исходом если цена останется выше 137500 до экспирации. Тогда вы заработаете 700. В рублях примерно 900руб.

В примерах выше были рассмотрены конструкции «проданный колл» и «проданный пут» соответственно. Колл – это расчёт на рост БА, а Пут – расчёт на падение БА.

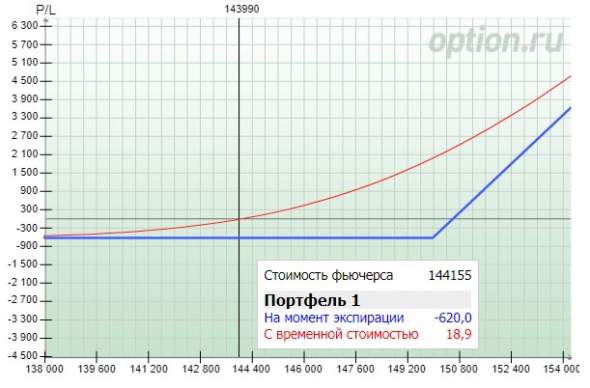

Теперь рассмотрим вариант покупки «страховки» — опционов.

Допустим, мы предполагаем, что БА вырастет в ближайшее время и хотим заработать на этом.

Тогда мы можем или купить фьючерс, но у нас будет риск падения цены, или купить опцион Колл:

Что вы будете иметь? Вы рискуете суммой в 620пп (800руб). – и больше никаких рисков у вас нет!

Далее, если ваш прогноз сбывается, то вы зарабатываете. Опцион Колл, изображенный на картинке выше – имеет страйк 150000. Это та цена страховки, выше которой наступает «страховой случай». В опционном жаргоне это называется «опцион вошел в деньги». По сути, опцион войдя в деньги начинает вести себя как фьючерс. Его цена растет практически так же. Почему практически? Это мы подробно будем изучать в следующих уроках. Пока же нам легче для понимания смотреть профиль опциона на экспирацию – синяя линия. Как ведет себя красная линия – это тема для всех последующих уроков. Это самое сложное в опционах.

И последний на сегодня профиль я предлагаю разобрать самостоятельно:

Для изучения опционов нужно очень много практики!

Что такое опцион. Объясняем простыми словами

Покупатель платит продавцу фиксированную сумму, чтобы через какое-то время купить актив по заранее оговорённой цене. Но только если он захочет. Если покупатель передумает, он может отказаться от сделки.

Например, акция стоит 20 000 рублей. Покупатель предлагает заключить продавцу сделку: «Я плачу тебе 2000 рублей сейчас, а через месяц я покупаю у тебя акцию за 20 000». Если продавец соглашается, сделка становится опционом покупки или опцион колл (call option).

Представим, что через месяц эта акция стоит 23 000 рублей. Покупатель может воспользоваться своим правом и получить 1000 рублей прибыли. Если же акция опустится в цене, он может отказаться её покупать и потеряет 2000 рублей, вложенные в опцион, а продавец компенсирует себе таким образом просадку в стоимости акции.

Также есть опцион на продажу. Его называют опцион пут (put option). Это когда владелец акции говорит покупателю: «Давай я заплачу тебе сейчас 2000 рублей, но через месяц ты купишь у меня акцию за 20 000 рублей, если я захочу». Если акция за это время упадёт в цене ниже 18 000 рублей, продавцу будет выгодно реализовать своё право.

Пример употребления на «Секрете»

«Сегодня я хотел бы вам сказать, что миноритарии реализовали свой пут-опцион в пользу компании Danone. Акционеры достигли соглашения о том, что настало время для нового витка в развитии компании».

(Глава Danone в России Бернар Дюкро — о выкупе 40% акций российского бизнеса головной компанией.)

Ошибки в употреблении

Опцион не следует путать с фьючерсом. Это похожий по смыслу контракт, но в нём речь идёт не о праве, а об обязанности совершить сделку.

Нюансы

Существуют американский и европейский опционы. В первом случае опцион можно выполнить в любой момент действия контракта. Например, если цена актива резко пошла вверх через 15 дней из 30, можно либо продать, либо купить акции. Во втором случае днём исполнения контракта является определённая дата, прописанная в договоре.

Крупнейшей биржей по продаже и покупке опционов является Чикагская опционная биржа. В России опционные контракты можно заключать на Московской бирже.

Инструктаж по опционам. Классика трейдинга с минимальными рисками

Опционы – самый гибкий из существующих биржевых инструментов, по этому параметру они на голову обходят фьючерсы. Этот тип контрактов позволяет выстраивать максимально гибкие торговые стратегии, снижая риск до минимума. Опционы для начинающих кажутся сложным и непонятным инструментом, но это ложное впечатление. Потратьте 15-20 минут на чтение этого материала, и вы уже будете знать в общих чертах теорию. Останется лишь закрепить знания на практике.

Важное замечание – ниже речь пойдет о классических опционах, а не о бинарных. БО – инструменты, активно продвигаемые офшорными брокерами, не относятся к биржевым инструментам и не торгуются на классических фондовых биржах.

Что такое опцион

Под этим термином понимается ограниченный по времени контракт, дающий право на покупку или продажу любого актива. Из этого определения следует 2 ключевые особенности опционов:

Что касается типов базовых активов, то существуют опционные контракты на все типы инструментов. Это могут быть драгоценные металлы, валюты, инструменты товарного рынка, криптовалюта, предметы искусства. Есть контракты на погодные фьючерсы (торгуются в том числе и на Чикагской товарной бирже), трейдеры зарабатывают даже на правильном прогнозе погоды.

Опционы торгуются на тех же биржах, на которых трейдеры работают с фьючерсными контрактами. Если вы только начинаете работать в этом направлении, полезной будет статья, что такое фьючерс, обязательно прочтите ее.

На видео ниже – подробный разбор природы опционов. Рекомендую ознакомиться с ним.

Виды опционов

Классификация зависит от выбранного критерия.

По типу:

Предположим, в конце мая покупается опцион Колл (базовый актив – фьючерсы на акции Аэрофлота). Выбран страйк 8000 руб, это значит, что для заработка нужно, чтобы при исполнении контракта цена находилась выше 8000 руб.

Дата исполнения установлена на 17 июня 2020г. Этот пример показан для Московской биржи, на ней торгуются американские опционы, поэтому трейдер может исполнить его до 17.06.20.

Переходим к графику акций Аэрофлота. Покупка делалась, когда стоимость ценных бумаг составляла несколько меньше 80 рублей за штуку. В моменте их стоимость росла до 97,74 руб. за 1 акцию, максимум достигнут 9 июня 2020 г. Так как работа ведется на ММВБ, держатель Колл контракта может исполнить его досрочно, например, по цене 95,00.

Если бы торговался европейский тип, то трейдеру пришлось бы ждать экспирации. По регламенту она происходит 17 июня 2020г. во время вечернего клиринга (18:45-19:05 МСК, обычно время ограничено 18:45-19:00 МСК, но в дни, когда происходит экспирация контрактов, временной диапазон увеличивается на 5 минут). К этому моменту Call опцион становится менее прибыльным – котировки акций Аэрофлота снизились в район 85 руб. за 1 бумагу.

Исполнение контракта все равно дает прибыль, но по сравнению с досрочным закрытием по более высокому курсу трейдер теряет больше половины потенциальной прибыли. Именно поэтому популярнее американский тип.

Что касается фиксации результата по сделке, то он может выполняться как открытием встречной позиции, так и непосредственно досрочным исполнением текущего контракта. Второй вариант применяется при отсутствии контрагента для заключения встречной сделки.

По методу организации торговли:

Поставочные опционы

Так называются те контракты, по которым происходит поставка базового актива. При этом трейдера не заставляют держать контракт до экспирации (если он американского типа), позиции можно закрыть обратной сделкой – так фиксируется торговый результат. Можно обратиться к брокеру для досрочного исполнения.

Как правило, в роли базового актива выступает фьючерсный контракт. Экспирация опционов (поставочных) происходит за 2 дня до истечения соответствующего фьючерса во время вечернего клиринга на ММВБ.

Поставочные опционы и фьючерсы широко используются в реальном бизнесе для хеджирования рисков. Этот тип контрактов позволяет, например, подстраховаться на случай неблагоприятного изменения цены на сырье, оборудование, валюту и прочие категории базовых активов.

Чем торговля опционами отличается от фьючерсов

Если описать, что такое опционы и фьючерсы простыми словами, то ключевое отличие заключается в гибкости:

Оба типа инструментов можно рассматривать как спор между 2 сторонами о том, какой будет цена через определенное время. При покупке поставочного фьючерса, например, на акции Газпрома, покупатель фактически приобретает бумаги этой компании, но с отсрочкой по времени. При экспирации он получит акции по цене, оговоренной заранее.

Пример с фьючерсом Газпрома

На рисунке ниже – сентябрьский фьючерс на акции Газпрома. Предположим, покупка 1 контракта выполнена 17 июля 2020г. по цене 18 596 руб. (1 фьючерс подразумевает покупку 100 бумаг). Если не закрывать контракт встречной позицией и не продлевать его, то в сентябре возможно 2 варианта:

При работе с опционами в той же ситуации трейдер мог исполнить контракт при благоприятном изменении цены для него. Если стоимость акций падает, нет смысла делать это. Выгоднее потерять уплаченную при покупке контракта премию и не пользоваться правом на покупку ценных бумаг Газпрома. В этом ключевое отличие фьючерса от опциона

Если речь идет о маржируемом типе, разница уже не столь очевидна. В момент покупки контракта на счете блокируется гарантийное обеспечение. Во время клиринга происходит выплата вариационной маржи, позиции переоцениваются постоянно. Во время экспирации в терминале просто появится соответствующий фьючерс вместо опциона.

Разбираемся в терминологии

Заработок на различных опционах сопряжен с использованием специфической терминологии. Разберем самые ходовые понятия:

Есть и другие «узкие» термины, использующиеся при работе с этими инструментами. Уже очень скоро я опубликую статью о том, как торговать опционами и в рамках неё дам пояснение ряду выражений, применяющихся непосредственно в трейдинге.

Торговля опционами и возможные состояния контрактов

При торговле все сделки условно можно разделить на «открывающие» и те, которыми ликвидируются текущие позиции. Трейдеры чаще всего работают с американскими опционами и досрочно фиксируют результат при движении цены БА в благоприятном направлении.

| Вход в рынок | Ликвидация позиций | ||||

|---|---|---|---|---|---|

| Call | Право приобретения БА | Обязанность продать БА | Call | Ликвидация обязательства продать БА | Ликвидация права покупки БА |

| Put | Право на продажу БА | Обязанность купить БА | Put | Ликвидация обязательства купить БА | Ликвидация права продажи БА |

В зависимости от положения цены относительно страйка, сделка может находиться в нескольких состояниях:

Состояния контрактов

Теперь, исходя из этих условий, разберем примеры разных состояний опционных контрактов:

Не имеет значения, торгуются опционы на акции, драгоценные металлы, инструменты товарного рынка или прочие категории базовых активов. Развития событий всегда происходит по одному из указанных выше сценариев.

Зачем продавать опционы

Покупатель находится в несколько невыгодной позиции. При открытии сделки выплачивается премия. Для выхода в плюс нужно, чтобы рост цены БА перекрывал выплату продавцу.

Предположим продан опцион Call (БА – фьючерсы на акции Роснефти) со страйком 36 000, премия по нему составила 500 руб. Во время экспирации стоимость ценных бумаг выросла до 362 руб., значит, при исполнении холдером права на покупку БА он заработает 200 руб., что частично перекрывает убыток из-за премии. Продавец в этой же ситуации заработал 500 – 200 = 300 руб.

Зависимость между прибылью участников сделки по опциону Колл иллюстрирует график ниже. Как только стоимость БА превышает страйк, начинает расти прибыль покупателя, у противоположной стороны нарастает убыток.

По Пут контрактам вид графика меняется.

Состояние продавцов Пут и Колл опционов критически зависит от цены базового актива. В момент заключения сделки он находится в более выигрышном положении, но со временем ситуация может быстро измениться.

Могут ли новички заработать деньги на торговле опционами

Само понятие «без денег» несколько условно, под ним понимаются новички со сравнительно малыми депозитами. С нулевым капиталом заработать невозможно ни на одном из рынков.

Финансовые требования к новичкам сравнительно небольшие. Депозита в 10-15 тыс. руб. с лихвой хватит для экспериментов в торговле.

Что касается дохода, то рекомендуем не рассматривать опционы как грааль. Этот инструмент действительно может давать высокую доходность в отдельных случаях, но лучше не рисковать и использовать консервативные стратегии. На стартовом этапе запомните основное правило – никогда не делайте «голых» продаж опционов. По таким позициям убыток не ограничен, можно не только потерять депозит, но и уйти в минус.

Где и как можно купить опционы

Этот тип инструментов доступен и на ММВБ, и на CBOE (Чикагская биржа опционов), и на других торговых площадках мира. При этом непосредственно зарегистрироваться на сайте и начать торговать невозможно. Все операции делаются через брокера, имеющего выход на соответствующую биржу.

То есть процесс выглядит так:

Одним из лучших брокеров для новичков считаю БКС. У него масса тарифов, это пригодится позже, когда выйдете на траекторию устойчивого роста. На всех тарифах он дает доступ к срочному рынку ММВБ, условия по стартовому тарифу приведу в таблице ниже.

Как торговать опционами на Московской бирже

Не путайте с бинарными

Снова поговорим о срочном рынке, спекуляциях и обо всем том, о чем обычно не говорим.

Мы уже касались срочного рынка в статье про фьючерсы — если вы ее еще не читали, рекомендую начать с нее: так будет проще понять суть.

Сегодня поговорим про опционы и начнем с абстрактного примера.

Предположим, вы покупаете лотерейный билет. Вы рискуете только той суммой, что за него заплатили, но при этом потенциально можете получить прибыль, которая в тысячи раз превышает стоимость этого билета.

Примерно так же обстоят дела с торговлей опционами: при покупке опциона вы можете получить потенциально неограниченную прибыль, если цена опциона пойдет в нужном для вас направлении. А при худшем сценарии потеряете только фиксированный платеж, который внесли за этот опцион.

Разница между опционами и лотереей в том, что в лотерее можно быть только покупателем. А вот на срочном рынке вы легко можете стать продавцом опционов — и тогда ситуация для вас станет обратной: вы получаете от покупателей фиксированный платеж за проданный опцион. Но если цена опциона пойдет в нужном покупателю направлении, то именно из вашего кармана будет оплачиваться его потенциально неограниченная прибыль.

Понимаю, пока сложно. Давайте разбираться.

Аккуратнее: это не про долгосрочные инвестиции

Обычно в Тинькофф-журнале мы рассказываем о разумном инвестировании и долгосрочных инвестициях: как сделать правильный выбор, вложить деньги надолго, обогнать инфляцию и стать богаче на дистанции в несколько лет.

Эта статья — о другой стороне фондовых рынков: о краткосрочных сделках, трейдинге и спекуляциях. Выпуск статьи не означает, что мы призываем читателей спекулировать на бирже и рисковать. Но читатели задают много вопросов об опционах, поэтому считаем своим долгом подробно рассказать, что это и зачем. А пользоваться инструментом или нет — решать вам.

Что такое опцион

Прежде всего, опцион — это производный инструмент фондового рынка, в его основе всегда лежит какой-то базовый актив. То есть не может быть просто опциона, но может быть опцион на конкретные акции, на индекс, на золото.

Опцион — это контракт между покупателем и продавцом, в нем оговорена цена и срок, по истечении которого этот контракт начнет действовать. У опциона две действующие стороны: покупатель и продавец.

Покупатель опциона платит продавцу фиксированную сумму и получает право совершить сделку с базовым активом по оговоренной цене и через оговоренный срок. Тут важно то, что покупатель получает право, а не обязанность. Это ключевое отличие от фьючерса. Покупатель опциона может отказаться совершать сделку по истечении срока контракта. В случае с фьючерсом у него такого права нет. Мы разберем это подробно в следующем разделе.

Опционы на Московской бирже

Базовый актив всех опционов на Московской бирже — фьючерсы: на акции, на индекс, на валюту. Вот список всех доступных опционов на Московской бирже.

Продавец опциона получает фиксированную сумму и дает обязательство совершить в будущем сделку с покупателем — если покупатель решит воспользоваться своим правом.

Сделка с колл-опционом

Сделка с пут-опционом

Как инвестировать в акции и не прогореть

Как все это выглядит на бирже

Перейдем к реальному примеру.

Это список опционов по Сбербанку с датой экспирации, то есть завершения, 20.11.2019. Давайте сразу упрощать: таблица зеркальна относительно столбцов «Страйк» и IV. В левой части таблицы сверху мы видим приписку Call, а в правой — Put.

Таким образом, мы уже отсекли половину таблицы: разобравшись с одной частью, мы сразу поймем и вторую.

Центральный столбец «Страйк» — главный. Страйк — это цена, по которой в итоге пойдет сделка по базовому активу, то есть цена, которую вы фиксируете сейчас, а заключать сделку по ней будете потом.

Возможно, сейчас ничего не понятно, но вот примеры, после которых все должно встать на свои места.

Теперь можно сделать некоторые выводы.

Объясню, откуда берутся цены в столбце «Страйк», ведь они совсем непохожи на цены акций Сбербанка. Дело в том, что базовый актив по опционам не акции Сбербанка, а фьючерс на эти акции. Один фьючерсный контракт Сбербанка эквивалентен 100 акциям Сбербанка. При этом цена фьючерса чуть выше цены акций. Почему так происходит, я писал в статье про фьючерсы.

На механику опционов это не влияет совершенно никак, просто звучит немного сложнее и запутаннее: опцион на фьючерс на акции Сбербанка.

Сделали небольшое отступление, теперь можно вернуться к исходному примеру и еще немного его дополнить. Напомню суть.

Во всех этих примерах мы говорим «Вася купил», «Петя купил» — а по какой цене купил? Страйк-цена относится только к базовому активу и, возможно, будущей сделке, а не к опциону и сделке, которая происходит именно с ним. У опциона есть своя цена, которую мы платим за него здесь и сейчас.

Теоретическая цена — это, можно сказать, справедливая идеальная цена конкретного опциона, к которой должен стремиться рынок. Эта цена рассчитывается по сложной формуле, завязанной на количество дней до экспирации опциона, безрисковую ставку и т. п. Не будем сейчас разбираться, это неважно. Нам, обычным людям, нужно только понимать, что данная цена — ориентир.

Представьте, что перед походом на Савеловский рынок за новым Айфоном вы зашли на «Яндекс-маркет» и посмотрели, какая вообще средняя цена у этого Айфона. Вы эту цену запомнили — и теперь на Савеловском рынке будете использовать ее как некий ориентир, так что продать вам что-то втридорога уже не получится. Похожим образом работает теоретическая цена опциона.

Расчетная цена, общими словами, это теоретическая цена с поправкой на заданную волатильность базового актива. Волатильность определяет величину разброса в цене. Чем разброс выше, тем больше волатильность. Откровенно говоря, я не нашел на сайте Московской биржи ни одного упоминания методики вычисления расчетной цены опциона. Но в любом случае этот столбец можно игнорировать.

Самые важные столбцы — покупка и продажа.

Покупка и продажа — это уже данные из привычного нам торгового стакана. Вы посмотрели на теоретическую цену опциона, а затем открыли стакан и увидели там доступные в реальности цены покупки и продажи. Именно эта цена, по которой вы фактически в стакане купите или продадите опцион, будет ценой самого опциона, или его премией.

Теперь дополним наш исходный пример.

Давайте добавим пару переводов и для стороны продавца.

Внутренняя стоимость опциона, столбец IV

Согласно теории, премия опциона складывается из внутренней и временной стоимости. Внутренняя стоимость — столбец IV в таблице — это разница между текущей ценой базового актива (Цб) и страйк-ценой (Цс).

Для колл-опциона внутренняя стоимость равна Цб минус Цс, для пут-опциона — Цс минус Цб. Внутренняя стоимость не может быть отрицательной. Либо она есть и больше нуля, либо ее нет — то есть она равна нулю.

Временная стоимость тем больше, чем дальше срок экспирации опциона и чем выше волатильность, то есть неопределенность. При уменьшении времени до экспирации временная стоимость также уменьшается и в конечном счете становится равной нулю.

Теперь, когда мы разобрали все столбцы нашей таблицы опционов, кроме столбца «Код», я вынужден сказать, что упрощения на этом не закончились.

Есть еще два типа категоризации опционов, о которых вам нужно знать и которые немного меняют порядок расчетов по сделкам с опционами.

Маржируемые и немаржируемые опционы

Для обычных инвесторов это разделение принципиально ничего не меняет. Что такое вариационная маржа и как она работает, мы уже разбирали на примере фьючерсов. Здесь процесс примерно такой же.

Маржируемый тип опционов определяет несколько иной порядок расчетов.

Главное отличие в том, что при продаже опциона продавец не получает сразу себе на счет премию, а покупатель ее не платит. Вместо этого биржа замораживает необходимые средства на счетах клиентов и ежедневно делает промежуточный перерасчет на основе того, куда движется цена. Это сделано для того, чтобы лучше контролировать сделки и снизить риски их неисполнения.

Через расчет маржи биржа следит за состоянием ваших открытых позиций и контролирует, чтобы у вас всегда хватало средств заплатить по всем своим обязательствам. Все опционы на Московской бирже — маржируемые.

Американские и европейские опционы

Здесь просто: европейские опционы можно исполнить только в дату их экспирации, а американские можно исполнить в дату экспирации или в любой день до нее.

Приведу пример: Вася купил европейский колл-опцион на фьючерс Сбербанка по страйк-цене 24 000 Р с премией 530 Р и датой экспирации 20.11.2019.

Петя же купил аналогичный опцион, но американского типа — а значит, 1 ноября он имеет возможность его исполнить и получить свою прибыль: американский опцион можно исполнить в любой день до экспирации.

Тип опциона можно найти в его спецификации на Московской бирже. Вот спецификация опциона Сбербанка из примера. Но это не особенно важно: все опционы на Московской бирже — американские.

Поставочные опционы

Наконец, все опционы на Московской бирже — поставочные. Механика здесь та же, что и у фьючерсов: если вы купили или продали опцион и додержали его до дня экспирации, то биржа не произведет между вами и контрагентом взаиморасчет деньгами, а именно исполнит сделку с базовым активом.

То есть при исполнении опциона заключается сделка с фьючерсом — базовым активом опциона — по цене, равной цене исполнения опциона.

Здесь же я отмечу еще одно важное следствие: большинство опционов не доживает до экспирации, а закрывается раньше через обратные сделки. Закрытие опционной позиции через обратную сделку — самый простой способ зафиксировать полученную прибыль или убыток. Поясню, что это такое.

Для обратной сделки вам нужно иметь нового контрагента в стакане заявок для того же самого опциона. Если сначала вы покупали опцион, то затем вы через стакан должны его продать. Учитывая, что цены в стакане следуют за теоретической ценой, а та зависит от цены базового актива, ваша обратная сделка и принесет вам примерно ту доходность, что вы можете получить при исполнении.

Если же вы хотите именно исполнить, а не закрыть опцион и сделать это до дня экспирации, вам нужно позвонить своему брокеру. К такому варианту вам, возможно, придется прибегнуть, если в стакане заявок не будет контрагентов для обратной сделки.

Бонус от Московской биржи — код опциона

На нашей доске опционов осталось только одно поле, которое мы не разобрали: код опциона. Польза кодов опционов в том, что в них зашифрована вся ключевая информация по опциону — нужно только понять, как ее расшифровать. И биржа нам в этом помогает.

Буква W в конце кода — это дополнительный символ, который биржа ввела в 2017 году для недельных опционов. Это те же опционы, только с более коротким сроком действия: всего две недели. Доступны такие опционы только для фьючерса на индекс РТС.

Разберем наши примеры со Сбербанком. Вот некоторые коды опционов:

А зачем продавать опционы?

Зачем покупать опционы — понятно: чтобы снизить риск, имея при этом возможность получить высокую доходность. Но зачем их продавать? Кто хочет брать на себя такие обязательства — и зачем?

Ответ — премия опциона. Бытовой пример — это страховой бизнес. Компания берет с вас небольшую сумму и гарантирует, что при наступлении страховой ситуации возместит убытки, которые могут быть в сотни раз больше. Тем не менее страховой бизнес успешно работает.

Прибыль = Цена для всех на дату экспирации − Цена для вас по опциону − Премия за покупку

А вот прибыль продавца:

300 − (24 700 − 24 500) = 100 Р

Если перенести позиции продавца и покупателя опционов на график, получим такую картину.

По графикам видно, что продавец имеет запас прочности перед покупателем и находится в прибыли еще некоторую часть графика, даже когда цена базового актива идет не в его сторону.

Отсюда же вытекает важность размера премии, которую вы платите или получаете. Чем премия больше, тем больший запас у вас есть как у продавца и тем сложнее вам получить прибыль как покупателю.

Запомнить

Опционы — это сложный инструмент срочного рынка, который может иметь множество применений: от хеджирования своих позиций до всевозможных спекуляций. Мы разобрали только механику работы данного инструмента, не касаясь всевозможных стратегий его использования.

Вы можете попробовать этот инструмент в своих спекуляциях, однако я ни в коем случае не рекомендовал бы вам занимать сторону продавца в торговле опционами, так как эта позиция несет очень большие риски.