что такое опс расшифровка в бухгалтерии

Что значит ОПС и как работает система пенсионного страхования

Пенсионная страховая защита должна воплощать в действие право граждан получать доходы после того, как они завершат свою трудовую деятельность. Как показывает практика, не всем потенциальным пенсионерам известно, что такое ОПС, как страховка действует. Осознание «анатомии» системы пенсионного строения России помогает человеку влиять на сумму будущих пенсионных выплат, увеличивая её до достойного уровня.

ОПС: что это?

Что означает аббревиатура ОПС? Расшифровка аббревиатуры ОПС представлена ниже. Каждый житель России, благодаря этой страховке, получает уникальный персональный номерной код. Этот код позволяет контролировать все выплаты, осуществляемые Пенсионным Фондом.

Начиная с 2002 г., пенсионная система РФ подверглась кардинальным переменам: распределительная система была заменена на распределительно-накопительную. Теперь работодателями производятся выплаты страховых взносов на ОПС следующим образом:

| Граждане, рождённые от 1967 до 2015 г. | Могут выбирать: · либо формирование лишь страховой пенсии; · либо формирование страховой + накопительной пенсии параллельно, выбрав негосударственный ПФ |

| Граждане до 23-х лет, которые впервые вышли на работу | Могут выбирать вид пенсионного обеспечения в течение пяти лет с момента первого поступления страховых денег |

Управлять разрешается лишь накопительной частью пенсии. Это сумма, которая накапливается до «заморозки»: принятия человеком решения о переносе своих пенсионных сбережений в Негосударственный Пенсионный Фонд (НПФ), либо о сохранении денег в ПФР. Переход бывает срочным/досрочным. Подробнее про обязательное пенсионное страхование можно почитать здесь.

Нормативная база и структура ОПС

Основным нормативным регулятором развития ОПС служит ФЗ №167 от 2001 г. В статье №1 данного закона даётся расшифровка системы ОПС, с помощью которой государство формирует источники финансирования будущих пенсий. В законодательную базу ОПС входят:

Нынешняя организация ОПС включает в себя три категории участников:

| №/№ | Субъекты ОПС | Пояснения |

| 1. | Страхователь | В этой роли выступает сам ПФР. Фонд играет функцию главного администратора, занимающегося распределением взносов (начиная с 2017г., сбор бюджетных денег производит налоговая инспекция). Помимо этого, ПФР осуществляет ведение персонального учёта, сбор документов с целью назначения пенсий |

| 2. | Страховщик | Эту роль выполняют: · назначенные государством УК |

| 3. | Застрахованное лицо | Под этим определением подразумевается гражданин, за которого страхователь регулярно производит страховые выплаты |

Что предоставляет такая система ОПС? Страхователь получает всю информацию по потенциальным/нынешним пенсионерам. Застрахованное лицо имеет право претендовать на получение выплаты, но после того, как достигнет определённой возрастной границы, либо наступления страховых событий.

Как происходит процедура уплаты страховых отчислений

Налоговый Кодекс требует, чтобы страховые взносы на ОПС перечислялись пятнадцатого числа каждого месяца. Если же данная дата выпадает на выходной/праздник, то взносы должны поступить в первые рабочие будни.

Внимание! Когда работодатель по какой-либо причине не производит своевременных выплат, тогда регулирующим органом с него взыскивается страховой взнос в принудительном порядке.

Важное замечание! Величина предельного размера страховой базы, с которой следует производить выплату страховых взносов, составляет 796 рублей.

Порядок начисления страховых взносов

Внедрение учётной системы страховых взносов производится по каждому виду страхования отдельно. Каждый взнос предполагает использование расчётного документа, в котором указывается казначейский счёт + КБК.

Страховые взносы на ОПС должны оплачиваться в банковской организации. Если нет банка (село, деревня), перечисление страховых выплат производится посредством кассы местной администрации/отдела почты. Взносы должны выплачиваться в объёме 100%, без разделения на страховую/накопительную части.

Как учитываются взносы на ОПС

Учёт взносов происходит следующим образом: В ПФР на каждого гражданина заведён индивидуальный счёт. Каждый счёт обладает номером СНИЛС. Выплаченные со стороны работодателей страховые взносы стекаются на данный счёт. На базе этого, в будущем, и будет рассчитана величина пенсии.

Сегодня СНИЛС имеет огромное значение. Он должен выдаваться человеку при первом же обращении в ПФР, либо при начале трудовой деятельности.

ПФР либо НПФ: возможность выбора

Смысл накопительной пенсии заключён в возможностях её инвестиционного вложения для получения прибыли. В связи с этим, каждый потенциальный пенсионер должен найти оптимальный способ вложения своих накоплений. Самым распространённым рыночным инструментом для этого является НПФ (негосударственный фонд).

Внимание! Перед тем, как доверять деньги НПФ, надо внимательно взвесить все «за»/«против». Перевод накопительной части НПФ будет значить, что данная структура принимает на себя всю ответственность за дальнейшую выплату пенсии страхователю.

Выбор НПФ является сугубо индивидуальным. Никто не имеет права навязывать человеку перейти из ПФР в НПФ. Лишь возникновение трёх ситуаций будет обозначать неизбежность подобного перехода:

ОПС: как работает система?

Российская система материального обеспечения по старости, а также по получению инвалидной группы /утрате кормильца, функционирует по следующему общему алгоритму:

Внимание! Граждане регистрируются в ОПС в автоматическом порядке после того, как будут исполнены все принятые законом условия, дающие статус «застрахованных лиц». При этом никаких заявлений писать не требуется.

Принципы системы

В тексте ФЗ №167 не обозначены принципы ОПС, тем не менее, они аналогичны любому иному виду социальной страховки:

Какие функции исполняет система ОПС

Обязательное Пенсионное Страхование исполняет четырёх ступенчатый функционал, а именно:

| №/№ | Функционал | Пояснения |

| 1. | Инвестиционный | Формирование средств происходит также и за счёт вложения временно свободных денег, которые получены от источников, таких как: страховые взносы, штрафы и пр. |

| 2. | Аккумулирующий | Средства ОПС собираются по «одному адресу» – бюджет ПФР и учитываются общей суммой, независимо от того, из какого источника они пришли |

| 3. | Регулирующий | Деньги, полученные бюджетом ПФР, подвергаются перераспределению в пространстве/времени |

| 4. | Гарантийный | Граждане, которые попали под страховой претендент, могут рассчитывать на получение страховой выплаты при условии, что ими соблюдены все условия, необходимые для назначения пенсии |

Кто имеет право на заключение соглашения ОПС

ОПС – это соглашение между ПФ Российской Федерации и застрахованным гражданином. Это соглашение предусматривает необходимость выплаты фондом пенсионных денег в момент достижения человеком пенсионного возрастного рубежа.

Такой договор должен содержать следующие сведения:

Следует знать! Договор ОПС имеют право заключать только дееспособные физические, либо юридические лица.

В роли страховщика может выступать как ПФР, так и негосударственный фонд. Любой человек имеет право менять страховщика, подав соответствующее заявление: такая смена возможна раз в пятилетку, либо в следующем году (при досрочном переходе).

Резюме

Важные выводы, относительно действующей пенсионной системы страхования в России:

Видеофайлы

Страховые взносы на ОПС: что это? Уплата страховых взносов на ОПС

На сегодняшний день любой работающий человек расчитывает на получение достойной пенсии. Для того чтобы ее получить, необходимо официально работать и платить налоги. Каждый гражданин нашей страны слышал такой термин, как страховые взносы на ОПС. Что это такое? На протяжении всей своей жизни мы работаем и отчисляем часть своей заработной платы в Пенсионный фонд. Из этих отчислений формируется пенсия людей преклонного возраста, вышедших на заслуженный отдых по выслуге лет, а также людей с ограниченным физическими возможностями. Таким образом, страховые взносы ОПС, что это такое, будет более подробно рассмотрено далее, являются гарантией нашей безбедной старости.

Общая информация

Основные принципы ОПС

ОПС – это система, созданная государством с целью компенсации гражданам, вышедшим на пенсию, части потерянного дохода. Эти граждане относятся к категории застрахованных лиц.

Принципы функционирования ОПС основаны на индивидуальном учете трудовой деятельности каждого гражданина, что позволяет государству:

Страховые выплаты производятся всем гражданам, которые вышли на пенсию в результате достижения пенсионного возраста, приобретения инвалидности или утраты кормильца.

Структура ОПС

С заработной платы каждого официально устроенного работника отчисляются следующие страховые выплаты:

При этом важно понимать, что, согласно действующему законодательству, данная тарификация будет действовать до конца 2019 года, после чего размер отчислений будет увеличен.

Как происходит формирование Пенсионного фонда

Формирование и расчет Пенсионного фонда имеет некоторые особенности. В текущем году размер страховых отчислений с одного сотрудника на предприятии достигал размера 876 000 рублей, а размер отчисления, превышающего этот лимит, изменялся с 22 до 10 процентов.

Лимит страхования на случай получения травмы и временной потери работоспособности, а также материнства составляет 755 000 рублей, однако при его достижении отчисления прекращаются. Помимо этого, он может быть понижен за счет выплаченных больничных и декретных.

Расчет объема страхового отчисления осуществляется в момент утверждения и начисления заработной платы, а их отчисления происходят ежемесячно. Отчеты в налоговую сдаются поквартально. Передача документов для компаний со штатом сотрудников более 25 человек осуществляется только в электронном виде, а для компаний, в которых меньше наемных работников, доступен бумажный вариант сдачи.

Какие категории граждан обязаны оплачивать страховые взносы

На представителей различных категорий налогоплательщиков накладывается обязательство отчислять страховые взносы по каждой категории ОПС. В 2016 году вступил в силу закон, согласно которому, самозанятое население определяется в отдельную категорию налогоплательщиков, обязанных отчислять страховые взносы на ОПС, что это и зачем, мы уже рассмотрели, в фиксированном размере.

Как происходит процедура уплаты страховых отчислений

Согласно Налоговому кодексу РФ, страховые взносы на ОПС должны перечисляться 15 числа каждого месяца. Если 15 попадает на праздничный или выходной день, то крайняя точка для оплаты взносов переносится на первый рабочий день. Если по какой-либо причине компания или индивидуальный предприниматель не успели вовремя перечислить страховой взнос, то с них он будет взыскан принудительно регулирующим органом.

Налоговая база формируется следующим образом:

Стоит отметить, что предельный размер страховой базы, с которого необходимо уплачивать страховые сборы, составляет 796 тысяч рублей.

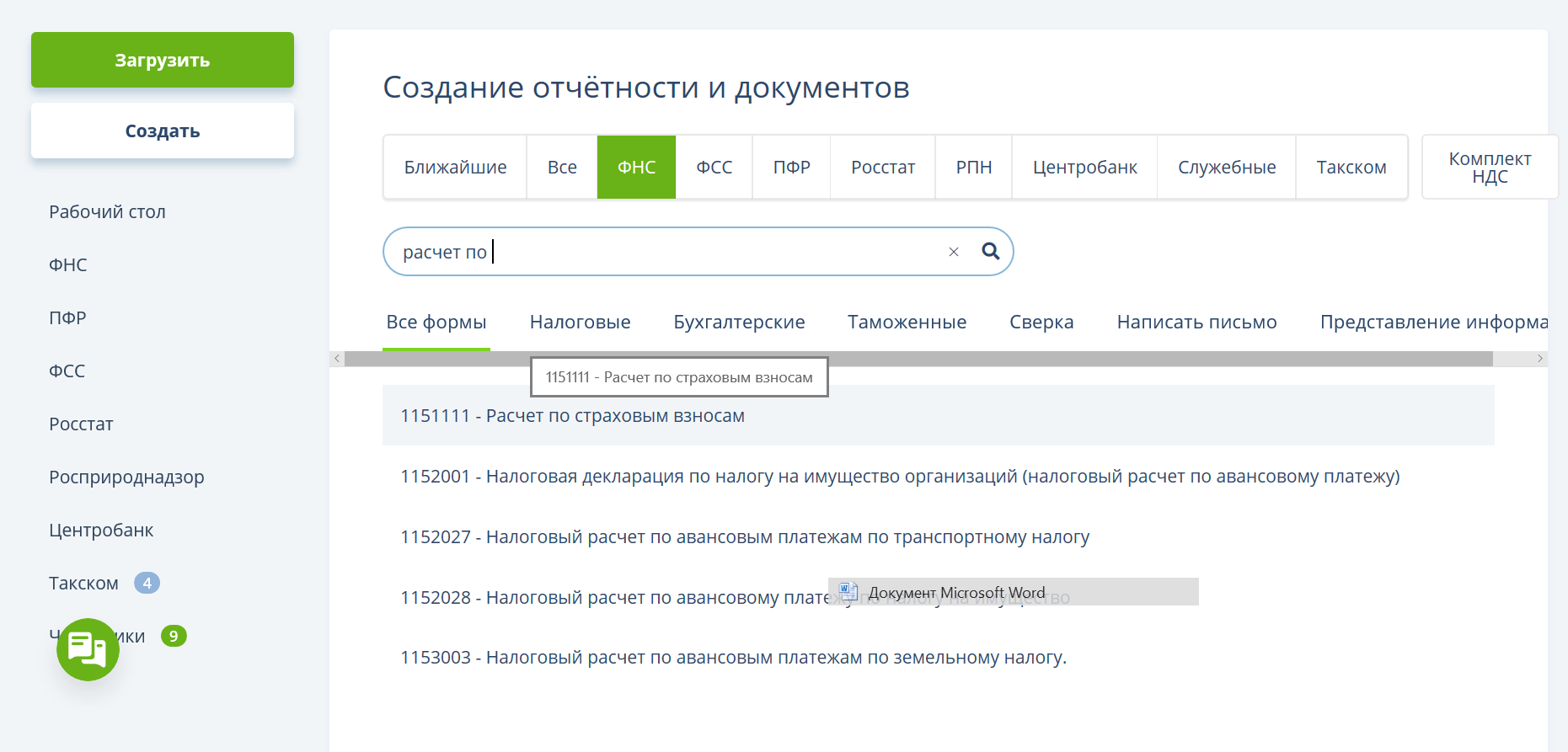

Порядок начисления страховых взносов

Ведение учета по страховым взносам осуществляется отдельно по каждому виду страхования. Для каждого взноса используется расчетный документ, в котором указывается казначейский счет и КБК. Страховые взносы на ОПС оплачиваются в банке. Если в населенном пункте нет банка, то перечисление страховых взносов может осуществляться через кассу местной администрации или по почте. При этом взносы уплачиваются в полном объеме, без разделения на страховую и накопительную части.

Дополнительные взносы на ОПС

Данные меры со стороны государства были приняты для того, чтобы:

Страховые взносы ОПС и ОМС в данном случае рассчитываются, исходя из результатов, полученных во время проведения специальной оценки условий труда.

При расчете действуют следующие правила:

Оценка условий труда должна выполняться работодателем как минимум один раз в 5 лет, а ее проведением должно заниматься руководство предприятия.

Тарифы на ОПС пониженного размера

Страховые взносы на ОПС в фиксированном размере распространяются на всех налогоплательщиков, за исключением нескольких категорий.

Таблица 1. Пониженные тарифы применяются

Для ИП, работающих по патентной системе налогообложения.

Для компаний и индивидуальных предпринимателей, работающих по УСН.

Организации, деятельность которых связана с фармакологической сферой.

Организации, работающие в области науки, культуры и здравоохранения и использующие УСН.

Компании, занимающиеся благотворительной деятельностью.

Участники проекта «Сколково».

Компании и ИП, осуществляющие свою деятельность в особых экономических зонах.

Компании, работающие в области информационных технологий.

Организации, основанные научными учреждениями.

Страхователи, работающие в Крыму и Севастополе, а также в зонах с опережающей развитие экономикой.

Компании и ИП, зарегистрированные в свободном порту Владивостока.

Страховые взносы на выплату ОПС могут быть отменены в случае достижения перечисленными в таблице категорий налогоплательщиками лимита взносооблагаемой базы.

Освобождение от уплаты взносов на ОПС

Законными основаниями, которые предоставляют возможность отменить страховые взносы на ОПС, уплачиваемые в ИФНС, являются:

Стоит отметить, что во всех перечисленных случаях, периоды засчитываются в трудовой стаж наравне с обычными, когда взносы на ОПС отчислялись в пенсионный фонд.

Действующая тарификация для ИП, не имеющих наемного персонала

Расчет объема взноса осуществляется на основании годового дохода и составляет:

Данная тарификация действует для всех индивидуальных предпринимателей, за исключением категорий, попадающих под государственные льготы.

Страховые взносы: виды, ставки, сроки начисления и уплаты

Оплата труда сотрудника – это вознаграждение за его трудовую деятельность, которое исчисляется исходя из его квалификационных качеств, сложности выполняемой работы, количества отработанных часов, качества труда и других критериев. Помимо заработной платы, к таким вознаграждениям относят выплаты стимулирующего и компенсационного характера.

По законодательству Российской Федерации с таких выплат работодатель выплачивает обязательные суммы, которые идут в бюджет страны. Они называются страховыми взносами (далее – СВ).

Что такое страховые взносы?

Налоговый кодекс, а точнее его восьмая статья говорит, что это платежи, которые государство взимает с работодателей на финансовое обеспечение реализации прав застрахованных лиц на получение обеспечения по тому или иному виду обязательного социального страхования.

Виды страховых взносов: какие бывают?

Статья 8 Налогового кодекса различает такие виды взносов на обязательное страхование:

— на медицинское (ОМС);

— на травматизм (от несчастных случаев и профзаболеваний).

СВ рассчитываются с зарплаты и иных выплат сотрудникам, к которым относятся (ст. 420 Налогового кодекса):

— отпускные и компенсации за неистраченный отпуск;

— материальная помощь более 4000 руб. на одного сотрудника за год.

Плательщики страховых взносов: кто они?

СВ должны уплачивать все работодатели, выплачивающие зарплату и другие выплаты работникам (п.1 ст. 419 НК РФ).

Уплату взносов производят непосредственно из денежных средств организации: данная сумма не вычитается из зарплаты сотрудника.

Плательщиками могут быть как юридические лица (организации и ИП), так и физические лица.

Важный момент: ИП уплачивают СВ не только за своих сотрудников, но и за самих себя (п.2 ст. 419 НК РФ).

Взносами облагаются выплаты сотрудникам, нанятым по трудовому договору и (или) договору гражданско-правового характера (ГПХ).

Если сотрудник нанят по договору ГПХ, то работодателю за него не нужно уплачивать СВ на ВНиМ и по травматизму. Но на ОМС и ОПС всё равно придётся платить.

Выплаты, не подлежащие обложению

Согласно 422 статье Налогового кодекса обложению взносами не подлежат:

— Пособия от государства: по безработице, по временной нетрудоспособности, беременности и родам и прочие.

— Компенсационные выплаты: возмещение вреда, причинённого здоровью, плата за аренду жилого помещения, возмещение затрат на питание, спонсирование повышения квалификации и т.д.

— Единовременно выплачиваемая материальная помощь – из-за ЧС, стихийного бедствия, смерти члена семьи, рождения ребёнка.

— Доходы (кроме з/п), полученные членами общин малочисленных коренных народов РФ.

— Материальная помощь – до 4 000 руб. на сотрудника.

— Возмещение трат сотрудников на погашение кредитов и займов на покупку или строительства жилья.

— Прочие виды выплат компенсационного характера.

Предельная база страховых взносов

При расчёте суммы взносов значение имеют не только ставки, но и предельная величина базы по ним – то есть максимальные лимиты. Лимит базы устанавливается только по взносам на ОПС и ВНиМ. По СВ на ОМС и на травматизм – нет. В 2020 году предельные величины базы по СВ следующие:

— на ОПС – 1 292 000 руб.

— на ВНиМ – 912 000 руб.

Ставки страховых взносов

В 2020 году установлены следующие ставки (тарифы) СВ.