Что такое фондовый рынок срочный рынок

Фондовый и срочный рынок: отличия, что выбрать инвестору

Что собой представляет срочный рынок?

Справка: Срочный рынок называется так не из-за скорости. Название образовано от слова «срок» – другими словами, у каждой сделки есть заранее установленные сроки исполнения.

Инструменты срочного рынка

На срочном рынке осуществляются манипуляции с разными инструментами: обычно происходит торговля фьючерсами, опционами, форвардами.

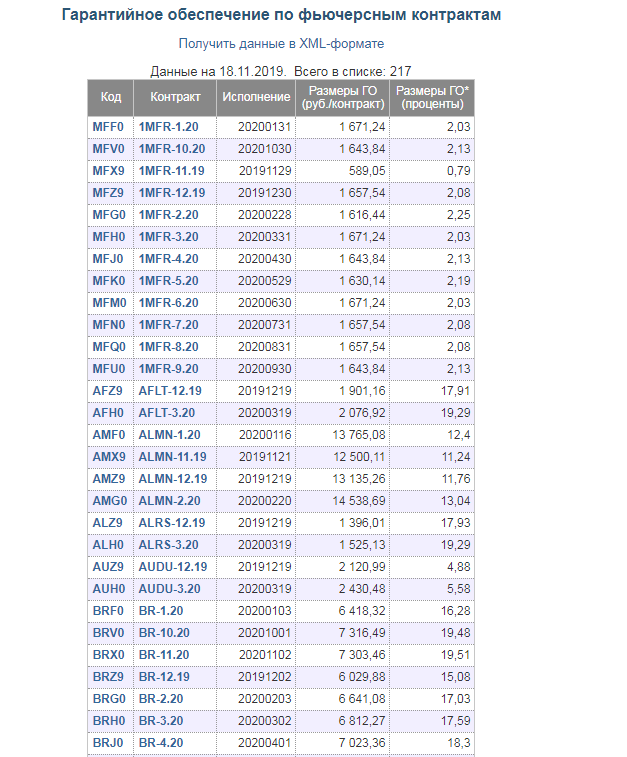

Фьючерсы обязательны к исполнению как покупателем, так и продавцом. В момент заключения сделки покупатель оплачивает не полную цену контракта, а только его гарантийное обеспечение, в размере от пяти до двадцати процентов от цены сделки.

Справка: Фьючерсы могут выступать предметом сделки. Другими словами, покупатель не обязательно должен ждать исполнения фьючерса и приобретать актив по предложенной стоимости. Если стоимость базового актива выросла, и стоимость фьючерса тоже, то покупатель продает его и получает прибыль.

В качестве базовых активов на срочном рынке фьючерсов могут выступать облигации, акции, товары и валюта.

Форварды являются контрактами, которые заключаются здесь и сейчас, но исполняются спустя определенное время. Все условия таких контрактов договорные. Их заключение осуществляется на внебиржевом рынке, и в этом их основное отличие от остальных контрактов.

Важно! Согласно закону РФ, все представленные инструменты не являются ценными бумагами, а выделены в отдельную классификацию.

Отличия срочного рынка от фондового

Фондовый рынок не такой рискованный и подходит тем, кто хочет заработать на больших изменениях стоимости, облигациях, дивидендах.

Срочный рынок зачастую применяется для спекуляций. Тут для сделки хватит только суммы гарантии, а возможные убытки или прибыль оказываются выше, чем на другом рынке.

Кроме этого, срочный рынок позволяет страховать любые риски. Например, вы хотите поехать в Европу через три месяца. Для этого понадобится 5 000 евро, но в данный момент таких денег нет. Курс евро на минимуме, но скоро ожидается его повышение. Можно заключить сделку на покупку нужной суммы и отдать 10 процентов в качестве гарантии. Таким образом, вы получите гарантию, что на протяжении всего срока действия сделки можно будет приобрести 5 000 евро и не потерять при этом на разнице курсов. Даже если курс евро станет выше на двадцать процентов, вы сможете компенсировать потери от роста курса фьючерсом.

Срочный рынок имеет низкий порог входа. Комиссия за торговлю тут меньше, а небольшая сумма гарантии позволяет начать торговать всего с парой тысяч рублей.

Правила торговли на срочном рынке

Справка: Правила торговли устанавливаются биржевым комитетом, который следит за их исполнением.

Для начала трейдеру следует найти посредника на бирже. Выбор брокера происходит по определенным критериям. Перед заключением договора нужно изучить деятельность определенной компании, проанализировать ее репутацию, поинтересоваться наличием документов.

Далее необходимо выбрать удобную торговую площадку. В основном, многие брокеры предлагают свой вариант ПО для проведения сделок.

Следующий шаг – необходимость определиться с активом, в который вы будете вкладывать деньги, и будущей торговой стратегией. Выбор многих останавливается на акциях.

Далее на счет нужно завести деньги. Хотя по заключенному контракту нужно расплачиваться по его исполнении, сумму гарантийного обеспечения все равно необходимо внести. И можно переходить непосредственно к торгам.

Как формируется цена на контракт?

Если рынок повернулся в другую сторону, ценные бумаги начинают дешеветь. В этом случае падает стоимость контракта. Есть определенные факторы, которые помогают установить его справедливую цену. Здесь нужно учитывать не только сумму основного актива и срок сделки, но и проценты по валюте платежа. Кроме этого, стоит принимать во внимание доходность ценных бумаг по безрисковой ставке.

Если правильно проводить анализ, следить за трендами на бирже и экономической ситуацией в мире, то можно существенно заработать на срочном рынке. Если вы торгуете активно, не боитесь прибегать к спекулятивным стратегиям и готовы на относительно высокий риск ради дохода, то тогда вам на срочный рынок.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Фондовый и срочный рынок – отличия простыми словами и разница в Сбербанке

Оглавление. Жми для простмотра

Решив заняться трейдингом или инвестированием, следует знать, что существует множество самых разнообразных финансовых инструментов. Все они классифицируются по разным признакам, одним из которых является рыночный сектор, на котором происходят их торги. Поэтому имеет смысл разобраться, как различаются фондовый и срочный рынок между собой и от других финансовых рынков.

Лучший брокер

Например, на фондовом рынке (ФР) можно зарабатывать не только на разнице цен, но и на дивидендах. Для этого достаточно купить дивидендные акции. При этом сохраняется возможность заработать и на изменении их стоимости – если после приобретения ценной бумаги ее котировка возросла. Другой пример заработка, характерного только для фондовой биржи – на купонах облигаций.

А вот на срочном рынке (СР) можно использовать всевозможные спекулятивные стратегии, в том числе, скальпинг и арбитраж. Также он подходит для страхования рисков в определенных ситуациях.

Другие отличия фондового и срочного рынка

Фондовый рынок и срочный рынок в Сбербанке

Получить возможность вести торги на этих рынках предоставляет Сбербанк. На СР он позволяет торговать товарными фьючерсами, фьючерсными контрактами на MosPrime, а также фьючерсными и опционными контрактами на:

Торговлю можно вести с 10 часов утра до 11 часов 50 минут вечера с 15-минутным перерывом, начинающимся в 6 часов 45 минут вечера (время московское).

Сбербанком предусмотрены некоторые ограничения для операций с опционными контрактами (ОК) на СР:

Преимущества срочного рынка в Сбербанке:

На фондовом рынке Сбербанк позволяет совершать операции с российскими и иностранными финансовыми инструментами, среди которых:

Для торговли на ФР предлагается временной интервал с 9 часов 30 минут утра до 6 часов 50 минут вечера по московскому времени.

Отличия валютного рынка от фондового и срочного

Ну и для полноты картины следует сказать несколько слов о валютном рынке. Сокращенно он называется форекс и на нем производятся обменные операции с разными валютами. Т. е., на валютном рынке торгуются валютные пары, представляющие собой выражение номинальной стоимости одной валюты в другой валюте. Например, в паре EUR/GBP стоимость евро выражена в британских фунтах. Таким образом валютный рынок отличается от срочного и фондового типом финансовых инструментов. И еще одна существенная разница заключается в том, что на рынке forex торги ведутся круглосуточно (кроме выходных и праздников, когда рынки вовсе не функционируют).

Фондовый и срочный рынок – отличия от валютного и между собой простыми словами

Любая биржа не является однородной организацией. В реальности каждая из них состоит из отдельных рыночных секторов, для которых характерна торговля активами определенного типа. Например, составными элементами Московской биржи являются товарный, фондовый и срочный рынки, предоставляющие практически каждому трейдеру и инвестору неплохие перспективы для заработка.

Например, если клиент в августе приобретает 20 акций по 260 руб./шт. до декабря, заплатив долю суммы, то уже в декабре, если цена на те же акции поднимется, клиент их приобретёт за те же 220 рублей, а сможет перепродать по новой цене.

Цену на контракты, удовлетворяющую запросам обеих сторон, прямо определяют базовые цены на приобретаемые активы. Например, стоимость контракта на пять акций составит стоимость пяти этих акций.

Рисунок 1. Данные с фондовых, валютных и срочных рынков отличия и разницу почти не имеют – те же графики и котировки.

Например, если попытаться приобрести контракт на акции стоимостью 10 рублей и отчислениям по дивидендам в 1 рубль за каждую, то стоимость такого контракта составит около 90 рублей и клиент, как владелец именно контракта с дивидендов прибылей начислено не будет.

Ещё пример: стоимость контракта на нефть составляет 60 долларов за баррель — она складывается из стоимости самой нефти (57 долларов) и стоимости её хранения (3 доллара).

Разница между срочным и фондовым рынками простыми словами

Игры на фондовом рынке (ФР) несут в себе меньше рисков и представляют идеальный вариант для игроков, желающих зарабатывать на изменениях цен, отчислениях с дивидендов и облигаций.

Отличие срочного рынка от фондового и валютного — возможность страхования рисков. Эту процедуру можно сравнить, например, с желанием клиента отправиться в отпуск, на который потребуется некая фиксированная сумма средств, коей клиент сейчас не располагает. Курс валюты минимален, но прогнозируется подъём. Тогда клиент вправе подписать контракт на приобретение требуемой суммы, выплатив 10% как гарантийное обеспечение. После этого клиенту гарантированна покупка требуемой суммы в период действительности контракта без потерь вследствие ризниц курсов, а потери могут быть компенсированы фьючерсом.

Рисунок 2. Простыми словами фондовый, срочный и валютный рынка можно представить этой схемой.

А более продолжительный торговый период на СР даёт клиентам возможность выполнять различные торговые действия после прекращения работы ФР. Трейдинг может быть остановлен на период клиринговой сессии.

Правила торговли

Услуги СР в России предоставляет платформа Московская Биржа.

Инструментами СР можно воспользоваться, прибегнув к услугам брокера, что потребует установки и использования торгового сервиса установленного стандарта.

Инструменты СР

Типичное название контракта, приобретённого на СР — SBRF-7.18. Здесь буквами обозначено наименование актива — в данном случае акции Сбербанка. А цифры означают дату — июль 2018 года.

Фьючерсы могут быть постановочными и расчётными. В первом случае активы будут получены клиентом по окончанию срока контракта, а по вторым клиент получит вознаграждение либо понесёт убыток в результате ценовой динамики.

При работе со вторым подвидом фьючерса клиент после срока контракта обязан выкупить продаваемый базовый актив, и в исполнении этого пункта никто не имеет право отказать другой стороне. Закрыть позицию можно только через заключение обратной сделки.

При работе с расчётными фьючерсами при окончании периода действия контракта сумма на счетах заключивших сделку сторон просто изменяется. В случае роста стоимости фьючерса прибыль покупателя и убыток продавца соответствуют разнице между конечной и начальной ценой.

Например, если клиент приобретает опцион на право покупки фьючерса на акции некой компании по 260 рублей и акции понизятся в цене, клиент имеет право не исполнять опцион, просто становящийся недействительным, и потеряет премию.

СР Московской биржи предоставляет клиентам доступ к совершению валютных и товарных контрактов, гособлигаций, индексов, процентных ставок.

Таким образом, на СР, цель которого заключается в быстром заработке клиента и защита его активов от колебаний цен, могут быть реализованы различные торговые стратегии, как страхование рисков, скальпинг и арбитраж. Но работа на нём потребует ежедневного ответственного проведения анализа рыночной ситуации.

Сбербанк на фондовом рынке и срочном рынке

В качестве ключевой площадки, где можно вести трейдинг производными финансовыми инструментами на территории РФ, выступает СР ММВБ. Он располагает инновационными технологиями и позитивными свойствами развития, поэтому будет полезной платформой и для профессионалов своего дела, и для решивших испытать удачу искушённых игроков.

Рисунок 3. Довольно сильные отличия активов фондовых и срочных рынков Сбербанка привлекают инвесторов.

Отдельного внимания заслуживает «Основной рынок» — сектор «МосБиржи», основная фондовая площадка России вот уже на протяжении многих лет.

Фондовый и Срочный рынок. Какой выбрать?

Сегодня мы сравним фондовый и срочный рынок на Московской бирже. Рассмотрим плюсы и минусы, некоторые особенности торговли на них и выясним какой рынок больше подходит под определенные цели.

Фондовый рынок

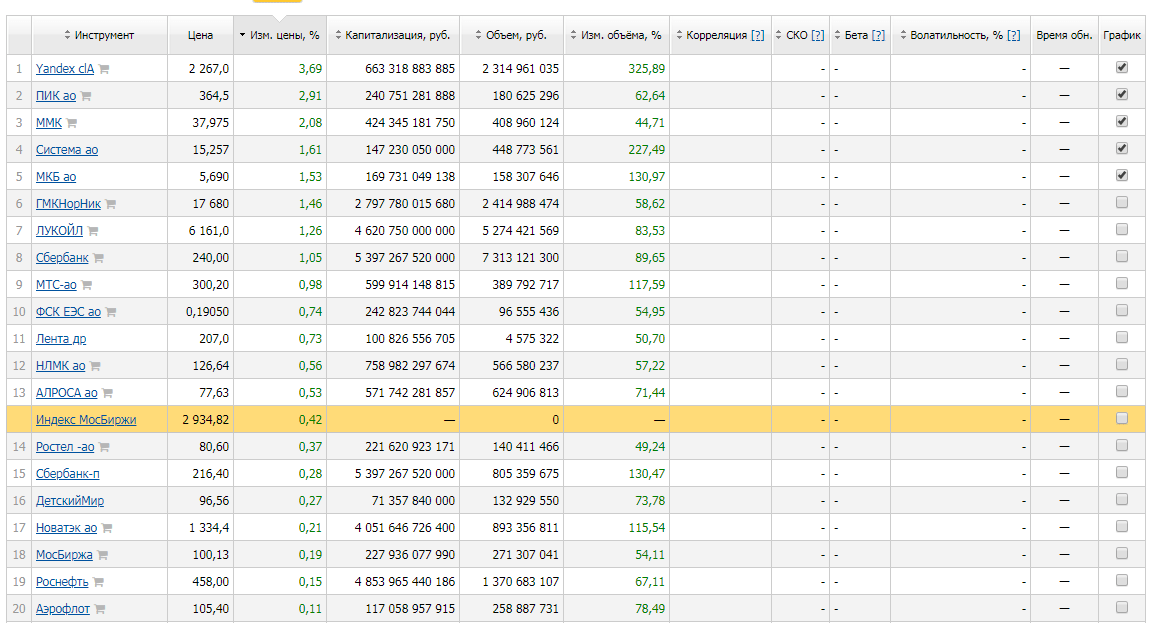

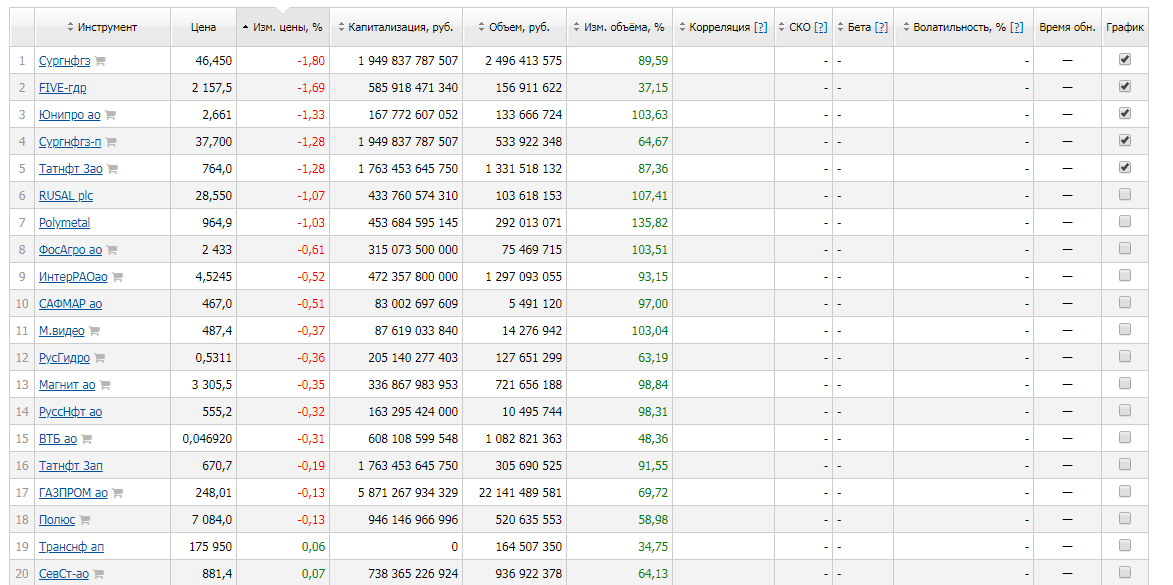

С основными понятиями многие уже знакомы. На фондовом рынке, в основном, ведется торговля акциями и облигациями. С одной стороны, он более безопасен, особенно для начинающих трейдеров, так как имеет относительно низкую ликвидность по сравнению со срочным. Если мы возьмем немного статистики роста падения за среднюю торговую сессию, то увидим, что даже ликвидные акции (Лукойла, Яндекса, МТС, Сбербанк и другие) вырастают или поднимаются в пределах 3-5%. При этом голубые фишки не выходят в рамках торговой сессии за предел в 1%.

В картине продаж волатильность примерно аналогичная:

Также стоит учитывать, что плечо обычно 1к1, то есть «убить» депозит за торговую сессию или даже за несколько — это нужно еще постараться. Даже зайдя в позицию на 100% капитала вы потеряете те же 4-5 процента + комиссия за сделку. Еще некоторые особенности фондового рынка:

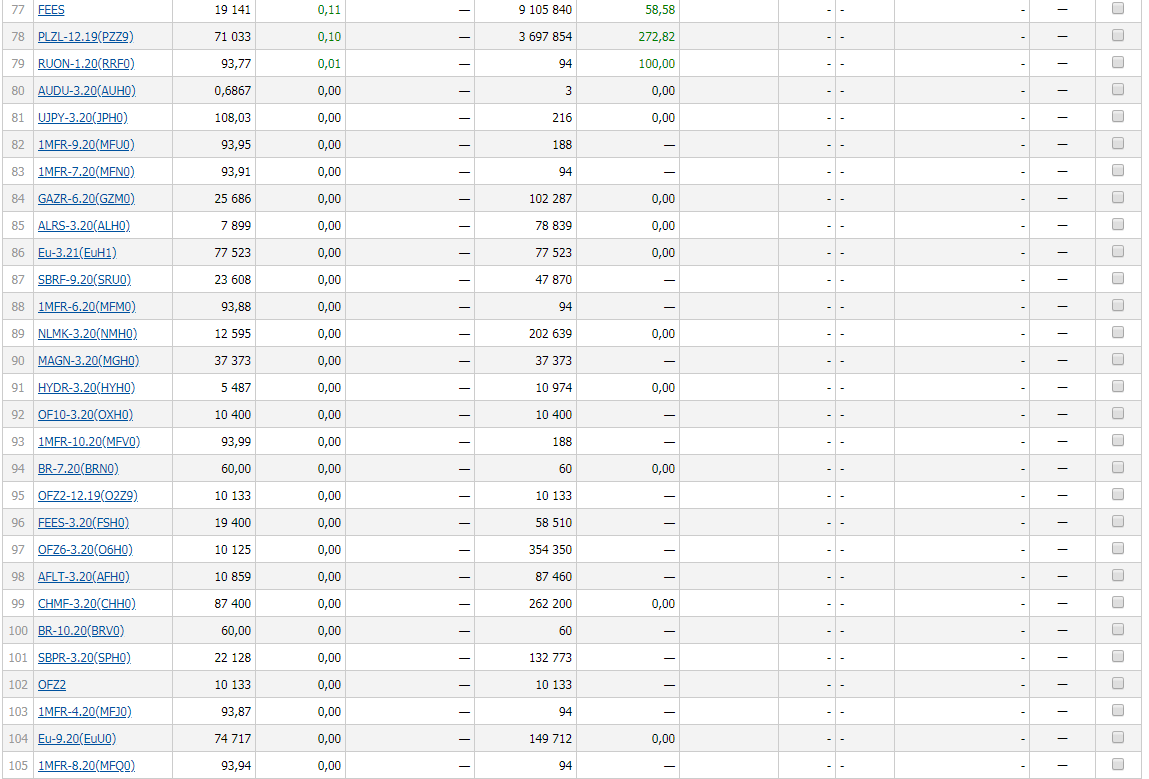

Срочный рынок

На срочном рынке ведется торговля фьючерсами и опционами, т.е. производными инструментами. Они включают в себя следующие виды контрактов:

На Московской бирже в срочном секторе идет торговля фьючерсами (на акции, товары, валюты) и опционами.

Фьючерс

Фьючерс — это обязательство купить или продать контракт по заранее оговоренной цене. Работать это может как на прибыль, так и на убыток. Например, вы обязуетесь приобрести 100 акций Сбербанка по 200 рублей (текущая цена примерно 215-220) в следующем году в феврале. Если фьючерс сроком на один квартал, это обойдется вам в 20 000 рублей. И, даже если цена не изменится от средней в 215 рублей, в феврале вы получите 100 акций по цене в 200, а продать их сможете сразу же по 215 рублей. Тогда ваша чистая прибыль составит (15 рублей*100 акций) 1500 рублей.

Рассмотрим такой же пример с убытком.

Обязательство покупки в 100 акций в феврале 2020 года, стоимостью в 20 000 рублей. Тут нужно учесть, что для гарантийного обеспечения требуется не 100% от всей стоимости контракта, а лишь часть. Ниже пример обеспечения по фьючерсным контрактам в срочном секторе на Московской биржи. При «плохом» варианте стоимость акций упала до 180 рублей, а выкупили их вы по 200 рублей. Следовательно, вы получаете убыток в 20 рублей на акцию или 2000 рублей на контракт (200 рублей- 180 = 20 * 100 акций).

Фьючерсы могут быть расчетные и постановочные. При сделках с первыми вы просто получите разницу в цене по истечению контракта и в валюте контракта. Второй вид подразумевает реальную поставку товара или актива покупателю.

Теперь рассмотрим откуда берутся цены на контракты. В контракте всегда есть актив, который выступает базовым, от него по большей части и зависит конечная цена фьючерса. Если мы возьмем в расчет те же акции Сбербанка стоимостью в 215 рублей и контракт на 100 акций, то нам необходимо будет учесть ожидаемые выплаты с прибыли компании, т.е. дивиденды. Возьмем за пример дивиденды за 2018 год, они составили 16 рублей на акцию. Пусть теоретически за этот год они так же составят 16 рублей. Выходит, 215-16= 199 * 100 количество акций в контракте = 19900 рублей стоимость контракте, ведь, в отличии от фондового рынка, вы торгуете производным инструментом, а дивиденды получат владельцы непосредственно самих акций. Если брать в расчет контракты на сырье, то также нужно учитывать стоимость хранения и доставки сырья в период действия контракта.

Форвардный контракт

Что такое форвардный контракт простыми словами? На английском Forward Contract или «будущий контракт» в переводе. Форвардный контракт – это договор, в котором указана точная стоимость предмета сделки. У контракта есть срок действия.

Работает так: стороны договариваются о цене товара или сумме денежного перевода, которая остается неизменной и не меняется под влиянием различных ситуаций на рынке или колебаний курсов валют. Предмет договора также могут быть сроки исполнения, объемы или, например, валютный курс.

Как определить ценность форвардного контракта? Так как в форвардом контракте указана точная стоимость актива и она остается неизменной, ценностью будет являться разница между ценой актива (предмета договора) на момент начала действия контракта и ценой актива на день расчета.

Основные отличия срочного рынка от фондового

Вывод

Если вы более консервативный инвестор, то вам больше подойдет фондовый рынок. При грамотном анализе инвестировать можно на несколько лет вперед. К тому же, не нужно каждый день наблюдать за рынком и за каждым изменением цен. Если же вы торгуете более активно или даже каждый день и готовы на относительно высокий риск ради прибыли, тогда вам на срочный рынок. Тут и вариантов активов больше и обеспечение частичное. Даже при 10% обеспечении и имея депозит в 100 000 рублей можно торговать почти на миллион. Но не стоит забывать о каждодневном изменении цен и возможности Margin Call, при нехватке средств на торговом счете. Всегда соблюдайте риск-менеджмент и выбирайте рынок по своим возможностям, как финансовым, так и опыту торговли.

Спасибо, что дочитали до конца, буду рад обратной связи в комментариях!

Срочный рынок: что это такое, его основные отличия от фондового

Что может быть лучше для трейдера , чем возможность заключить сделку по действующим на сегодня ценам, ожидая дальнейшего роста котировок? А расчет произвести на указанную в контракте дату?

Именно на этом и построен срочный рынок ценных бумаг, поскольку все торгуемые на нем инструменты имеют заранее установленный срок жизни.

Торговля деривативами (производные активов) в нынешних условиях приобретает важное значение. Количество заключаемых по ним сделок на данный момент многократно превышают объемы операций с ценными бумагами, которые фиксирует фондовый рынок .

Что же такое срочный рынок, объемы которого превышают обороты с активами?

Даже имея успешный опыт торговли на фондовом рынке , трудно сразу сориентироваться в особенностях сделок по срочным контрактам. Основным инструментом здесь являются вторичные финансовые инструменты (деривативы) — опционы, форварды и фьючерсы.

Деривативы (от английского термина «derivative» — производная функция) – это своеобразное финансовое обеспечение, размер которого зависит от базового актива. Базой в этом случае может выступать:

Легенда гласит, что первая подобная сделка была проведена в Древней Греции. Философ Фалес сумел еще зимой предвидеть хороший урожай оливок. Он достиг соглашения с владельцами прессов для выдавливания масла, получив преимущественное право на их аренду осенью.

В качестве определенного залога серьезности своих намерений, он внес определенную сумму денег. Оливки действительно уродились. Спрос на прессы для производства масла, возрос. А древнегреческий философ уже от своего имени сдавал их в аренду. Получив значительный доход, он сделал на этом приличное состояние.

Почему эта операция является примером использования финансовых производных в дальнесрочной перспективе? Не проводилась покупка никаких активов (ни прессов, ни самих оливок).

Для обеспечения прав на аренду были предварительно внесены определенные средства. Если бы спрос на оборудование для отжима масла из оливок не вырос, потери ограничивались бы лишь этим депозитом.

Проще говоря, Фалес торговал финансовым риском, привязанным непосредственно к активу (спросу на оборудование). Следовательно, запуск в обращение деривативов – это торговля рисками, связанными с изменениями стоимости активов, курсов валют.

Торговля на срочном рынке позволяет трейдеру заработать благодаря прогнозируемому росту котировки активов. Объектом сделки выступает не актив, а обязательство о продаже/покупки по определенной стоимости по истечению определенного срока.

Практически, большая часть таких сделок – это спекулятивные торги. Без сопутствующих расходов на хранение товаров и логистику. Деривативы становятся востребованными при достижении рынком определенного уровня развития. Это существенно расширяет его инфраструктуру, повышая привлекательность базовых активов для инвесторов.

Чем срочный рынок отличается от фондового?

Если с основными принципами обращения ценных бумаг любой трейдер знакомится перед тем, как начать торговать, то фьючерсы и опционы не столь понятны, а работа с ними менее предсказуема. Многие пытаются освоить и фондовый , и срочный рынок – отличия их особенно не смущают. Что вполне обоснованно, при наличии определенного опыта:

1. Торговля ценными бумагами, по идее, должна считаться менее рискованной. Предполагает заработок на изменении котировки акций, получении дохода от дивидендов и по облигационным купонам.

2. Срочный рынок чаще используется для спекулятивных сделок. Относительно небольшой риск – требуемое гарантийное обеспечение. Прибыль выше.

3. При торговле фьючерсами и опционами порог входа более приемлемый для начинающего трейдера. Комиссия за торговые операции в данном случае – меньше, чем при сделках с ценными бумагами.

4. Имеется возможность даже страховать риски. Если к истечению срока контракта стоимость актива значительно подрастет, потери на курсовой разнице удастся избежать.

5. Покупка акций сопровождается сменой их владельца до момента их перепродажи. А операции с дериватами – это фиксация стоимости актива на срок до нескольких месяцев.

6. Торговый день на срочном рынке более долгий. Это позволяет трейдеру продуманно отреагировать на произошедшие колебания курса ценных бумаг.

Инструменты срочного рынка

Согласно нормам российского законодательства, здесь обращаются договора на сделки с производными активов, срок исполнения которых наступает по истечению минимум 2-х дней после заключения соглашения. Основными инструментами на срочном рынке являются форварды и фьючерсы, опционы и свопы.

♦ Форварды – под этим «спортивным» термином подразумеваются контракты, которые заключаются «сейчас», но их исполнение должно произойти через определенный срок. Все условия сделки в этом случае – договорные. Соглашения заключаются на внебиржевом рынке, что и отличает этот инструмент от фьючерсов.

♦ Фьючерсы — подобные форвардным контракты. Закрытие сделки отложено на определенный срок. Обе стороны договора берут на себя обязательство произвести поставку товаров — оплатить их. Данные обязательства обязательны к исполнению. Это стандартный биржевой инструмент, с заранее утвержденными нормами, которые не могут быть изменены.

♦ Опционы представляют собой особый, «условный» вид сделки. Их условия не обязательны к исполнению. То есть, они «дают право» на покупку/продажу по определенной цене в заранее установленный срок. Но не обязательство – при изменении цены покупатель вправе отказаться от сделки. Но, за это «право» — потребуется платить. Покупатель заранее выплачивает продавцу премию, которая не возвращается при отказе от исполнения сделки.

♦ Свопы предполагают заключение контрактов сразу по 2-м сделкам. О приобретении дериватива и его продаже. Естественно, по другой цене. Этот инструмент чаще всего используется на внебиржевом рынке. Нет и четких стандартов, поскольку на их выполнение влияет много факторов.

Обращаю внимание, что на разных биржах в качестве инструментов выступают различные активы. К примеру, на Мосбирже имеется даже отдельное подразделение, о котором слышали те, кого интересуют торги — срочный рынок FORTS:

FORTS в России существует с 2001-го года. Именно тогда биржа Санкт-Петербурга объединилась с РТС. После того как было проведено очередное объединение, на этот раз РТС с Мосбиржей, это стала столичная биржа. Срочный рынок России активно развивается. Здесь многие трейдеры успешно работают и с опционами, и с фьючерсами.

При заключении сделки на срочном рынке непременно указывается сам актив, цена и сроки взаиморасчетов. Котировки публикуются не только на площадке FORTS, но и в Интернете. Здесь торгуются только расчетные фьючерсы (требующие оплаты денежными средствами). Предложение вместо денег активов – не допускается. Основными инструментами FORTS являются:

♦ ценные бумаги крупных компаний РФ, таких, как Сбербанк и ВТБ, Газпром и Роснефть;

♦ популярные валютные пары (срочный финансовый рынок);

♦ редкие и драгоценные металлы;

Как формируется цена на контракты

Основными факторами, оказывающими влияние на цену фьючерсного контракта, являются стоимость актива и промежуток времени до завершения сделки и получения продавцом денег. Цена фьючерса «привязана» к котировке базового актива на обычном спотовом рынке. В идеале — она должна быть немного выше. Это называется «контанго».

Если же рынок развернулся в обратную сторону, ценные бумаги дешевеют, то падает и стоимость фьючерса («бэквордация»). Существуют определенные факторы, помогающие установить «справедливую» цену фьючерса. Она устраивает и покупателя, и перекрывает потенциальные риски владельца продаваемых активов.

То есть, следует учитывать не только стоимость базового актива и срок, на который заключен фьючерсный контракт. Но и процентную ставку по валюте платежа. Также необходимо учитывать доходность ценной бумаги по безрисковой ставке. Но все эти расчеты стопроцентно подходят лишь для нормальной ситуации на рынке.

Выводы

Для консервативного инвестора, не желающего рисковать, больше подходит проведение сделок с ценными бумагами на фондовый рынок . Используя грамотный анализ перспектив развития, можно осторожно инвестировать в долгосрочные проекты, приобретая акции устойчиво развивающихся предприятий, котировка которых не зависит от сиюминутных геополитических факторов.

Если же торговля идет активно, имеется возможность постоянно мониторить ситуацию, а трейдер готов идти на риск ради более высокой прибыли, тогда необходимо пробовать свои силы на срочном рынке.

При грамотном анализе инвестировать можно на несколько лет вперед. К тому же, не нужно каждый день наблюдать за рынком и за каждым изменением цен. Если же вы торгуете более активно или даже каждый день и готовы на относительно высокий риск ради прибыли, тогда вам на срочный рынок.