Что такое фондовый рынок и валютный рынок

Валютный и фондовый рынок: в чем разница?

Валютный рынок: история и устройство

История валютного рынка берет свое начало с отмены золотого стандарта. 15 августа 1971 года президент США Ричард Никсон объявил решение об отмене свободной конвертируемости доллара в золото, отказавшись таким образом в одностороннем порядке и от выполнения Бреттон-Вудских соглашений (согласно которым доллар обеспечивался золотом по стабильному курсу, а все остальные валюты были жестко привязаны к доллару).

На смену пришла Ямайская валютная система, которая сводилась к плавающему курсу золота и колебаниям курсов валют относительно друг друга. Т.е. теперь курс обмена валют перестал быть устойчивым и начал определяться исходя из спроса и предложения — что и привело к созданию валютного рынка (рынка форекс). В 2010 году ежедневный оборот рынка форекс составлял около 4 трлн. долларов — а к 2020 году ожидается увеличение этого показателя до 10 трлн. По возрастанию капитала иерархия форекс-рынка может быть представлена так:

На первом уровне представлены крупнейшие банки мира (UBS, Barclays Capital, Deutsche Bank, Citigroup и т.д.), торгующие друг с другом напрямую либо через системы электронной торговли, крупнейшие из которых EBS и Reuters. Такая торговля называется межбанковским рынком – по сути это и есть форекс. Одновременно крупные банки могут служить поставщиками ликвидности (денег) для нижестоящих участников.

Чем большее число поставщиков ликвидности имеет брокер, тем лучше для его трейдеров, поскольку их заявки могут быть выполнены по лучшей цене. Нижестоящие участники это: хедж-фонды, банки, коммерческие корпорации и форекс-брокеры. Так как для соответствия объемам межбанковского рынка они вынуждены брать кредит и иметь свой процент заработка, их котировки как правило идут с большей наценкой, чем при прямой торговле крупнейших банков между собой.

Наконец, внизу лестницы располагаются обычные трейдеры, котировки которым достаются еще с некоторой наценкой (спредом). В теории каждый участник ступени берет свою наценку за предоставление кредита нижестоящему звену и все сделки попадают на межбанковский рынок. На практике сделки очень часто остаются внутри форекс-брокера (т.е. не выводятся на рынок), который в этом случае получает прибыль от убытка трейдера. Подробнее читайте здесь. Особенно это касается форекс-брокеров с регистрацией в офшорах, в том числе российских.

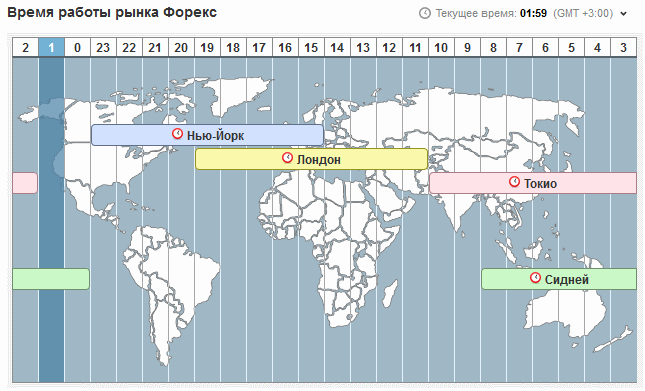

Сессии валютного рынка

На валютном рынке есть четыре сессии (тихоокеанская, азиатская, европейская, американская) — накладываясь друг на друга, они обеспечивают непрерывную работу валютного рынка с понедельника по пятницу. На выходных мировой валютный рынок отдыхает и котировки валютных пар не меняются. Но так как политические и экономические события в мире продолжают происходить, то открытие рынков в понедельник может сопровождаться «гэпом» — т.е. скачком котировки относительно последнего значения. Этот скачок отражает произошедшие на выходных события, реакцию рынка на них.

К примеру, сегодня многие брокеры уже имеют ECN-счета от 2000 долларов, которые декларируют прямое попадание на межбанковский рынок со стаканом цен, что обеспечивает исполнение заявок трейдеров по оптимальной цене (причем трейдер даже может установить собственную цену). Вот так выглядит валютный рынок с учетом многих участников:

Итого : изначально рынок форекс это торговля крупнейших банков различными валютами, что не имеет никакого отношения к инвестициям или даже заработку на колебаниях валют. В вид казино рынок форекс превратили брокеры, предоставившие своим клиентам помимо доступа на рынок кредитные плечи, короткие позиции и систему мани-менеджмента — которые фактически способствует постепенному сливу ваших денег в карман брокера.

Затем появились системы копирования сделок, которые дали возможность инвестировать в торговлю других трейдеров — однако при постоянной смене лидеров такое «инвестирование» как правило заканчивается для инвесторов убытками. В гарантированном выигрыше снова оказывались только брокеры и системы автокопирования.

В России с конца 2000-х это направление получило развитие в виде ПАММ-счетов, что при отсутствии регуляции на рынке быстро привело к возникновению финансовых пирамид. К примеру, одной из глобальной авантюр под легендой форекс-торговли стала компания ММСИС, работавшая в 2013-14 году с выплатами около 10% в месяц — в ее рекламе приняли участие многие известные ведущие и актеры, например Ярмольник.

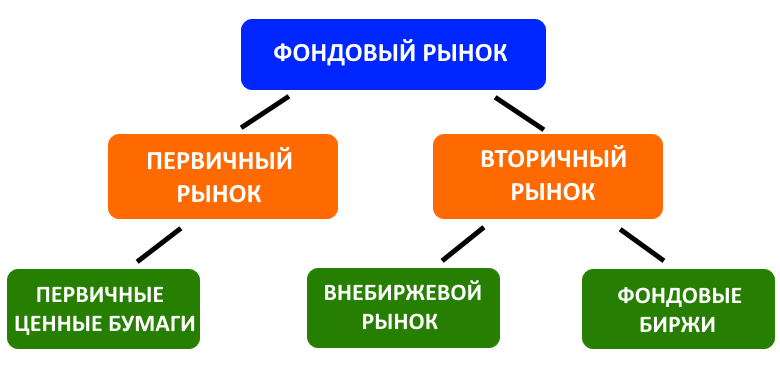

Фондовый рынок: как он работает

Сам процесс первичного размещения называется IPO ( Initial Public Offering ) и проводится банками-андеррайтерами: например, одно из самых крупных IPO в 2010 году провёл китайский банк Agricultural Bank of China, который привлёк 22,1 млрд. долларов США. 24 мая 2011 года состоялось IPO российской интернет-компании «Яндекс», в ходе первой торговой сессии на американской бирже Nasdaq её акции прибавили в цене 55,4 %.

В отличие от первичного, вторичный рынок используется с разными целями. Тут уже более заметно действие спекулянтов, которые покупают ценные бумаги по низкой цене, а затем стараются продать их по более высокой.

Причем как и на валютном рынке, у многих фондовых брокеров бумаги возможно «шортить», т.е. зарабатывать на понижении без реального владения активом. Однако эта возможность обычно есть только для самых главных бумаг, а плечо гораздо ниже, чем на форекс (обычно не более 1:4). На внебиржевом рынке ценных бумаг сделки совершаются напрямую, без посредничества биржи — например, так может происходить покупка акций малых предприятий, не имеющих листинг на Московской бирже.

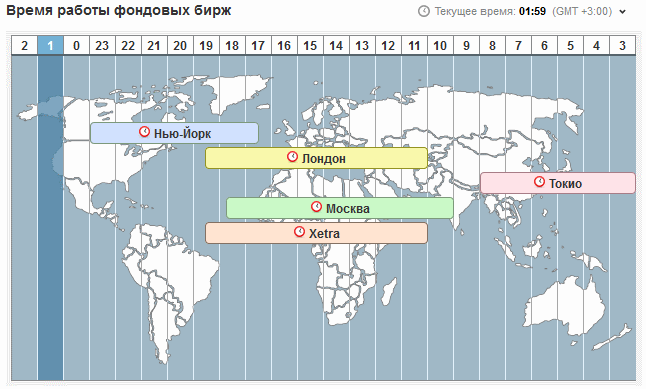

В мире существует множество фондовых бирж: Нью-йоркская, Франкфуртская, Лондонская, Московская… доступ к ним, как говорилось выше, предоставляется с помощью лицензированных по местному законодательству фондовых брокеров. Известная цена актива и минимум посредников делает этот рынок гораздо более прозрачным и защищенным для его участников.

Как правило, на каждой бирже обращаются активы преимущественно своей страны — хотя, например, на площадке Санкт-Петербурга представлено несколько десятков американских акций и расчеты ведутся в долларах. При этом брокеры могут предоставлять доступ не только на свои, но и на зарубежные биржы — так, Interactive Brokers позволяет покупать и продавать акции на более, чем двадцати мировых площадках.

Отличительной особенностью фондового рынка является наличие депозитария для хранения ценных бумаг — в случае банкротства брокера могут пострадать только денежные средства на счетах клиентов, тогда как активы по запросу должны быть просто переведены в другой депозитарий.

Роль фондовых брокеров могут выполнять и относительно крупные банки — ввиду большого числа банковских банкротств последних лет в России некоторым участникам фондового рынка уже приходилось сталкиваться с необходимостью перевода своих активов в другой депозитарий.

Фондовые биржи открыты в разное время по рабочим дням в течение 6-9 часов. При открытии биржи возможны сильные гепы на акции — по причинам, рассмотренным выше в валютном разделе.

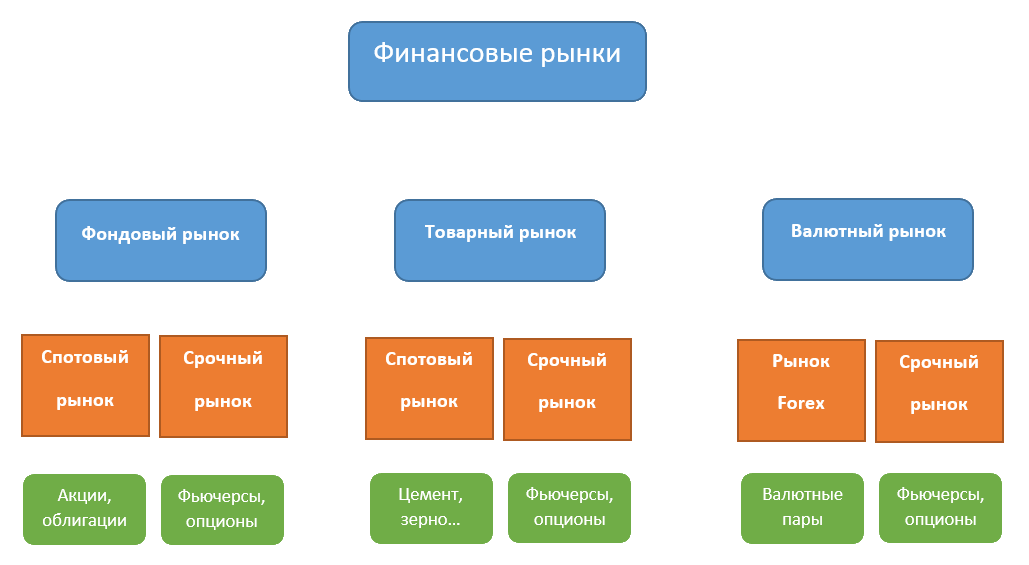

P.S. Кроме того, по сроку исполнения договора можно выделить так называемый спот рынок (spot market), на котором все операции выполняются по текущим ценам (с исполнением обязательств в реальном времени при наличном расчете с разницей не более чем в 2-3 дня) и срочный рынок (forward market), где сделка также заключается в реальном времени, но исполняется спустя определенное время по курсу, установленному в момент заключения сделки. Такое разделение есть как на фондовой, так и на товарной и валютной секции биржи.

Фундаментальное различие рынков для инвестора

Итак, можно констатировать, что хотя оба рынка (валютный и фондовый) изначально не были созданы для спекулянтов, желание людей сделать быстрые деньги привело к тому, что спекулятивная торговля на сегодня весьма распространена в мире. Между тем не следует забывать о том, что валютный и фондовый рынок имеют совершенно разную природу, разное регулирование и разное предназначение для инвестора.

Если на валютный рынок последнему лучше всего смотреть именно как на способ обмена валюты, то фондовый рынок по своей природе предназначен сделать богаче как владельцев самих эмитентов ценных бумаг, так и инвесторов, которые доверили им свои капиталы. Итак, первое назначение фондового рынка:

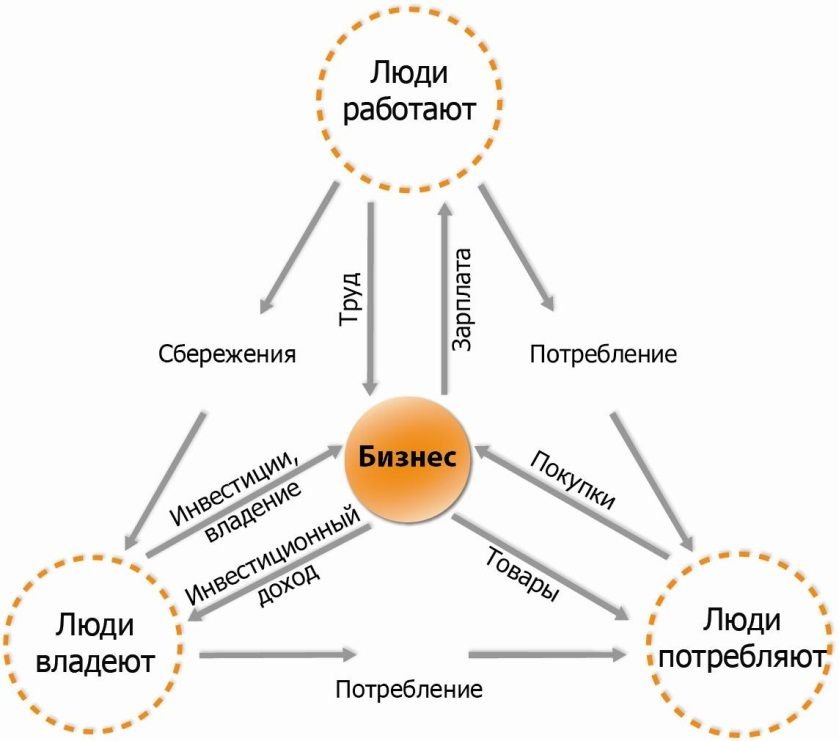

Возможность инвестора владеть бизнесом с помощью акций

Примечательным фактом является то, что в России менее 1% (!) населения вкладывает свои сбережения в фондовый рынок (например, через паевые фонды). По большей части на российском рынке присутствуют именно спекулянты, пытающиеся сыграть на колебаниях, а не люди, стремящиеся владеть бизнесом. В США 80% (!) населения вовлечено в инвестирование на фондовом рынке: напрямую, через паевые фонды или пенсионные программы. Не в последнюю очередь именно этот факт (кроме разницы в уровне зарплат, что также берет корни от эффективности устройства бизнеса в стране) влияет на богатство западных пенсионеров.

Тогда как в Америке около 80% акций принадлежат миноритарным акционерам, в России ситуация ровно обратная — те же 80% находятся в собственности крупнейших корпораций страны с госучастием. Можно сказать, что именно такая поддержка населения бизнеса своей страны делает Америку сильным и устойчивым государством; ведь

если люди не хотят владеть бизнесом, который работает в их стране, экономика такой страны никогда не будет сильной

Возможность для бизнеса получать деньги на развитие

Второе назначение фондового рынка, выгодное как собственникам бизнеса, так и инвесторам. Первые получают приток денег, вторые — прибыль с работы компании; система акций позволяет участвовать в самых крупных мировых компаниях скромными суммами, причем для их покупки даже не нужно выходить из дома, имея выход в интернет. Российские инвесторы имеют возможности приобретать иностранные активы как через некоторых российских, так и зарубежных брокеров — по крайней мере на сегодня никаких ограничений в этом направлении нет (хотя налоги нужно платить).

Естественный отбор лучших компаний

Все страны имеют так называемые фондовые индексы, куда включены их лучшие компании. К примеру, в России такой индекс называется ММВБ и содержит около 50 российских компаний в разных долях; в Америке наиболее известен S&P500, где собраны 500 лучших компаний США. Есть и локальные бенчмарки — например, очень известен американский индекс высокотехнологичных компаний Nasdaq. Индексы регулярно пересматриваются. Следовательно, вкладывая в подобные индексы, инвестор получает дополнительное снижение риска — хотя даже глобальная диверсификация не спасает от периодических просадок, особенно в период мирового кризиса.

Биржевой или валютный рынок. Что предпочесть?

Сегодня каждый, так или иначе, встречался с понятиями «фондовый/валютный рынок», «биржевая торговля», « торговля онлайн», «биржевой рынок» и т.д. Одни хотели ли бы попробовать себя в этом деле, но не знают с чего начать, другие же, не разобравшись, вкладывают свои средства, и набивают шишки. Давайте кратенько разберемся с основными понятиями биржевой и валютной торговли, представим как это работает, и сделаем соответствующие выводы.

Основные понятия и сущность

биржевой и валютной торговли

Итак, любое физическое лицо, принимающее участие в любом виде торгов, биржевом либо валютном, определяется как трейдер. Он не имеет права покупать что-либо напрямую, поэтому действует через посредника – брокера.

Теперь определяем, что весь рынок удаленных торгов можно подразделить на 2 раздела:

Также и всех брокеров подразделяют на 2 типа, в зависимости от того, на какой рынок они выводят своих клиентов:

Как правило, эти 2 организации не взаимосвязаны.

Фондовый (биржевой) брокер выводит клиентов конкретно на одну или несколько бирж, с которыми у него заключен контракт, тем самым являясь просто посредником.

И конечно же не стоит забывать про еще один субъект — биржу, которая играет в вышеизложенных процессах немалую роль.

Биржа – это отдельно взятая организация, акционерное общество, которое предлагает услуги таким же частным структурам, акционерным обществам, которые хотят привлекать инвестиции и тем самым расширять свое производство.

В России таких бирж несколько, но самой крупной является АО Московская биржа (бывшая ММВБ).

Возьмем пример: АО Газпром хочет расширить разработку недр, или увеличить штат сотрудников, на что требуются средства. Совет директоров решает выпустить акций на такую сумму, соответствующую данным нуждам. И теперь их задача – продать эти акции, тем самым привлечь средства, инвестиции, в компанию.

И вот здесь включается в процесс организация, именуемая биржей. Она будет непосредственно заниматься реализацией их акций, продажей их брокерам, которые в свою очередь продадут их частным лицам, трейдерам. И за это, соответственно, биржа будет получать свои комиссионные.

И вот формируется цепочка: акционерные общества – биржа – брокер – трейдер.

Основные отличия биржевого от валютного рынка

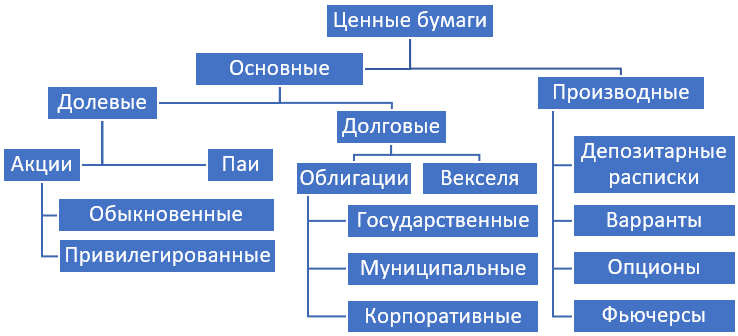

Вся биржевая торговля подразделяется на 3 секции, и каждый выбирает ту, условия которой его устраивают (по сумме средств, по объему торгов, по сроку жизни сделок и т.д). По типу она подразделяется на:

Как правило, основной актив, который биржа предлагает к продаже, это акции, потому и сформировалось название фондовая торговля, но также часто употребляются такие понятия как биржевая торговля, и биржевой рынок.

Валютный же рынок (форекс) несколько проще, это рынок обмена. То есть спекулятивные операции по покупке/продаже валюты в коротком промежутке времени (в частности в течении одного дня). Это та же самая валютная операция, что и при покупке валюты в банке, однако можно не выходить из дома. Достаточно иметь обычный компьютер либо смартфон, а также интернет-соединение, чтобы иметь возможность совершать сделки на рынке форекс.

На данный рынок выводит соответственно валютный брокер, или же дилинговый центр. Его задача непрерывно поставлять котировки своим клиентам.

Котировка — это своеобразная «цена» на валютную пару, соотношение двух цен двух инструментов, т.е например цены доллара по отношению к цене рубля. Тем самым мы получаем валютную пару доллар/рубль (USD/RUR) с ценой, или правильней сказать, котировкой = 67,5412. Формируется данная цена между всеми государственными банками тех стран, которые участвуют в обороте данных валют, в данном случае – ЦБ РФ (центральный банк РФ) и ФРБ (федеральный резервный банк Америки). Помимо них, на формирование цены будут оказывать воздействие другие банки и финансовые структуры мира. Это сложно организованный процесс, именуемый межбанковским пространством. В итоге, котировка, сложившаяся в этом «пространстве» становиться единой и брокер поставляет ее клиенту, в любом уголке мира.

Преимущества и отрицательные стороны в той или иной торговле, есть, как в принципе и во всех вещах в нашем мире. Клиент всегда несет определенный риск, как и в частности вкладывая средства просто на депозит в банке. Но ко всему надо подходить с точным расчетом и пониманием, и тогда есть вероятность успеха.

Выбор остается только за клиентом, трейдером, который подберет рынок под свои потребности, занятость и количество средств, желаемых для инвестирования.

Фондовый и срочный рынок – отличия простыми словами и разница в Сбербанке

Оглавление. Жми для простмотра

Решив заняться трейдингом или инвестированием, следует знать, что существует множество самых разнообразных финансовых инструментов. Все они классифицируются по разным признакам, одним из которых является рыночный сектор, на котором происходят их торги. Поэтому имеет смысл разобраться, как различаются фондовый и срочный рынок между собой и от других финансовых рынков.

Лучший брокер

Например, на фондовом рынке (ФР) можно зарабатывать не только на разнице цен, но и на дивидендах. Для этого достаточно купить дивидендные акции. При этом сохраняется возможность заработать и на изменении их стоимости – если после приобретения ценной бумаги ее котировка возросла. Другой пример заработка, характерного только для фондовой биржи – на купонах облигаций.

А вот на срочном рынке (СР) можно использовать всевозможные спекулятивные стратегии, в том числе, скальпинг и арбитраж. Также он подходит для страхования рисков в определенных ситуациях.

Другие отличия фондового и срочного рынка

Фондовый рынок и срочный рынок в Сбербанке

Получить возможность вести торги на этих рынках предоставляет Сбербанк. На СР он позволяет торговать товарными фьючерсами, фьючерсными контрактами на MosPrime, а также фьючерсными и опционными контрактами на:

Торговлю можно вести с 10 часов утра до 11 часов 50 минут вечера с 15-минутным перерывом, начинающимся в 6 часов 45 минут вечера (время московское).

Сбербанком предусмотрены некоторые ограничения для операций с опционными контрактами (ОК) на СР:

Преимущества срочного рынка в Сбербанке:

На фондовом рынке Сбербанк позволяет совершать операции с российскими и иностранными финансовыми инструментами, среди которых:

Для торговли на ФР предлагается временной интервал с 9 часов 30 минут утра до 6 часов 50 минут вечера по московскому времени.

Отличия валютного рынка от фондового и срочного

Ну и для полноты картины следует сказать несколько слов о валютном рынке. Сокращенно он называется форекс и на нем производятся обменные операции с разными валютами. Т. е., на валютном рынке торгуются валютные пары, представляющие собой выражение номинальной стоимости одной валюты в другой валюте. Например, в паре EUR/GBP стоимость евро выражена в британских фунтах. Таким образом валютный рынок отличается от срочного и фондового типом финансовых инструментов. И еще одна существенная разница заключается в том, что на рынке forex торги ведутся круглосуточно (кроме выходных и праздников, когда рынки вовсе не функционируют).

Фондовый рынок

Что такое рынок

Рынок ценных бумаг имеет определенные признаки:

Для полноценной работы бирже требуется многосоставная инфраструктура. В первую очередь, это функционал самой биржи — торговые площадки и другие системы. На бирже оперируют профессиональные участники — это ее инвестиционная часть. Среди них — банки, брокеры, дилеры и другие организации, вовлеченные непосредственно в торговлю бумагами. Обеспечением торгового процесса занимаются технические участники — клиринговые центры, депозитарии, регистраторы. И наконец, важной частью работы биржи является информационное обеспечение — она взаимодействует с информационными агентствами и деловой прессой.

В торговлю ценными бумагами вовлечены три типа участников:

Кроме того, такой статус могут получить физические лица, пройдя специализированную сертификацию, в таком случае они могут совершать сделки с определенным типом ценных бумаг.

Деятельность фондовых рынков в России регулируется Федеральным законом «О рынке ценных бумаг» и Банком России, который отвечает за формирование реестров и допуск ценных бумаг.

Инструменты оценки рынка

Основная оценка рынка — это его капитализация. По сути, это стоимость всех ценных бумаг, выпущенных на конкретном рынке. Ее можно посчитать, умножив количество всех эмитированных бумаг на их рыночные цены. Эта величина не является фиксированной и постоянно изменяется с движением котировок.

Другой важный показатель — оборот рынка. Он рассчитывается как общая стоимость ценных бумаг, умноженная на количество тех бумаг, с которыми совершены сделки. Может быть выражен в процентах от уровня капитализации рынка.

Котировки ценных бумаг, курсы на начало и на конец дня, коэффициенты по разным видам активов также могут демонстрировать состояние рынка и учитываются при анализе.

Изменение этого состояния всегда отражается индексами — они показывают динамику различных групп бумаг. Например, могут включать акции по определенной отрасли или сектору, стране выпуска или обращения, а также по всему миру.

Индекс биржи есть практически у каждой торговой площадки. Например, в России это индекс Московской биржи, а также РТС. Их провайдером выступает Московская биржа, то есть фактически отвечает за корректность и непрерывность расчета. Важно понимать, что такие индексы не отражают стоимость всех акций, которые обращаются на торговой площадке. Чаще всего фондовые индикаторы считаются по определенному количеству акций — преимущественно это бумаги самых дорогих компаний или акции с наибольшими объемами торгов.

Интернациональные индексы включают ценные бумаги разных стран. Примером такого индекса является MSCI или The World Index. Такие широкие индексы могут охватывать географические сектора, например Европу, Азию, Северную Америку.

Секторальные индексы касаются капитализации бумаг на конкретном внутреннем рынке — рынке Московской биржи, американских или европейских бирж.

Отраслевые индексы включают ценные бумаги конкретных отраслей экономики. Могут быть индексы IT-компаний, нефти и газа, фармкомпаний.

Рассчитываются индексы по нескольким формулам.

Классический метод — взвешивания по цене. Самый простой, именно на него опираются мировые и старейшие индексы, такие как Dow Jones или Nikkei. Согласно формуле, стоимость всех активов индекса делится на их количество.

Индекс рыночной капитализации учитывает капитализацию компаний на рынке. То есть чем дороже эмитент, тем больше его вес в индексе. Согласно этой формуле, сумма цен всех акций умножается на их количество и делится на конкретный удобный показатель, он может быть равен круглой цифре, например 10 или 100. Таким образом высчитывается индекс S&P 500.

Равновзвешенный индекс рассчитывается так, чтобы вес каждой акции в индексе был одинаковым. У компании A капитализация в десять раз выше, чем у компании B. Однако в равновзвешенном индексе доля компании A будет составлять столько же, сколько доля компании B.

Индекс позволяет оценить спрос на акции, состояние в отраслях, помогает сделать прогноз на будущее изменение стоимости ценных бумаг. Данные индексов используются в техническом и фундаментальном анализах, позволяют производить спекуляции, хеджирование рисков, арбитраж между разными торговыми площадками.

Сами индексы могут служить базовым активом для производных ценных бумаг, таких как фьючерсы или опционы.

Торговля на рынке

Частный инвестор не может самостоятельно осуществлять торговлю на бирже, в том числе на рынке ценных бумаг. Для доступа к торговой площадке ему нужен брокер — профессионал, у которого есть специальная лицензия, позволяющая заключать сделки с активами. Таким посредником выступает не физическое лицо, а брокерская компания. Однако можно встретить и профессионалов-частников.

Кроме выбора брокера, необходимо открыть брокерский счет — туда инвестор будет переводить средства, а брокер забирать, чтобы купить ценные бумаги. И наоборот, чтобы их продать. В России есть разновидность брокерского счета — индивидуальный инвестиционный счет. Принципиальная разница в них в том, что с помощью ИИС можно покупать только акции российских компаний в рублях, и он позволяет сделать налоговый вычет через три года после открытия.

Когда сделка произведена и ценные бумаги приобретены в собственность, запись об этом и сами бумаги хранятся в депозитарии. Это участник финансового рынка, который производит учет и хранение активов.

Услуги брокера и депозитария всегда платные, они могут быть включены в сделку в виде процента либо оплачены отдельно согласно установленному тарифу.

Технический и фундаментальный анализы

В основе некоторых стратегий лежит спекуляция — попытка заработать на разнице в покупке и продаже активов. Рынок работает очень быстро, в считаные секунды происходят сотни или тысячи сделок, которые меняют стоимость ценных бумаг. Чтобы предсказать максимальную выгоду от сделок, профессионалы используют аналитические методы, учитывающие котировки, индексы, волатильность рынка и другие показатели.

Технический анализ построен на основе исследования изменений цен бумаг в прошлом и используется для определения моментов покупки или продажи. Трейдеры визуализируют цены в виде различных графиков (линии, «свечи» и пр.). На этих графиках можно обнаружить фигуры или закономерности движения цен. Появление таких фигур говорит о дальнейшем движении цен и помогает принять решение о заключении сделок.

Кроме фигур (паттернов), в теханализе применяются различные расчетные показатели — индикаторы. Индикаторы — это усреднение показателей цены или ее динамики. Индикаторы могут накладываться на график цены, например скользящая средняя или линии Боллинджера, а могут отображаться на отдельной шкале и, например, принимать значения от 0 до 100 (стохастический осциллятор, MACD). Индикаторы, которые показывают на отдельной шкале и чьи значения представляют собой коэффициенты и соотношения, называют осцилляторами. Пересечение индикатором определенного уровня дает сигналы к покупке или продаже. Осциллятор также позволяет увидеть уровни перекупленности и перепроданности. В целом технический анализ работает с котировками ценных бумаг, не затрагивая рынок и экономические показатели в стране и мире.

Фундаментальный анализ учитывает финансовое состояние отраслей ценных бумаг, экономическое положение стран, благополучие и капитализацию компаний. Можно сказать, что фундаментальный анализ показывает реальную стоимость активов. В отношении компаний фундаментальный анализ фактически оценивает финансовое здоровье бизнеса, рынок в целом, сделки конкурентов, прогнозирует возможные инвестиции и дивиденды. Он очень полезен для долгосрочных стратегий.

Разница фундаментального и технического анализов в том, что фундаментальный строится с учетом финансового состояние компании, ее положения на рынке и отрасли и говорит, насколько бумаги компании дешевы или дороги относительно бумаг схожих компаний. Технический непосредственно указывает на моменты для заключения сделки. Опытные инвесторы могут использовать для трейдинга оба анализа.

Доходность

Доходность ценной бумаги — это разница между ее стоимостью в разные периоды времени, выраженная в процентах. Иначе говоря, чтобы получить доходность, нужно купить по цене и продать по высокой. Эта разница и становится доходом.

Реинвестирование позволяет увеличивать доход за счет вложения прибыли от ценных бумаг в новые ценные бумаги.

Доходность инвестирования в ценные бумаги можно рассчитать по формуле, где из финансовых активов на конец периода вычитаются финансовые вложения в начале периода, а полученный результат делится на тот же показатель финансовых активов начального периода. Получившееся число нужно умножить на 100% — и это будет процент доходности.

Пример. Инвестор в начале года вложил в ценные бумаги ₽500 тыс. В конце года общая стоимость его портфеля составила уже ₽550 тыс. Благодаря формуле мы можем подсчитать, что доходность его стратегии оказалась 10%.

Не следует забывать, что доходность должна учитывать комиссии брокера, депозитария, регистратора, налоги и возможные проценты за вывод средств.

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее