что такое банковская система в экономике

Банковская система

Банковская система – это совокупность банков, небанковских учреждений, банковской инфраструктуры, находящихся в тесном взаимодействии между собой и обеспечивающих ее устойчивое развитие.

Классификация банковских систем может проводиться по различным критериям.

Так, в зависимости от типа банковских отношений в обществе принято различать банковские системы распределительного, переходного и рыночного типа. Система рыночного типа характеризуется наличием конкуренции и регулирования. Распределительному типу присущи полное отсутствие рыночных элементов, строгая регламентация и централизация управления из единого экономического центра. Переходный тип включает черты как рыночной (конкуренция и регулирование), так и распределительной экономической системы – жесткое администрирование по некоторым позициям.

При этом с учетом того, к какому типу банковская система относится – распределительному или рыночному, – формируются и функционируют уровни банковской системы. На практике встречаются одно-, двух- и трехуровневые системы.

Классифицируя банковские системы по моделям, можно выделить конкурентную, олигопольную и монопольную модели построения. По классам – национальную, наднациональную и мировую банковские системы.

По уровню специализации различают универсальную и специализированную банковские системы. При специализированной модели запрещается совмещать кредитную и инвестиционную деятельность. Универсальная модель банковской системы, напротив, допускает сочетание в деятельности кредитования и инвестирования.

В зависимости от степени развития банковской системы на практике встречаются:

– экстенсивная модель. Характеризуется ограниченным количеством предоставляемых банковских услуг, агрессивной политикой на рынке активов и обязательств, низкой степенью их диверсификации, высокой концентрацией рисков, низким уровнем развития конкуренции и рыночной дисциплины;

– интенсивная модель. Отличается высоким уровнем развития конкуренции, высокой степенью прозрачности и рыночной дисциплины, наличием разветвленной современной инфраструктуры, высокой степенью капитализации банков, сбалансированным ведением и устойчивостью бизнеса, достоверностью публикуемой и предоставляемой в органы контроля и надзора информации.

Банковская система

Банковская система — совокупность различных видов национальных банков и кредитных учреждений, действующих в рамках общего денежно-кредитного механизма. Банковская система включает центральный банк, сеть коммерческих банков и других кредитно-расчётных центров. Центральный банк проводит государственную эмиссионную и валютную политику, является ядром резервной системы. Коммерческие банки осуществляют все виды банковских операций.

Содержание

Структура банковской системы

В странах с развитой рыночной экономикой сложились двухуровневые банковские системы. Верхний уровень системы представлен центральным (эмиссионным) банком. На нижнем уровне действуют коммерческие банки, подразделяющиеся на универсальные и специализированные банки (инвестиционные банки, сберегательные банки, ипотечные банки, банки потребительского кредита, отраслевые банки, внутрипроизводственные банки), и небанковские кредитно-финансовые институты (инвестиционные компании, инвестиционные фонды, страховые компании, пенсионные фонды, ломбарды, трастовые компании).

Типы банковских систем

Международная практика знает несколько типов банковских систем:

Распределительная (централизованная) банковская система: государство — единственный собственник, монополия государства на формирование банков, одноуровневая банковская система, политика единого банка, государство отвечает по обязательствам банков, банки подчиняются правительству и зависят от его оперативной деятельности, кредитные и эмиссионные операции сосредоточены в одном банке, руководитель банка назначается центральной или местной властью вышестоящими органами управления.

В противоположность распределительной (планово-административной) системе банковская система рыночного типа характеризуется отсутствием монополии государства на банковскую деятельность. Для банковской системы в условиях рынка характерна банковская конкуренция. Эмиссионные и кредитные функции разделены между собой. Эмиссия денег сосредоточена в центральном банке, кредитование предприятий и населения осуществляют различные деловые банки — коммерческие, инвестиционные, инновационные, ипотечные, сберегательные и др. Коммерческие банки не отвечают по обязательствам государства, так же как государство не отвечает по обязательствам коммерческих банков.

Банковская инфраструктура

Банки, как элементы банковской системы, могут успешно развиваться только во взаимодействии с другими элементами и, прежде всего, с банковской инфраструктурой. К элементам банковской инфраструктуры относятся:

Банковская система и ее роль в экономике

Вы будете перенаправлены на Автор24

Что такое банковская система?

Банковская система — это совокупность центрального банка, коммерческих банковских структур, кредитных учреждений и прочих финансовых организаций, которые функционируют в рамках общего денежно-кредитного механизма.

На сегодняшний день банковская система как одна из составляющих входит в экономическую систему государства. Таким образом, деятельность и развитие банковских структур необходимо рассматривать в тесной связи с реальным сектором экономики, т.е. производством, обращением и потреблением различного рода благ.

Можно выделить следующие основные признаки любой банковской системы:

Банковская система на сегодняшний день не является случайным многообразием, случайным комплексом составляющих. В состав банковской системы нецелесообразно включать субъекты, которые функционируют на рынке, но преследуют иные цели. Таким образом, в состав банковской системы нельзя включать производственные, сельскохозяйственные структуры, которые имеют отличный от финансового род деятельности.

Банковская система характеризуется некоторой спецификой, она выражает свойства, которые в наибольшей мере свойственны для нее самой в отличие от прочих финансовых систем, которые функционируют в народном хозяйстве.

В настоящее время банковскую систему можно представить, как единое целое, как многообразие составляющих, которые подчинены единому целому. Это означает, что составляющие банковской системы (кредитные и финансовые учреждения) тесно взаимосвязаны, таким образом, что способны при необходимости заменять друг друга. Так, например, в случае если ликвидируется одна банковская структура, то банковская система в целом не становится недееспособной – организовывается другое финансовое учреждение, способное осуществлять различного рода банковские операции и предоставлять частным и юридическим лицам банковские услуги.

Готовые работы на аналогичную тему

Как было отмечено ранее, банковская система является динамической системой, таким образом, она не находится в статичном состоянии.

В настоящее время банковскую систему можно назвать системой «закрытого» типа. Однако, она не является полностью закрытой, так как на постоянной основе взаимодействует с внешней средой, прочими системами. Также система на постоянной основе пополняется новыми элементами, которые в большей мере соответствуют ее свойствам. Однако, в то же время она «закрыта», поскольку, несмотря на обмен сведениями между банковскими структурами и издание национальными банками специальных статистических сборников, сведений, справочников, бюллетеней, существует банковская тайна.

Банковскую систему можно назвать самоорганизующейся, т.е. саморегулируемой, т.к. какое-либо изменение экономической конъюнктуры, политической ситуации, как правило, способствует «автоматическому» изменению политики банковской структуры.

Банковскую систему можно назвать управляемой системой. Центральный банк, осуществляя независимую денежно-кредитную политику, подчиняется не только правительству, но и органу исполнительной власти. Деловые банковские структуры, являясь юридическими лицами, функционируют согласно действующего банковского законодательства, их деятельность регламентируется обязательными экономическими нормативами, которые устанавливаются национальным банком, контролирующим деятельность банковских структур.

Роль банковской системы в развитии экономики

Роль банковской системы в национальной экономике государства, можно определить через функции, выполняемые ею:

Таким образом, Центральный банк исполняет часть государственных функций по регулированию национальной экономики. Посредством кредитной эмиссии центральный банк страны получает возможность регулировать величину денежной массы, которое предлагается через кредитные организации на рынок капитала, что в значительной мере позволяет достаточно существенно влиять на всю экономическую жизнь страны.

Банковская система выполняет множество важных для национальной экономики функций. Особая роль банковской системы состоит в обеспечении стабильного экономического роста, в расширении возможностей предприятий по привлечению финансовых ресурсов, в сохранении и приумножении сбережений частных лиц.

2. Банковская система

2. Банковская система

Банковская система – совокупность банков, обслуживающих соответствующие кредитные отношения.

Банковская система Российской Федерации состоит из двух уровней:

1) Банк России (Центральный банк Российской Федерации – ЦБ РФ);

2) коммерческие банки:

а) универсальные – выполняют любые операции;

3) небанковские кредитные организации (фонды, инвестиционные компании);

4) банковские ассоциации (это некоммерческие общественные организации, членами которых являются коммерческие банки, и создаются они для представления их интересов в органах законодательной, исполнительной и судебной власти).

Банковская система функционирует не изолированно, а во взаимосвязи. Эта взаимосвязь проявляется через осуществление межбанковских расчетов, когда банк по поручению клиентов осуществляет платежи через:

1) расчетную сеть Банка России;

3) банки, уполномоченные вести счета определенных видов (специализированные банки);

4) клиринговые центры (небанковские кредитные организации, осуществляющие расчетные платежи).

Основные свойства банковской системы:

1) иерархичность построения;

2) наличие отношений и связей;

3) упорядоченность отношений и связей;

4) наличие процессов управления;

5) взаимодействие со средой.

На развитие банковской системы влияют внешние и внутренние факторы.

Внешние факторы – это факторы среды: экономические, политические, правовые, социальные, форсмажорные.

Экономические факторы – исполнение федерального бюджета, характер кредитно-денежной политики, система налогообложения, результаты экономических реформ. В случае кризисов происходит ухудшение деятельности банков – снижаются их надежность и ликвидность.

Политические факторы – решения органов власти и управления, которые влияют на решения, принимаемые ЦБ РФ, кредитными организациями.

Правовые факторы – устойчивое законодательство, его консервативность создают предпосылки правового регулирования. Законодательство влияет на правила банковских операций или сделок, разрешая или запрещая их.

Социальные факторы – уверенность населения в правильности проводимых экономических преобразований, стабильности законодательства.

Внутренние факторы – это совокупность факторов, которые формируются самой банковской системой и субъектами.

Существует ряд сложностей развития банковской системы:

1) недостаточно квалифицированные кадры;

2) недостаточно квалифицированное управление банковскими рисками;

3) недокапитализация банковской системы (нехватка средств);

4) увеличение спекулятивных операций на финансовом рынке в ущерб работе с реальным сектором.

В систему ЦБ РФ входят: центральный аппарат, территориальные учреждения, расчетно-кассовые центры, вычислительные центры, хранилища, учебные заведения.

Главный банк России был учрежден в 1860 г. на базе учрежденных еще Екатериной II государственных банков.

1) эмиссионный банк, за которым закреплена монополия эмиссии (эмиссия – выпуск денежной массы);

2) Банк Правительства, который обслуживает исполнение бюджета и управляет государственным долгом;

3) Банк банков, т. е. расчетный центр, который ведет счета коммерческих банков, связанных с межбанковскими операциями и хранением резервов;

4) кредитор последней инстанции (кредиты для коммерческих банков);

5) проводник денежно-кредитной и валютной политики;

6) орган надзора за банками и финансовыми рынками.

Основной источник ресурсов ЦБ РФ:

1) деньги в обращении (то, что он напечатал);

2) средства коммерческих банков (заемные средства, которые дал банк).

Центральный банк Российской Федерации создает свои ресурсы двумя методами:

1) деньги из балансовых хранилищ приходуются на баланс, т. е. перемещаются в оборотные кассы, из них – уходят в обращение;

2) ЦБ РФ увеличивает свои кредитные вложения путем выдачи ссуд, повышающих остатки на счетах (депозитах).

Денежное обращение регулируется ЦБ РФ в процессе осуществления кредитной политики, выражаемой в кредитной экспансии или рестрикции.

Экспансия – увеличение кредитных ресурсов коммерческих банков, которые, выдавая кредиты, повышают массу денег в обращении.

Рестрикция – ограничение возможностей коммерческих банков.

Инструментами экспансии и рестрикции являются: официальная учетная ставка ЦБ РФ, некоторые неэкономические меры (неразрешение коммерческим банкам некоторых видов операций).

Официальная учетная ставка ЦБ РФ – это процент по ссудам, используемым ЦБ РФ при кредитовании коммерческих банков;

размер ее зависит от уровня ожидаемой инфляции и в то же время оказывает влияние на инфляцию.

Основные меры денежно-кредитного регулирования:

1) операции на открытом рынке (банк не только проводит свою денежно-кредитную политику, но и помогает коммерческим банкам поддерживать уровень их ликвидности, т. е. способность выполнять в срок свои обязательства перед клиентом; операции на открытом рынке – это операции купли-продажи ЦБ РФ государственных ценных бумаг);

2) рефинансирование банков – предоставление кредита коммерческим банкам через аукционы и ломбардные кредиты (ссуды под залог ценных бумаг);

3) валютное регулирование (ЦБ РФ контролирует курс, проводит операции на валютном рынке);

4) управление наличной денежной массой (эмиссия денег, организация их обращения и изъятие из обращения);

5) резервирование денег коммерческих банков путем депонирования в ЦБ РФ (размер резервных требований по депонированию устанавливается в процентах к общей сумме денежных средств, привлеченных банком; при закрытии коммерческого банка резерв возвращается);

6) банковский надзор и регулирование (ЦБ РФ следит за соблюдением законодательства, нормативных актов Банка России; главная цель надзора – поддержание стабильности банковской системы, защита интересов вкладчиков и кредиторов).

Для всех коммерческих банков установлены обязательные правила:

1) проведение банковских операций;

2) ведение бухгалтерского учета;

3) составление и предоставление бухгалтерской и статистической отчетности.

Коммерческие банки действуют на основании лицензии. Банки создаются на основе следующих организационно-правовых форм: акционерное общество и общество с ограниченной ответственностью.

Акционерные банки могут быть закрытого (акции банка могут переходить из рук в руки при согласии большинства акционеров) и открытого типов (акции переходят из рук в руки без согласия акционеров по открытой подписке).

Банк может выполнять два вида операций:

1) активные операции – операции по размещению денежных средств вкладчиков с целью получения прибыли. В качестве такого рода операций могут выделяться кредитные операции, операции с ценными бумагами, кассовые, акцептные, сделки с иностранной валютой, недвижимостью. В результате активных операций банки получают дебетовые проценты, которые выше кредитовых, выплачиваемых по пассивным операциям. Разница между дебетовыми и кредитовыми процентами называется маржой и является одной из важных статей дохода банка;

2) пассивные операции – операции по привлечению денежных средств в банк.

Прекращение деятельности банка происходит путем его реорганизации или ликвидации (добровольной или принудительной).

Читайте также

124. Банковская система Японии

124. Банковская система Японии Япония имеет одно из самых молодых банковских законодательств, которое построено по американскому образцу. Первые банки современного типа появились после 1872 г. как частные; «национальные банки».Центральный банк Японии, был создан в 1882 г. на

Глава 3. Банковская система США: кризис «нулевых»

Глава 3. Банковская система США: кризис «нулевых» Еще недавно финансовая, в частности – банковская деятельность считались успешной и динамично развивающейся отраслью современной экономики. Но в 2007 г. банки и другие финансовые организации столкнулись с серьезными

Тема 5. Кредит и банковская система

Тема 5. Кредит и банковская система 29. Сущность и функции кредита Кредит — форма движения ссудного капитала. Условия существования и принципы кредитных отношенийВ рыночной экономике деньги должны находиться в постоянном обороте, совершать непрерывное обращение.

34. Банковская система РФ

34. Банковская система РФ Банки — одно из центральных звеньев системы рыночной структуры. Развитие их деятельности — необходимое условие создания реального рыночного механизма. Устойчивость банков существенно влияет на эффективность экономики страны. Двухуровневая

13. Современная банковская система

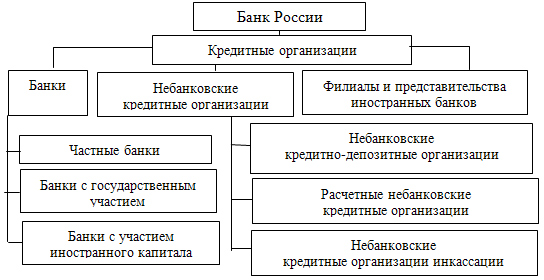

13. Современная банковская система 13.1. Структура банковской системы РФ Банковская система РФ имеет двухуровневую структуру. На первом уровне находится Центральный банк РФ, на втором — различные кредитные организации (рис. 6). Рис. 6. Структура банковской

ГЛАВА XIV Банковская система

1. Банковская система в современных условиях

1. Банковская система в современных условиях Банковская система играет важнейшую роль в современных экономических отношениях.Во-первых, банки позволяют эффективно сберегать и, следовательно, аккумулировать денежные средства, накопление которых является ключевым

6. Банковская система Российской Федерации

6. Банковская система Российской Федерации В настоящее время в Российской Федерации, как и в большинстве стран мира, существует двухуровневая банковская система. [48]Часть 1 ст. 2 Закона о банках содержит положение о том, что банковская система Российской Федерации

6. Современная банковская система России

6. Современная банковская система России Современная банковская система России имеет двухуровневую структуру. Она включает в себя Банк России, который представляет собой верхний уровень банковской системы, и кредитные организации, филиалы и представительства

5. Современная банковская система России

5. Современная банковская система России Современная банковская система России имеет двухуровневую структуру. Она включает в себя Банк России, который представляет собой верхний уровень банковской системы, и кредитные организации, филиалы и представительства

Тема 1. Банковская система (БС)

Тема 1. Банковская система (БС) БС – форма организации функционирования в стране специализированных кредитных учреждений, сложившихся исторически и закреплена законами. Понятие БС предполагает определение ее составляющих: банки и система. Банки представляют собой

2. Современная банковская система РФ, ее сруктура.

2. Современная банковская система РФ, ее сруктура. Банковская система Российской Федерации включает в себя Центральный Банк России, кредитные организации, их объединения, а также филиалы и представительства иностранных банков.Кредитная организация – юридическое лицо,

2. Банковская система

2. Банковская система Банковская система – совокупность банков, обслуживающих соответствующие кредитные отношения.Банковская система Российской Федерации состоит из двух уровней:1) Банк России (Центральный банк Российской Федерации – ЦБ РФ);2) коммерческие банки:а)

2. Современная банковская система РФ

2. Современная банковская система РФ В плановой экономике СССР существовала одноуровневая банковская система, основанная на следующих принципах: государственная монополия на банковское дело; слияние всех кредитных организаций в единый общегосударственный банк,

3.5 Банковская система — участок прорыва

3.5 Банковская система — участок прорыва Нынешняя банковская система весьма слаба и не соответствует ни задачам модернизации и экономического роста, ни требованиям, предъявляемым к базе, на которой могут строиться фондовые рынки. Кредитные вложения в реальную сферу не

Банковская система

Содержание

Определение понятия

Банковская система – совокупность участников денежно-кредитного рынка, выполняющих банковские операции и действующих в рамках общего финансового механизма.

Под участниками подразумевают:

1) Центральный банк, который является центром банковской системы, проводит государственную эмиссионную и валютную политику.

2) Действующие банки – коммерческие и специализированные.

3) Кредитные учреждения.

4) Отдельные экономические организации.

5) А также специализированные учреждения, обеспечивающие деятельность остальных участников системы: расчетно-кассовые и клиринговые центры, фирмы по аудиту банков, дилерские фирмы по работе с ценными бумагами банков, организации, обеспечивающие банки оборудованием, информацией, кадрами.

Основные принципы организации банковской системы

Различают следующие принципы организации банковской системы:

Принцип двухуровневой структуры

В странах с развитой рыночной экономикой сложились двухуровневые банковские системы. Верхний уровень системы представлен Центральным банком. На нижнем уровне действуют все остальные участники банковской системы.

Центральный банк, как верхний уровень банковской системы, выполняет функции:

ЦБ осуществляет банковские операции только с теми юридическими лицами, которые являются кредитными организациями. Также ЦБ не может конкурировать с остальными участниками банковского рынка.

Второй уровень банковской системы – банки и другие кредитные организации. Они осуществляют посредничество в расчетах, кредитовании и инвестировании, ориентируясь в своей деятельности на установленные ЦБ параметры денежной массы, процентных ставок, темпов инфляции и т. п. Все участники второго уровня должны выполнять нормативы и требования ЦБ относительно уровня капитала, создания резервов и др.

Принцип универсальности

Означает, что все действующие в стране банки имеют универсальные функциональные возможности. То есть – право осуществлять все банковские операции, предусмотренные законодательством и банковскими лицензиями. К основным операциям относятся:

1) Привлечение временно свободных денежных средств предприятий и населения ради депозитных вкладов – то есть, временное использование указанных средств на условиях возвратности, платности, срочности.

2) Открытие и обслуживание банковских счетов частных лиц и организаций.

3) Кредитование физических и юридических лиц;

4) Операции с ценными бумагами;

5) Хранение финансовых и материальных ценностей;

6) Управление имуществом клиентов по доверенности (трастовые операции).

Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь