что такое банк кредитных историй

Бюро кредитных историй (БКИ)

Бюро кредитных историй (БКИ) — компания, оказывающая в соответствии с законодательством услуги по формированию, обработке и хранению кредитных историй, а также по предоставлению кредитных отчетов. На рынке сейчас зарегистрировано 9 БКИ (по состоянию на 20.11.2020 г.), их реестр ведет Центральный каталог кредитных историй (ЦККИ). Однако 95% историй сосредоточено в пяти крупнейших бюро. Лидеры этого рынка — Национальное бюро кредитных историй, «Эквифакс Кредит Сервисиз», «Объединенное Кредитное бюро» и «Кредитное бюро Русский Стандарт».

Вполне возможно, что БКИ скоро будут участвовать в создании реестра движимого залогового имущества. Соответствующий законопроект подготовило Министерство финансов РФ. В случае его принятия можно будет узнать, находится ли в залоге у банка подержанный автомобиль, который вы собираетесь купить. А банки смогут избежать «множественного залога», когда компании закладывают по кредиту одно и то же имущество.

В соответствии с законодательством любой заемщик может ознакомиться со своей кредитной историей два раза в год бесплатно и неограниченное число раз за плату.

Для этого необходимо:

1) сделать запрос в ЦККИ и получить информацию в каких БКИ сформирована кредитная история. Сделать это удаленно можно через портал «Госуслуги».

Рекомендуется проверять свою кредитную историю, так как информация в ней является ключевой при принятии кредитных решений.

Бывает, что информация в БКИ поступает с опозданием, или даже может не соответствовать действительности. Например, вы закрыли кредит, а в БКИ он числится активным или были переданы просрочки которых на самом деле не было. Чтобы избежать отказа следует проверить кредитный отчет и обратиться и в БКИ и в банк, чтобы внесли исправление в кредитную историю.

Если в кредитном отчете вы увидели недостоверную информацию, а кредит нужен срочно, то предоставьте в банк помимо прочих документов кредитный отчет и документы, опровергающие негативную информацию в нем. В этом случае банк проведет более тщательный анализ документов и вероятность положительного решения существенно повысится.

Бюро кредитных историй — что это и зачем они нужны?

Информация о кредитных обязательствах и платежах совершеннолетнего заемщика хранится в Бюро кредитных историй (БКИ). Каждый раз, когда заемщик получает новый займ, запись об этом появляется в бюро. Каждый раз, когда он вносит платеж или совершает просрочку, запись об этом отображается в бюро. Она не появляется там самостоятельно. Информацию обо всех финансовых действиях клиентов направляют в БКИ банковские и микрофинансовые организации.

Что такое БКИ?

Бюро кредитных историй — место, где собирается и хранится кредитная отчетность на заемщика. В БКИ можно найти сведения о каждом человеке, кто хотя бы раз брал кредит или займ в микрофинансовой организации.

Какие есть БКИ и зачем они нужны?

Существует огромное количество бюро кредитных историй, но лишь некоторые из них являются крупными:

Они сотрудничают с большинством кредитных организаций. Всего насчитывается свыше 25 бюро, которые собирают и хранят кредитную историю, имея на это лицензию.

Бюро кредитных историй нужны для хранения финансовых записей на заемщиков, для предоставления информации. Например, в банк пришел клиент в надежде получить займ. Перед тем как выдать кредит или отказать, банк должен проверить его кредитную историю. Чтобы это сделать, он направляет соответствующий запрос в БКИ.

Именно для этого нужны бюро — чтобы хранить и передавать информацию банкам, микрофинансовым организациям, самим заемщикам, которые хотят узнать свою КИ.

Как узнать, где находится ваша кредитная история?

Основная часть кредитных историй хранится в 4-х крупнейших БКИ из 25-ти возможных, но клиенту нужно знать, в каком именно бюро искать данные на себя. Чтобы узнать конкретное место хранения своей кредитной истории, заемщику нужно оставить соответствующий запрос в ЦККИ. Это Центральный каталог кредитных историй, в котором аккумулирована вся информация о БКИ, КИ и заемщиках.

Запрос в ЦККИ отправляется через интернет-сайт с указанием персональной информации, данных паспорта, адреса электронной почты. На указанный емейл будет отправлен ответ. В нем будут перечислены все БКИ, в которых содержится информация о заемщике.

Альтернативный способ узнать, в каком БКИ есть сведения на клиента — спросить в банке, в котором оформлялся кредит. Обычно они сотрудничают с 1-2 бюро и предоставляют клиентам такую информацию.

Как работают БКИ?

Принцип работы любых бюро кредитных историй построен на 4- функциях:

Как получить КИ бесплатно?

Существует огромное количество способов получить кредитную историю. Самый необычный из них — отправить запрос телеграммой. Преимуществом варианта является то, что услуги нотариуса при этом способе не нужны, потому что подпись автоматически заверяется сотрудником Почты при предоставлении паспорта.

В телеграмме нужно указать запрос, предоставить ФИО, дату и место рождения, адрес, паспортные данные и контактную информацию.

Что такое банк кредитных историй

Рассказываем, как формируется ваша кредитная история и объясняем, почему полезно держать её в порядке.

Что такое кредитная история?

Это информация обо всех ваших кредитах: где, когда и сколько брали, выступали ли созаёмщиком либо поручителем, аккуратно ли платили.

Как только вы подаёте заявку на кредит или заём, данные отправляются в бюро кредитных историй. Кредитную историю определяете вы сами, банки лишь передают информацию в бюро.

Кредитная история состоит из четырёх частей:

1. Титульная часть

Это ваши личные данные: ФИО, дата рождения, номер паспорта. Здесь могут быть также ваши ИНН и СНИЛС.

2. Основная часть

Тут описываются все ваши закрытые и действующие кредиты, приводятся данные о сроках погашения и просрочках, если они допускались. Сюда же может включаться информация о судебных взысканиях по алиментам и долгам за услуги операторов сотовой связи или ЖКХ.

3. Закрытая часть

В ней записано, кто выдавал вам кредит или заём. Если ваша задолженность кому-либо передавалась, то эта информация тоже будет в закрытой части. Сюда же попадут и данные об организациях, которые запрашивали вашу кредитную историю с вашего согласия.

4. Информационная часть

Это сведения об обращениях за кредитом или займом — не только о тех, где вы получали деньги, но и о тех, кто отказал. Если отказы были, то в этот же раздел попадёт информация о причинах. Ещё тут фиксируются «признаки неисполнения обязательств»: таким признаком считаются две просрочки подряд в течение четырёх месяцев.

На что может влиять кредитная история?

Во-первых, на получение новых кредитов.

Когда вы подаёте заявку на кредит, банк сразу проверяет, как вы платили раньше, в том числе другим банкам. Большая часть отказов в кредитах связана именно с тем, что с кредитной историей что-то не в порядке — например, было много просрочек по выплатам. От кредитной истории может зависеть и максимальная сумма, которую банк готов вам выдать.

Во-вторых, на трудоустройство.

Когда вы устраиваетесь на серьёзную работу, особенно с материальной ответственностью, работодатель может поинтересоваться вашей кредитной историей. Он имеет право сделать запрос в бюро, если вы письменно дали такое разрешение. Это не простое любопытство: работодатель хочет быть уверен в том, что вы человек аккуратный, надёжный и ответственный.

В-третьих, на взаимодействие со страховыми компаниями.

Например, клиенту с хорошей кредитной историей полис может обойтись дешевле, чем недобросовестному плательщику.

Важно понимать, что идеальная кредитная история — понятие относительное. Там, где один банк легко выдаёт кредит, другой может отказать. У всех разные подходы к оценке кредитной истории, но главное, чтобы у вас не было систематических просрочек. А вот совершенно «пустая» кредитная история — не самый лучший вариант для банков.

С их точки зрения особенно надёжен тот клиент, который периодически получает и вовремя гасит кредиты, а не тот, кто вообще не брал их много лет.

В хорошей кредитной истории просрочек либо нет вообще, либо совсем мало

Кто может получить вашу кредитную историю?

1. Вы сами. При этом только вы можете видеть всю кредитную историю целиком, все четыре части, включая закрытую.

2. Любая организация, в которую вы обратились за кредитом. Ей покажут только информационную часть.

3. Банк, страховая компания или работодатель: бюро предоставит только по вашему письменному разрешению основную, титульную и информационную части вашей истории.

Зачем узнавать свою кредитную историю?

Если банки легко дают вам кредиты, можно и так считать, что история у вас хорошая. Но если вы только собираетесь взять важный для вас кредит и хотите оценить свои шансы, полезно заглянуть в кредитную историю.

Также она поможет разобраться, почему банк отказал в кредите, даже если вы всегда вовремя платили. К сожалению, в кредитных историях случаются ошибки: бывает, что просрочки по кредитам приписываются однофамильцам, бывает, что банк передаёт документы с опозданием, а бывает, что по старому кредиту остался копеечный долг за какую-нибудь комиссию, и о нём все забыли, кроме бюро. О таком лучше узнать как можно скорее, чтобы сразу исправить.

Также по истечении 30 дней после погашения каждого кредита рекомендуется запросить кредитный отчёт и убедиться, что погашенный кредит действительно значится таковым в составе вашей кредитной истории. В противном случае при обращении за будущими кредитами банки будут вынуждены признавать его действующим и учитывать платеж по нему при оценке вашей платежеспособности. Это может привести к тому, что вам одобрят кредит на меньшую сумму, чем вы рассчитываете.

Как получить свою кредитную историю?

Есть два способа: в интернет-банке (например, в Сбербанк Онлайн) или напрямую в бюро кредитных историй. Бесплатно вы можете получать свою кредитную историю два раза в год.

Как исправить ошибку в кредитной истории?

Первым делом, нужно убедиться, что речь действительно об ошибке. Достоверные сведения удалить нельзя — если вы допускали просрочки, они останутся в вашей истории. Исправить можно только сведения, которые не соответствуют действительности.

Если банк, который направил в бюро неверные или неполные сведения, уже ликвидирован, то для исправления кредитной истории придётся обращаться в суд. Решение суда нужно направить в бюро с требованием внести изменения.

Если ваша история хранится в нескольких бюро, то исправлять придётся везде. Банк, конечно, может оповестить другие бюро об ошибке, но лучше позаботиться о своей кредитной истории самому.

Как улучшить плохую кредитную историю?

Просто берите совсем небольшие кредиты и очень аккуратно их гасите. Можно оформить кредитную карту. За пару лет вы создадите новую историю взаимоотношений с банками — хорошую. Обычно банки пристально смотрят как раз на последние 2-3 года кредитной истории. И не забывайте вовремя оплачивать счета за жильё и телефон: злостные должники тоже получают плохую запись в кредитной истории.

Самое главное

Кредитную историю определяете вы сами, банки лишь передают сведения в бюро.

По кредитной истории банк судит о клиенте, а работодатель — о будущем сотруднике.

В кредитных историях бывают ошибки, но их можно исправить.

Что такое кредитная история?

Кредитная история (КИ) – досье заемщика, в котором отражены его взаимоотношения с банками и МФО с первого кредита или займа. В КИ есть информация о том, где человек брал кредит, его сумму, срок, был ли поручителем или созаемщиком, допускал ли просрочки.

Где хранится кредитная история

Кредитные истории россиян хранятся в БКИ – бюро кредитных историй. Сейчас в России их восемь. Крупнейшие – ОКБ, НБКИ, «Эквифакс». Кредитная история может быть во всех сразу или только в нескольких. Банки сами определяют, в какое БКИ будут передавать/получать информацию о потенциальном заемщике. Все данные объединены в Центральном каталоге кредитных историй (ЦККИ) – именно отсюда нужно начинать поиски того бюро, в котором (или которых) хранится КИ.

Кредитная история формируется «финансовым поведением» заёмщика, а данные в БКИ передают банки, микрофинансовые организации или кредитные потребительские кооперативы. Если клиент обращался 1–2 раза за кредитом в один и тот же банк, скорее всего, его КИ будет только в одном бюро – том, с которым этот банк сотрудничает. Если же человек активно пользуется займами, обращается за кредитом в разные банки, не исключено, что история будет в нескольких БКИ.

Вопросы:

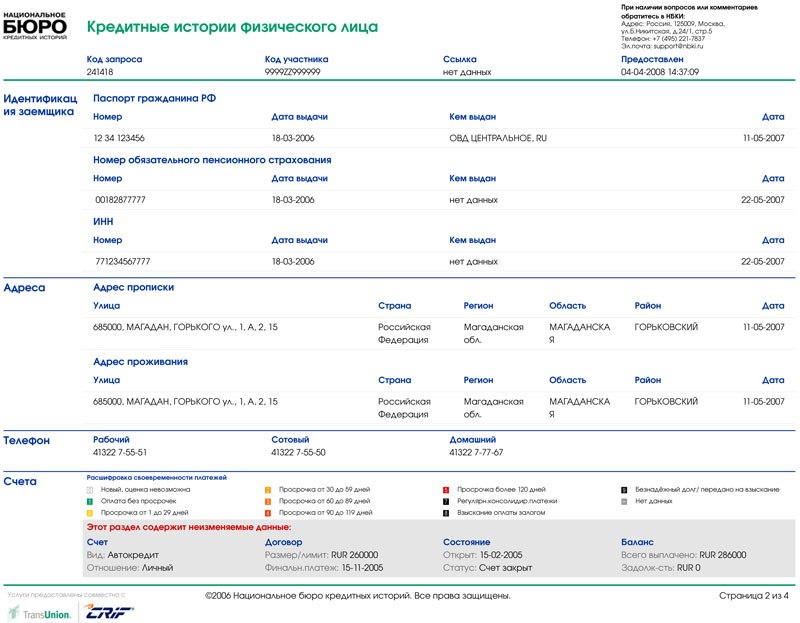

Как выглядит

Каждое бюро кредитных историй по-своему формирует КИ – единого образца не существует. В обязательном порядке в ней будут данные клиента, сведения о существующих на момент обращения и взятых ранее кредитах, кредитный рейтинг (скоринговый балл), если в конкретном бюро его рассчитывают, решения суда о банкротстве или взыскании денежных средств. А еще – общее количество поданных на кредиты заявок, ответы кредиторов (заявка одобрена или в кредите отказано), количество и длительность просрочек.

Основные разделы КИ:

Некоторые БКИ, например, «Эквифакс», используют цветовые маркировки. Длительность просрочки обозначают разными цветами или разными оттенками одного цвета.

Вопросы:

Что считать хорошей кредитной историей, а что – плохой

Основные признаки хорошей КИ:

Плохой кредитной историей банки считают ту, в которой есть просрочки, особенно длительные, сроком более 30 дней, большое количество отказов по заявкам, данные о задолженности по алиментам, услугам ЖКХ и другим обязательствам.

Вопросы:

Зачем кредитная история банкам и физическим лицам

Кредитная история интересна не только банку или МФО. Её иногда проверяют страховые компании и работодатели, чтобы оценить благонадежность человека. Запрашивать КИ можно только с согласия её субъекта.

Кредитор, проверяя КИ, может определить:

Для страховщика КИ – своеобразная гарантия того, что клиент не окажется безответственным человеком или мошенником. Например, если в кредитной истории отражено наличие нескольких непогашенных кредитов, были просрочки, то финансовое состояние плохое. Это не значит, что в страховке откажут, но стоимость её могут повысить. С хорошей КИ, напротив, могут предложить лучшие условия. Работодатель проверяет благонадежность будущего сотрудника – его ответственность и дисциплинированность.

Любой желающий не может посмотреть вашу кредитную историю – это личная информация, разглашение которой регулируется законом о защите персональных данных. Чтобы банк или другой кредитор запросил её, клиент должен подписать согласие.

Вопросы:

На что может влиять кредитная история

В основном качество кредитной истории становится актуальным для человека, когда он получает отказ от кредитора. Испорченная КИ может привести не только к отказу, но и к следующим проблемам:

При устройстве на новое место работы КИ тоже может сыграть с человеком злую шутку. Работодатель вряд ли напрямую скажет, что его не устроила КИ, но если в ней видны просрочки и в целом недобросовестное погашение долгов, он может отказать в хорошей должности или предложить худшие условия работы.

Вопросы:

Как можно получить кредитную историю бесплатно

Отправить запрос бесплатно можно 2 раза в год:

Если вы исчерпали лимит бесплатного получения кредитной истории или она нужна максимально быстро, можно заплатить посреднику. В тех же БКИ, где первые два отчёта будут бесплатны, все последующие выдаются платно. За деньги помогают и банки, например, пользователи «Сбербанк-онлайн» заплатят более 500 руб. за один запрос.

Вопросы:

Как улучшить плохую кредитную историю

Если в кредитную историю закралась ошибка, её можно исправить:

Если КИ в разных бюро, для исправления ошибки нужно обратиться в каждое из них.

Если в кредитной истории ошибки нет, а «испортилась» она из-за наличия просрочек, можно попробовать «перекрыть» эти сведения (чаще всего данные в отчёте располагаются снизу вверх: первые кредиты внизу, а последние – вверху списка):

Не забывайте, что в истории могут отразиться и другие долги, например, за услуги ЖКХ или алименты. Поэтому для её улучшения нужно разобраться со всеми обязательствами. Данные хранятся до 10 лет после последнего внесения информации – если за это время вы не берете кредитов/займов, КИ аннулируется.

Основные сведения о бюро кредитных историй

Многие при оформлении займа подписывают документ на согласие отправки заявки в бюро кредитных историй. Сотрудники банка объясняют, что без этого получение кредита просто невозможно. По факту, это действительно так, однако стоит разобраться, что такое БКИ, для чего направляются эти заявки, и какая информация предоставляется.

Что такое бюро кредитных историй

Бюро кредитных историй — это организация, которая собирает и хранит информацию обо всех кредитах, которые когда-либо брал, оплачивал и закрывал человек. Деятельность данной организации регулируется Федеральным законодательством, документом под № ФЗ-218.

Самое крупное бюро было основано в 2004 году — НБКИ. Именно на тот момент у граждан появилась высокая потребность в кредитовании. Банки выдали большое количество займов недобросовестным гражданам, что привело к неприятным последствиям в будущем.

Национальное бюро кредитных историй было сформировано именно для того, чтобы кредитно-финансовые организации смогли получать достоверную информацию о заемщиках, как часто они обращались за займами, как проходили выплаты, были ли просрочки, сколько закрытых и открытых кредитов на текущий момент и так далее.

Внимание! Меры госрегулирования и создание БКИ помогли стабилизировать работу финансовых структур и снизить количество невозвратных долгов.

Обязанность по сбору и формированию информации возложили именно на банки. Другими словами, кредитные организации сами передают все данные о клиентах в БКИ, а там они хранятся и предоставляются в случае необходимости.

Для чего вообще был создан закон «О кредитных историях». В начале его введения, существовало мнение, что это необходимо лишь для создания дополнительных, ненужных организаций, чьи функции и так выполняли банки. Однако данное мнение является ошибочным.

Суть в том, что данные о клиенте, содержащиеся в конкретной финансовой организации, часто не могли обеспечить безопасность других. Иными словами, формирование единой базы, которая и сейчас хранится в БКИ, позволяет в полной мере определить кредитоспособность клиента и его реальные возможности на возврат займа.

Что примечательно, информация из БКИ может использоваться не только банками, но и другими организациями и даже физическими лицами. Общая накопленная информация позволяет лучше узнать человека, уровень его ответственности и то, как он исполняет взятые на себя обязательства.

Какие услуги предоставляются

В обязанности БКИ входит:

Как можно использовать перечень БКИ

К основным БКИ, в которых находится более 90 % всей информации о клиентах, относятся:

В большинстве случаев проверка на кредиты осуществляется по запросу банков или же микрофинансовых организаций. Кроме того, информация может потребоваться и сетевым магазинам, которые предлагают своим клиентам рассрочку.

В большинстве случаев, наличие положительной кредитной истории гарантирует клиенту получение займа на крупную сумму и на длительный срок. Однако же, МФО могут выдать деньги, даже если история подпорчена просрочками или другими обстоятельствами. Хотя необходимую информацию они также получают.

Что примечательно, подобная политика МФО обусловлена не только получением наживы. Небольшие микрозаймы от 1000 до 3000 помогают людям с плохой КИ восстановить ее. Притом не нужно искать какие-то специальные программы, подобные услуги предоставляют все МФО без исключения.

Получить данные о кредитной истории может и работодатель, при трудоустройстве конкретного человека. Чаще всего это делают те организации, которые связаны с финансовой деятельностью. Делается это, чтобы сформировать мнение о потенциальном работнике и принять решение о его трудоустройстве.

Получить сведения может и сам гражданин, притом совершенно бесплатно. Правда подобная услуга предоставляется лишь 1 раз в год. Для этого нужно направить запрос в БКИ и получить результат. Также отобразятся сведения об оформленных, закрытых кредитах, направленных заявках и так далее.

Важно! Обработка заявки проходит достаточно быстро. В среднем требуется не более 10-15 минут, чтобы пришел ответ из бюро кредитных историй.

Какие данные хранятся в бюро кредитных историй

Первое, что следует знать, так это то, что в БКИ хранится не только информация по кредитам, но и по иным обязательным платежам. К ним относятся оплата по ЖКХ, алиментам, налогам, услугам сотовых операторов и так далее. Список на самом деле обширный.

Данные, которые обязательно собираются о человеке, включают в себя:

Все вышеуказанные моменты — составляют первый раздел, который необходим для того, что идентифицировать человека. Сбор данных исключит саму возможность формирования путаниц из-за идентичных личных данных (ФИО, дата рождения).

Далее идет второй раздел, который больше интересен заявителю. А именно, в нем содержится информация о месте регистрации гражданина, данные о кредитной истории. Другими словами, заявитель может посмотреть, когда и сколько раз человек брал займы, закрыты ли они.

Отображается и информация о судебных решениях, если таковые вообще были. Кроме того, там же можно получить сведения о признании физического лица недееспособным. Другими словами, анализируя полученные данные, банк составляет мнение о клиенте и решает вопрос о возможности оформления кредита.

Третий раздел является закрытым. В нем собирается информация о всех структурах, которые когда-либо передавали сведения в БКИ. Кроме того, сведения о тех кто запрашивал КИ и организациях, перекупивших долг человека.

Важно! Получить подобную информацию могут только уполномоченные на то органы. Так, например, ее выдают по запросу суда или нотариуса, при рассмотрении имущественных вопросов.

В четвертой части собираются данные о просрочках более 2 месяцев, а так же о поручителях по займам. Следует понимать, что если кредит был полностью погашен, то информация о поручителях полностью удаляется из системы.

Однако же, если по каким-то причинам начинаются просрочки, банк имеет право обратиться с претензиями к человеку, который был записан как поручитель. Следует понимать, что на него в полном объеме может перейти ответственность по чужому кредиту.

Зачем проверять кредитную историю

Узнавать собственную банковскую историю можно по разным причинам. Особенно актуально это делать перед тем, как человек намеревается подать заявку на получение особенно крупного займа (например, когда человек собрался покупать квартиру). В таком случае, если есть какие-то недочеты или ошибки, их можно будет исправить.

Специалисты рекомендуют заказывать информацию по КИ через 1,5-2 месяца, как был погашен очередной заем. Это поможет убедиться, что договор действительно закрыт, и у финансовой организации нет претензий к клиенту.

Кроме того, стоит проверить свою КИ на наличие ошибок, которые не являются редкостью. В случае обнаружения неточности в личных данных или в информации о кредитах, ее следует незамедлительно исправить.

Заявление на исправление можно направлять в бюро кредитных историй или напрямую в банк, который допустил ошибку. Передать документы можно самому, через отделение или же направив заказной почтовой корреспонденцией. На текущий момент сделать это онлайн нельзя, даже через официальный сайт БКИ.

Как запросить кредитную историю

Стоимость платной услуги составляет 300 рублей. Казалось бы, зачем тратить деньги, если информацию можно получить и бесплатно. Однако тут не все так просто. Согласно специальному распоряжению правительства, с 31 января 2019 года люди могут получить указанные данные бесплатно только 2 раза в год. При этом один раз обязательно должен быть в бумажном формате.

С электронным заказом все достаточно просто. Сделать это можно через портал госуслуг (обязательно нужен аккаунт) или личный кабинет банка, который предоставляет подобную возможность. Так, к примеру, заказать отчет могут клиенты Сбербанка. Услуга называется «проверить кредитную историю». Сведения приходят буквально в течение 10-15 минут, иногда быстрее.

С письменным запросом все гораздо сложнее, но и его можно направить. Перед тем, как подавать письменную заявку, следует проверить, в каких именно БКИ хранятся данные о человеке. Это можно сделать:

Сам запрос в бюро кредитных историй направляется:

Важно! Направить запрос электронно через официальный сайт можно. Однако в данном случае от пользователя потребуется наличие электронной подписи, простой или усиленной.

Как можно понять, в БКИ содержится большое количество информации, которая влияет в основном на возможность получения кредитов, покупку жилья по ипотеке и так далее. Именно поэтому важно следить за тем, чтобы вся информация передавалась в полном объеме и достоверно.