что такое банк корреспондент при swift переводе

Банки-корреспонденты и банки-посредники: в чем разница?

Банки-корреспонденты и банки-посредники: обзор

Банки-корреспонденты и банки-посредники выступают в качестве сторонних банков и используются банками-бенефициарами для облегчения международных переводов средств и расчетов по сделкам. Банк-получатель – это банк-получатель, в котором физическое или юридическое лицо имеет счет.

В обоих случаях физическое или юридическое лицо будет иметь счет в банке-эмитенте. Затем этот банк использует банк-корреспондент или банк-посредник для завершения процесса перевода средств из банка-эмитента в банк-получатель.

Различия между банками-корреспондентами и банками-посредниками непоследовательны. В зависимости от того, в какой точке мира находится владелец счета, банки-корреспонденты либо отличаются от банков-посредников, либо они могут быть разновидностью банка-посредника, неотличимой от банков-посредников.

Ключевые выводы

Банки-корреспонденты

Корреспондентский банк предоставляет услуги от имени другого банка, выступающей в роли посредника между банком – эмитентом и банком – получателем. Отечественные банки часто используют банки-корреспонденты в качестве своих агентов за границей для завершения операций, которые либо начинаются, либо заканчиваются в зарубежных странах.

Банк-корреспондент может выполнять ряд транзакций от имени местного банка. К ним относятся выполнение банковских переводов, прием депозитов, работа в качестве агентов по переводу и согласование документов для другого банка.

Краткий обзор

Ностро и востро – это латинские термины, используемые для описания банковского счета, который является общим для банка-корреспондента или банка-посредника и банка-получателя. Ностро означает наш, а востро – ваш.

Банки-посредники

Банки-посредники выполняют ту же роль, что и банки-корреспонденты. Банк-посредник также является посредником между банком-эмитентом и банком-получателем, иногда в разных странах.

Банк-посредник часто требуется, когда международные банковские переводы осуществляются между двумя банками, часто в разных странах, которые не имеют установленных финансовых отношений.

Ключевые отличия

В США и некоторых других странах иногда существует разграничение между конкретными ролями, которые выполняют банки-посредники и банки-корреспонденты.

Одно из отличий заключается в том, что банки-корреспонденты часто несут ответственность за транзакции, в которых участвуют несколько датской кроны. Банк-корреспондент в Дании, работающий с иностранной валютой, будет собирать деньги для получателя.

Часто банки-корреспонденты расположены в странах, где две валюты являются внутренними, но иногда банк находится в другой стране.

Банки-посредники отправляют наличные для завершения зарубежных транзакций, но транзакции проводятся только для одной валюты. Обычно в этом случае внутренний банк слишком мал для обработки международных переводов, поэтому он обращается к банку-посреднику.

Особые соображения

Электронные переводы – электронный способ отправки наличных другому физическому или юридическому лицу – очень распространены среди всех банков, но международные электронные переводы обходятся дороже и труднее выполнять.

В некоторых частях мира, например в Австралии или странах-членах ЕС, банки, занимающиеся международными переводами, называются банками-посредниками. Между банками-посредниками и банками-корреспондентами не делается различий.

Что такое система переводов SWIFT и как ей пользоваться: объясняем доступным языком

Система SWIFT создана для проведения международных переводов, которой пользуются люди в разных странах мира. С ее помощью пересылаются деньги в национальной или иностранной валюте, которые получателю выдаются в наличной форме, или зачисляются на его банковскую карту.

Что это такое

SWIFT (Society for Worldwide Interbank Financial Telecommunications) – международная система переводов, созданная в 1973 году и до сегодняшнего дня не утратившая актуальность. Почти 12 тысяч финансовых организаций и банков из разных стран мира используют систему при работе с клиентами. Каждый человек, благодаря SWIFT, может отправлять наличные средства по территории своей страны и за ее пределы, которые быстро доходят до получателей.

Единственным условием для проведения таких транзакций является подключение банка, в который переводятся деньги, к SWIFT.

Как расшифровать код

SWIFT – это особый реквизит банка, без которого невозможно проводить переводы внутри одноименной системы. Это такая комбинация букв и цифр, которая позволяет идентифицировать конкретный банк. При формировании кода используются международные стандарты ISO 9362 (ISO 9362 – BIC), ISO 3166 (код страны).

Реквизит SWIFT может иметь комбинацию букв и цифр, количество символов в которой варьируется от 8 до 11. Например, у Тинькофф он выглядит следующим образом – «TICSRUMMXXX». Он подразделен на 4 смысловые группы, каждая из которых характеризует банк-получатель:

Узнать SWIFT банка можно на его официальном сайте или спросить у сотрудников в офисе банка. Еще можно позвонить на горячую линию и получить информацию там. Реквизиты кредитных организаций, входящих в систему, размещены на официальных сайтах РОССВИФТ и Банка России.

Технология SWIFT позволяет проводить между банковскими организациями быстрый обмен платежами или передавать конфиденциальную информацию. Для используется международная корпоративная сеть, к которой подключены банки (каждый из которых получил свой код SWIFT).

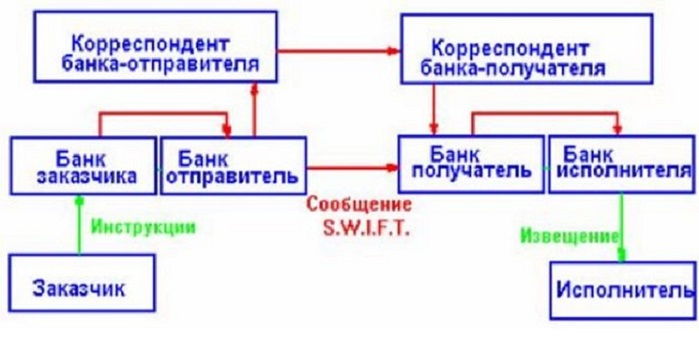

Переводы в системе проводятся по довольно сложной схеме, в ней могут участвовать помимо отправителя и получателя сразу несколько банков, например:

Специальный компьютерный терминал позволяет осуществлять мгновенную связь с универсальным компьютером для отправки и получения подобных сообщений. Все данные затем аккумулируются на региональном узле и перенаправляются в операционный центр, где им присваивается уникальный номер, затем данные обрабатываются и рассылаются целевым участникам системы, если только сообщения прошли проверку с положительным результатом. В противном случае перевод не пройдет.

Кто может пользоваться системой

Система SWIFT разрабатывалась не только для межбанковских переводов, она предназначена еще и для обмена конфиденциальной информацией между разными банками и финансовыми организациями. Кроме того, с ее помощью можно даже пересылать облигации и ценные бумаги.

Системой активно пользуются клиенты, им для отправки переводов даже нет необходимости открывать банковский счет. Помимо физических лиц, SWIFT используют и корпоративные структуры.

Чтобы отправить деньги, клиенту нужно прийти в банк, который входит в системе, заполнить платежный документ и внести в кассу деньги.

Если у него есть активная банковская карта, деньги можно внести в онлайн-режиме прямо с нее. Например, в мобильном приложении клиент может раздел «SWIFT переводы», выбрать адресата или ввести реквизиты получателя вручную. Если система запрашивает документы (для валютных операций это договор, инвойс), то их можно загрузить. В соответствующей строке нужно указать назначение перевода, ввести сумму платежа (у клиента должен быть открыт счет в той валюте, в которой он планирует отправлять деньги), выбрать способ расчета комиссии, и подтвердить операцию. После отправки денег клиент сможет отслеживать статус транзакции (данные о переводе будут сохранены в истории платежей).

На обработку транзакции у банка может потребоваться от суток до нескольких дней (если платеж проводится внутри одного банка, то он может дойти до получателя в течение 24 часов).

Тарифы и другие условия перевода

Каждая кредитная организация в индивидуальном порядке разрабатывает условия для SWIFT платежей и самостоятельно устанавливает размер комиссии. Например, Сбербанк – первый на территории России оператор системы, он раньше других начал проводить переводы через SWIFT. Желающим отправить деньги через Сбербанк нужно знать о следующих условиях:

За отправку денег Сбербанк взимает комиссию:

| Название валюты | Тариф (% от суммы транзакции) | Максимальная комиссия | Минимальная комиссия |

|---|---|---|---|

| Рубли | 2% | 1500 руб. | 50 руб. |

| Иностранная валюта | 1% | 200 у. е. | 15 у. е. |

Если деньги отправляются в банк другой страны, у которого нет корреспондентского счета в российском банке, то клиенту нужно предоставить менеджеру БИК банка-корреспондента и номер открытого в нем счета. При рублевых переводах следует учитывать один нюанс: если получателю нужны деньги именно в этой валюте, то у него должен быть открыт в своем банке рублевый счет, в противном случае при зачислении средств кредитная организация автоматически выполнит конвертацию в национальную валюту.

Лучшим решением для любого клиента в России станет открытие мультивалютного счета/карты, благодаря чему внутри РФ он сможет делать рублевые SWIFT-переводы, а за рубеж отправлять деньги в указанной валюте.

Частные клиенты и бизнес могут отправлять деньги по SWIFT не только в рабочие дни. Система работает без перерывов, в выходные и праздники, благодаря чему банки не могут отказать клиентам в проведении переводов. Если отделение не работает, то клиент может провести транзакцию через личный кабинет интернет-банкинга или мобильное приложение. Но если у клиента нет счетов в этом банке, придется ждать начала рабочего дня и проводить платежи через кассу.

Как отправить перевод

После заполнения платежного документа, в который вносятся данные получателя и реквизиты его банка (название, город, страна, код в SWIFT), клиент вносит деньги. Комиссию банк-отправитель может удержать с суммы платежа, или клиент отдельно внесет ее через кассу.

Как получить деньги

Отправитель должен предупредить получателя, которому отправлен перевод на предъявителя о том, что деньги могут к нему идти в течение 2-3 суток. Более точную информацию о времени поступления средств он сможет узнать в своем банке, реквизиты которого передал отправителю.

После того, как ему сообщат, что средства пришли на общий системный счет, его могут попросить лично прийти в офис кредитной организации со своим паспортом. На месте ему придется заполнить квитанцию на получение перевода на предъявителя. В течение нескольких минут кассир будет проверять данные, после чего выдаст сумму перевода в местной или иностранной валюте (в которой осуществлялась отправка).

А если у получателя есть карта или счет в банке, то средства с системного счета будут могут быть зачислены на указанные реквизиты сразу.

Отправитель денег может оформить перевод на предъявителя или провести SWIFT платеж сразу на счет получателя (в этом случае ему не придется лично идти в банк за деньгами, так как о поступлении средств он узнает из смс-уведомления).

Банк-корреспондент

Что такое банк-корреспондент?

Термин «банк-корреспондент» относится к финансовому учреждению, которое предоставляет услуги другому банку – обычно в другой стране. Он действует как посредник или агент, облегчая электронные переводы, проводя бизнес-операции, принимая депозиты и собирая документы от имени другого банка. Банки-корреспонденты, скорее всего, будут использоваться отечественными банками для обслуживания транзакций, которые либо исходят, либо завершаются в зарубежных странах. Отечественные банки обычно используют банки-корреспонденты для получения доступа к иностранным финансовым рынкам и для обслуживания международных клиентов без необходимости открывать филиалы за рубежом.

Как работает банк-корреспондент

Банки-корреспонденты – сторонние банки. Они действуют как посредники между различными финансовыми учреждениями. Таким образом, они предоставляют казначейские услуги между банками-отправителями и банками-получателями, особенно в разных странах, например:

Банки-корреспонденты могут также выступать в качестве агентов для обработки местных транзакций для клиентов, когда они выезжают за границу. На местном уровне банки-корреспонденты могут принимать депозиты, обрабатывать документацию и выступать в качестве агентов по переводу денежных средств.

Краткий обзор

Банк-корреспондент должен выступать в качестве посредника, когда банки-отправители и банки-получатели не имеют соглашений о банковских переводах.

Счета между банками-корреспондентами и банками, которым они предоставляют услуги, называются контрагентом. Как правило, оба банка, состоящие в корреспондентских отношениях, открывают счета друг для друга с целью отслеживания дебетов и кредитов между сторонами.

Банки-корреспонденты являются ключевой частью финансовой индустрии, поскольку они предоставляют возможность местным банкам работать, когда для них невозможно открыть отделения в другом месте, особенно в другой стране. Например, небольшой внутренний банк с клиентами в разных странах может сотрудничать с банком-корреспондентом, чтобы удовлетворить потребности своего клиента на международном уровне. Это также дает им доступ к иностранному финансовому рынку. Таким образом, банк-корреспондент взимает комиссию за эту услугу, которая обычно перекладывается с местного банка на клиента.

Ключевые выводы

Особые соображения

Международные банковские переводы часто происходят между банками, у которых нет установленных финансовых отношений. Например, банк в Сан-Франциско, который получает инструкции о переводе средств в банк в Японии, не может переводить средства напрямую без рабочих отношений с банком-получателем.

Большинство международных банковских переводов осуществляется через сеть Общества всемирных межбанковских финансовых телекоммуникаций (SWIFT). Зная, что с банком-получателем нет рабочих отношений, банк-отправитель может искать в сети SWIFT банк-корреспондент, имеющий договоренности с обоими банками. Обнаружив, что у банка-корреспондента есть договоренности с обеими сторонами перевода, банк-отправитель отправляет переведенные средства на свой счет Nostro, открытый в банке-корреспонденте.

Используя приведенный выше пример, банк-корреспондент вычитает комиссию за перевод, обычно от 25 до 75 долларов США, и переводит средства в банк-получатель в Японии. В транзакциях, подобных этой, банк-корреспондент увеличивает стоимость двумя способами. Это устраняет необходимость для отечественного банка в физическом присутствии за границей и избавляет от необходимости устанавливать прямые договоренности с другими финансовыми учреждениями по всему миру.

Банк-корреспондент против банка-посредника

Хотя между валют, банк-посредник выполняет транзакции с использованием одной валюты. Они особенно важны для отечественных банков, которые могут быть слишком маленькими по размеру для обработки таких типов транзакций.

В обычной жизни мы редко сталкиваемся со сложным устройством банковской системы. Термин «Банк-корреспондент» едва ли мы можем услышать на улице. Давайте попробуем разобраться, какое он имеет значение и для чего он предназначен.

Банк-корреспондент: это что и для кого

С банками дело обстоит иначе. Любой банк связан с расчетными операциями, денежными переводами и т. д.

Для исполнения подобных операций банки-корреспонденты открывают специальные счета (корреспондент со счетом) или через счета банков в ином банке.

Также это могут быть компании, которые совершают финансовые операции, проводя платежи и/или переводы согласно контракту, подписанному со сторонними банковскими организациями.

Лицом, совершающим непосредственно операцию, или контрагентом может выступить иностранное физическое или юридическое лицо.

Услуги, оказываемые банком-корреспондентом

Наиболее востребованной на сегодняшний день услугой считаются финансовые переводы.

В своей деятельности он подвластен международному уставу. Так, например, при переводе иностранной валюты лучше выбирать то государственное финансовое учреждение, где данная валюта является национальной.

Для того чтобы отправить 2000 евро из России в Германию, корреспондентский банк, производивший эту операцию, будет европейским.

Для подобных операций банки заключают соответствующие договоры друг с другом. Полноценная деятельность банков без этого невозможна. Чем больше заключенных договоров, тем больше возможностей.

Расчетные операции

Предложение других услуг банк-корреспондент может делать только в том случае, если заключен договор банковского счета.

При заключении подобного договора обе стороны подписывают контракт, основными пунктами которого являются следующие:

Данный вид сотрудничества подразумевает распоряжение материальных средств клиента, но банк-корреспондент не имеет права контроля над ними и введения ограничений на использование ими.

Контракт, подписываемый с банком-корреспондентом, подразумевает ряд выплат. Клиент банка обязан оплачивать комиссионные выплаты за пользование его услугами: обслуживание счета, снятие денежных средств.

Счет банков-корреспондентов

Банковские организации открывают счета в других банках. Основное предназначение этих корреспондентских счетов состоит в быстром осуществлении оплаты между юридическими лицами в соответствии с подписанным договором.

При открытии счета в банке физическое или юридическое лицо обязано внести оплату, выраженную в определенном количестве денежных средств. Данная сумма должна соответствовать регулярно поступающим платежным поручениям для переводов контрагентам.

Отношения между корреспондентами

Стороны заключают контракт на ведении счета на основании корреспондентских отношений. Пользование таким видом счета напоминает обычное банковское обслуживание. Передача сведений может осуществляться одним из следующих методов:

Передача осуществляется как без, так и с аутентификацией. Она подразумевает подтверждение транзакции, проверку достоверности намерений. Выделяют следующие виды аутентификации:

В основном посредством аутентификации осуществляется обмен информацией.

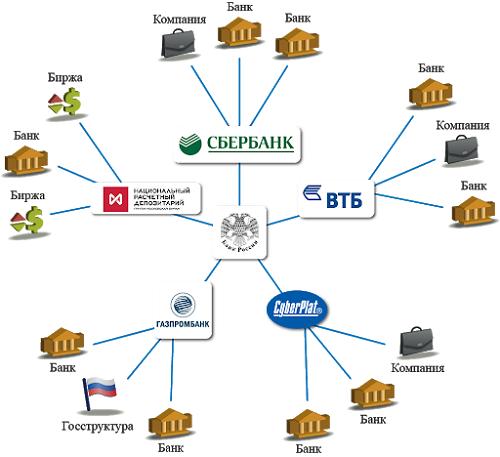

Лидер банковской среды

Позицию лидера банковской системы стабильно на протяжении нескольких лет занимает Сбербанк России. Сотрудничающие со Сбербанком банки-корреспонденты обладают рядом преимуществ.

В Сбербанке своя трехуровневая расчетная система. Сеть банков имеет порядка 20 тысяч отделений в России. Посредством расчетной системы банк осуществляет ряд платежей между и внутри регионов.

Все отделения проводят финансовые операции круглосуточно. Это значительно ускоряет скорость проведения операций. Каждый день банк проводит около 3,1 млн финансовых операций.

Основными банками-корреспондентами Сбербанка являются банки Германии (Deutshe Bank AG, J. P. Morgan AG), банк Великобритании (HSBC Bank PLC), банки Америки (Банк Нью-Йорка, Deutsche Bank Trust Company Americas, JPMorgan Chase Bank) и Японии (The Bank of Tokyo-Mitsubishi LTD).

Около 500 российских кредитных предприятий и более 150 банков, которые не являются резидентами, открыли 1,5 тысяч счетов в Сбербанке. Счета открыты более чем в 20 разных валютах мира.

Таким образом, Сбербанк сохраняет лидирующую позицию на протяжении долгого времени.

Банк-корреспондент и банк-бенефициар напрямую связаны, но при этом выполняют различные операции. Банк-бенефициар – банк, который является посредником, то есть обслуживает банковские операции, связанные с банковскими гарантиями. Тем самым обеспечивают сотрудничество поставщиков и потребителей без рисков.

Среди банков-бенефициаров выделяют депозитную и не депозитную деятельность.

Фирме, получившей крупный заказ или заключающей важный договор, необходимы гарантии банка. Для этого заключают соглашение между двумя представителями: кредитной организацией и поручителем. При этом первая берет ответственность за выполнение всех обязательств договора.

Само соглашение подготавливается в письменной форме, где оговаривают то, что гарант обязан выплачивать его финансовые претензии к принципиалу.

Гарантию получает кредитор, который обязан своевременно погасить долг и соответствовать другим условиям соглашения. Вовремя передавать активы, денежные средства, товары и выполнять другие условия, предусмотренные соглашением.

Если бенефициар не получает прибыль, он вправе потребовать от гаранта выполнение обязательств. Данная претензия составляется в письменной форме с полными обоснованиями.

Предъявление требований возможно только в течение срока гарантийных обязательств, после его окончания требования не принимаются.

Без банков-корреспондентов современная банковская система была бы неполноценной. Благодаря таким банкам все мировые банки объединены во всемирную сеть, которая позволяет клиентам получить свои деньги, находясь в любой точке мира, отправлять их в другие страны или приобретать товары.

Мы надеемся, что после прочтения этой статьи прояснится вопрос, что такое банк-корреспондент, в каких случаях и на каких условиях он сможет вам помочь.

IBAN и SWIFT-код: в чем разница?

Опубликовано 11.07.2021 · Обновлено 11.07.2021

Международный номер банковского счета (IBAN) и код Общества всемирных межбанковских финансовых телекоммуникаций (SWIFT): обзор

Существует два международно признанных стандартизованных метода идентификации банковских счетов при осуществлении банковского перевода из одной страны в другую: международный номер банковского счета (IBAN) и код Общества всемирных межбанковских финансовых телекоммуникаций (SWIFT). Основное различие между двумя методами заключается в том, какую информацию передают коды.

Код SWIFT используется для идентификации конкретного банка во время международной транзакции, тогда как IBAN используется для идентификации индивидуального счета, участвующего в международной транзакции. И коды SWIFT, и IBAN являются важными компонентами процесса, с помощью которого физические лица могут переводить деньги за границу, и оба они играют важную роль в бесперебойной работе международного финансового рынка.

Ключевые выводы

Международный номер банковского счета (IBAN)

IBAN позволяет легко идентифицировать страну, в которой находится банк, и номер счета получателя денежного перевода. IBAN также действует как метод проверки правильности сведений о транзакции. Номер начинается с двузначного кода страны, затем двух цифр, за которыми следуют до пяти буквенно-цифровых символов.

Этот метод проверки и идентификации используется в большинстве стран Европейского Союза и других европейских странах.

В 1997 году Международная организация по стандартизации (ISO) – международный орган по стандартизации, состоящий из представителей различных национальных организаций по стандартизации – впервые разработала систему стандартизации для номеров IBAN.Однако были высказаны опасения, в основном Европейским комитетом по банковским стандартам (ECBS) – в настоящее время Европейским платежным советом, органом, принимающим решения и координирующим деятельность европейской банковской отрасли, – что предлагаемые стандарты были слишком гибкими.Переработанная версия стандарта включает постановление, согласно которому IBAN для каждой страны должен быть фиксированной длины.Также оговаривалось, что в IBAN можно использовать только прописные буквы.1

Общество всемирных межбанковских финансовых телекоммуникаций

(SWIFT) Код

Система Общества всемирных межбанковских финансовых телекоммуникаций (SWIFT) – это сеть обмена сообщениями, которую финансовые учреждения используют для безопасной передачи информации и инструкций через стандартизированную систему кодов. Он был образован в 1973 году. Система SWIFT присваивает каждой финансовой организации уникальный код, состоящий из восьми или 11 знаков.

Он остается методом, с помощью которого осуществляется большинство международных денежных переводов. Одна из основных причин этого заключается в том, что система обмена сообщениями SWIFT позволяет банкам обмениваться значительным объемом финансовых данных, включая статус счета, суммы дебета и кредита, а также детали, связанные с денежным переводом.

Возможность доступа к обоим этим идентификаторам – кодам SWIFT и IBAN – имеет важное значение для обеспечения быстрого и успешного международного перевода. Идентификатор, требуемый банком, зависит от используемого банка, банка получателя и стран, в которых отправляется и получен перевод. Однако без того и другого шансы на успешное завершение передачи значительно уменьшаются.

Особые соображения

До внедрения этих методов идентификации не существовало международно признанных стандартизированных методов идентификации банковских счетов. Информация, которую одна страна использовала для идентификации банковских и индивидуальных счетов страны-отправителя, не обязательно признавалась страной-получателем.

Отсутствие стандартной практики означало, что невозможно было гарантировать, что введенная информация верна. В результате теоретически выплаты могут производиться не тем людям или организациям. Точно так же платежи могут быть отложены до подтверждения идентифицирующих данных. Пропущенные, задержанные или ошибочные платежи вызвали дополнительные расходы как для банков-отправителей, так и для банков-получателей.

Внедрение этих методов идентификации имело решающее значение для упрощения процесса международных денежных переводов.