что такое арбитражная торговля на бирже

Как торговать криптовалютой без убытков. Советы экспертов

При торговле криптовалютой возникают риски, которые могут не только лишить инвестора прибыли, но и привести к убыткам. Обычно это происходит при неправильной оценке рисков и работе по неподходящей стратегии. Риск — неотъемлемая часть работы с криптовалютами, и есть способы, позволяющие его снизить до минимума и свести шанс убытка почти к нулю.

Арбитраж на примере

Обилие нерегулируемых криптовалютных бирж позволяет зарабатывать на арбитражных сделках, используя тот факт, что на разных площадках цены на один и тот же актив сильно различаются, объясняет руководитель финтех-компании Exantech Денис Восквицов. В качестве примера эксперт привел так называемую «премию кимчи».

Консервативный портфель

Чтобы исключить убытки, нужно максимально диверсифицировать инвестиционный портфель и выбирать для него активы с низким риском, советует СЕО криптобиржи Coinspaid Максим Крупышев. По его словам, чем лучше диверсифицирован криптопортфель, тем равномернее по нему распределены риски обесценивания определенных активов. Чем выше потенциальная доходность от инвестиций, тем выше и риски, добавил он.

«Альткоины и DeFi-продукты считаются высоко рискованными, поэтому я бы не рекомендовал включать их в свой портфель при стратегии с минимальными потерями», — отметил Максим Крупышев.

Лучший сценарий для безубыточной торговли — это долгосрочные инвестиции в основные криптовалюты, такие как биткоин и Ethereum, утверждает СЕО криптобиржи Coinspaid. Он советует открывать позицию не один раз на все свободные средства, а периодически докупать активы равными частями. Это позволит усреднить цену покупки и снизить риски входа в актив на пике, добавил Максим Крупышев.

Фьючерсы

По словам Дениса Восквицова, в теории можно безубыточно торговать криптовалютой при помощи фьючерсов на биткоин с поставкой через несколько месяцев — у них внушительная премией к спот-рынку. Эксперт объяснил, что на некоторых криптобиржах премия может доходить до 40%.

«Что делать трейдеру? Купить на спот-рынке и продать фьючерсы и, спустя какое-то время получить прибыль от того, что цены фьючерса и спот сблизятся (при приближении срока исполнения)», — отметил руководитель финтех компании Exantech.

Подвох такого подхода в том, что короткая позиция предполагает заем денег у брокера или биржи, предупредил Денис Восквицов. А это не беспроцентный заем, и оплата сильно влияет на конечный результат, добавил он.

Больше новостей о криптовалютах вы найдете в найдете в нашем телеграм-канале РБК-Крипто.

Что такое арбитраж, и виды арбитражных стратегий

Биржевая торговля содержит в себе определённые риски, которые являются величиной контролируемой и управляемой. Соответственно, существуют как более рисковые методы торговли, к которым традиционно относят внутридневную торговлю, маржинальную торговлю и торговлю опционами, так и низкорисковые виды, такие как инвестирование в облигации, построение сбалансированного портфеля и т.д. Одним из самых низкорисковых методов торговли на бирже является арбитраж, об осуществлении которого и пойдёт речь в данной статье.

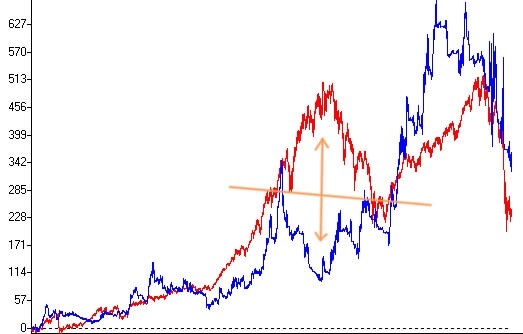

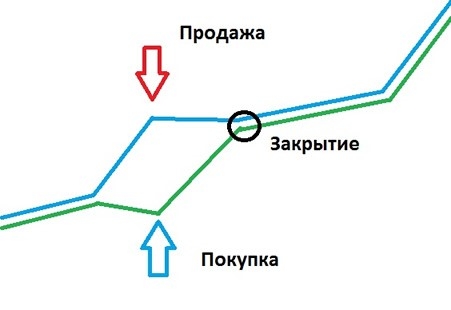

Арбитраж — это торговый метод, который основан на осуществлении разнонаправленных сделок с подобными друг другу активами при возникновении в их стоимости финансовой разницы. Дело в том, что на биржах торгуются активы, обладающие весьма схожей ценовой динамикой. Это могут быть базовые и соответствующие производные активы (например, акции и фьючерсы на акции), фьючерсы разных сроков экспирации на один и тот же базовый актив и т.д. Однако данная схожесть ценовой динамики, которую называют корреляцией, периодически нарушается по ряду причин. Причём эти причины могут носить довольно серьёзный характер, а могут быть следствием рыночной неэффективности, которую как раз и позволяет монетизировать совершение арбитражных сделок. Т.е. арбитраж позволяет заработать на эффекте восстановления корреляции между схожими в динамике активами при её необоснованном нарушении. Арбитраж заключается в покупке более дешёвого актива и продаже более дорогого при возникновении ценовой разницы. При этом цена обоих активов стремится к единому значению, что приведёт более дешёвый актив к росту, а более дорогой, напротив, к снижению, т.е. к восстановлению синхронной динамики, что и является прибылью в арбитражной сделке.

Если между базовым активом (обычно это акции) и производным инструментом (обычно это фьючерсы) возникает по тем или иным причинам финансовая разница, то значение этой разницы можно получить в форме прибыли.

Предположим, что акция стоит 200 руб. за штуку, в лоте десять акций (соответственно, лот стоит 2 000 руб.). Если в это время фьючерс (допустим, на сто акций) имеет цену не 20 000 руб., а 21 000 руб., то трейдер может купить акции и, продав соответствующий фьючерс, заключить договор на продажу имеющихся у него акций по цене не 20 000 руб., а 21 000 руб., и тем самым получить прибыль в 1 000 руб., купив десять лотов акций и продав фьючерс. В этом случае трейдер может заработать, не только дождавшись экспирации и осуществив сделку поставки по фьючерсу. Также возможна ситуация (и она будет более желаемой), что цены акции и фьючерса совпадут.

Возможна ситуация, что фьючерс не будет меняться в цене, а цена акции вырастет до 210 руб., т.е. трейдер продаст их более выгодно по сравнению с ценой приобретения, закроет сделку по фьючерсу его откупкой по аналогичной цене в 21 000 руб. и получит искомую прибыль в 1 000 руб. Если цена акций упадёт, например, до 190 руб. (т.е. образуется незафиксированный убыток 1 000 руб. по акциям) и если фьючерс снизится до 19 000 руб., то шорт по фьючерсу принесёт 2 000 руб., что покроет убыток по акциям и принесёт прибыль в размере искомых 1 000 руб. на позицию, т.е. нужно чтобы цены совпали. Если этого не произойдёт, то трейдер может вывести фьючерс в экспирацию и поставить акции по цене фьючерса — в этом случае ему придётся ждать даты экспирации фьючерса для заключения соответствующей сделки. Т.е. даже если спред начнёт расширяться по тем или иным причинам, т.е. акция будет стоять на месте в цене, а фьючерс продолжит дорожать, то в экспирацию фьючерса будет заключена сделка по продаже акций по цене сделки с фьючерсом. Но до этого момента трейдер может испытывать влияние отрицательной вариационной маржи, однако сделка всё равно завершится по цене фьючерса и трейдер получит свою прибыль. Таким образом, при совершении арбитражных сделок возникает вопрос времени до экспирации фьючерса, так как в этот период трейдер должен обладать акциями и держать соответствующие позиции по фьючерсам.

Несколько напоминающим классический является дивидендный арбитраж, суть которого заключается в том, что если по акциям предстоит выплата дивидендов, которые уже одобрены, а также уже назначена дата закрытия реестра на получение дивидендов, то возможна ситуация, когда цена акции будет равна цене фьючерса, что даст почву для арбитража. Дело в том, что риск по акции — это дивидендный гэп (с учётом режима Т+2), когда акция переходит через дату закрытия реестра на получение дивидендов и теряет на открытии торгов приблизительно размер дивидендов. Т.е. просто купив акцию, трейдер получит дивиденды, но имеет риск продать акцию, подешевевшую как раз на этот размер стоимости. Если же трейдер, купив акцию, продаст на неё соответствующий фьючерс, то у него будет контракт на отложенную продажу акции в дату экспирации (или ранее при достижении цены соответствующих значений).

По фьючерсам не выплачивают дивиденды, и зачастую их стоимость может быть уже занижена на размер дивидендов относительно цены акции.

Тогда не имеет смысла строить подобную арбитражную конструкцию, но можно посмотреть аналогичные фьючерсы более дальних дат экспирации в поиске нужной цены. Конструкцию можно держать до экспирации фьючерса, заключив соответствующую сделку продажи акций. Но если фьючерс подешевеет, то шорт по нему принесёт прибыль, эквивалентную просадке от дивидендного гэпа, но дивиденды поступят на счёт, что и будет искомой прибылью. Как правило, подобные конструкции хорошо строить перед выплатой промежуточных дивидендов (на основные дивиденды фьючерсы стоят дешевле, и продавать их может быть невыгодно).

Помимо представленных выше классических форм арбитража, можно строить и календарный арбитраж, который реализуется, когда один и тот же актив (обычно фьючерс) у разных по дате экспирации контрактов имеет разные цены. Так, например, если ближний фьючерс имеет меньшую цену, а более дальний фьючерс (на один и тот же базовый актив) более высокую, то дальний фьючерс можно шортить, а ближний, наоборот, покупать. Данный арбитраж рассчитан на то, чтобы цены фьючерсов выровнялись и стали, если не совпадать, то, по крайней мере, ближе друг к другу, что и будет прибылью трейдера. Если спред возрастает (а такое может случаться), то это уже зона риска трейдера. Таким образом, трейдер должен задуматься о том, чтобы цена фьючерсов разных дат экспирации тяготела к единым значениям.

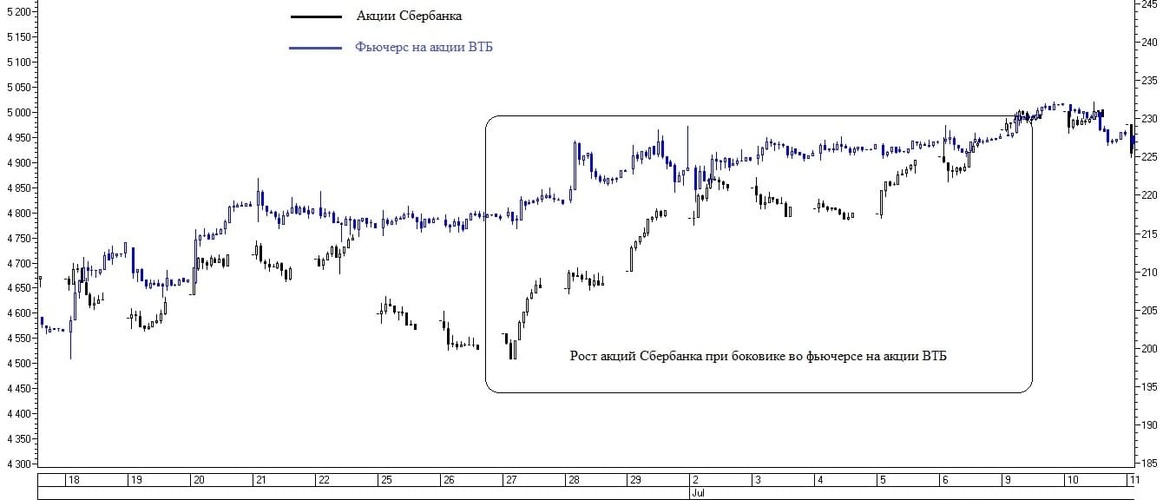

Арбитраж можно применять не только к одному инструменту, но и к инструментам с определённой степенью корреляции. В качестве иллюстрации можно привести внутриотраслевой арбитраж, который можно реализовать, если, например, одна бумага отрасли (явно не являющаяся лидером по темпам роста) выросла (без серьёзных на то фундаментальных причин), а бумага более склонная к росту, осталась на месте или упала. В подобной ситуации можно купить невыросшего лидера и продать выросшего аутсайдера отрасли, в расчёте на восстановление стандартной ситуации. Однако подобного рода арбитраж всё же требует глубокого анализа ценовой динамики бумаг и выяснения причин подобного нестандартного поведения цен.

Арбитражные стратегии могут быть весьма разнообразны и нести в себе различную логическую нагрузку. Подобного рода сделки предполагают весьма невысокий риск, но и ограниченную прибыль. Однако арбитражные сделки можно весьма эффективно применять, сочетая их с каким-либо другим видом биржевой торговли.

Чтобы полученные знания не выветрились из головы, рекомендуем как можно скорее закрепить их на практике. Тем более, что открыть торговый счёт в «Открытие Брокер» можно буквально за пять минут. И обязательно подписывайтесь на нашу рассылку — полезные материалы помогут в процессе обучения!

Арбитражные сделки

Арбитражные сделки

Арбитражные сделки — вид трейдинга, при котором трейдер пытается извлекать прибыль без рыночных рисков (угадал-не угадал).

Ключевая идея арбитража заключается в неэффективном ценообразовании того или иного инструмента или группы инструментов — то есть, рынок неправильно оценивает стоимость актива, что создает арбитражную возможность.

Распространено заблуждение, что арбитраж подразумевает безрисковые сделки. На самом деле, арбитражная сделка — это всего лишь направленная позиция по спрэду (разнице цен между двумя активами), которая избавлена от рыночного риска, но не исключает остальных рисков[1].

В совершенном мире арбитражные сделки были бы невозможны. В мире реальном арбитражные возможности быстро исчезают из-за действий участников рынка, если таким действиям не препятствуют большие транзакционные издержки.

Арбитражные сделки — вид трейдинга, при котором трейдер пытается извлекать прибыль без рыночных рисков (угадал-не угадал).

Ключевая идея арбитража заключается в неэффективном ценообразовании того или иного инструмента или группы инструментов — то есть, рынок неправильно оценивает стоимость актива, что создает арбитражную возможность.

Распространено заблуждение, что арбитраж подразумевает безрисковые сделки. На самом деле, арбитражная сделка — это всего лишь направленная позиция по спрэду (разнице цен между двумя активами), которая избавлена от рыночного риска, но не исключает остальных рисков[1].

В совершенном мире арбитражные сделки были бы невозможны. В мире реальном арбитражные возможности быстро исчезают из-за действий участников рынка, если таким действиям не препятствуют большие транзакционные издержки.

Риски арбитражных сделок

Арбитражеры часто имеют дело с «риском асфальтоукладчика» — они пытаются подобрать несколько монет с земли прямо перед надвигающимся асфальтоукладчиком.

Изменения в законодательстве, регулировании и налогообложении могут заставить арбитражера закрыть позицию с потерей денег. Например, внезапный запрет на короткие позиции может вынудить закрыть шорт.

Транзакционные издержки могут составлять существенную долю арбитражной прибыли. В этом случае, большое конкурентное преимущество получают те фонды, которые работают с меньшими комиссиями:

Арбитражеры часто имеют дело с «риском асфальтоукладчика» — они пытаются подобрать несколько монет с земли прямо перед надвигающимся асфальтоукладчиком.

Изменения в законодательстве, регулировании и налогообложении могут заставить арбитражера закрыть позицию с потерей денег. Например, внезапный запрет на короткие позиции может вынудить закрыть шорт.

Транзакционные издержки могут составлять существенную долю арбитражной прибыли. В этом случае, большое конкурентное преимущество получают те фонды, которые работают с меньшими комиссиями.

Обычно, транзакционные издержки меньше у наиболее крупных и активных игроков, которым брокеры снижают комиссию.

Виды арбитражных сделок:

Парный арбитраж — попытка торговать парой похожих инструментов одного сектора — например, акции Лукойла и Роснефти. Основная идея — акции ходят вместе. Если разница между ценами акции слишком большая, разницу можно продавать.

Географический арбитраж — игра на разнице цен на разных рынках. Например, разница между ценами на Московской бирже и ADR в Лондоне. Риском такого арбитража являются транзакционные издержки и скорость исполнения приказов на родном рынке и американской бирже.

Арбитраж спот-фьючерс (эквивалентный арбитраж) — игра на расхождении между ценами инструмента на спот-рынке и ценой фьючерса на этот инструмент. Например, торговля казначейскими облигациями США и фьючерсами на них.

Арбитраж между фьючерсом на фондовый индекс и корзиной акций. Например, если цена фьючерса на индекс существенно превышает значение самого фондового индекса, имеет смысл продать фьючерсы и купить на эту же сумму корзину акций, составляющих фондовый индекс.

Арбитраж нефти разных сортов. Основная идея заключается в том, что если один сорт нефти слишком сильно подорожал относительно второго, то эта ситуация будет временной, и можно продавать дорогой сорт нефти и покупать дешевый.

Опционный арбитраж — принцип паритета стоимости опционов Пут и Колл.

Рисковый арбитраж — покупка перепроданных дефолтных облигаций или акций компаний с высоким риском банкротства.

Арбитраж между новыми и устаревающими 30-летними облигациями Treasuries. 30-летние облигации, выпущенные Минфином вчера всегда будут ликвиднее и чуть дороже, чем выпущенные несколько месяцев назад такие же облигации, рынок которых стал неликвидным. Неликвидность создает арбитражную возможность

Как устроен арбитражный трейдинг?

В интернете множество способов спекулятивного трейдинга, который может заключаться на скальпинге, высокочастотном алгоритме или арбитраже. Именно с последней методикой мало кто знаком и недавно мне задали вопрос по этой теме на последнем вебинаре. Ответом на вопрос «как устроен арбитражный трейдинг» я бы хотел поделиться в этой статье.

Спекулятивный трейдинг с каждым годом завлекает все больше и больше новых игроков, ведь в краткосрочной перспективе спекуляции способны продемонстрировать больше потенциал доходности, нежели инвестиционные сделки. Все хотят легких или быстрых денег и забывают о простой логике: каждый вид спекулятивного трейдинга заключается в правильном распределении рисков и грамотном управлении капиталом. Однако такая комбинация получается далеко не у каждого трейдера. Именно из-за таких хаотичных решений и слепой веры формируется статистика, при которой практически 90% игроков рынка теряют свои средства.

Если же выбирать спекуляции как источник заработка с финансового рынка, то я настоятельно рекомендую использовать вспомогательные алгоритмы, системы, сигналы, консультации и так далее. Благо мы живём с вами в эпоху информационных технологий, в которой можно автоматизировать каждый процесс и трейдинг в том числе. Если рассматривать алгоритмические стратегии для спекулятивного трейдинга, то самым сложным и полностью неизведанным является именно арбитражный трейдинг.

Арбитраж — это вид спекулятивного трейдинга, который основан на парном анализе одного и того же финансового актива, но на разных брокерских или биржевых площадках. Проще говоря, арбитраж позволяет анализировать один и тот же актив на наличие курсовых расхождений или задержек, с целью открытия краткосрочной сделки. Сама логика работы уже давно не нова, однако на валютном рынке начала использоваться совсем недавно.

Чтобы более подробно понять логику работы, предлагаю рассмотреть конкретный пример:

Стоимость валютной пары EURUSD в одного брокера составляет 1.1230, а во второго 1.1220. То есть существует курсовое расхождение в моменте размера 10 пунктов, при том факте, что нормативное значение равняется 5 пунктам. Торговый робот или вспомогательный алгоритм видит это расхождение и совершает две сделки: на покупку по цене 1.1220 (на торговом счету в первого брокера) и продажу по цене 1.1230 (на торговом счету второго брокера). Когда же цена достигнет нормативного расхождения (5 пунктов), то робот одновременно закроет две сделки. Пускай цена составила 1.1267 и 1.1262 соответственно. Таким образом, трейдер получит убыток на первом счету размером 37 пунктов, а также прибыль размера 42 пункта на счету второго брокера. Общий финансовый результат равняется 5 пунктов чистой прибыли.

Идентично это может работать и на рынке криптовалют.

Такой вид спекулятивного трейдинга имеет ряд преимуществ:

На рынке форекс существует множество спекулятивных краткосрочных алгоритмов. Однако далеко не каждая подобная торговая система способна демонстрировать стабильный положительный результат. Множество «кухонных» брокеров попросту запрещают данный вид торговли и прописывают это в своих договорах. Поэтому будьте бдительны!

Я хочу отметить тот факт, что считаю спекуляции основой движения рынка и что на них делаются огромные деньги. Но те трейдеры, которые только знакомятся с рынком, не способны правильно проанализировать ситуацию и войти в рынок. И если вы только знакомитесь с рынком и не понимаете базовых принципов его движения, то с вероятностью 90% у вас будет убыток (на что опять-таки указывает статистика).

Надеюсь этот сложный процесс и алгоритм мне удалось пояснить просто и понятно. Но если у вас возник все же вопрос – пишите мне в комментарии!

Что такое арбитражная торговля?

Арбитражная торговля — это торговая стратегия с относительно низким уровнем риска, которая использует разницу в ценах на разных рынках. В большинстве случаев это связано с покупкой и продажей одного и того же актива (например, биткоин) на разных биржах. Поскольку цена на биткоин теоретически должна быть одинаковой на Binance и на другой бирже, любая разница между ними, скорее всего, является возможностью для арбитража.

Это очень распространенная стратегия в мире трейдинга, но в основном она использовалась крупными финансовыми учреждениями. С демократизацией финансовых рынков благодаря криптовалютам у крипто-трейдеров также появилась возможность ей воспользоваться.

Вступление

Что, если бы вы могли гарантировать себе прибыльную сделку? Как бы это выглядело? Ответ прост. Вы бы знали, прежде чем входить в сделку, что точно получите прибыль. Любой, у кого есть такое преимущество, будет использовать его по максимуму, пока может.

Что такое арбитражная торговля?

Арбитражная торговля — это торговая стратегия, направленная на получение прибыли путем одновременной покупки актива на одном рынке и его продажи на другом. Чаще всего это делается между идентичными активами, торгуемыми на разных биржах. Теоретически разница в цене между этими финансовыми инструментами должна быть равна нулю, поскольку это буквально один и тот же актив.

Задача арбитражного трейдера, или арбитражера, заключается не только в обнаружении этих ценовых различий, но и в возможности быстро пользоваться ими. Поскольку другие арбитражные трейдеры также могут увидеть эту разницу в цене (спреде), окно прибыльности обычно закрывается очень быстро.

Вдобавок ко всему, поскольку арбитражные сделки, как правило, сопряжены с низким уровнем риска, доходность обычно невысока. Это означает, что арбитражным трейдерам нужно не только действовать быстро, но и иметь большой капитал, чтобы не проводить сделки в ноль.

Вам может быть интересно, какие виды арбитражной торговли доступны крипто-трейдерам. Давайте сразу перейдем к делу и рассмотрим стратегии, которыми можно воспользоваться.

Виды арбитражной торговли

Существует множество типов арбитражных стратегий, которыми пользуются трейдеры по всему миру на самых разных рынках. Ниже приведены самые популярные типы криптовалютного трейдинга.

Биржевой арбитраж

Наиболее распространенным типом арбитражной торговли является биржевой арбитраж, когда трейдер покупает один и тот же криптоактив на одной бирже и продает его на другой.

Цена на криптовалюту может быстро меняться. Если вы посмотрите на биржевые стаканы для одного и того же актива на разных биржах, вы обнаружите, что цены почти никогда не бывают одинаковыми в одно и то же время. Именно здесь начинают действовать арбитражные трейдеры. Они пытаются использовать эти небольшие различия для получения прибыли. Это, в свою очередь, делает базовый рынок более эффективным, поскольку цена остается в относительно ограниченном диапазоне на различных торговых площадках. В этом смысле неэффективность рынка может означать возможность.

Как это работает на практике? Допустим, есть разница в цене на биткоин между Binance и другой биржей. Если арбитражный трейдер увидит это, он захочет купить биткоины на бирже по более низкой цене и продать их на бирже по более высокой цене. Конечно, решающее значение имеют время и исполнение. Рынок биткоин — относительно зрелый, и окна возможностей в биржевом арбитраже, как правило, очень небольшие.

Арбитраж ставки финансирования

Другой распространенный тип арбитражной торговли для трейдеров, торгующих производными криптовалютами, — это арбитраж ставки финансирования. Это когда трейдер покупает криптовалюту и хеджирует ее ценовое движение с помощью фьючерсного контракта на ту же криптовалюту, ставка финансирования которого ниже, чем стоимость покупки криптовалюты. Стоимость в данном случае составляют любые комиссии, которые может понести позиция.

Допустим, у вас есть немного Ethereum. На данный момент вы можете быть довольны этими инвестициями, однако цена Ethereum будет сильно колебаться. Итак, вы решаете застраховать свою подверженность ценовым рискам, продав фьючерсный контракт (шорт) по той же цене, что и ваши инвестиции в Ethereum. Допустим, по ставке финансирования по этому контракту вам выплачивается 2%. Это будет означать, что вы получите 2% за владение Ethereum без какого-либо ценового риска, что приведет к выгодной возможности арбитража.

Треугольный арбитраж

Еще один очень распространенный вид арбитражной торговли в мире криптовалют — треугольный арбитраж. Этот тип арбитража возможен, когда трейдер замечает расхождение цен между тремя разными криптовалютами и циклично обменивает их друг на друга.

Идея треугольного арбитража исходит из попытки использовать разницу в цене между валютами (например, BTC / ETH). Например, вы можете купить биткоин за свой BNB, затем купить Ethereum за свой биткоин и, наконец, выкупить BNB за Ethereum. Если относительная стоимость Ethereum и биткоин не соответствует стоимости каждой из этих валют по отношению к BNB, существует возможность арбитража.

Риски, связанные с арбитражной торговлей

Хотя арбитражная торговля считается относительно низкорисковой, это не означает, что риск равен нулю. Без риска не было бы вознаграждения, и арбитражная торговля, безусловно, не исключение.

Самый большой риск, связанный с арбитражной торговлей, — это риск исполнения. Это происходит, когда разница между ценами меняется до того, как вы сможете завершить сделку, что приводит к нулевой или отрицательной доходности. Это может быть связано с проскальзыванием, медленным исполнением сделки, аномально высокими транзакционными издержками, внезапным всплеском волатильности и т. д.

Еще один серьезный риск при участии в арбитражной торговле — это риск ликвидности. Это происходит, когда вам не хватает ликвидности, чтобы входить и выходить с рынков, на которых вы должны торговать, чтобы завершить арбитраж. Если вы торгуете с использованием инструментов с кредитным плечом, таких как фьючерсные контракты, также возможно, что вы получите маржин колл, если сделка пойдет против вас. Как обычно, решающее значение имеет правильное управление рисками.

Завершающие мысли

Возможность воспользоваться преимуществами арбитражной торговли — отличная возможность для трейдеров криптовалюты. Обладая нужным количеством скорости и капитала для участия в этих типах стратегий, вы можете быстро выполнять прибыльные сделки с низким уровнем риска.

Нельзя упускать из виду риск, связанный с арбитражной торговлей. Хотя арбитражная торговля может подразумевать «безрисковую прибыль» или «гарантированную прибыль», в действительности существует достаточный риск, чтобы держать любого трейдера в напряжении.